Чи справді міжнародні резерви є важливими, щоб запобігти валютним кризам, та чи варто їх очікувати в Україні? Розберемося.

Центробанки в країнах з ринками, що формуються, Україна в тому числі, пройшли тривалий шлях структурних реформ. Зрештою це дало свої плоди — валютні кризи і гіперінфляції стали надбанням виключно маргінальних країн, до переліку яких наша країна, на щастя, не входить. В успішності країн з ринками, що формуються, простежується ще одна риса, — вони позиціонують валютні резерви як один із інструментів забезпечення макрофінансової стабільності. Якою має бути політика центрального банку, щоб уникати валютних криз, та який тут зв'язок із міжнародними резервами?

Трохи історії

Роль міжнародних резервів зростає у ситуаціях шоку. Це особливо актуально тоді, коли фінансові системи є недостатньо глибокими, тривалість шоку невідома наперед та існує явна невизначеність з приводу того, як поводитимуться очікування населення і бізнесу. Як свідчить досвід валютних криз 1990–2000-х років, запас валютних резервів, навіть якщо і відповідає традиційним метрикам адекватності, може виявитися недостатнім. Це відбувається у тому разі, якщо населення та бізнес не бачать готовності центробанку захищати макрофінансову стабільність, відповідно, довіра до національної валюти зменшується, а тиск на валютному ринку посилюється.

У таких ситуаціях на передній план виходить не стільки питання про нижню межу достатності валютних резервів, за якою паніка руйнує валютний ринок і банківську стабільність, скільки питання щодо того, як центробанкам запобігти наближенню до неї. Дуже часто саме завчасний захист валютних резервів країни з допомогою високих процентних ставок допомагає запобігти валютним кризам і загальній дестабілізації.

Досвід України чітко демонструє, що завчасні заходи НБУ із захисту валютних резервів давали змогу суттєво зменшити вплив різних шоків на економіку та банківську систему. Натомість їхня відсутність супроводжувалася сценаріями, за яких зрештою не вигравав ніхто: ні регулятор, ні уряд, ні держава, ні бізнес, ні населення. Відсутність завчасної реакції процентних ставок на посилення тиску на валютному ринку завжди призводила до гірших сценаріїв. Що нижчою була точка падіння обсягу валютних резервів, то радикальнішими мали бути заходи із запобігання макрофінансовій катастрофі. Яскраве підтвердження цього — 2014–2015 роки. Найістотніше підвищення облікової ставки стало безальтернативним кроком, щоб утримати обмінний курс від іще більшого падіння на тлі найнижчого за всю історію обсягу резервів (див. рис. 1–2).

Як зараз?

Під час воєнного стану також виник ризик загратися з вогнем. Валютні резерви почали скорочуватись у першій половині 2022 року на тлі фіксації курсу. Щоб не повторити попередніх кризових подій, НБУ у червні 2022-го вдався до підвищення облікової ставки — одразу з 10 до 25%. Це в комплексі з іншими заходами допомогло запобігти валютній кризі та суттєво сповільнити темпи зростання цін. Зрештою Нацбанк 2023 року зміг повернутися до зниження облікової ставки, але обережного, щоб не згенерувати нових ризиків.

Як це часто буває, позитивні зрушення макроекономічної ситуації у середині 2023 року — на початку 2024-го викликали спокусу в низки експертів просувати ідеї про необхідність суттєвого зниження облікової ставки. Адже курс уже не є фіксованим, інфляція сповільнилася, валютні резерви на рівні, близькому до історичних максимумів… Якщо подивитися лише на цю частину картини та забути про важливість міжнародних резервів, у тому числі для потреб оборони, то заклики про суттєве зниження облікової ставки виглядають логічними. Однак наша реальність не є настільки однозначною — війна триває і залишається потужним чинником невизначеності.

У таких умовах валютні резерви лишаються ключовим бастіоном у периметрі макрофінансової оборони. А тому нещодавнє зниження облікової ставки і деяке послаблення курсу гривні є, радше, способом повідомити про деякі позитивні тенденції, ніж сигналом про готовність до суттєвого зниження ставок. При цьому центральний банк сповіщає, що кроки зі зниження ставки будуть дуже виваженими.

Якою має бути політика центробанку, щоб запобігти валютній кризі?

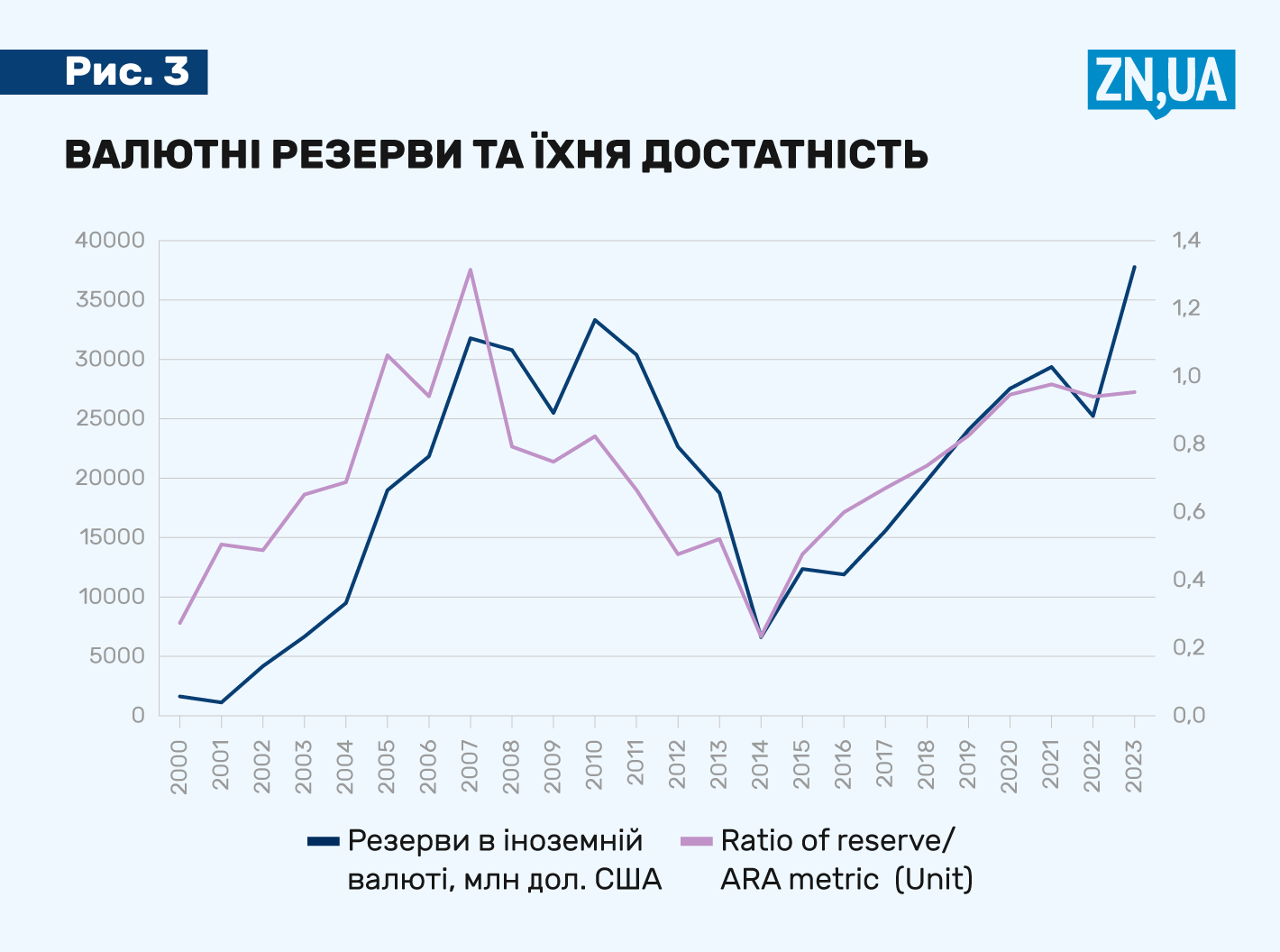

Відповісти на це запитання допоможе динаміка достатності валютних резервів. Упродовж тривалого періоду обсяги валютних резервів в Україні рухалися паралельно із показником їхньої достатності. Останній визначається як відповідність між фактичним обсягом резервів і обсягом, що обрахований із використанням критеріїв адекватності (adequacy reserves assessment, ARA), розроблених МВФ. Такі критерії враховують не лише покриття резервами місяців імпорту, але і обсяги грошової маси та зовнішню заборгованість. Іншими словами, ARA-методика допускає тиск на валютні резерви з боку зовнішніх і внутрішніх факторів.

За період воєнного стану траєкторії обсягу резервів і їхньої адекватності розійшлися. Якщо обсяги резервів зросли завдяки вливанням зовнішньої допомоги, то критерій адекватності завмер поблизу одиниці (див. рис. 3). Попри нарощування резервів, їхньої адекватності не досягнуто, а ризики тиску на них, особливо в світлі неритмічного надходження зовнішньої допомоги, нікуди не поділися. Це і є відповіддю на запитання, чому ймовірність тиску на валютні резерви в світлі проблем із боку внутрішніх і зовнішніх чинників є такою значною та чому НБУ не перейшов до стрімкого зниження облікової ставки.

Достатньо високий рівень облікової ставки сприяє тому, що обсяги депозитів у номінальному вимірі зростають, що зменшує тиск на валютному ринку та, відповідно, на валютні резерви. Цікаво, що приріст депозитів у населення та бізнесу є навіть швидшим за трендове значення (див. рис. 4). Більш суттєве відхилення вгору від тренду депозитів бізнесу вказує на те, що компанії стикаються з проблемою інвестиційних ніш більше, ніж із проблемою доступності ресурсів, зокрема кредитів. Оскільки обмеження інвестиційних можливостей мають воєнну, а не економічну природу, це є додатковим фактором ризику з боку надмірної ліквідності. Саме тому збереження досить високої облікової ставки залишається важливим елементом, щоб уникнути валютних криз і мінімізувати ризики. На щастя, політика НБУ цьому завданню наразі відповідає.

Чи загрожують нам ризики суттєвої валютної дестабілізації?

Відповідь на це запитання залежить від багатьох обставин. Але найперше — це готовність НБУ підтримувати макрофінансову стабільність. З боку Нацбанку наразі для цього забезпечено необхідні інструменти: рівні процентних ставок за гривневими інструментами, що компенсують девальваційні очікування, зважене розширення курсової гнучкості та належний дизайн валютних обмежень. Однак застосування таких технічних інструментів спирається на здатність НБУ генерувати довіру до того, що він не опиниться під політико-економічним тиском через те, що його заходи націлені на середньострокову перспективу, а не на щосекундні потреби різних політико-економічних гравців. Що більшою мірою політико-економічне середовище допомагатиме долати сумніви громадян у здатності НБУ виконувати свій мандат, то швидше Нацбанк зможе пом'якшувати обмеження та знижувати ставку без ризиків для курсу. Таке позитивне коло зворотного зв’язку є суттєвим внеском у макрофінансову стабільність.

Увійти за допомогою Google

Увійти за допомогою Google