Проциклический шокер Фискальная политика 2014–2015 гг. спровоцировала сокращение и так низкого внутреннего спроса и стала одной из причин обнищания населения.

Продолжение действующей проциклической фискальной политики в длительной перспективе приведет к потерям производственного и социального потенциала украинской экономики, а в краткосрочной - суживает возможности государства эффективно противодействовать макроэкономическим дисбалансам и мешает взвешенной консолидации государственных финансов. В 2015 г. правительство проигнорировало возможности активизации спроса, увлекшись операциями по поддержанию ликвидности государственных предприятий, банков и финансовых учреждений. В 2016-м тенденция может повториться, и Украина потеряет очередной год возможного развития и еще не менее 3,5% ВВП, ведь именно на столько ежегодно государство сокращает свой вклад в формирование конечного потребительского и инвестиционного спроса.

Красноречивые цифры

Структура мер фискальной политики, их интенсивность, наряду с мерами денежно-кредитной и структурной политики, играют ключевую роль в обеспечении макроэкономической стабильности, формировании условий для достижения потенциального уровня ВВП, обеспечении устойчивого экономического роста в будущем. Поэтому важно проводить качественную диагностику направленности текущей фискальной политики, ее соответствия макроэкономическим проблемам, способности преодолевать макроэкономические дисбалансы.

Фискальная политика может смягчать влияние кризисных явлений или сдерживать чрезмерное оживление экономической активности - быть антициклической, или же находиться в фарватере макроэкономической динамики, осуществлять активную финансовую поддержку экономики в периоды высокого уровня текущих доходов и сужать расходы в периоды рецессии - быть проциклической.

Как правило, проведение антициклической политики способствует приближению текущего тренда экономической динамики к его потенциальному уровню, а проциклической - удалению.

Но в отдельных случаях, например в периоды экономического восстановления после длительного и глубокого экономического спада, когда текущий уровень ВВП значительно ниже потенциального, осуществление проциклической политики позитивно влияет на исправление макроэкономических дисбалансов и способствует выходу траектории роста на ее потенциальный тренд.

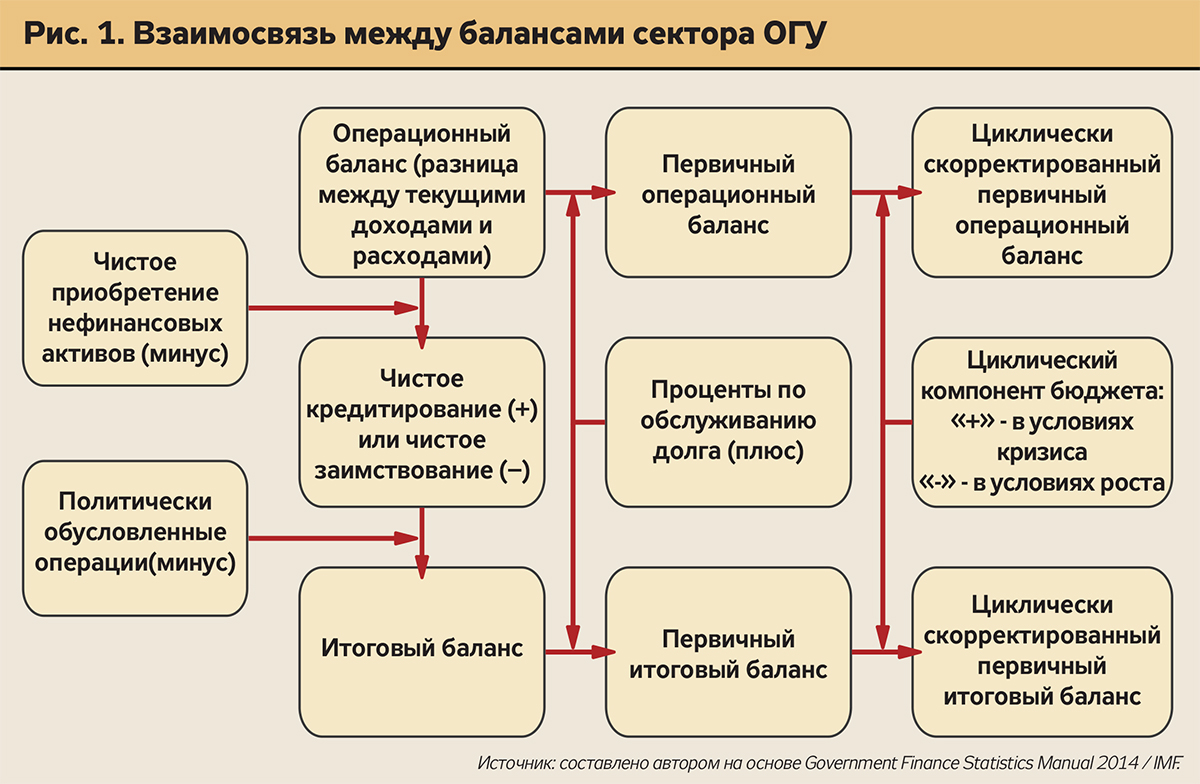

Для решения проблем стабилизации экономики при поддержке МВФ и других международных организаций разрабатываются комплексные меры фискальной, монетарной и структурной политики в рамках программ кредитного финансирования. Для осуществления качественной диагностики государственных финансов МВФ разрабатывает и постоянно совершенствует методические подходы к учету и отчетности показателей сектора общего государственного управления (ОГУ - включает государственный бюджет, местные бюджеты и внебюджетные фонды социального страхования). Операции сектора ОГУ на тех или иных этапах бюджетного процесса сводятся к ряду взаимосвязанных балансов - операционного (характеризует сбалансированность текущих операций) и итогового (учитывает инвестиционные расходы, предоставление правительством политически обусловленных займов и приватизационные процессы и, таким образом, отражает чистый вклад государства в формирование совокупного спроса экономики).

Показателем, характеризующим направленность и интенсивность фискальной политики, в международной практике является фискальный импульс (fiscalimpulse), рассчитываемый как прирост/снижение уровня дефицита циклически-скорректированного первичного итогового фискального баланса по сравнению с предыдущим финансовым годом.

Положительное значение фискального импульса означает, что текущая политика является экспансивной, отрицательное - ограничивающей. Сравнение уровня фискального импульса с показателем уровня реального ВВП или потенциального ВВП позволяет диагностировать и оценить, является ли текущая фискальная политика антициклической или проциклической.

К сожалению, отечественная практика формирования статистической отчетности государственных финансов не позволяет получить готовые отчетные данные по сектору ОГУ и осуществить указанную диагностику фискальной политики. Вследствие этого преобладающее большинство аналитиков для оценки влиятельности фискальной политики оперируют исключительно показателями сводного бюджета (или даже государственного бюджета), которые:

- не охватывают консолидировано весь сектор ОГУ;

- построены в устаревшей системе показателей (представляющей собой статистический стандарт GFSM 1986 с элементами стандарта GFSM 2001, тогда как в мировой практике нынче активно внедряется стандарт GFSM 2014).

Несмотря на очевидные трудности, на основе имеющейся разрозненной информации нами были оценены консолидированные показатели по сектору ОГУ Украины за 2002–2015 гг. согласно требованиям международного стандарта GFSM 2014, а также рассчитаны другие показатели, необходимые для диагностики фискальной политики: потенциальный ВВП; разрыв между фактическим ВВП и потенциальным ВВП; итоговый баланс сектора ОГУ; циклически-скорректированный первичный итоговый баланс сектора ОГУ; фискальный импульс.

На основе подходов, применяемых в международной практике финансового программирования, удалось диагностировать направленность и интенсивность фискальной политики Украины и сделать следующие выводы:

- последние 15 лет производство ВВП Украины находилось на уровне ниже потенциального, только в 2007–2008 гг. фактический ВВП почти соответствовал потенциальному ВВП, определенному методом Оукена;

- в 2014–2015 гг. произошло сокращение и реального, и потенциального ВВП, однако разрыв между реальным ВВП и потенциальным ВВП увеличился на 8,3% в 2014-м и на 7,8% в 2015 г.;

- фискальная политика на протяжении почти всего исследуемого периода была экспансивной, исключением стали только 2005-й, 2011-й и 2014–2015 гг., когда фискальный импульс для экономики был отрицательным;

- фискальная политика с 2002-го по 2007 г. была проциклической. Фискальный импульс (разница циклически-скорректированных первичных итоговых балансов двух смежных лет) был положительным в условиях высоких темпов реального ВВП. В 2008–2010 гг. фискальная политика имела признаки антициклического характера, а начиная с 2011 г. - не имела четко определенной направленности;

- фискальная политика в 2011 г. оказывала сильный сдерживающий эффект, фискальный импульс достиг 4,1% ВВП, тогда как экономика еще далеко не восстановилась после 15-процентного падения реального ВВП, произошедшего двумя годами ранее. Это стало одним из факторов сокращения реального ВВП в 2012–2013 гг., когда фискальный импульс был хоть и положительным, но недостаточным для макроэкономической стабилизации;

- реализация фискальной политики в 2014–2015 гг. в некоторой степени напоминает ситуацию 2011-го. Так, в условиях 15-процентного падения реального ВВП (за 2014–2015 гг.) фискальный импульс был отрицательным: по 3,5% ВВП ежегодно. Такую политику можно назвать даже не проциклической, а мультициклической, поскольку она провоцирует прогрессивное сокращение и без того низкого внутреннего спроса и является фактором обнищания слоев населения, зависимых от государственных выплат. Осуществление такой политики в дальнейшем негативно повлияет на продолжительность макроэкономической стабилизации и возможность обеспечения устойчивых темпов экономического роста в будущем.

Слишком осторожны, чтобы развиваться

Давайте посмотрим на первопричины формирования фискальных балансов в 2014–2015 гг. С учетом величины циклической корректировки в этом периоде реальные доходы сектора ОГУ почти не менялись, даже росли. Однако реальные первичные расходы (характеризующие формирование государственного конечного внутреннего спроса) за аналогичный период стремительно снижались. Особенно радикально это произошло в 2015 г., когда в результате инфляционно-девальвационного эффекта в секторе ОГУ образовался текущий профицит. Разнонаправленная динамика доходов и расходов в 2015-м объясняется тем, что в условиях высокой инфляции доходы бюджета, имеющие привязку к результирующим показателям экономической деятельности, растут эластично или даже быстрее, чем создание новой добавленной стоимости, а значительная часть расходов не корректируется в соответствии с темпами инфляции, уменьшаясь в реальном измерении (так называемый инфляционный налог).

Как следствие, операционный баланс сектора ОГУ в 2015 г. оказался профицитным: +0,2% ВВП (впервые с 2008 г.); фактический итоговый баланс (после осуществления инвестиционных расходов) был с незначительным дефицитом -1,7% ВВП; однако итоговый баланс в циклически-скорректированном первоначальном виде (без учета уплаты процентов и с коррекцией на экономический цикл) был с гигантским профицитом + 6,2% ВВП. То есть фискальный импульс (как индикатор реального государственного спроса) в течение последних двух лет резко отрицательный: -3,5% ВВП ежегодно.

Поскольку в 2015 г. при огромном циклически-скорректированном профиците государственные расходы профинансированы лишь на 95% от утвержденных объемов, а реальный их объем сократился почти на 15% относительно предыдущего года, то можно сказать, что правительство просто не использует возможности поддержки спроса за счет имеющегося профицита и, несмотря на временный эффект от "инфляционного" роста доходов, накапливает средства для компенсации возможных будущих потерь. С другой стороны, применение существующих механизмов господдержки экономики могло бы быть недостаточно эффективными, а накопление средств все же создало определенный резерв для компенсации возможного невыполнения запланированных доходов в будущем.

Но все же в условиях экономического спада, а также ведения военных действий гигантский структурный (циклически-скорректированный) первичный профицит сектора ОГУ (в

2015 гг. - 6,2% ВВП) выглядит аномально.

Еще более тревожным является то, что такой профицит бюджета не помог смягчить и проблемы долговой нагрузки (государственный прямой долг вырос за 2015 г. на 7,7 процентного пункта ВВП, до уровня 67,4%), основными причинами чего стали стремительная девальвация курса национальной валюты и направление государственных финансовых ресурсов на приобретение финансовых активов.

Следует отметить, что профицитный баланс госфинансов Украины в 2015 г. стал нетипичным исключением из общей картины их состояния. Так, в течение предыдущих шести лет наблюдался перманентный дефицит баланса операционных доходов и расходов сектора ОГУ (в среднем -3,5% ВВП), что приводило к постоянному давлению на объем необходимых заимствований. Даже вынужденное сворачивание инвестиционной активности государства не позволило исправить ситуацию. Львиная доля заимствований осуществлялась в иностранной валюте или с привязкой к обменному курсу гривни, что в условиях девальвации привело к повышению уровня долговой нагрузки на экономику.

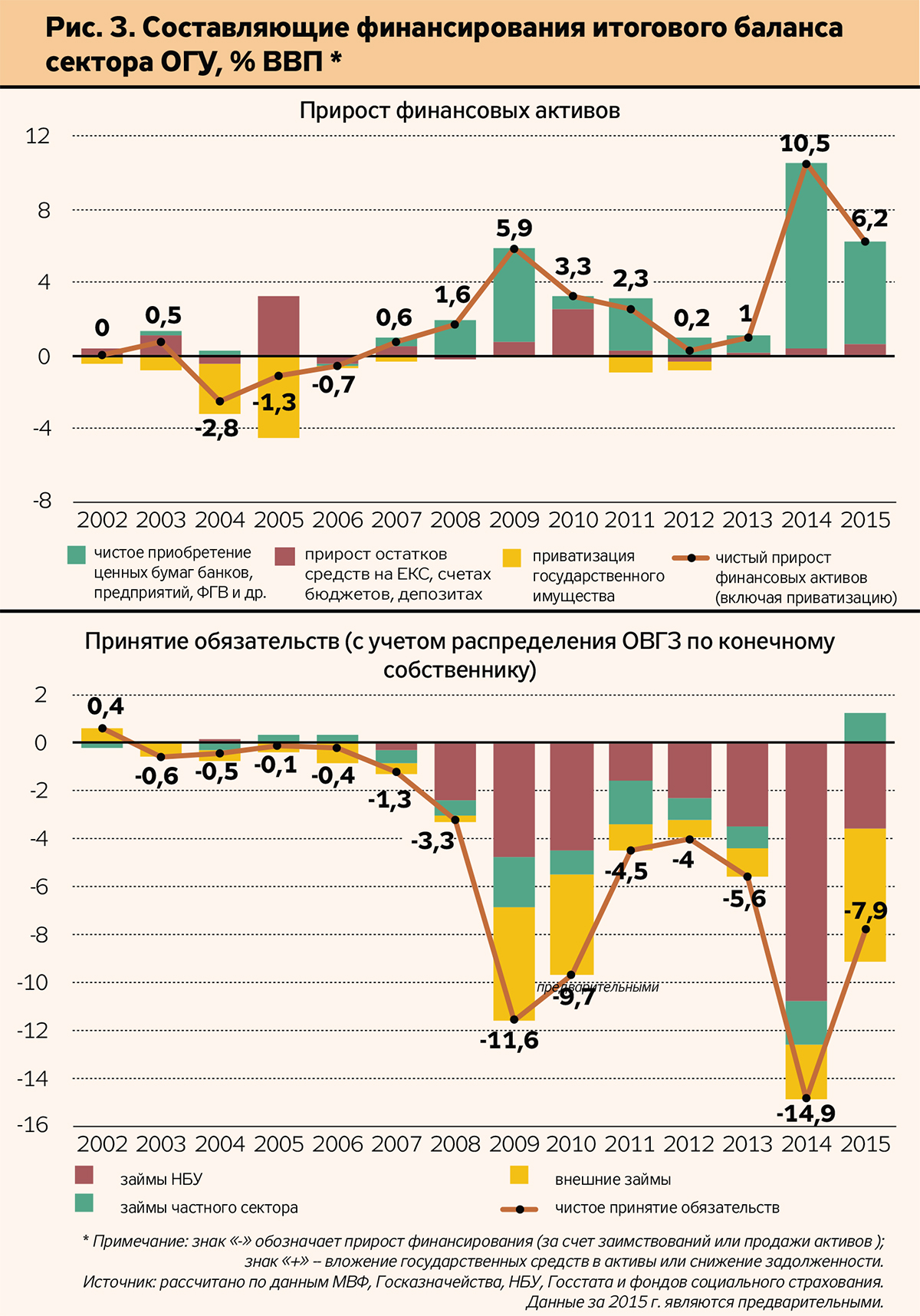

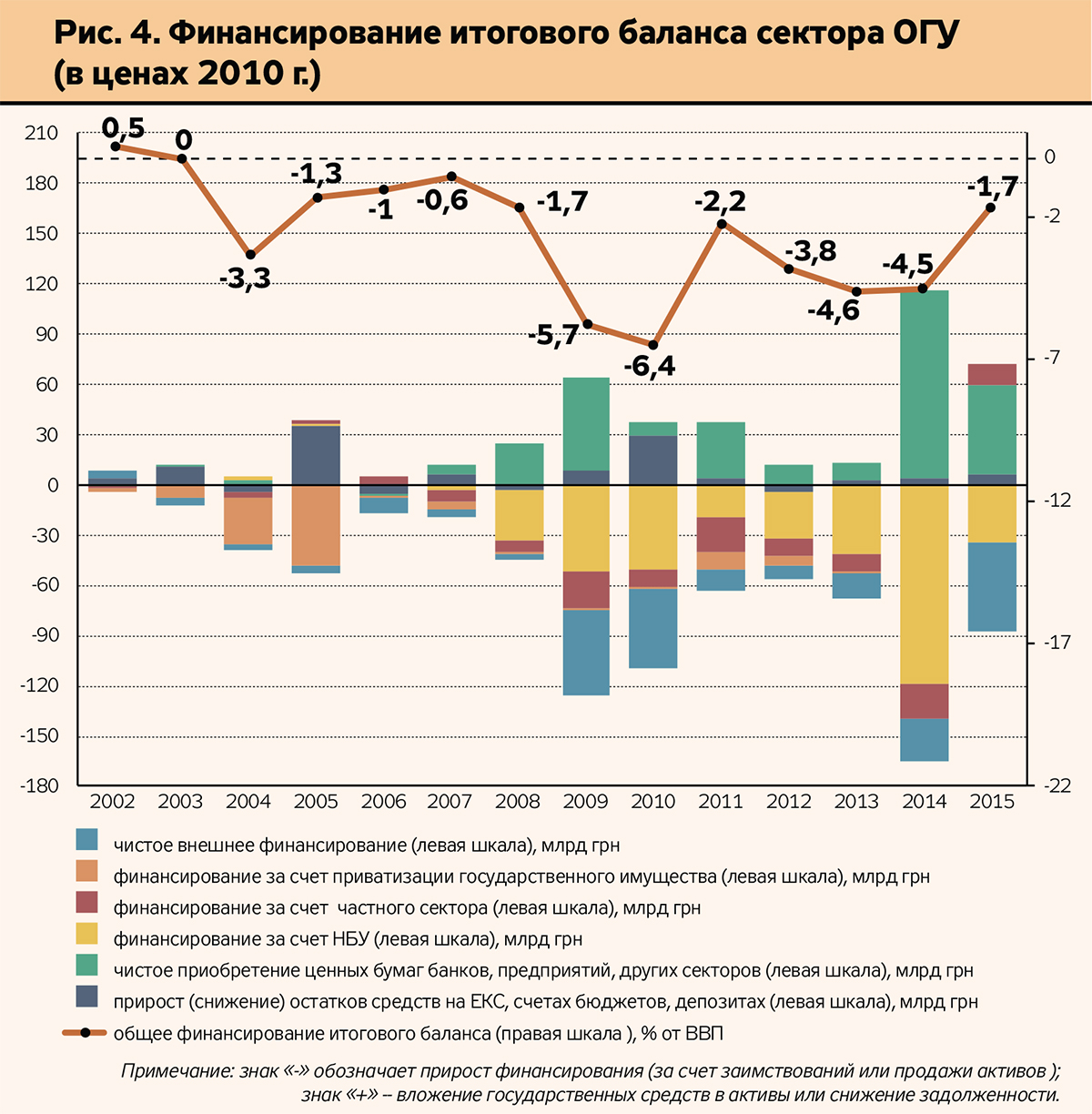

Кроме того, в 2014–2015 гг. наряду со сжатием реальных расходов фискальная политика Украины приобрела новую негативную черту - "замораживание" государственных финансовых ресурсов в низколиквидных (или даже неликвидных) финансовых активах. Речь идет о распространении практики квазифискальной деятельности предприятий и выполнении государством функции кредитора последней инстанции по условным обязательствам (рис. 3 и 4).

Как видим, 2009-й, 2014-й и 2015-й входят в тройку лет с наибольшими объемами сделок в счетах финансирования дефицита сектора ОГУ. Так, суммарный стоимостный объем сделок по покупке финансовых активов и приобретению обязательств в сопоставимых ценах составил: в 2009 г. - 17,6% ВВП; в 2014 г. - 26,3% ВВП; в 2015 г. - 16,7% ВВП.

Активизация указанных сделок правительства в основном была связана с направлением финансовых ресурсов либо для рекапитализации проблемных коммерческих банков, либо для пополнения уставных фондов государственных предприятий или банков, либо для пополнения капитала Фонда гарантирования вкладов физических лиц. В 2014-м и 2015 г. на приобретение указанных активов государство потратило гигантские суммы на уровне 7,8 и 3,8% ВВП соответственно.

Для наглядной иллюстрации влияния фискальной политики на уровень реального ВВП предлагаю сравнить несколько кумулятивных цифр за 2014–2015 гг.:

- сокращение реального ВВП - 15,8%;

- сокращение реальных расходов сектора ОГУ - 22,5% (в т.ч. без учета расходов на обслуживание долга - 26,5%);

- прирост финансирования дефицита сектора ОГУ за счет ОВГЗ, выкупленных НБУ, - 14,4% ВВП;

- приобретение сектором ОГУ финансовых активов - 11,6% ВВП;

- фискальный импульс (как итоговый индикатор конечного государственного спроса) - -7,0% ВВП.

То есть сокращение реальных государственных расходов и проциклический характер фискальной политики Украины переходят все разумные границы. Падение реального ВВП за 2014–2015 гг. - более 15%, а у государства по балансу текущих операций - профицит (в 2015 г.) Фискальное дестимулирование внутреннего спроса (фискальный импульс) составляет по -3,5% ВВП (!) в год.

Почему так происходит? Одна из ключевых причин, как отмечалось выше, - расходы государства на неликвидные финансовые активы (Фонд гарантирования вкладов, рекапитализация банков и пополнение уставных фондов государственных предприятий). Фактически текущий профицит, внешние заимствования, внутренние заимствования (включая чистый прирост ОВГЗ в собственности НБУ объемом почти 15% ВВП кумулятивно за два года) государство потратило на приобретение низколиквидных (неликвидных) финансовых активов.

Средства, которые могли бы быть направлены через денежно-кредитные или фискальные механизмы на поддержку внутреннего спроса, фактически были изъяты из эффективного экономического оборота и использованы в основном на неинвестиционные цели, что позволило сбалансировать текущие операции зависимых от государства предприятий и учреждений, но не добавило устойчивости ни государственным финансам, ни экономике в целом. Это путь в никуда...

Учитывая глубину падения, украинская экономика имеет значительный потенциал для стремительного роста, ситуация на сырьевых рынках (по крайней мере, в настоящее время) улучшается, кризис китайской экономики - это возможность, которой могут воспользоваться другие страны и Украина в частности. Однако государство продолжает слишком расчетливую проциклическую фискальную политику, собственными руками ограничивая рост экономики ежегодно минимум на 3,5% ВВП (а с учетом мультипликативного эффекта государственных расходов - еще больше). Отчасти такие действия можно объяснить непредсказуемостью политической составляющей - конфликтом на Востоке, напряжением в переговорах с МВФ, многочисленными коррупционными скандалами. Но разве не от той же власти зависит решение этих вопросов, которое в конце концов позволит не думать постоянно о "черном дне", извлечь из-под матраса государственные средства и вложить их в развитие, а не в неликвидные активы.

Выходом из сложившейся ситуации должна стать срочная переориентация фискальной политики на меры по поддержке реального потребительского и инвестиционного спроса. Этой задаче также должны быть подчинены и действия по финансированию дефицита: осуществление заимствований наряду с решением вопросов поддержки ликвидности зависимых от государства субъектов должны иметь целью финансирование инвестиционной деятельности и накопление эффективного основного капитала. Положительный фискальный импульс позволит сократить разрыв между потенциальным ВВП и фактическим ВВП и будет способствовать созданию условий для обеспечения устойчивых темпов реального экономического роста в будущем.

Войти с помощью Google

Войти с помощью Google