В 2014 г. не ожидаются радикальные изменения в упрощенной системе налогообложения. Госконтроль может усилиться в отдельных "денежных" ее сегментах из-за расширения применения кассовых аппаратов. В целом же плательщикам единого налога обещают ряд "технических" упрощений, в том числе продление моратория на проверки. Но долго ли продлится "медовый месяц" в отношениях государства и "упрощенцев"?

Каждый год в начале президентства В.Януковича становился шоком для работающих на упрощенной системе налогообложения малых предпринимателей. С начала 2010-го правительство под "шумок" разработки Налогового кодекса хотело "через колено" провести реформу и оставить от нее рожки да ножки (продвигался вариант, чтобы по этой системе могли работать только физлица-предприниматели с годовым оборотом до 300 тыс. грн и двумя наемными работниками). Однако активные встречные протесты, вылившиеся в Налоговый майдан, заставили власть отказаться от этой затеи.

После этого правительство чуть не бросилось в другую крайность. Следствием поиска компромиссов с бизнесом стало принятие в 2011 г. Закона "О внесении изменений в Налоговый кодекс Украины и некоторые другие законодательные акты Украины, касающиеся упрощенной системы налогообложения, учета и отчетности", который некоторым образом даже либерализовал "упрощенку".

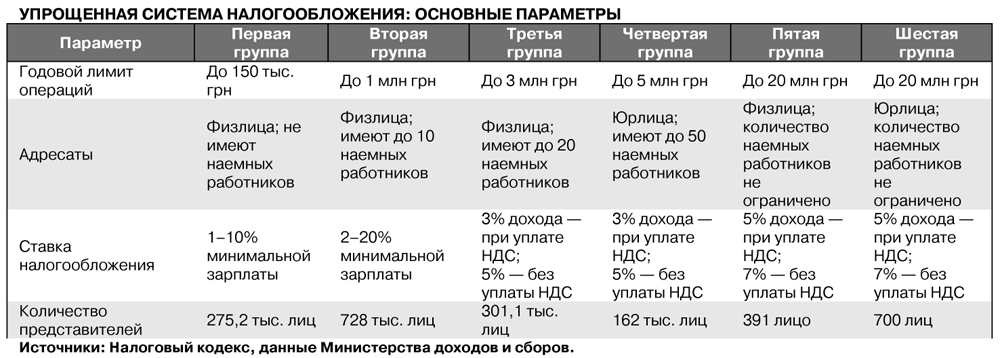

Если в указе президента Л.Кучмы от 1998 г. предполагалось, что объем операций физлиц за год не должен был превышать 500 тыс., а юрлиц - 1 млн грн, то при новой - "четырехгрупповой" - системе предельный лимит был поднят до 3 млн и 5 млн грн соответственно. Расширило потенциал "упрощенки" введение в 2012-м дополнительных групп - пятой (для физлиц) и шестой (для юрлиц) - с годовым доходом до 20 млн грн, а также уменьшение ставки единого налога для них с 10% (в случае уплаты НДС) и 7% (в случае уплаты НДС) до 7 и 5% соответственно (плюс отмена ограничения по количеству работников, сначала было до 20 и до 50 чел. - см. табл.).

Параллельно был реализован ряд более мелких "покращень". В том числе предоставлена возможность предпринимателям подавать заявление о переходе на "упрощенку" в электронном виде, по собственному решению в течение года менять группу, право выбора относительно уплаты НДС, для представителей второй группы - раз в год подавать отчетность. Управляющий партнер аудиторской компании PSP Audit Дмитрий Сушко обращает внимание также на фактическое уменьшение количества налоговых проверок "упрощенцев" и непривычное для Украины постоянство законодательства по этому вопросу.

В задекларированных ближайших планах фискальных органов - внедрение книги учета доходов и расходов в электронном виде для физлиц-предпринимателей, введение электронных проверок, создание Реестра плательщиков единого налога (будет онлайн-доступ) вместо свидетельства плательщика единого налога. На текущей неделе глава Миндоходов Александр Клименко публично пообещал продлить мораторий на проверки на следующий год.

По словам министра, к такому шагу возглавляемое им ведомство побудила результативность ранее введенных либерализационных мер, в том числе - действие моратория на проверки. Согласно обнародованным А.Клименко данным, сейчас в Украине работает 1,5 млн "упрощенцев", что на 100 тыс. больше, чем за этот же период 2012-го. За январь-ноябрь они уплатили в бюджет 6,3 млрд грн, что почти в полтора раза больше, чем за аналогичный период прошлого года. По словам министра, на такие результаты повлияло, в частности, расширение круга плательщиков единого налога, выбравших третью группу, на 54,4 тыс. человек, а также введение пятой группы.

Но означает ли это, что "упрощенцы" сегодня - полностью "в шоколаде"? Вряд ли. Президент Союза налоговых консультантов Леонид Рубаненко говорит о целесообразности дальнейшего облегчения документооборота, ускорения предоставления админуслуг и т.д. Хотя опять-таки подчеркивает, что основным благом является сохранение "упрощенки", не говоря уж о проведенной либерализации.

Вместе с тем чуть ли не наибольший дискомфорт для "упрощенцев" (как, впрочем, и для представителей всего легального бизнеса в Украине) вызывают значительные платежи по единому соцвзносу (ЕСВ). Как обращает внимание руководитель секретариата Совета предпринимателей при КМУ Андрей Забловский, плательщики единого налога должны платить не только за себя, но и за наемных работников. Партнер же Pwc Рон Барден отмечает, что снижение ЕСВ стимулировало бы малых предпринимателей выходить из "серого" и "черного" сегментов экономики и увеличило бы общий сбор налогов. "Такой подход сработал во многих странах, включая Германию", - констатирует эксперт. На правительственном уровне этот вопрос обсуждается, однако конкретных решений пока нет. Основной барьер для изменений, как известно, - текущее плачевное состояние госфинансов и, в частности, Пенсионного фонда. "Мы видим потребность для бизнеса в снижении ЕСВ и вырабатываем пути решения проблемы. Однако нельзя снимать со счетов, что мы не должны нарушить баланс Пенсионного фонда", - отметил глава Миндоходов А.Клименко.

Оптимизационный тонус

Нынешняя атмосфера не должна расслаблять "упрощенцев". Ведь государство вряд ли искренне удовлетворено, что полтора миллиона субъектов хозяйствования обеспечивают только около 2% общих бюджетных доходов. На неоднозначность такого положения вещей обращали внимание и в МВФ. Тем более что в системе объективно существует много лазеек, позволяющих маневрировать оптимизаторам разного калибра и получать чистую прибыль ежемесячно в размере от десятков тысяч до миллионов гривен.

Сохраненные возможности для отнесения на затраты крупными предприятиями платежей за товары и услуги СПД дают возможность далее оформлять такими субъектами своих работников (что распространено, в частности, в IT-сфере). А торговые сети продолжают дробить свои финансово-торговые потоки, позиционируя порой себя как "скопление" "упрощенцев". Кроме того, есть вопросы к 5–6-й группам плательщиков единого налога. Многих здесь настораживает высокий лимит операций, что может создавать пространство для злоупотреблений даже при значительной - 5–7-процентной - налоговой нагрузке, если, скажем, "светить" только часть реальных оборотов.

Этот статус-кво дает повод власти в любой момент (тем более при непростой бюджетной ситуации) объявить очередной "крестовый поход" против "внутреннего офшора", в конце концов разрубив гордиев узел связанных с его существованием проблем, не исключено, ликвидацией "упрощенки". А заодно немалой армии действительно малых и мелких предпринимателей, для которых она - единственный вариант для выживания (хотя налоговая нагрузка для них в относительном выражении очень часто больше, чем для крупного бизнеса).

Вместе с тем текущий политический кризис в Украине и приближение президентских выборов в ближайшей перспективе вроде бы создают предохранитель против кардинальных реформ в "упрощенке". Более возможными (по крайней мере, пока) выглядят эволюционные изменения.

Очевидно, что есть смысл продолжать реформу "упрощенки" путем повышения ее адресности, чтобы отсечь от этого спецрежима налогообложения минимизаторов чистой воды. Некоторые шаги в этом направлении, собственно, были сделаны (расширение линейки дифференцирования налогоплательщиков по размеру оборотов, ставкам налогообложения, виду деятельности и т.д.). Это, очевидно, оптимальный путь, ведь отказ от "хирургического скальпеля" в пользу тотальных запретов, как это было 2010-м, будет означать рост безработицы и социального напряжения, не говоря уж о еще большем торможении процесса становления среднего класса. Тем временем взвешенный подход в итоге позволит также увеличить доходы госказны.

Кроме того, нельзя забывать, что даже при нынешней системе государство имеет возможность обеспечить рост бюджетных поступлений за счет повышения эффективности контроля над соблюдением законодательства и борьбы с коррупцией. Эта составляющая актуальна и в контексте такого деликатного вопроса, как использование кассовых аппаратов.

Учет и контроль

Напомним, что п. 296.10 ст. 296 Налогового кодекса определено, что плательщики единого налога первой-третьей групп не применяют регистраторы расчетных операций (РРО). Кроме того, соответствующая норма содержится и в п. 6 ст. 9 Закона "О применении регистраторов расчетных операций в сфере торговли, общественного питания и услуг".

Время от времени информационное пространство будоражат слухи об обязательном введении РРО для наименьших "упрощенцев". Среди последних примеров - что соответствующие нормы могут быть зафиксированы в законопроекте о госбюджете-2014. Но на днях глава Миндоходов А.Клименко заверил, что правительство не собирается этого делать. Такое намерение сейчас существует лишь в отношении предприятий, работающих в luxury-сегменте, продавая меха, дорогие часы, мебель, бытовую технику и т.д. (собственно, об этом говорили и в прошлом году, прежде всего в контексте импорта).

Как бы там ни было, но если опираться на опыт других стран, в том числе ближайших западных соседей, применение кассовых аппаратов должно постепенно расширяться на "все и вся". Правда, для этого все должны "созреть". И едва ли не больше всего работы - у государства, которое должно прежде всего повысить эффективность бюджетных расходов, чтобы таким образом "морально" мотивировать налогоплательщиков надлежащим образом выполнять налоговые обязательства. Кроме того, необходимо, как отмечалось, обеспечить адекватный госконтроль за теми кассовыми аппаратами, которые сегодня используются.

Пока же не единичны случаи, когда, например, в магазине один РРО работает на официальную отчетность, а другой - для "черной" бухгалтерии. "Много тех же заведений общественного питания выдают какие-то бумажки, которые по сути и не являются кассовыми чеками. Именно на такие вещи нужно прежде всего обращать внимание, а не на мелких предпринимателей, которые имеют мизерные обороты и так едва выживают в непростых экономических условиях", - отмечает Д.Сушко.

Свою домашнюю работу по распространению РРО долен провести и крупный бизнес как путем "разбора полетов" на уровне бизнес-ассоциаций, так и через побуждение госорганов. Речь идет, например, о тех из торговых сетей и крупных торговых центров, которые более или менее добросовестно платят налоги и оказываются в неравных условиях с конкурентами, которые "грешат" манипуляциями с "упрощенкой".

"Расширение сферы применения кассовых аппаратов будет способствовать выравниванию условий конкуренции на рынке. Однако на это нужна политическая воля. С социальной точки зрения это, конечно, непростое решение, но его нужно принимать. Пусть не сразу, но постепенно и последовательно практика использования регистраторов расчетных операций должна расширяться", - констатирует генеральный директор Украинской торговой ассоциации Игорь Кишко

Важный момент - подача с 1 января 2014 г. дистанционной отчетности по кассовым аппаратам (фактически в режиме онлайн). По мнению руководителя секретариата Совета предпринимателей при Кабмине Андрея Забловского, одним из стимулов могло бы быть зачисление израсходованных субъектами хозяйствования средств для приобретения модемов или РРО, создающих контрольную ленту в электронной форме, в счет налоговых обязательств. Кроме того, имеет смысл рассмотреть вариант целевого кредитования на приобретение оборудования, предусмотрев переходной период, убрав на это время штрафные санкции за ненадлежащее использование кассовых аппаратов.

Еще как вариант генеральный директор, управляющий партнер ЮК "Правовая гильдия "ВикториАл" Виктор Мороз называет уменьшение ставки налогов для малого бизнеса. А партнер адвокатской компании GORO legal Игорь Корнев призывает все же предоставить предпринимателям, прежде всего из небольших населенных пунктов, возможность использовать старые РРО, даже если они не могут быть адаптированы к требованиям дистанционной системы отчетности.

В свою очередь, эксперт по вопросам бюджета Ассоциации городов Украины Александр Слобожан отмечает, что благодаря взвешенному расширению применения РРО доходы местных бюджетов (куда и поступает единый налог) могут увеличиться на 20–30%. Непродуманные же радикальные меры могут даже уменьшить бюджетные доходы вследствие сворачивания легальной деятельности частью предпринимателей.

Начало конца "упрощенки"

Постоянное шлифование с перспективой, возможно, даже полной ликвидации упрощенной системы налогообложения - это неизбежность, к которой Украина рано или поздно придет. Вопрос - когда именно. Сейчас ситуация в экономике складывается таким образом, что говорить об этом в ближайшие годы, как представляется, преждевременно. К этому пока не готовы ни малый бизнес, ни само государство. Потому акцент должен быть сделан именно на "шлифовании" и устранении существующих недостатков с одновременным движением навстречу - упрощением общей системы налогообложения.

Сегодня по объективным причинам у государства нет более адекватных инструментов для развития малого бизнеса в Украине, чем "упрощенка". Существующие программы господдержки предпринимательства в основном малоэффективны, прежде всего из-за незначительных объемов финансирования.

"Чтобы оценить уровень государственной финансовой поддержки сектора малого и среднего бизнеса в Украине, достаточно привести такой пример: в прошлом году только в Ростовской области Российской Федерации на эти нужды было выделено в несколько раз больше денег, чем во всей Украине (в 2012 г. фактически было потрачено только 2 млн грн). Понятно, что с такой финансовой поддержкой украинские предприниматели не могут рассчитывать на радикальные изменения в ближайшем будущем. Некоторые органы центральной исполнительной власти на бумагу и канцелярские товары тратят больше, чем чиновники выделяют на поддержку малого бизнеса", - сетует А.Забловский.

Но в любом случае государство должно не просто штамповать очередные стратегии развития малого бизнеса (собственно, вскоре парламент может рассмотреть подготовленную Кабмином Общегосударственную программу развития малого и среднего предпринимательства на 2014–2024 гг.). Здесь важна последовательность государства и прогнозируемость его действий. Чего, если судить по последним евро-таможенносоюзовским волнениям и майданным событиям, сейчас серьезно не хватает. Может, все же отыщутся приятные исключения из правил?

Войти с помощью Google

Войти с помощью Google