Украинская металлургия, ключевая отрасль отечественной экономики, традиционно дававшая наибольший приток иностранной валюты в страну, провела последние два месяца в наполовину парализованном состоянии. Из-за разрушенного железнодорожного сообщения на Донбассе и не прекратившегося обстрела прифронтовых территорий простаивали или работали с резко сократившейся загрузкой крупнейшие металлургические предприятия. Если военные действия не развернутся с новой силой, в ближайшие месяцы часть производственных объемов удастся восстановить. Полностью же вернуться к прежним показателям получится лишь тогда, когда установится реальный мир.

С точки зрения экспортных металлургических рынков, конкуренция к осени обострилась, цены продолжили падение, но из-за девальвации гривни и дешевеющего сырья цены все равно остаются привлекательными, и предприятия впервые за несколько последних лет начали демонстрировать прибыльную работу. Хорошие новости могут прийти с американского рынка. Власти США в ноябре-декабре могут принять историческое решение о допуске украинского горячекатаного листа на свой рынок, чего не было с середины 90-х годов прошлого столетия.

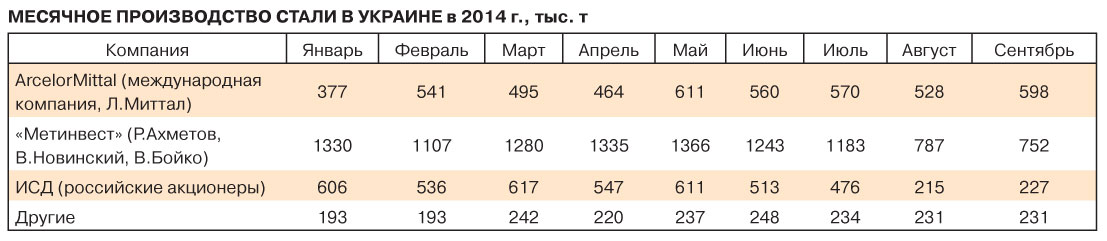

Хотя производство стали в сентябре и увеличилось на 3% по сравнению с августом (до 1,8 млн т), этот прирост - ничто по сравнению с предыдущим падением. В последние годы выпуск стали в Украине колебался на уровне 2,5–2,8 млн т, поэтому реально производство сократилось более чем на треть за счет металлургических предприятий, расположенных в фронтовом Донбассе. Основной "вклад" внесли Алчевский меткомбинат (входит в "Индустриальный союз Донбасса", контролируемый российскими акционерами) и Енакиевский метзавод (ЕМЗ, принадлежит "Метинвесту" Рината Ахметова и партнеров). Оба предприятия остановились в августе в результате боевых действий, из-за которых оказались разрушенными подъездные железнодорожные пути, а доставка сырья и отправка готовой продукции были заблокированы.

В сентябре оба завода не произвели ни тонны. В октябре, когда боевая обстановка в регионе несколько стабилизировалась (хоть и не особо улучшилась), ЕМЗ начал запускать в работу доменные печи. Хотя о полном возобновлении производства речь пока не идет. Руководство "Метинвеста" ожидает, что загрузка Енакиевского метзавода в ближайшее время будет доведена только до 50% (что соответствует производству около 1,4–1,5 млн т стали в год) и сохранится на этом уровне. Ограничения связаны с пропускной способностью железной дороги.

Слухи о возобновлении производства на Алчевском меткомбинате периодически возникают из различных источников. Пока предприятие простаивает, и только родственный, находящийся рядышком, Алчевский коксохим ввел в эксплуатацию несколько коксовых батарей, чтобы отгружать кокс на ДМК им. Дзержинского, также входящий в ИСД.

Если поставки с оккупированной части Донбасса на "материковую" Украину еще проходят по наработанным ранее цепочкам в рамках единой страны, то с оформлением экспорта у этих предприятий, скорее всего, возникнут проблемы. Это является еще одним тормозом в том, чтобы поскорее запустить предприятия, традиционно ориентированные на внешние рынки. Сепаратисты декларируют создание собственной таможни и налоговой, однако маловероятно, что документы, которые они назовут сертификатами, будут признаваться зарубежными контрагентами. Это чистое повторение истории с предприятиями, расположенными в Приднестровье. Непризнание приднестровских таможенных сертификатов резко сузило рынки сбыта продукции. Похожий риск угрожает украинским предприятиям, находящимся на оккупированных территориях.

Второй важный нюанс - Алчевский меткомбинат и Енакиевский метзавод обеспечивали около 20% производства стали и экспорта металлопроката и, соответственно, валютной выручки. Если Украине не удастся отстоять, что оба предприятия остаются на украинской таможенной территории, потери экспортной валютной выручки составят 200–300 млн долл. в месяц, или 2,6–

3,6 млрд долл. в год (около 6% всей валютной выручки Украины в 2013 г.).

Два крупнейших украинских меткомбината, ММК им. Ильича и "Азовсталь" (входят в "Метинвест"), находятся близко к линии фронта, в одной из самых горячих точек - городе Мариуполе, который, к счастью, относится к территории Украины. Неоднократные попытки сепаратистов занять Мариуполь были отбиты. Важность этих двух предприятий с точки зрения вклада в валютную выручку сложно переоценить - оба комбината дают до трети производства стали, не говоря уже о рабочих местах, отчислениях в бюджеты. Поэтому сохранение контроля за Мариуполем со стороны украинских военных будет иметь прямое стратегическое значение для экономики страны.

В августе-сентябре оба комбината сократили производство наполовину из-за проблем с железной дорогой. В частности, крупнейший железнодорожный узел в Донецкой области, станция Ясиноватая, через которую шли грузопотоки, включая поставки сырья мариупольским предприятиям, оказалась в эпицентре боевых действий и была значительно разрушена. Металлургам пришлось организовывать обходные маршруты грузопотоков, что сразу снизило объемы и замедлило скорость прохождения грузов. Часть агрегатов комбинатам пришлось остановить, например прокатные станы, а часть, например доменные печи, пришлось поддерживать в работе веерным способом, то есть по очереди. В октябре оба предприятия могут показать прирост производства, однако кардинальных изменений - возвращения к практически полной загрузке - ожидать пока не приходится.

Пока металлурги Донбасса останавливали мощности и работали на пониженных объемах, их коллеги из Днепропетровской и Запорожской областей выпуск даже нарастили. Это и стало причиной роста производства стали на 3% в сентябре. "АрселорМиттал Кривой Рог" (часть международной компании ArcelorMittal) показал рекордный за последние несколько лет объем выпуска стали в сентябре - 598 тыс.т, что на 13% больше, чем в августе. Свежего производственного максимума достигла также "Запорожсталь" (принадлежит наполовину "Метинвесту" и наполовину российским акционерам), выпустив 343 тыс.т стали, - прирост на 6% к августу. Ходят слухи, что "Запорожсталь" выполняла часть контрактов других предприятий "Метинвеста", оказавшихся в сложной производственной ситуации из-за войны. С довольно высоким результатом отработала "Дзержинка" - ДМК им. Дзержинского, выпустив 226 тыс. т, что на 30% выше показателя августа и на 3% - результата сентября прошлого года.

Эти предприятия и дальше будут сполна пользоваться ситуацией, когда на рынке Черноморского бассейна образовалась свободная ниша после частичного ухода донбасских металлургов. Тем более что цена на железную руду, основной компонент себестоимости, упала настолько (сейчас одна тонна в Китае стоит около 80 долл./т по сравнению со 135 долл./т в начале года), что предприятия могут не только производить сталь, но и неплохо зарабатывать при этом. Та же "Азовсталь" заработала 653 млн грн операционной прибыли за девять месяцев текущего года против убытка в размере

1,155 млрд в прошлом году. ММК им. Ильича получил 1,4 млрд грн операционной прибыли за такой же период 2014 г. по сравнению с прошлогодним убытком около 1,8 млрд. Металлургические предприятия приднепровской группы должны показать еще более значительное увеличение прибыли, так как не сталкивались с производственными проблемами в третьем квартале, а наоборот, нарастили выпуск.

Финансовые показатели им удается улучшать, несмотря на падение цен на готовую продукцию, так как себестоимость производства снижается более высокими темпами. Однако тенденции на рынке металлопроката довольно удручающие: восстановления цен пока не предвидится. Главный вопрос: насколько глубоко они упадут? Под давлением массированных поставок китайской продукции на Ближний Восток в сентябре цена на квадратную заготовка "пробила" державшийся долго уровень в 490–500 долл./т и дошла до 470 долл. Горячекатаный рулон подешевел на 10–15 долл./т - до

520 долл./т в октябре по сравнению с ценами, сложившимися летом. Судя по комментариям трейдеров, китайские конкуренты прессингуют уже и в этом сегменте рынка.

Конкуренция на Ближнем Востоке может усилиться, а дальнейшая просадка цен - продолжиться. Падение цен на нефть, которое произошло в сентябре (цена нефти марки Brent снизилась со 110 долл./баррель в начале года до 86 долл.), непременно приведет к снижению покупательной способности потребителей и замедлению строительных проектов в регионе. Похожая картина наблюдалась в 2008–2009 гг., когда очень многие стройки на Ближнем Востоке оказались заморожены.

Российский рынок, несмотря на его географическую близость, все больше теряет свою привлекательность для украинских поставщиков. "Метинвест", например, сократил продажи металлопроката в Россию до 594 тыс. т в первом полугодии 2014-го (с 815 тыс. т в первой половине 2013 г). Доля российских клиентов в общей выручке компании снизилась с 11 до 8%. Процесс сворачивания российских поставок продолжится, чему способствует несколько факторов. Во-первых, девальвация рубля делает поставки туда менее привлекательными по сравнению с другими регионами. Во-вторых, местные производители активно наращивают собственные мощности и замещают импорт из Украины. В-третьих, им в этом помогают чиновники, проводя торговые расследования и вводя барьеры против украинской продукции.

Последний пример: возбуждение в средине октября антидемпингового расследования против железнодорожных колес, которые в Украине выпускает Нижнеднепровский трубопрокатный завод корпорации "Интерпайп" Виктора Пинчука, по заявлению от Выксунского металлургического завода "Объединенной металлургической компании" и компании "Евраз". Предварительно заявители оценили демпинговую маржу украинских поставок в 36,3%. Если на таком уровне будет введена пошлина, то поставки железнодорожных колес в Россию будут закрыты.

Введение торговых барьеров со стороны России и Таможенного союза ожидаемо по всему спектру готовой металлургической продукции, включая лист, длинномерный прокат. По последней позиции, называемой прутками, Таможенный союз уже начал расследование в ноябре 2013 г., и не нужно быть Кассандрой, чтобы угадать, что расследование завершится введением ограничительных мер - пошлин.

На всем этом негативном фоне одной из немногих позитивных новостей может стать дальнейшее раскрытие американского рынка для украинских производителей, о чем они и мечтать не могли еще пять лет назад. Благодаря недавнему геополитическому потеплению отношений между Киевом и Вашингтоном, чувствуется особое отношение к отечественным металлургам, уже получившим два подарка. Это - эксклюзивный беспошлинный режим поставок бесшовных труб в США до 2017 г., что выгодно "Интерпайпу", а также снятие антидемпинговой пошлины на катанку в размере 116%, введенной в 2002 г. (презент бывшей "Криворожстали" и Енакиевскому метзаводу).

После таких уступок вполне можно ожидать и третьей поблажки со стороны американцев, которая, судя по всему, мотивирована желанием поддержать украинскую экономику напрямую, наряду с предоставлением рефинансирования государственным кредитным обязательствам. В ноябре истекает действие запретительных пошлин в отношении украинского горячекатаного листа, введенных еще в далеком 1997 г. Тогда, после неудачных переговоров с украинской делегацией, были установлены пошлины в размере 81,43% для "Азовстали", 155 - для ММК им. Ильича и на уровне 237,9% - для всех остальных (имеется в виду Алчевский меткомбинат). Учитывая, что из-за таких высоких пошлин поставок листа из Украины практически не было, американцам несложно будет объяснить самим себе, что украинские поставщики не наносят вреда тамошним сталеварам. По крайней мере, пока.

В этом отношении Алчевскому комбинату было бы выгодно остаться украинским производителем, иначе предприятию доступа к американскому рынку листа не видать. Все будет еще зависеть от дополнительных условий, в частности, от минимальных цен, которые могут делать поставки в США невыгодными в принципе. Но если американцы все же дойдут до снятия пошлин для Украины, а это беспрецедентный шаг как для постсоветской республики, то и выбранная система определения минимальных цен должна будет работать эффективно.

Как раз в канун возможного пересмотра пошлин по горячекатаному листу из Украины американские власти решили расчистить рынок от российского листа. Министерство торговли США уведомило российских коллег, что собирается расторгнуть соглашение, в соответствии с которым антидемпинговые пошлины не применяются к российской продукции. В этом случае уже с середины декабря пошлины для россиян могут составить 184%. В результате на рынке США может освободиться ниша около 1 млн т листа в год (поставки из РФ составили

555 тыс. т за восемь месяцев 2014 г.), что будет хорошим заделом для украинских производителей.

Если обобщить ситуацию в украинской металлургии, то отрасль переживает непростое время, когда вместе с жесткой конкуренцией приходится справляться с невиданной доселе проблемой военных действий вблизи предприятий и изменения государственных формирований и институтов власти в обществе. К сожалению, не для всех заводов и комбинатов эти изменения могут пройти бесследно, но если удастся уберечь основные фонды от физического уничтожения в течение этого сложного периода перемен, то металлургический бизнес снова станет привлекательным - высокий уровень рентабельности возвращается в отрасль вместе с падением цен на сырье.

Войти с помощью Google

Войти с помощью Google