Сейчас продолжаются переговоры с Комитетом владельцев еврооблигаций по реструктуризации 23,6-миллиардного долга Украины. Правительство предлагает обменять все еврооблигации на серию простых облигаций и государственные деривативы либо же на серию простых облигаций. Оба варианта предполагают номинальное снижение долга от 25 до 60%. По первому варианту деривативы должны быть конвертированы в обычные облигации в 2027 году с номиналом, определенным на основе объема налоговых поступлений и темпов роста реального ВВП к тому времени.

Согласно стандартной мировой практике реструктуризации долгов, предполагается обмен существующих ценных бумаг/кредитов на новые с менее выгодными условиями для кредитора по сравнению с первоначальными обязательствами. При этом ориентиром для обмена старых обязательств на новые обычно служат котировки старых ценных бумаг на вторичном рынке. Для Украины такие котировки уже долгое время не превышают 30% от номинала.

Комитет владельцев еврооблигаций Украины пока не принял ни один из вариантов, предложенных правительством. Согласование и переговоры между сторонами потенциального долгового соглашения продолжаются. При этом наиболее активные дебаты разворачиваются вокруг целесообразности списания части долга, размера этого списания и процентных ставок по новым облигациям.

В плоскости общественных обсуждений этого события в Украине некоторые аналитики, инвестиционные портфели которых включают немалые суммы еврооблигаций, безапелляционно утверждают, что Минфину следует отказаться от безусловного списания долга. А один влиятельный парламентарий настаивает на отсрочке долговых выплат на три-четыре года (до августа 2027-го или 2028-го) без применения радикальных мер по сокращению долговой нагрузки. Такой вариант, по его словам, гарантирует умеренность долговых выплат и поддерживается МВФ и другими официальными кредиторами.

В этом контексте целесообразно разобраться, какой именно результат переговоров с кредиторами готов поддержать МВФ и настолько ли вариант простой отсрочки выплат безопасный и невинный, как это пытаются представить некоторые участники дискуссии.

МВФ в Программе EFF от 2023 года однозначно требует глубокой реструктуризации долга как условия для решительного восстановления долговой устойчивости и поддержки адекватного уровня международных резервов Украины. В частности, программа закладывает следующие цели реструктуризации долга:

- достижение государственным долгом уровня 65% ВВП к 2033 году;

- удержание валовых потребностей правительства в заемном финансировании на средней отметке 8% ВВП в 2028−2033 годах;

- снижение объема государственного долга до уровня 82% ВВП к 2028 году и достижение облегчения платежей по обслуживанию внешнего долга ежегодно на 1−1,8% ВВП.

Программой с МВФ требуется также получить следующие абсолютные суммы уменьшения долговых платежей по еврооблигациям: на 4,6 млрд долл. США в 2024 году, на 3,2 млрд — в 2025-м, на 3,6 млрд — в 2026-м и на 0,5 млрд долл. в первом квартале 2027 года.

Отдельно обуславливается, что правительство обязуется разработать дизайн долговой операции согласно целям программы в части долговой устойчивости. Специалисты МВФ недвусмысленно прописали и следующее: «Достижение таких целей предполагает применение существенных скидок (haircuts) к стоимости еврооблигаций».

Предварительные модельные расчеты, выполненные мной, показали, что при продолжении войны в 2025 году и неблагоприятной макроэкономической динамике непроведение реструктуризации внешнего долга на условиях его частичного списания послужит причиной взрывоопасной динамики государственного долга с достижением его пикового уровня — 127,5% ВВП в 2026-м. Такой уровень вдвое превышает экономически безопасный размер государственного долга для страны с формирующимся рынком.

Нисходящий сценарий МВФ от марта 2024 года рисует еще более мрачную картину: без глубокой реструктуризации внешнего долга суммарный государственный долг Украины достигнет величины 135,7% ВВП в конце 2026-го и 134,3% ВВП в конце 2027 года.

Комплексный анализ долговой устойчивости, проведенный мной, говорит также о том, что достижение устойчивого уровня долга в 2029 году (а не в 2033-м, как в сценарии МВФ) потребовало бы получения правительством адекватных объемов официального финансирования с долей грантов более 50% и реструктуризации внешнего долга коммерческим и двусторонним официальным кредиторам с уменьшением его номинальной суммы на 60%.

Если же в процессе переговоров правительство пойдет на уступки кредиторам и откажется от списания существенной доли долга по еврооблигациям, то долговые проблемы Украины будут просто законсервированы, а после истечения срока полученных отсрочек возникнет необходимость в новой реструктуризации. Не следует забывать и о том, что на период отсрочки начисляются проценты — непосильные для воюющего государства.

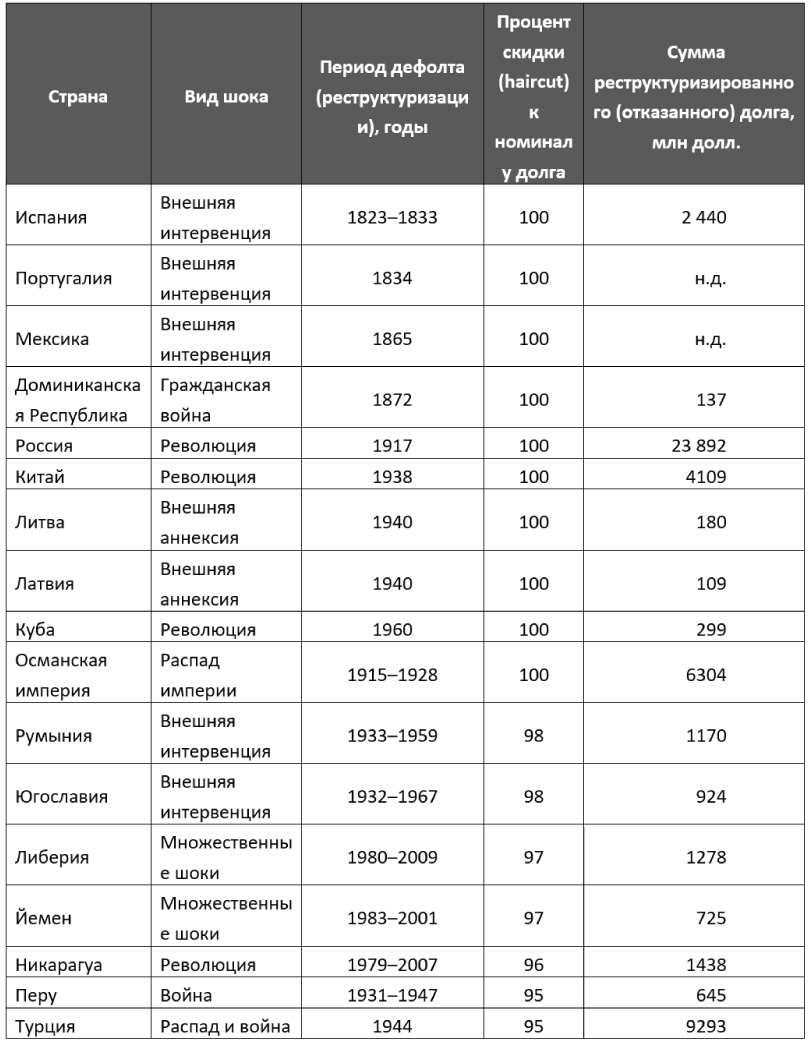

Мягкая реструктуризация государственного долга Украины во время войны противоречила бы также урокам международного опыта и закономерностям процесса урегулирования долгов при геополитических шоках. Известные ученые К.Лукнер, Д.Мейер, К.Рейнхарт и К.Требеш обобщили данные по 321 случаю реструктуризации внешних суверенных долгов частным кредиторам в период 1815−2020 годов.

Они установили, что убытки кредиторов от долговых реструктуризаций были на удивление стабильными в течение двухсот лет. В исследуемой выборке средняя скидка (haircut) составляла 45% в терминах чистой текущей стоимости долговых платежей. При сужении исследуемой выборки до периода 1998−2020 годов с охватом долгов только по облигационным займам средняя скидка в терминах текущей стоимости опять-таки составляла 45%, а медианная скидка — 42%.

В контексте проблем Украины заслуживает внимания следующий результат цитируемого исследования: геополитические потрясения, такие как войны, революции и распад империй, обычно сопровождаются бóльшим списанием внешних долгов и наносят бóльшие потери кредиторам. История зафиксировала несколько случаев полного отказа от долга (или достижения 100-процентной скидки). В целом же во время войн и революций средняя скидка при реструктуризации возрастает на 20 процентных пунктов и достигает 60%.

Наиболее неблагоприятные для коммерческих кредиторов случаи реструктуризации внешних долгов приведены в таблице.

Реструктуризация внешних долгов во время войн, революций и распадов империй в 1815−2023 годах с наибольшими потерями кредиторов

Источник: С. Luckner, J. Meyer, C. Reinhart, Ch. Trebesch Sovereign haircuts: 200 years of creditor losses.

Другое исследование МВФ, охватившее период 1950−2010 годов, дало перечень стран, которые получили наибольшие скидки в терминах текущей стоимости долговых платежей при реструктуризации, включая долги официальным кредиторам. Это Кот-д'Ивуар — 55,2% скидки; Сейшелы — 56,2; Молдова — 56,3; Эквадор — 67,7; Сербия и Черногория — 70,9; Аргентина — 76,8; Ирак — 89,4%.

В завершение хотелось бы предостеречь участников переговорного процесса по украинскому долгу от некорректного применения дисконтных ставок при генерировании чистой текущей стоимости (NPV) долговых платежей. Именно показатели NPV, как правило, имеют ключевое значение для оценки скидки или процента списания долга в процессе его реструктуризации.

Уже упомянутый финансовый аналитик убеждает нас в том, что рыночная ставка дисконта должна быть близкой к 15% годовых в долларах, такой же, как и доходность долларовых облигаций «Мироновского хлебопродукта» или «Метинвеста». Но непонятно, почему рыночная доходность корпоративных займов во время военного положения должна быть ориентиром для оценки будущей стоимости долларовых ресурсов для правительства Украины.

Так, внешние официальные займы правительство Украины берет по ставкам 2−3% годовых (кроме займа МВФ, который стоит около 8% годовых). Нынешняя доходность валютных займов на внутреннем рынке (долларовых ОВГЗ) составляет 4,65% годовых. А последний анализ долговой устойчивости Украины от МВФ включает показатели эффективной процентной ставки по государственному долгу даже в рамках пессимистического сценария на уровне 5,1−5,8% в 2026−2030 годах.

Основа долговой устойчивости (DSF) для стран с низкими доходами, разработанная специалистами МВФ, для оценок текущей стоимости оперирует ставкой дисконтирования — 5%.

С учетом этого при расчете чистой текущей стоимости потока платежей по новым долговым обязательствам Украины следовало бы ориентироваться на ежегодную ставку дисконтирования 5−6%.

Важно также завершить реструктуризацию еврооблигационного долга до истечения срока приостановки долговых платежей в августе 2024 года. Сейчас в финансовых кругах всерьез обсуждают вариант «промежуточной», или «умеренной», реструктуризации долга Украины в форме новой отсрочки по обслуживанию и погашению долга.

Однако в интересах украинского государства не консервировать долговую проблему на годы, оформляя новые отсрочки, а в ближайшее время достичь соглашения с кредиторами по глубокой реструктуризации долга с сокращением его абсолютной суммы. В ином случае долговая нагрузка на государственные финансы Украины продолжит расти, а добиться уступок от кредиторов после завершения войны будет намного сложнее. Такое состояние перманентно будет удерживать государство на краю финансовой пропасти и препятствовать привлечению долгосрочного продуктивного капитала на восстановление и модернизацию национальной экономики.

Войти с помощью Google

Войти с помощью Google