Для розничного рынка нефтепродуктов 2012-й был весьма противоречивым годом. Об этом говорят результаты деятельности ведущих автозаправочных сетей, среди которых есть те, кто получил плюс, и те, кто измерял длину минуса. Единого тренда нет. И это при том, что в целом рынок в экономически не самый лучший год вырос, хоть и не намного. Вопреки расхожему мнению, конкуренция в этой сфере крайне напряженная. Подчеркивает это и еще один, на первый взгляд, удивительный момент: лидерами рынка остаются не зарубежные нефтяные компании, а украинские операторы, которым, как говорится, отступать некуда.

По данным Госстата, в 2012 году уровень продаж нефтепродуктов через АЗС за наличные (это преимущественно физлица) вырос по сравнению с 2011-м на 1,81% и составил 5,126 млн тонн. По оценке "Консалтинговой группы А-95", общий объем розничного рынка, включая безналичные, или корпоративные, продажи, составил 6,9 млн тонн, что на 2,7% больше, чем в 2011 году (см. рис. 1).Революционным моментом можно считать рост наличных продаж дизельного топлива (плюс 9,5% к уровню 2011 г.), перекрывший даже небольшое снижение потребления бензина - основного вида моторного топлива в Украине (минус 1,7%). Важность в том, что в плане особенностей потребления Украина - прямая противоположность Европе, где 70–75% продаж на колонках приходится на более экономичное дизтопливо. Во-первых, так уж повелось, что ДТ у нас всегда считалось "тракторным" топливом. Да и сегодня, о ужас, когда даже Porsche бывает дизельным, немало автовладельцев плохо представляют себя за рулем дизельного автомобиля. Во-вторых, качество хромало, в связи с чем ведущие автоимпортеры до последнего времени предпочитали воздерживаться от продаж в Украине дизелей, не желая рисковать репутацией. Но ситуация меняется: в отличие от бензина - основного предмета подделок, "бодяжить" дизтопливо экономически неэффективно, поэтому предложение продукта нормального качества в последние годы растет. Насколько твердо рынок встал на путь дизелизации, посмотрим.

Что касается бензина, то падающая динамика обусловлена главным образом несколько затянувшимся уходом с рынка низкооктановых марок (А-76/80). В 2012-м они потеряли более 30%, их доля в наличных продажах сократилась до микроскопических 1,8%. Скорее всего, ждать осталось недолго: о прекращении выпуска марки А-80 недавно заявил Мозырский НПЗ - один из крупнейших поставщиков этой "экзотики". После этого на рынке остается только государственный Шебелинский ГПЗ и "бодяжники", которые обычно "производили" до половины годового объема потребления этой марки.

Зеленая майка лидера

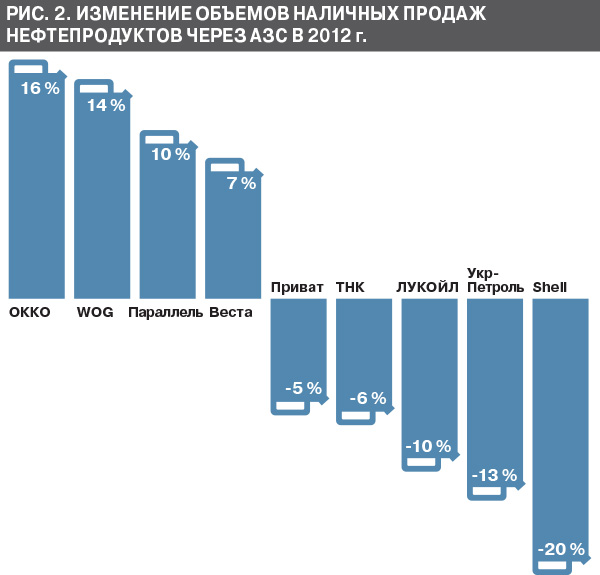

В плане конкурентной борьбы соперничество ведущих автозаправочных сетей в 2012 г. было крайне захватывающим, выдавая внутреннее напряжение, царившее на рынке (см. рис. 2). Например, в январе-феврале 2012-го продажи лидера рынка - группы "Приват" - обвалились на 35%! Однако впоследствии днепропетровцы сумели выровнять ситуацию, потеряв по итогам годам около 4,7% продаж и почти 2% рынка. При этом за год сеть приросла 47 АЗС, или на 3%. Необходимо отметить, что крупнейший игрок, объединяющий бренды "Укрнафта", "Авиас", "Сентоза", "Мавекс" и некоторые другие, традиционно удерживает минимальный ценовой уровень, достичь которого удается преимущественно участникам рынка с нетрадиционным топливом и экономикой. Поэтому конкуренция в нижнем ценовом сегменте напоминает борьбу без правил. В результате этой схватки топ-позиция приватовской сети - бензин А-92 - получила удар в виде сокращения на 11%. Самым же значительным было снижение продаж низкооктана - более чем на половину. Между тем эконом-сеть нашла себя в продажах дизтоплива, что в итоге позволило смягчить масштабы потери объемов. О некоторой смене приоритетов в потребительских предпочтениях, уже не ограничивающихся исключительно ценовым признаком, говорят результаты игроков, занимающих вторую и третью строчки в "автозаправочном" рейтинге (см. рис. 3). Несмотря на то, что сети ОККО и WOG формируют премиальный сегмент рынка (читай - верхнюю ценовую планку), именно они показали в 2012 г. наибольший прирост продаж.Продажи ОККО выросли оценочно на 16%, тогда как за год сеть увеличилась на 8%, или на 26 комплексов. Львовская сеть остается лидером и по эффективности станций. В последние годы ОККО развивается в центральных и восточных областях, заставляя сильно нервничать местные сети. Таковым останется географический приоритет и на 2013-м: недавно Международная финансовая корпорация (IFC) одобрила выделение кредитных средств в объеме до 85 млн долл. ООО "ОККОСхидинвест" (г. Львов) - совместному предприятию, созданному ПАО "Концерн "Галнафтогаз" и фондом ADM CEECAT Recovery Fund для расширения сети ОККО в Восточной Украине. Предполагается, что в четырех восточных областях - Донецкой, Луганской, Запорожской и Днепропетровской "ОККОСхидинвест" увеличит число заправок с 21 до 80 за счет приобретения существующих или строительства новых.

Извечный "зеленый" конкурент львовян - луцкая сеть WOG - прибавила в прошлом году около 13% реализации, что пропорционально приросту сети - 14%, или на 54 АЗК. К слову, это рекордный темп на рынке в 2012 г. и даже выше, чем в докризисные времена. Внимание лучан также привлекают восточные регионы. Осенью 2012 г. на 30-километровом участке одной из трасс Днепропетровской области довелось видеть одновременное строительство трех фирменных комплексов WOG, два из которых - нового трассового мегаформата. Сеть явно на подъеме. Откуда черпают финансовое "вдохновение" на такое развитие акционеры сети, точно неизвестно, на рынке же говорят о появлении партнера, который вскоре должен выйти из-за кулис…

Тандем российских игроков - ТНК и "ЛУКОЙЛ", за которыми четвертая и пятая строчки "заправочного" хит-парада, в 2012 г. терял позиции (см. рис. 3). При равных долях рынка первенство среди них все же следует отдать сети ТНК-ВР, так как эффективность этого бренда намного выше - сеть "ЛУКОЙЛа" все же на 100 станций больше.

Для ТНК-ВР в Украине год выдался непростым. В марте компания остановила принадлежащий ей Лисичанский НПЗ ("ЛИНИК"), сам бизнес в связи с этим претерпел большое кадровое сокращение и реорганизацию. Розничные продажи перешли к ООО "Восток", которое возглавил россиянин Александр Куркин.

Судя по всему, перестановки не прошли незаметно. По оценочным данным, сеть потеряла около 5% наличных продаж, до 7% общих, а с ними и 1% рынка. Между тем сеть ТНК-ВР остается в тройке лидеров по суточным объемам продаж. Наступивший год также вряд ли будет спокойным для этого игрока. Осенью 2012 г. компанию ТНК-ВР поглотила "Роснефть", что, безусловно, ведет к новой чистке украинского бизнеса компании. Остается один вопрос: когда у новой мегакомпании дойдут до Украины руки?

А что случилось с "ЛУКОЙЛом", поняли немногие. Это был первый полный год, который прошел под руководством новой команды менеджеров, принявших сеть в начале 2011-го. Неважные результаты первого года по славной традиции крупных компаний списали на "папередников", обещая показать себя в 2012-м. Однако результат оказался грустным: наиболее ликвидные наличные продажи упали на 10%, суточные "проливы" - минимум на 6%. Доля компании на розничном рынке снизилась на 1% (ниже 7%). Правда, необходимо отметить уменьшение сети на те же 10%, или 31 АЗС, которые компания отнесла к числу неликвидных и отдала в аренду и управление сторонним организациям.

Как заявил гендиректор ПИИ "ЛУКОЙЛ-Украина" Андрей Гаврилец, по итогам 2012-го компания снова покажет убыток. И это несмотря на то, что уровень розничной маржи в прошлом году был чуть выше среднего. Как бы там ни было, чистую прибыль здесь ждут не раньше 2016 г. А пока прицел на освоение 100 млн долл. инвестиций, которые головная компания выделила для модернизации украинской сети на ближайшие пять лет. Первые 16,5 млн долл. уже ушли в 2012 г. Продажам и финансам компании это пока не помогло.

"ЛУКОЙЛ" стал не единственным "сюрпризом" 2012 г. К этой категории можно отнести и сеть Shell, которая потеряла около 20% наличных продаж. Потребитель не готов столько платить за бренд? Пропал эффект новизны? Усилились конкуренты? Ломать голову над этими вопросами и искать выход будет новый управляющий сети, поскольку недавно стало известно о завершении киевского этапа в карьере Урса Шауба, нынешнего гендиректора "Альянс-Холдинга" (СП российской "Группы Альянс" и Shell).

К разряду "звезд" минувшего года можно отнести сети азербайджанской Socar и "БРСМ-Нафта", которую связывают с новым министром энергетики и угольной промышленности Эдуардом Ставицким.

Посланцы из Баку поначалу ввергли в уныние, а некоторых участников рынка даже в панику своими пилотными комплексами на оживленных магистралях столицы. Однако под конец года стал очевиден срыв ранее озвученных темпов развития (вместо 100 на конец года функционировало 34 фирменных комплекса), очереди из машин рассосались, а от источников в компании доносятся вести о намерении кардинально упростить формат станций, так как пилотные проекты оказались слишком хлопотными и затратными в эксплуатации. Недавно лидер "Сокар Энержи Украина" г-н Мамедов заявил, что ранее озвученную отметку в 100 объектов сеть попробует взять в наступившем году.

Намного увереннее и амбициознее выглядит "БРСМ-Нафта". За год сеть выросла более чем вдвое - до 77 полноценных комплексов, а благодаря минимальным ценам на всю линейку топлив очереди на этих объектах как стояли, так и стоят. Правда, сеть также планировала прийти к финишу 2012 г. с круглой цифрой 100, но в отличие от предыдущего примера почему-то верится в неотвратимость реализации данного плана в самое ближайшее время. Обладая богатыми традициями и опытом по выпуску "экологических" нефтепродуктов, этот бренд обещает стать драйвером процесса популяризации так называемых альтернативных топлив. В текущем году компания рассчитывает построить в Киевской области мощное биоэтаноловое производство, начав массовый выпуск спиртосодержащих бензинов. Менеджеры сети говорят, что первые результаты реализации этой программы крайне обнадеживающие, из-за дефицита биокомпонентов топлива не хватает, чтобы наладить постоянные продажи хотя бы на половине киевских станций БРСМ. В случае перехода на массовое производство "альтернативы", поощряемой государством в виде нулевого акциза, БРСМ сильно расстроит всех без исключения операторов и особенно тех, кто нацелен на экономного потребителя.

Учитывая, что высококонкурентная конфигурация розничного рынка сохраняется, 2013-й также будет крайне напряженным годом. Битва за беднеющего потребителя выходит на новую стадию, когда требуется не только оптимальное сочетание цены и качества топлива, но и хорошая сервисная составляющая. Итоги 2012 года (см. рис. 4) указывают на то, что именно внимание к клиенту выходит на первый план. Выигрывает тот, кто предлагает не только хороший бензин, но и вкусный кофе с горячим хот-догом, гамбургером или шаурмой.

Войти с помощью Google

Войти с помощью Google