Попри безперечні успіхи НБУ, серед яких відмова від емісії, скорочення інфляції та зростання вартості ОВДП, без скандалів у банківському секторі не обходиться. І якщо про глобальне і стратегічне ми говорили у першій частині інтерв'ю, то у другій торкнулися питань буденних: чи ефективний банківський нагляд, чи стане більше державних банків, чи справедливо доплачувати за обмін зношених доларів і чого чекати від стрес-тестів банків?

Та почали із основного: а чи можна вірити НБУ як одному із основних прогнозистів держави в умовах, коли навіть завтра оповите туманом?

— Андрію Григоровичу, наскільки ускладнилося прогнозування в часи тотальної невизначеності? З одного боку, оновлена стратегія Нацбанку була очікуваною, тому що дуже сильно змінились обставини. З іншого боку, важко зрозуміти, яким чином Національний банк щось прогнозує і тим більше планує зараз.

— Ми в Національному банку оголосили війну невизначеності. Це слово, яке я чув чи не найчастіше за останні вісім місяців, що перебуваю на посаді: тотальна невизначеність, безпрецедентна невизначеність, суцільна невизначеність, такий собі конкурс на найкращий прикметник до слова «невизначеність».

Мені здалося, що навіть у НБУ були трохи здивовані, коли я запропонував розпочати стратегічне планування, адже у Нацбанку була стратегія до 2025 року. Однак змінився контекст, змінилися пріоритети, змінився ринок. Через це я запропонував команді переосмислити ці речі. Одна із цілей — це скоротити зону невизначеності.

Стратегія має кілька параметрів. Вона побудована на двох фокусах. Фокус супротиву і фокус миру, відновлення. Власне, за такою ж логікою побудований і Меморандум з Міжнародним валютним фондом. В основу стратегії закладена наша євроінтеграція. Все, що ми можемо зробити для того, щоб підживити нашу спроможність і реалізувати реформи, навіть попри війну, закладено вже на етапі супротиву. Звісно, є речі, які ми будемо робити вже після перемоги.

Що важливо — стратегія безстрокова. Скільки потрібно, стільки будемо фокусуватися на супротиві. Коли ж настане час, перейдемо до фокусу, що передбачає відновлення. Але стратегія передбачає перегляд раз на пів року. Далі раз на рік її може бути переглянуто з погляду пріоритетів і завдань. Стратегія — ніщо, стратегування — все. Це те, що дає можливість забезпечити тобі постійний критичний аналіз. Це важливий момент для того, щоб команда відчувала, що вона скоротила зону власної невизначеності.

— Це і є основна функція цього документа?

— Ця стратегія виконує ще одну функцію. Вона є відправною точкою для підготовки стратегії фінансового сектору. Цей документ має з'явитися до кінця червня цього року, він чітко визначить, як розвиватиметься з точки зору стратегічних напрямів увесь фінансовий сектор. Ми над ним активно працюємо.

Після цього Національний банк також вважає за доцільне розпочати процес аналізу стратегії розвитку державного банківського сектору. Державні банки могли б починати процес власного стратегічного планування, але для цього у них мають бути вихідні параметри стратегії розвитку державного банківського сектору.

Чому я можу про це говорити навіть під час війни? Тому що ми бачимо, що цього очікують від нас і стейкхолдери, та й, чесно скажу, державні банки стали більш готовими і спроможними, адже в кожному державному банку відбулася заміна складу наглядової ради. Можливо, це не перспектива найближчих місяців, але це предмет нашої розмови і дискусії, в тому числі і з Міністерством фінансів.

Крім того, нова стратегія Національного банку має чіткі цілі й конкретні параметри, за якими всі можуть оцінити їхнє виконання. А ще стратегія передбачає альтернативний сценарій. Якщо макроумови будуть іншими, ніж ми закладали, відповідно, альтернативний сценарій розвитку передбачає інші параметри стратегічних пріоритетів.

Під час моєї участі в літніх зборах центробанків, коли я сказав колегам, що ми затвердили нову стратегію, багато хто здивувався. Але стратегічне планування під час війни — це дуже корисна вправа, яка позбавляє ілюзій, прибирає все зайве.

— Від загального і стратегічного хочеться трошки повернутися до дуже предметних питань. Наразі проходять стрес-тести банків. Чого чекати?

— Ми розпочали оцінку стійкості — вправу, яку виконуватиме безпосередньо Національний банк. З травня розпочався перший етап — процес оцінки якості активів банків. Він охоплює 90% усіх активів системи, адже оцінку проходять 20 найбільших банків. Після оцінки активів і застав, на другому етапі передбачена екстраполяція результатів на решту кредитного портфеля (який не увійшов до пулу оцінки. — Ю.С.). І, власне, третій етап — оцінка стійкості бізнес-моделей за базовим сценарієм і визначення обсягу докапіталізації й інших подальших кроків, які необхідно буде здійснити банкам.

Банківська система взяла на себе значну частину тих ризиків, які були згенеровані війною. Загальна сума резервів, які сформували банки, — близько 107 мільярдів гривень. Щоб зрозуміти, чи достатньо цього і чи адекватно оцінено якість активів, і здійснюватиметься ця оцінка.

У 2024 році, як тільки безпекові ризики дозволять, відповідно до домовленостей із МВФ має відбутися оцінка за участі незалежних експертів. До цього, відповідно, має бути виконана наша оцінка стійкості. Розраховуємо, що до квітня 2024 року вийдемо з банками на розуміння плану заходів, який банки повинні будуть виконати до 2026 року, тобто у достатньо комфортному темпі.

Наразі я бачу, що нам вдалося досягнути доволі позитивних результатів: адекватність регулятивного капіталу на рівні більш як 22%, адекватність основного капіталу на рівні 14%. Це вдвічі вище навіть за довоєнні нормативні значення.

— У цьому місці критики Національного банку сказали б: ну звісно, ви ж тримаєте облікову ставку 25%, банки нікого не кредитують, бізнес безризиковий, тому вони такі стабільні й успішні. Ціною економічного розвитку.

— Ми сприймаємо критику, але водночас чітко балансуємо пріоритети. Фінансова стабільність як один із ключових мандатів Національного банку забезпечена. Банківська система — це кровоносна система країни, і вона функціонує безперебійно за будь-яких умов, у тому числі блекауту. Крім того, банківська система — це одночасно і джерело ресурсів для підтримки бізнесу та відновлення, і міст, який поєднає приватний капітал іноземних інвесторів із потребами українських підприємств. Оцей рівень довіри до фінансової стійкості буде вагомим аргументом у залученні приватних інвестицій.

Звісно, кредитний попит був пригнічений. Звісно, бажання банків ризикувати було стриманим.

Однак за результатами опитування, яке відбулося в травні, ми бачимо, що очікування самих банкірів стають оптимістичнішими. На сьогодні вже і кредитні апетити зростають, і кредитні регламенти переглядаються, і підготовленість самих позичальників збільшується.

Знаєте, чим вони пояснюють оці позитивні зрушення? Макрофінансовою стабільністю. Вона в основі, так чи інакше. Зниження інфляції та покращення очікувань — це компоненти ставок і премії за ризик.

Фінансова система достатньо капіталізована. Після проведення оцінки ми остаточно зрозуміємо, яких заходів ще необхідно вжити для того, щоб вона була стійкою у довгостроковій перспективі та взяла на себе ті виклики, які однозначно принесе в Україну потік ресурсів, якими буде фінансуватися відновлення. Наразі там, де можливо, ми поступово відновлюємо регуляторні вимоги.

— Про які саме виклики ви говорите?

— Це також буде непростим завданням — абсорбувати ефективно і прозоро великі суми грошей. Свіжий італійський приклад, коли ЄС надав їм понад 200 мільярдів євро на боротьбу з наслідками ковіду. І ця сума дуже важко абсорбувалася, розподілялася. Вона насправді стала викликом і для фінансової системи країни, і для системи публічних фінансів.

Тому ми в НБУ бачимо й цю частину проблем і водночас можливостей. Готуємося до них.

— Історія із відмиванням грошей через банки — доволі гучний скандал для фінансового сектору — теж виклик. Як це взагалі можливо при існуючому нагляді, при корпоративному управлінні, при всіх цих найкращих практиках, які ми вже використовуємо?

— Дійсно непроста історія, відчутна для репутації банківського сектору, який пройшов дуже непростий процес реформування.

Почну знову з гарних новин. За травень податки, які було сплачено сектором грального бізнесу, сягнули понад 800 мільйонів гривень, тоді як у травні 2022 року, якщо не помиляюся, не перевищували 30 мільйонів гривень. За перших п’ять місяців 2023-го бюджет отримав у чотири рази більше, аніж за весь минулий рік.

Тобто для Національного банку це питання одночасно перебувало в кількох площинах. Перша — боротьба з відмиванням і легалізацією доходів. Друга — покращення ефективності фінансового моніторингу та принагідне створення додаткових джерел наповнення державного бюджету з сектору, який генерує тіньові доходи.

Ми виявили в дев'яти банках серйозні проблеми системи внутрішнього контролю та управління ризиками, які не покривалися достатнім рівнем компетенції та якісною роботою наглядових рад, комплаєнсу та фінмону. Були серед учасників цих схем і державні банки, на жаль, зокрема Укргазбанк.

Відбулися певні кадрові зміни, сформовано новий склад наглядової ради. Було накладено штрафні санкції. Ми дуже зацікавлені, щоб банки відновили той рівень довіри, на який вони заслуговують, з огляду на високі очікування від реформи корпоративного управління.

— Знаєте, коли говориш із банкірами про цю історію, чуєш обурення: так, банк оштрафували, так, членів наглядової ради замінили. Та хіба це покарання? Невже ці, вже колишні, члени наглядової ради не знали, що відбувається? Втім, жодного покарання не понесли і далі не нестимуть. Корпоративне управління, за яке ми так довго боролися, виглядає профанацією, тому що люди не несуть відповідальності навіть у таких відверто кримінальних історіях.

— Так, потреба у вдосконаленні корпоративного управління є. Через це Національний банк навіть не погодив деяких членів, що були відібрані до нового складу наглядової ради. Запрацювала кваліфікаційна комісія, вона почала ставити питання, оцінювати професійний рівень, тестувати як належить, звертати увагу на такі речі, як конфлікт інтересів. Власне, кваліфікаційна комісія Національного банку почала виконувати ті функції, які повинна виконувати згідно із законодавством.

Щодо відповідальності тих посадових осіб, які допустили подібні речі, — і професійної, й іншої відповідальності, — ми перебуваємо у взаємодії з багатьма правоохоронними органами. Ті факти порушення законодавства, які були виявлені і тягнуть за собою відповідну відповідальність, безумовно, є і будуть предметом розгляду компетентних структур. Простіше кажучи, ми ще не закінчили.

Національний банк зі свого боку вживає ті заходи, які може. Це підвищення рівня якості корпоративного управління, моніторинг, оцінка колективної придатності, якості внутрішнього контролю, застосування заходів впливу, в тому числі штрафних санкцій, відповідна комунікація з правоохоронними органами і підготовка відповідних пропозицій з удосконалення нормативно-правових актів НБУ.

— А банківський нагляд стане жорсткішим?

— Нагляд стане ефективнішим. Розпочався процес його реформування. В Національному банку запрацюють так звані наглядові панелі/колегії, які об’єднають експертизу кількох підрозділів.

Можливість існування цієї складної шахрайської схеми пов'язана з тим, що в ній брали участь як банки, так і небанківські фінустанови. Вона була побудована на доволі складній технологічній платформі: десь були бекдори, закладені в системі процесингу, десь були розірвані перекази, міскодинг. І все це достатньою мірою не консолідувалося. Якщо дивитися на кожен із елементів окремо, можна було б і не помітити масштабу цих речей.

Ми зрозуміли, що нам потрібен інтегрований нагляд, який об'єднає експертизу багатьох підрозділів. Наглядові команди мають не лише бути сформовані з представників Департаменту банківського нагляду, а й використовувати експертизу платіжної інфраструктури, фінансового моніторингу, юридичного департаменту, безпеки. Ризик-орієнтований підхід як основа, глибока аналітика як інструмент.

Підхід передбачає, що нагляд має враховувати специфіку бізнес-моделі, бути згрупованим під ці особливості і використовувати необхідну експертизу. Якщо банк є виключно трансакційним, то там треба посилити саме цю складову і дотичні до неї питання.

Тож уже зараз відбувається реформування системи пруденційного нагляду. Адже порушення суттєве — мова про мільярди. В умовах війни, в умовах дефіциту бюджетного.

Для нас це в тому числі забезпечення нашої макрофінансової стабільності, адже отримання бюджетом належних коштів від легалізації цього ринку зменшує ризики потреби його монетизації.

— Вибачте, після історії з «Авангардом» та ICU маю спитати, а де зараз ці мільярди? Бо, може, і на них уже хтось купує депсертифікати?

— Якщо ви маєте на увазі кошти від ліквідації «МТ банку» («Сбербанку»), то, за тією інформацією, що мені відома, кошти вже надійшли до державного бюджету. Але ті кошти, які були розподілені, належать тим, серед кого вони були розподілені. Очікуємо наразі з цього приводу судових позовів і розгляду. Якщо розгляд буде відкритим, зможете спостерігати за подальшим перебігом подій та отримати більше відповідей.

Оскільки ця історія резонансна та може мати значний суспільний інтерес, будемо на рівні правління обговорювати підстави та доцільність відкриття певної інформації.

— Будемо дуже вдячні за відкриття будь-якої інформації. Наприклад, стосовно націоналізації «Альфа-банку», на порозі якої ми стоїмо.

— Прошу поставитися з розумінням — це питання потребує виваженості у формулюваннях. Закон, який ухвалив парламент конституційною більшістю і днями підписав президент, стосується всіх системно важливих банків, акціонери яких перебувають під санкціями. Він спрямований на підтримку фінансової стабільності і дає Національному банку важливий інструментарій для того, щоб застосувати заходи впливу у разі, якщо є загроза правам вкладників і кредиторів системно важливого банку, акціонери якого перебувають під санкціями.

Звісно, ми бачимо ті повідомлення, які надходять від акціонера, про його прагнення продати банк. Але власники істотної частки наразі перебувають під дією санкцій, як міжнародних, так і національних. Ці санкції блокуючі, відповідно, не передбачають можливості розпоряджатися активами. Отже, Національний банк не вбачає за можливе до моменту, поки рішення РНБО є чинними, розглядати питання, пов'язані з відчуженням. Це суперечить санкційному законодавству.

— Знову ж таки, санкції унеможливлюють, наприклад, докапіталізацію системно важливого банку у разі потреби. Що, безумовно, є ризиком.

— Так, це є ризиком. Національний банк вживатиме своєчасно і в повному обсязі всіх необхідних заходів реагування, аби забезпечити захист прав вкладників і кредиторів, дотримуючись вимог законодавчих приписів. Ось така моя відповідь.

— Попри те, що НБУ вжив заходів, окремі гравці на ринку обміну валют продовжують брати додаткову комісію за прийом зношених банкнот. Чи є шляхи прискорити покарання за таку неринкову поведінку?

— Маю одразу кілька повідомлень із цього приводу.

По-перше, аморально і неприпустимо, особливо в умовах війни, примушувати громадян обмінювати 100 «білих» доларів на 90 «синіх» чи вимагати додаткову комісію. Усі долари США, випущені з 1914 року, є дійсними. «Білі» чи «сині» — вони все одно «зелені». Їхню вартість визначає номінал та обмінний курс. Усе. Ніяких додаткових комісій за обмін справжньої валюти залежно від її номіналу, дизайну чи року випуску не передбачено.

По-друге, громадяни не повинні втрачати свої кошти через вигадане «пошкодження/зношення». Саме тому останніми змінами ми повністю прибрали людський чинник, заборонивши банкам і небанківським фінустановам відмовляти клієнтам у обміні валюти, якщо лічильник чи детектор на касі підтвердив справжність банкнот. Це значить, що касир не може «на око» оцінювати справжність банкнот чи їхній стан і відмовляти в здійсненні валютно-обмінної операції.

По-третє, будь-який «креатив» у тлумаченні позиції НБУ з боку учасників ринку або ігнорування наших вимог призведе до невідворотної й адекватної реакції з боку регулятора. Дуже хочу, щоб мене почули: вигадуючи власні вимоги до банкнот, «малюючи» комісії за неіснуючі послуги, не контролюючи роботи мережі, учасники валютообмінного ринку наражаються на ризик не лише неминучих штрафів, а й анулювання ліцензії.

— Поки складається враження, що не всі учасники ринку вас чують і розуміють.

— Це питання у НБУ на особливому контролі. Ми кілька разів зустрілися з банками та небанківськими установами, вислухали позиції, довели до них рішення НБУ та впевнилися, що ми однаково розуміємо проблематику.

Ми повідомили про те, як бачимо комплексне врегулювання проблеми, чого чекаємо від ринку, і попередили, що дійсно уважно стежимо за ситуацією.

Зокрема, щодня оперативно моніторимо звернення та скарги громадян стосовно проблем з обміном готівкової валюти. Я особисто відвідав не один обмінний пункт і зміг на власному досвіді оцінити проблематику. Комунікую цю інформацію на рівень керівників системно важливих банків щодня. Мій заступник Юрій Гелетій — на небанківський ринок.

Після ухвалення наших рішень кількість таких звернень значно зменшується, особливо скарг на банки. Є відчутна відмінність між Києвом і регіонами. При цьому НБУ вже враховує отримані скарги для планування і проведення перевірок. У разі підтвердження фактів системних порушень нехай не ображаються.

— На жаль, це може спрацювати лише з легальними гравцями, та ми знаємо, що є і нелегальні.

— Це те, що стосується легального поля. Якщо йдеться про нелегальний обмін валюти, роботу без ліцензії НБУ, тут своє слово мають сказати правоохоронні органи. Я підписав відповідного листа на керівників силових відомств.

Банки і небанківські фінансові установи повинні усвідомити важливий момент — що раніше вони припинять недобросовісні практики, то швидше зможуть відновити довіру людей.

А значить, і нормальне функціонування цього ринку. НБУ цьому сприятиме.

Люди мають впевнитися, що можуть спокійно обмінювати банкноти іноземної валюти незалежно від номіналу та року випуску, якщо вони відповідають зразкам та описам іноземних центробанків, їхня справжність підтверджена детекторами й вони не мають ознак значного зношення чи пошкодження. Цю інформаційну бульбашку навколо валютообміну можна зруйнувати у той самий спосіб, у який її було створено: спільною комунікацією і одностайною відмовою від штучно створених і незаконних обмежень у роботі ринку.

Якщо громадяни бачитимуть, що можуть без проблем отримувати та обмінювати назад усі справжні банкноти, вони не переживатимуть, і ажіотаж поступово вщухне.

— Ще одне важливе запитання, до якого було прикуто увагу. На червневому пленарному засіданні FATF очікувалося включення Росії до «чорного списку», як цього добивалася Україна. Цього не сталося. Які наслідки матиме це рішення і що далі?

— Команда української влади провела титанічну роботу зі збору доказів, що підтверджують участь Росії у фінансуванні тероризму. Усі вони разом з юридичними аргументами були викладені в надзвичайно професійно сформованій заяві України до FATF. Як голова НБУ, я особисто звернувся з проханням підтримати подання України до керівників центробанків країн з проукраїнської коаліції, які є впливовими членами FATF: Великої Британії, Франції, Італії, Нідерландів, Бельгії, Швеції, навіть Індії.

Наші аргументи стосувалися не лише того, як дії РФ прямо порушують стандарти FATF. У своїй сфері ми бачимо процеси, які, якщо їх не зупинити, матимуть колосальні негативні наслідки для світової фінансової системи.

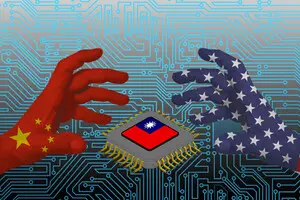

Сьогодні фінансова система переповнена незаконними грошовими потоками російського походження більше, ніж будь-коли, оскільки РФ потребує ресурсів для своєї злочинної діяльності — фінансування тероризму, закупівлі зброї та компонентів до неї в обхід усіх накладених санкційних обмежень і заходів експортного контролю.

На наших очах формується стратегічний альянс Росії та Ірану. Такий союз токсичний. Він отруює глобальну фінансову систему, оскільки відкриває шлях незаконним фінансовим потокам із країни, занесеної до «чорного списку» FATF.

Виключення Росії з FATF і внесення її до «чорного списку» дало б змогу не тільки захистити глобальну фінансову систему від ризиків, які створює Росія, а й суттєво посилити санкційний режим коаліції. Цей крок ускладнить спроби Росії закуповувати високотехнологічні компоненти для виробництва зброї із залученням посередників для російських компаній, бо вимагатиме від фінансових установ застосовувати підвищені протоколи контролю за операціями, які можуть мати зв’язок із Росією.

Проте цього, на жаль, не сталося. Рішення FATF приймається консенсусом, який на цьому засіданні не відбувся, — рішучого і необхідного кроку для захисту глобальної фінансової системи від брудних грошей Росії не зроблено. Це руйнує впевненість у системі та створює небезпечний прецедент, що загрожує міжнародному співробітництву з питань боротьби з відмиванням доходів, фінансуванням тероризму та розповсюдженням зброї масового знищення.

— То цю битву програно остаточно чи ще є шанси щось переграти?

— У підсумковій заяві FATF наголосив на трьох важливих речах: війна РФ проти України продовжує суперечити принципам FATF щодо захисту міжнародної фінансової системи; призупинення членства РФ у FATF продовжує діяти; РФ продовжує створювати ризики для глобальної фінансової системи, відповідно, зберігається необхідність реагування усіх юрисдикцій.

Тобто, по суті, всі передумови для внесення РФ до «чорного списку» залишаються, а отже, наші зусилля не марні, потрібно лише не зупинятися, а посилювати тиск і зібрати ще більше доказів і ще більше аргументів. Адже ми розуміємо: РФ діятиме дедалі зухваліше. А значить, є всі шанси, що усвідомлення та реальні прояви тієї загрози, яку вона створює для глобальної фінансової системи, з часом будуть сильнішими за їхній шантаж і лобі.

Зі свого боку Національний банк також продовжить пошук шляхів посилення фінансового тиску на агресора. Позиція Національного банку щодо фінансових санкцій незмінна і полягає у тому, що існуюча практика застосування персональних санкцій лише до окремих установ Російської Федерації, які надають фінансові послуги, не тільки не сприяє їхній ефективності, а й створює умови для поширення механізмів уникнення санкційних обмежень.

Питання щодо застосування США та іншими впливовими партнерами секторальних санкцій до всіх фінансових установ Російської Федерації, у тому числі до центрального банку РФ, та їхніх дочірніх компаній у Росії та за кордоном, щоб мінімізувати можливості та ризики уникнення застосованих персональних санкцій із залученням інших непідсанкційних осіб, системно порушується керівництвом НБУ на багатьох зустрічах усіх рівнів.

Впевнені, що розширене застосування секторальних санкцій стане потужним сигналом для іноземних країн щодо активнішого здійснення санкційної політики з їхнього боку.

Увійти за допомогою Google

Увійти за допомогою Google