Тема про надмірне податкове навантаження мусується в Україні давно. У 2010 р. у першій редакції Податкового кодексу уряд запланував істотне зниження податку на прибуток підприємств і податку на додану вартість - відповідно до 16 і 17%. Ще раніше, у 2003-му, було знижено та встановлено єдину для всіх ставку податку на доходи фізичних осіб - 15%. Як ми вже знаємо з історії, від усього цього згодом довелося відмовитися. Зараз уряд готує чергові пропозиції щодо зменшення ставок єдиного соціального внеску (ЄСВ), аргументуючи це тим, що вони є одними із найбільших у світі. Та чи дійсно в Україні таке високе податкове навантаження на заробітну плату, тим паче з огляду на демографічну ситуацію, яка, без перебільшення, є однією із найгірших у світі? І чи справді таке зменшення саме по собі дасть бажаний ефект щодо детінізації заробітних плат, без забезпечення інших необхідних передумов?

На початку минулого століття, коли почала з'являтися система державного пенсійного забезпечення, спостерігався стійкий природний приріст населення. Це давало змогу перерозподіляти доходи, які створюються працюючими поколіннями, на користь пенсіонерів, і встановлювати нижчі від необхідних (за відсутності ефектів пенсійної піраміди) вік виходу на пенсію та ставки відрахувань до пенсійних фондів.

Однак із часом норма народжуваності у багатьох країнах знизилась до рівня, за якого не забезпечується не лише розширене, а й просте відтворення. Підвищення рівня життя населення призвело до зростання середньої тривалості життя від народження, що природно потребувало відповідного збільшення пенсійного віку. На ці заходи уряди йшли неохоче. Деякі з розвинених країн почали здійснювати активну імміграційну політику, що давало можливість компенсувати зменшення рівня народжуваності та зберігати піраміду системи державного пенсійного забезпечення. За рахунок цього не було підвищено ставки обов'язкових відрахувань до пенсійних фондів, не було зменшено коефіцієнт заміщення (співвідношення між пенсією та заробітною платою при виході на пенсію).

У зовсім іншій ситуації опинилися пострадянські країни (зокрема, й Україна), де зменшення рівня народжуваності збіглося з масовою еміграцією населення після розпаду СРСР. Як наслідок, пенсійна піраміда почала руйнуватися з усіма відповідними наслідками. Дії урядів на пострадянському просторі були спрямовані на підвищення розмірів відрахувань до пенсійних фондів і зменшення пенсійних виплат, що лише частково вирішувало проблему невідповідності віку виходу на пенсію демографічним змінам.

Здійснення пенсійної реформи у 2011 р., що передбачала збільшення віку виходу на пенсію для жінок і підвищення необхідного стажу для деяких категорій працівників, дало змогу дещо збалансувати кошторис Пенсійного фонду України. Однак витрати солідарного рівня пенсійної системи і надалі залишаються найвищими у світі - понад 17% ВВП, що потребує величезних вливань із державного бюджету (табл. 1).

В умовах розбалансованої пенсійної системи уряд запланував істотне зниження ЄСВ. Традиційно вважається, що в Україні значне податкове навантаження на фонд оплати праці. Для того, щоб розвінчати цей міф, порівняємо з іншими країнами світу.

У міжнародній практиці загальним показником податкового навантаження на заробітну плату є відношення всіх обов'язкових податків і соціальних внесків до загальних витрат на оплату праці. Існує два підходи до визначення цього показника на мікро- і макрорівні.

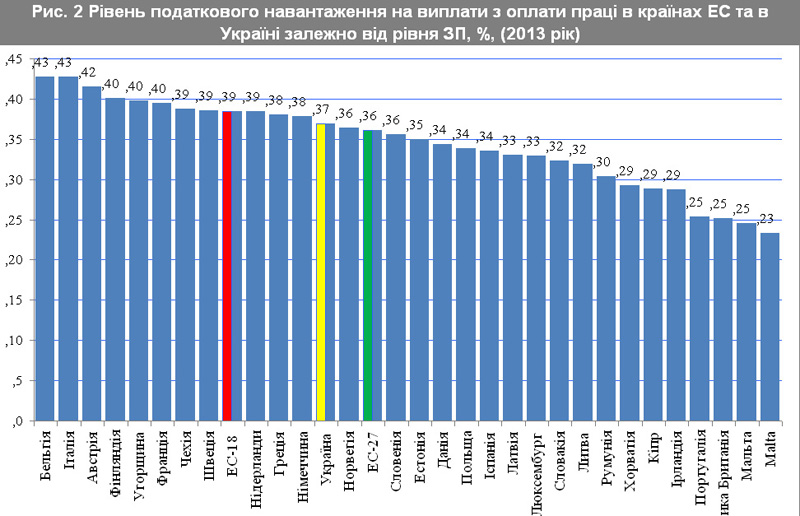

Перший підхід, який використовує Організація економічного співробітництва і розвитку (ОЕСР), базується на мікроаналізі податкового навантаження - taxwedge, що визначається для восьми різних груп найманих працівників залежно від їх сімейного стану, складу сім'ї та рівня доходів. Як відображено на рис. 1, рівень податкового навантаження для однієї з таких груп (неодружений працівник без дітей із середньою заробітною платою) в Україні - 41,1%, перевищує середнє значення в країнах ОЕСР - 35,9%. Однак за рахунок того, що податкове навантаження на заробітні плати, що перевищують середню більш як у 1,5 разу, є нижчим, ніж у країнах ОЕСР, середньозважений рівень цього показника є дещо нижчим, ніж для зазначеної вище групи, - 38,6% (рис. 2).

Другий підхід, який використовує Eurostat, передбачає визначення непрямої ставки оподаткування витрат на оплату праці (implicittaxrateonemployed) у цілому по економіці, яка визначається як відношення суми всіх прямих і непрямих податків, а також соціальних внесків, що сплачують працівники та роботодавці, до загальних витрат на оплату праці. Непряма ставка на заробітну плату відображає загальне агреговане податкове навантаження на заробітну плату, а не в розрізі груп найманих працівників, як у випадку методики ОЕСР.

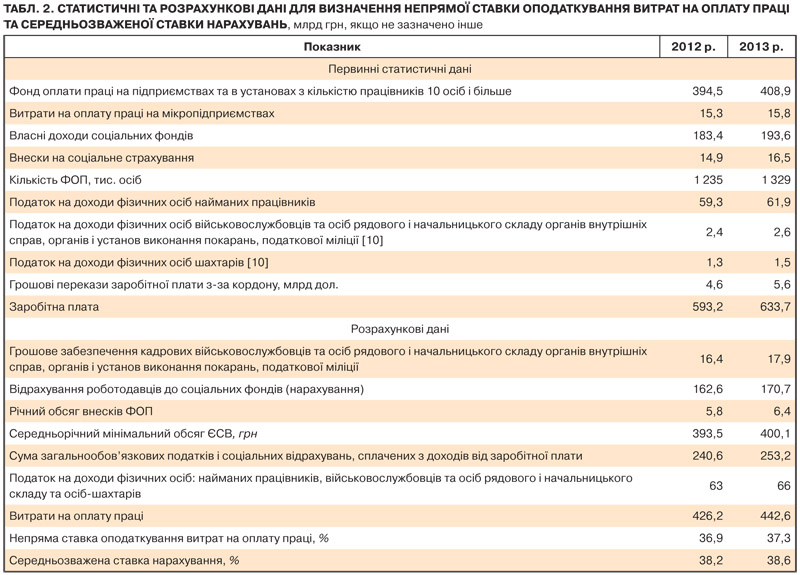

Отже, щоб визначити в Україні непряму ставку на витрати на оплату праці, в табл. 2 наведено загальні витрати роботодавців і суму загальнообов'язкових податків та соціальних відрахувань, пов'язаних із виплатою заробітної плати.

Визначено, що у 2013 р. середньозважена ставка нарахувань на фонд оплати праці в формальному секторі економіки становила 38,6%, а непряма ставка оподаткування витрат на оплату праці - 37,3%.Тобто останній показник в Україні перевищує відповідне значення у країнах ЄС-27 лише на 1% і не є найвищим у Європі, як це стверджується в оприлюдненій Кабінетом міністрів концепції реформування податкової системи України. Нагадаємо, у концепції зазначається, що загальне податкове навантаження на зарплатні доходи в нашій країні в 1,5 разу вище, ніж у країнах ЄС-27, і становить 54,5%. Помилка урядових розрахунків полягає у тому, що ПДФО та ЄСВ співвідносяться із фондом оплати праці, тоді як у міжнародній методиці обов'язкові платежі співвідносяться із загальними витратами на оплату праці.

За результатами досліджень ставки оподаткування витрат на оплату праці встановлено, що ставки оподаткування в Україні трохи вищі за середні показники розвинених країн і не є найвищими, як це традиційно вважається. Зокрема, середньозважений рівень податкового навантаження, визначений на мікрорівні, в Україні у 2013 р. становив 38,6%, а непряма ставка оподаткування, визначена на макрорівні, становила 37,3% (відмінність середнього рівня податкового навантаження в Україні (СПН - 38,6%) і непрямої ставки оподаткування (37,3%) зумовлена тим, що при визначенні СПН не враховується податкова соціальна пільга на дітей, а також податкові знижки з податку на доходи

фізичних осіб, передбачені статтею 166 ПКУ). Натомість у країнах ЄС непряма ставка оподаткування виплат з оплати праці становить 36,1%.

Виходячи з передумови про наявність в Україні значного податкового навантаження на зарплатні доходи, уряд запропонував таку схему оподаткування зарплатних доходів:

- 41% ЄСВ для суми місячного доходу до однієї мінімальної заробітної плати (МЗП, до 1218 грн), базою нарахування якого є одна МЗП;

- 41% ЄСВ для суми місячного доходу від однієї до двох МЗП (1218–2436 грн), базою нарахування якого є фактично нарахована зарплата;

- 15% ЄСВ для суми перевищення місячного доходу понад дві МЗП (від 2436 грн);

- 15% ПДФО - для доходів до 12,5 тис. грн на місяць;

- 17% ПДФО - для доходів від 12,5 тис. до 42 тис. грн на місяць (із суми перевищення);

- 20% ПДФО - для доходів від 42 тис. до 83 тис. грн на місяць (із суми перевищення);

- 25% ПДФО - для доходів понад 83 тис. грн на місяць (із суми перевищення).

Основною перевагою такого запропонованого урядом варіанта є підвищений рівень оподаткування для працівників, що працюють на неповній ставці, оскільки базою нарахування ЄСВ буде не фактична заробітна плата, а мінімальний рівень заробітної плати. Уряд справедливо розраховує на те, що це стане стимулом для виводу заробітних плат працівників, що не є сумісниками і працюють на половину або четверть ставки.

До негативних аспектів запропонованих змін можна віднести такі:

1. Прийняття зазначених змін призведе до загальних недонадходжень до бюджету сектору загального державного управління в обсязі 28 млрд грн, оскільки середня ставка знизиться з 38,6 до 34%.

2. Зниження ЄСВ для працівників із високими заробітними платами призведе до вищого податкового навантаження на виплати з оплати праці низькооплачуваних працівників - 36,6% (у випадку мінімальної заробітної плати) порівняно із нижчим рівнем податкового навантаження на високі заробітні плати - до 30%, що суперечить міжнародній практиці та соціальній справедливості.

Зменшення рівня податкового навантаження на витрати з оплати праці необхідне, однак вигоди від такого кроку потрібно співвідносити із негативним впливом на стан державних фінансів. В умовах реального дефіциту сектору загального державного управління, що сягне в 2015 р. 15% ВВП, та обмежених можливостей скорочення видатків Пенсійного фонду України різке зниження податкового навантаження збільшить розрив між власними доходами та витратами ПФУ до 7,5–8% ВВП, що стало б додатковим дестабілізуючим фактором стійкості державних фінансів.

Розраховувати на те, що лише зниження податкового навантаження автоматично призведе до зменшення тіньового сектора також наївно. В Україні далеко не найвищий рівень податкового навантаження, а в багатьох країнах з більшим його рівнем частка тіньової економіки набагато нижча, ніж в Україні. Справа не лише в рівні оподаткування, а й у ймовірності настання та розмірі відповідальності за ухилення від сплати податків. На практиці в Україні заходи із притягнення до відповідальності за ухилення від сплати податків є недостатніми і декларативними, про що свідчить відповідна статистика.

За офіційними даними ДФС, в Україні протягом шести місяців 2010 р. за ухилення від сплати податків було ув'язнено 20 осіб, що в річному вираженні становить 0,0001д від загальної кількості населення. Водночас у США та Великобританії у 2012 р. було ув'язнено 2000 та 355 осіб, що становить, відповідно, 0,0064 та 0,0056д від кількості населення (і це при тому, що рівень тіньової економіки у цих країнах в рази менший, ніж в Україні).

В цих умовах без запровадження непрямого оцінювання доходів фізичних осіб, реформування фіскальної служби, слідчих і судових органів, які відповідають за притягнення до відповідальності платників податків за ухилення від сплати податків, зниження рівня податкового навантаження призведе до ще більшого погіршення стану державних фінансів або животіння більшості пенсіонерів, які не обтяжені пенсіями, що призначені за спеціальним законодавством.

Увійти за допомогою Google

Увійти за допомогою Google