Суперечливі вчинки й часто "екстравагантні" рішення голови НБУ Валерії Гонтаревої, у поєднанні із залізобетонною впевненістю у власній правоті та повним неприйняттям навіть конструктивної критики її діяльності, змушували не лише банківську громадськість побиватися від думки "де ж знайти управу?!". Виходило, що, крім як на або під президентським "килимом", контролю особливо ніде й не було (ніхто ж не сприймає всерйоз грубих парламентських імітацій процесу, що не розглядаються парламентаріями інакше, як зручний привід попіаритися?).

Проте реальні механізми підзвітності й контролю над діяльністю очільників Нацбанку все ж таки є - вони спеціально для цього прописані в Конституції нашої країни та профільному законі про Національний банк. Зосереджені вони в руках спеціально створеного представницького органу - ради НБУ. На жаль, більшу частину каденції Гонтаревої вона нормально не функціонувала, тому що президент не квапився заповнювати в ній свою квоту. Після того, як у жовтні минулого року це нарешті відбулося, контрольна функція над діяльністю правління НБУ мала посилитися. У теорії. А на практиці?

Слід зазначити, що найбільш значущими функціями ради НБУ є розробка засад грошово-кредитної політики та здійснення контролю над її реалізацією, затвердження кошторису видатків регулятора, його річної фінансової звітності та розподілу прибутку НБУ, частина якого стала регулярним джерелом покриття державного бюджетного дефіциту. Але крім цього, Законом "Про Національний банк України" передбачено можливість оцінки діяльності правління НБУ, а також розробки для правління рекомендацій про розвиток банківської системи України й окремих нормативних актів, що регламентують банківську діяльність. Це дає можливість аналізу результатів роботи керівництва Нацбанку в дуже делікатній і скандальній сфері банківського нагляду, яка впливає на добробут пересічного українця не менше, ніж пожираюча його доходи інфляція та непрогнозовані курсові коливання.

Саме з цією метою радою НБУ і було розроблено ряд "наглядових" рекомендацій правлінню регулятора (рішення №29-рд від 4 липня 2017 р.), що стосуються створення кредитного реєстру, оцінки реальних валютних ризиків, підвищення ефективності роботи кураторів. Термін, у який Нацбанк повинен відзвітувати про виконання, було встановлено до 1 вересня ц.р. Пропоную читачеві ознайомитися з інформацією про результати, надану апаратом ради НБУ на запит редакції DT.UA.

У рамках роботи зі створення Кредитного реєстру НБУ слід зазначити ряд позитивних моментів. Так, визначено архітектуру баз даних і порядок захисту інформації, розроблено програмне забезпечення для ведення подібного реєстру. Основною філософією організації роботи кредитного реєстру є збір інформації про кредитні операції банків у вигляді статистичної звітності, яку буде використано для цілей банківського нагляду й підтримки фінансової стабільності. Також наприкінці серпня Кабмін схвалив і передав у Верховну Раду законопроект про надання НБУ повноважень на створення та ведення кредитного реєстру, у рамках якого регулятор зможе одержувати інформацію від банків і Фонду гарантування вкладів фізичних осіб. Враховуючи вищесказане, можна зробити висновок, що кредитна історія позичальників оцінюватиметься й у ретроспективі, а не тільки за новими кредитами, що загрожувало призвести до неефективності новоствореного кредитного реєстру.

Гарною підмогою для реалізації саме такого варіанта є те, що у Фонді гарантування вкладів накопичився величезний обсяг інформації про кредитну заборгованість: за власними оцінками Фонду, можна виокремити 600 бізнес-груп із середнім рівнем заборгованості близько 300 млн грн. Отже, матеріалізація позитивного ефекту від виконаної регулятором роботи зараз залежить від парламентаріїв - м'яч на їхньому боці поля.

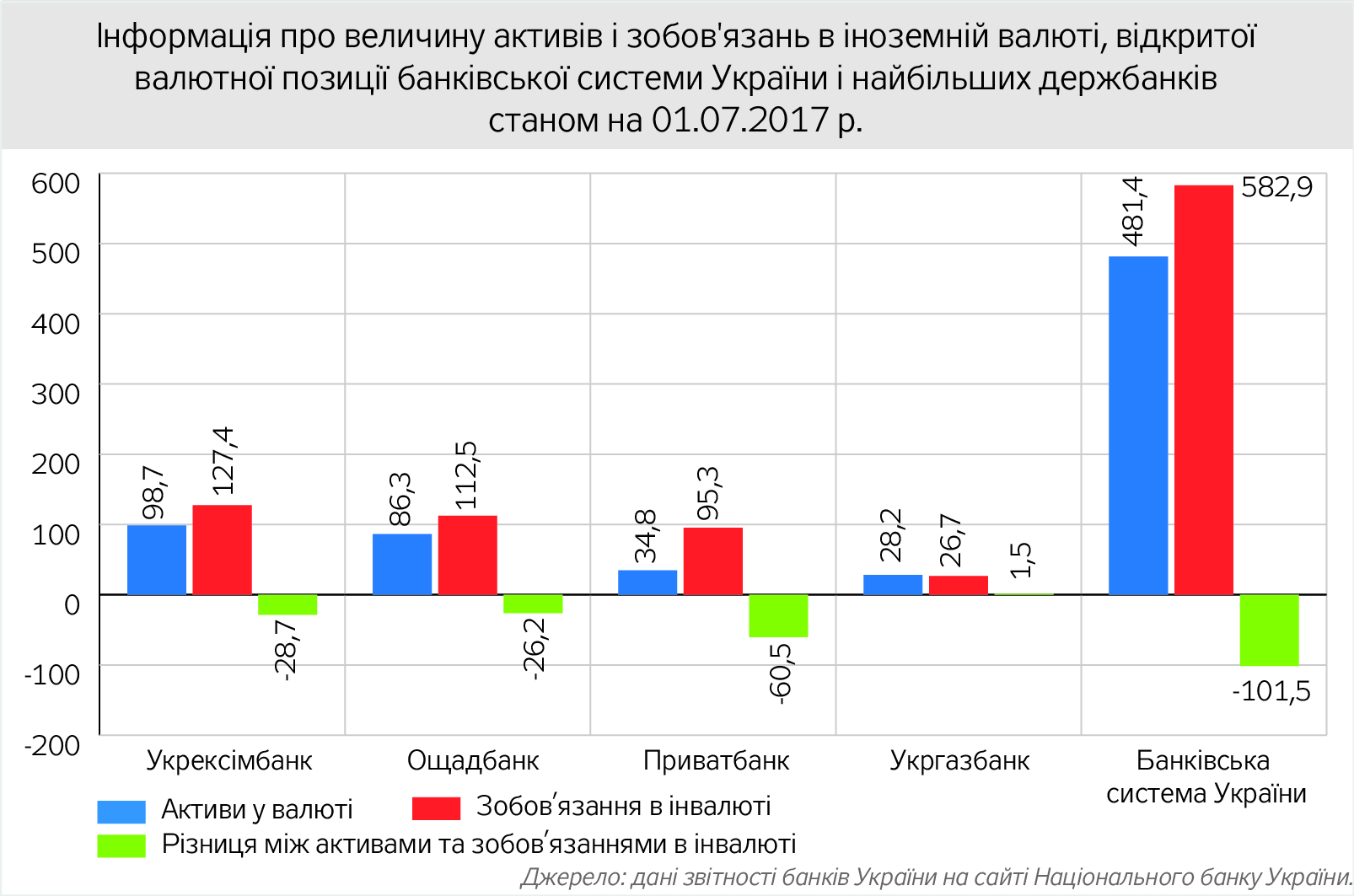

Величезний пласт проблем розкриває пункт рекомендацій ради НБУ, що пропонує оцінку реального валютного ризику, притаманного банківській системі України в перспективі не менш як трьох років, із позицій попиту на ключові валюти (долар США, євро) для закриття своїх валютних позицій. Як добре відомо не лише експертам, капітал українських банків не захищений від девальвації. І короткі валютні позиції (перевищення зобов'язань в іноземній валюті над валютними активами) загрожують не тільки потребами банківських установ у залученні кредитних коштів для покриття тимчасових касових розривів, а й докапіталізацією банків. Масштаб потенційної проблеми в розрізі банківської системи України і найбільших держбанків продемонстровано на рисунку.

Багатомільярдні величини відкритих коротких валютних позицій генерують істотний ризик для банківських установ України. Особливо актуально це для держбанків, загальний розмір згаданих розривів між зобов'язаннями й активами яких на 1 липня 2017 р. становить майже 114 млрд грн. Тож інформація від апарату ради НБУ про те, що не передбачалося одержання письмової відповіді на зазначене питання, змушує поставити жирний знак питання. Особливо на тлі того, що Кабмін у проекті держбюджету-2018 оперує курсом гривні 30,1 грн/дол., що явно дисонує з мантрами Нацбанку про осінню курсову стабільність. Адже громадянам України, що оплачують зі своєї кишені докапіталізаційні потреби держбанків, та й експертам-аналітикам добре було б переконатися, що регулятор реально володіє інформацією і розуміє масштаб проблеми. Неважливо, у письмовій чи усній формі надаються тематичні звіти.

Однак справжньою вишенькою на торті є рекомендація, якою передбачено розгляд питання про посилення ефективності роботи кураторів банків та їхньої відповідальності. Куратори - це представники НБУ, відряджені у банки, що відчувають проблеми і проводять ризикову діяльність, для оперативного моніторингу їхніх операцій і стану. Використання подібного наглядового інструменту стало одним із найбільш одіозних проектів за час каденції Валерії Гонтаревої. Наявність представників НБУ в банківських установах не відвернуло виведення з них активів і подальшого банкрутства, колосальних збитків держави та клієнтів. Це недивно, адже куратор банку насправді фактично нічого не "курирував", виконуючи більше інформативну функцію (та й то вкрай незадовільно). Всупереч поширеному переконанню, він не наділений правом блокувати проведення підозрілих операцій. Тоді як перспектива виконати функцію цапа-відбувайла була й залишається дуже реальною. А от "неформальний" збір "цікавої" бізнес-інформації в банках у багатьох з кураторів виходив дуже навіть непогано - для цього існують широкі можливості.

До вищеописаного слід додати й те, що перша хвиля кураторів була укомплектована штатними співробітниками банківського нагляду, які об'єктивно були недостатньо професійно підготовлені для здійснення покладених на них функцій. І більшість із них не зможе поділитися з регулятором своїм безцінним досвідом, отриманим у "польових умовах": їх було звільнено з Нацбанку після (або під час) "несення вахти" у банківських установах.

Та всі ці нюанси не скасовують відповідальності керівництва банківського нагляду за провали в організації роботи кураторів банків: відсутність своєрідного аналогу "навчалки", інструктажу про елементарні правила інформаційної й технічної безпеки; несвоєчасна реакція на оперативну інформацію тощо. Зауважимо, що більшість керівних кадрів з банківського нагляду, які безпосередньо координували роботу кураторів банків, також залишили стіни регулятора (О.Писарук, А.Шульга та ряд "героїв нашого часу", що обіймали нижчі за рангом посади), проголосивши успішне завершення "проектів з реформування". При цьому залишилися збитки для держави (на виплату величезних коштів з Фонду гарантування вкладів) і клієнтів банків (кошти підприємств і депозити громадян з категорії "200+" у збанкрутілих банках). Приміром, лідером з генерації таких збитків є "Дельта Банк" (загальна величина боргів цього банку-банкрута на середину літа становила

51,8 млрд грн), в якому, за інформацією з кулуарів регулятора, крім безпосередньо куратора, перебувало ще кілька прикріплених до нього на допомогу людей.

Враховуючи викладене, не дивно, що рада НБУ делікатно утрималася від оцінки роботи кураторів банків, але при цьому примудрилася рекомендувати кроки для підвищення її ефективності й відповідальності виконавців. Так, за інформацією її апарату, "підготовлені зміни до Закону України "Про банки та банківську діяльність" (без уточнення етапу проходження проекту нормативного документа), якими передбачено право куратора банку припиняти на термін до п'яти днів видаткові операції банку/за рахунками клієнтів банку, операції з відчуження активів.

Зазначу, що існуючі подібні заходи впливу в сфері фінансового моніторингу дуже обмежено застосовуються комерційними банками щодо своїх клієнтів і не привели до вражаючих успіхів у протидії відмиванню грошей. Щоправда, у цьому разі йдеться про відносини по лінії "регулятор-банк", що несе загрози юридичної відповідальності для пересічних представників Нацбанку. Згадаємо ситуацію перед банкрутством "ВіЕйбі Банку", менеджмент якого фактично звинуватив НБУ у погіршенні фінансового становища банківської установи. Регуляторні обмеження та введення куратора, на думку представників банку, призвели до закриття лімітів на міжбанківському ринку, затримок обслуговування клієнтських рахунків фізичних і юридичних осіб, подальшої неплатоспроможності фінустанови.

У підсумку слід зазначити, що аналіз вищеописаних рекомендацій ради НБУ, як і звітів його правління про їх виконання, може надати колосальний обсяг якісної інформації про реальні результати роботи регулятора. Звичайно, за умови максимально повного одержання відповідей на поставлені запитання (бажано в письмовій формі й належним чином завірених). А народним депутатам України (а може, і правоохоронним органам) слід звернути свою увагу на подібні матеріали для того, щоб бути максимально поінформованими напередодні встановленого законом звіту голови НБУ перед Верховною Радою у разі її добровільної відставки. Врешті-решт, адже не піаром єдиним мають бути наповнені подібні заходи! А до Валерії Олексіївни накопичилося дуже багато важливих питань, які вимагають відповіді, і досить імовірно, що їх буде дуже проблематично поставити потім.

Увійти за допомогою Google

Увійти за допомогою Google