Судячи з її стану, ризик рецесії в США стає дедалі очевиднішим. Надії на поліпшення економічного зростання можуть швидко розвіятися, якщо регулювальні органи не вживатимуть заходів із стимулювання економіки, адже за останні два місяці ризик рецесії підвищився.

Останнім часом усі займаються ймовірнісними моделями для рецесії в США. Ми застосовуємо індикатор імовірності рецесії від Федерального резервного банку Нью-Йорка, який використовує для оцінки того, наскільки можливий економічний спад, різницю між десятирічними й тримісячними ставками за облігаціями Казначе рецесс йства США. І після нещодавнього оновлення, на січень 2019 р. він показує 23,62%.

В останні місяці ризик рецесії суттєво підвищила паніка на ринку, пов'язана з монетарною політикою ФРС. Наш індикатор показував лише 14,1% у жовтні 2018 р., у листопаді пересунувся до 15,8, а в грудні, під час бурі на ринку, підскочив до 21,4%. Поки що він нижчий 28-відсоткового порогу, який в останні 50 років систематично пов'язаний з рецесією, але швидко до цього рівня наближається (див. рис. 1).

Коли інвестори хочуть передбачити ймовірність рецесії, то зазвичай звертають увагу на найпоширеніший індикатор - спред між дохідністю дворічних і десятирічних облігацій. Однак, ґрунтуючись на більшості опублікованих ФРС досліджень, ми вважаємо більш придатним спред між річними й десятирічними паперами.

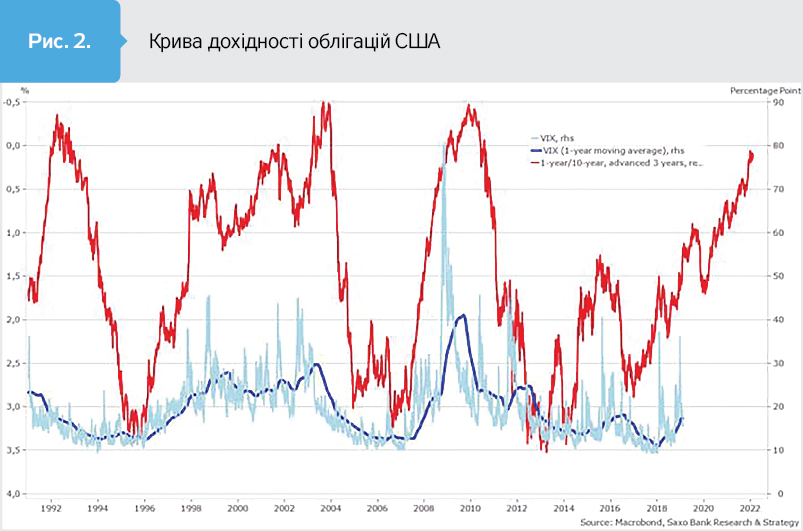

Окрім того, у нормальних економічних умовах крива дохідності була нахилена угору: десятирічні "трежеріс" давали більші ставки, ніж річні. Але в періоди економічного спаду короткостроковий борг починає приносити більші відсотки, ніж довгостроковий (див. рис. 2).

З 1970 р. кожній рецесії в США передувала інверсія кривої дохідності. Відповідність тут досить значна, хибних сигналів було мало (кредитна криза середини 1960-х і короткострокова інверсія під час обвалу фондового ринку 1998-го).

Якщо подивитися на спред рік/10 років, крива поки що не інверсна. Зараз цей спред становить +6 базисних пунктів, але явно дотримується тенденції на зниження. Таким чином, ризик рецесії стає дедалі реальнішим. Утім, якщо орієнтуватися на минулі десятиріччя, вона почнеться лише через кілька кварталів. Історично затримка між інверсією кривої дохідності й рецесією становила в середньому 22 місяці. Якщо історія повториться (що, до речі, не обов'язково), то дуже велика ймовірність переходу до рецесії у 2020 р.

Голова ФРС Пауелл, коли його запитали про тенденцію до вирівнювання кривої дохідності в липні 2018 р., подібно до своїх попередників Бернанке і Йєллен обрав позицію "цього разу все інакше" щодо сигналів з ринку облігацій, зазначивши, що форма кривої дохідності не вплине на нормалізацію відсоткових ставок і на баланс ФРС. За його твердженням, у цьому разі "важливо те, яка нейтральна ставка".

В останні кілька років американські регулятори стали ігнорувати форму кривої як через придушення премії за строк політикою кількісного посилення, що приводить до штучного вирівнювання, так і через викривлення, викликані переважанням безпечних активів, особливо десятирічних казначейських паперів (з від'ємною премією за ризик).

На вплив цих двох факторів не можна не зважати, але нерозумно було б і не побачити поточних сигналів, враховуючи надійність кривої дохідності в США для прогнозування рецесій. З історичного погляду, інверсна крива дохідності однозначно вказує, що ринки очікують спаду економіки, як це і є зараз (дуже погані дані зі США, наприклад про роздрібні продажі за грудень, показують різке уповільнення). Інверсна крива дохідності негативно впливає на реальну економіку через банківський сектор: зниження прибутковості банків призводить до більш жорстких умов кредитування.

У деяких випадках це може також означати, що монетарна політика занадто жорстка, тобто нейтральне значення ставки нижче, ніж вважає ФРС. Цей напрям критики, який зараз починають формулювати, підтримується нашим простим Індексом монетарних умов США, що показують жорсткі монетарні умови з початку 2018 р.

Що далі?

Оскільки ми вважаємо, що крива дохідності - це одна з найважливіших ознак ризику рецесії, то очікуємо зростання напруженості на ринку в найближчі квартали у зв'язку зі зниженням очікуваного зростання та вирівнюванням/інверсією кривої дохідності. На рис. 3 ми зобразили індекс волатильності VIX і спред рік/10 років.

Викликане паузою з боку ФРС затишшя навряд чи триватиме довго. Напруга точно повернеться, тому що можна бачити, що спред рік/10 років випереджає VIX приблизно на три роки. За останні три десятиліття збільшення стрімкості кривої систематично викликало більший фінансовий стрес через уповільнення економічного зростання. Іншими словами, найгірше ще попереду.

Хай там як, але інверсія кривої дохідності швидко стане наступною проблемою ФРС. Зазвичай це вдалий момент для політиків, щоб стимулювати економіку й заспокоювати інвесторів, але ймовірність цього сценарію низька через грошові, фінансові та політичні обмеження. Окрім Народного банку Китаю, який може запропонувати нові програми кредитування, центральні банки країн G4, як вважається, оберуть вичікувальну позицію, а тому глобальна ліквідність G4 продовжить спад, бо ми повільно, але напевно входимо в новий і більш небезпечний економічний період.

Увійти за допомогою Google

Увійти за допомогою Google