Іноді дивно чути, але ще далеко не всі в нашій країні звикли до думки, що економіка України не падає, а знову зростає. Проте основні показники абсолютно чітко свідчать про те, що після досягнутої два роки тому макроекономічної стабілізації економіка нашої країни відштовхнулася від дна й уже шостий квартал поспіль перебуває на тренді зростання.

Так, торік темпи зростання реального ВВП досягли 2,3%, а жовтневий прогноз МВФ на поточний рік передбачав його прискорення до 2,53%.

Були й іще сміливіші прогнози, які говорять про те, що так званий відскік нашої економіки після глибокого падіння міг би прискоритися й до 5–7% на рік.

Проте, як ви знаєте, в економіці є поняття, які прийнято називати "Чорним лебедем", тобто несподіваною подією, часто з політичного життя, яка сильно змінює базовий макроекономічний прогноз. У першому півріччі таким "Чорним лебедем" стало припинення торговельних відносин з окупованими територіями (ОРДЛО). Хоч би хто і як політично ставився до цього президентського рішення, але воно значно уповільнило наше відновлення: за трьома паралельними розрахунками (МВФ, НБУ й нашим), це рішення коштувало нам майже одного відсотка ВВП, або мільярда доларів.

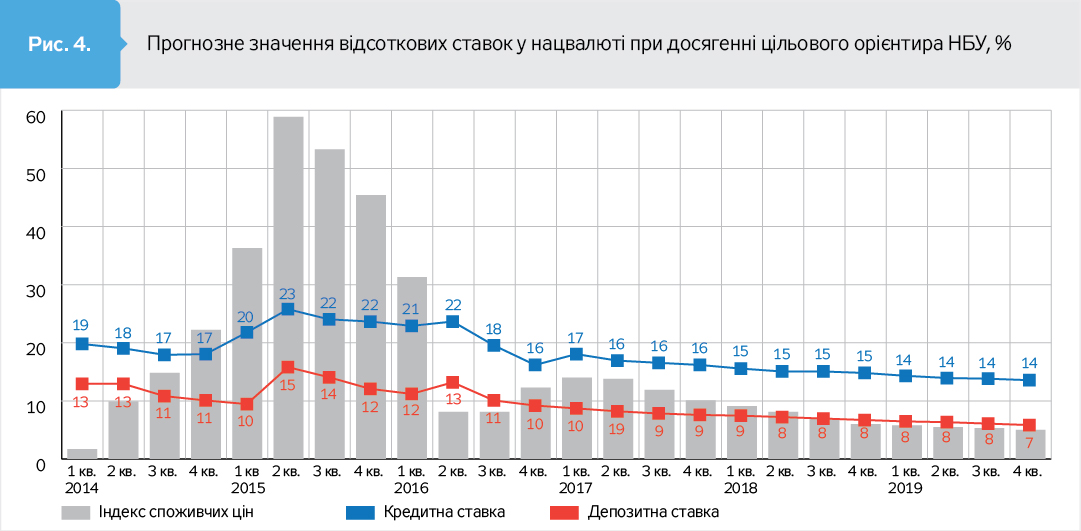

У свою чергу, початок відновлення з 2016 р. цін на сировинні товари й наступне зростання Індексу цін виробників показали безуспішність політики НБУ щодо регулювання загальної інфляції в економіці (дефлятора). А спадаючий тренд відсоткових ставок виявився лише реакцією банківського сектора на приплив депозитів і заміщення реального кредитування реструктуризацією раніше виданих позик.

Тому для переходу із сьогоднішнього млявого відновлення до активного зростання нам ще треба буде здійснити цілу низку реформ, у тому числі й з очищення банківського сектора від накопичених 55% проблемних кредитів. І це - за далеко не найбільш песимістичними оцінками.

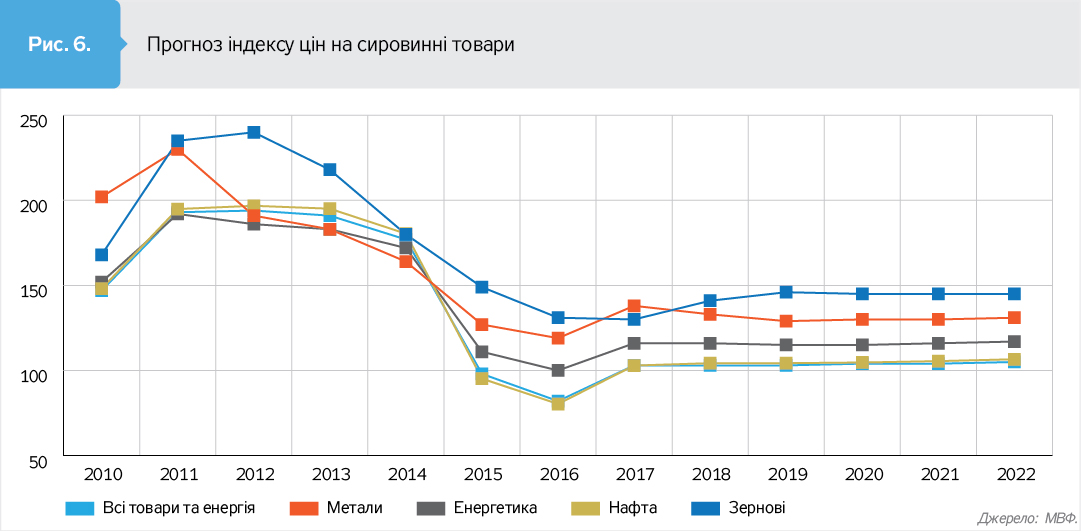

Чи потребували ми цих реформ чотири роки тому? Уряд Віктора Януковича, що прийшов до влади у 2010 р., за вдалим збігом обставин узяв на себе управління економікою на самому початку циклу стрімкого зростання світових цін на сировинні товари, що й дозволило нам до 2013 р. майже повернутися до рівня добробуту піку "Золотої епохи" української економіки - передкризового 2008-го.

Однак те відновлення цін на сировинні товари було значною мірою викликане спекулятивним фактором: перебуваючи у паніці, найбільші у світі банки й хеджфонди "паркувались" у безпечні інструменти, забезпечені майбутньою поставкою природних ресурсів. Падіння цін на які було обмежене рівнем собівартості їх виробництва.

Відповідно, після виснаження спекулятивного фактора сировинні ринки, не одержавши компенсуючого попиту з боку темпів розвитку світової економіки, почали стагнацію слідом за Китаєм, США, ЄС та іншими лідерами світової економіки.

Прикро, що багато політиків і досі далекі від розуміння цієї думки. Сподіваємося, наведені в нашому тексті рисунки їм усе пояснять: хоч як це парадоксально звучить, але економічна криза 2014–2015 рр. була неминуча незалежно від політичних подій усередині нашої країни й воєнної агресії РФ.

Простий вплив внутрішньополітичних факторів був таким сильним на цей момент (2014–2015 рр.), що впливу зовнішніх (як поведінка сировинних ринків) ніхто не приділяв належної уваги.

Інше питання: наскільки сильніше ми впали через ці фактори і неграмотні дії Національного банку в розпал кризи?

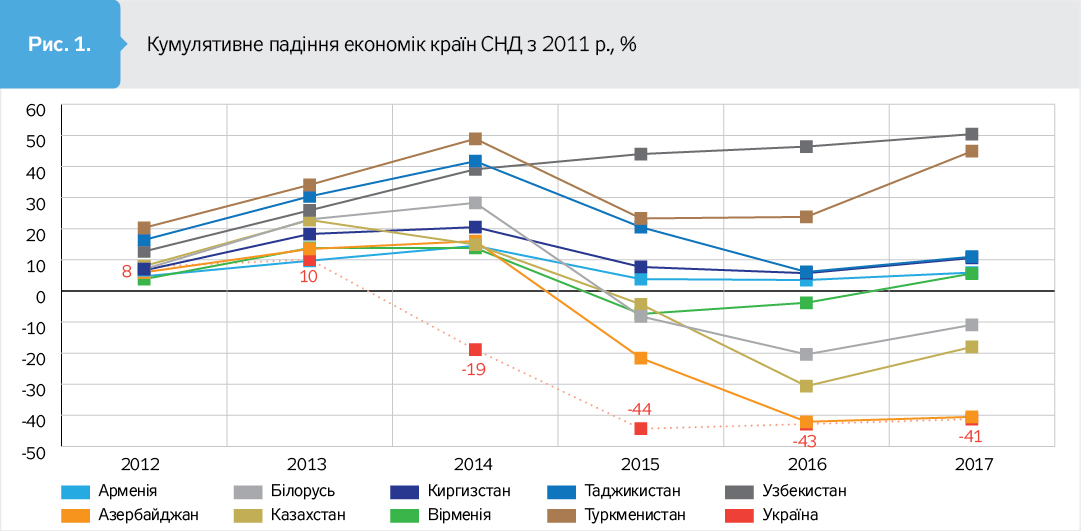

Як ви розумієте, українська економіка не є унікальною у своїй сировинній залежності, і тому ми можемо порівняти наш рівень падіння з іншими країнами СНД, структура економік яких близька до нашої, що дасть змогу кількісно визначити вплив кожної з груп факторів.

Як показують розрахунки, кумулятивне падіння наших сусідів зі схожою структурою економіки (Вірменії, Азербайджану, Білорусі, Казахстану, Киргизстану й Молдови) за 2014–

2016 рр. у середньому становило 26,6% у доларовому еквіваленті, тоді як ВВП України знизився на 48,1%.

Це наочно показує нам вартість допущених помилок в економічній політиці. Приміром, відсутність у тодішнього керівництва Національного банку усвідомлення необхідності впровадити мораторій на видачу депозитів у пік втечі вкладників, ліквідація системоутворюючого банку - "Дельти" і спроба утримати курс за рахунок безрозсудного витрачання золотовалютних резервів. Усе це прямі наслідки того, що ми опинилися нижче всіх на наведеному рис. 1.

Та хоч би скільки це дивувало політиків, економіка - самовідновлюваний механізм. І торік завдяки посиленому зростанню цілого ряду галузей, таких, як будівництво, IT, сільське господарство й торгівля, нам усе ж таки вдалося вийти на позитивні темпи зростання реального ВВП. Відновне зростання в Україні, що неминуче настає після настільки глибокого падіння, яке ми пережили, триває вже півтора року. І політикам, що звикли критикувати уряд за те, що "усе погано" і "усі убожіють", настав час переходити до риторики "ми занадто повільно зростаємо". Тому що в найближчі 3–5 років критикувати виконавчу владу (якщо вона вже зовсім не наламає дров, призвівши до нового спаду) взагалі не буде за що. Адже навіть вищезгадані втрати від блокади не є значущою загрозою нашому подальшому відновленню, оскільки це разові втрати, що стосуються тільки обмеженої кількості галузей: гірничодобувної, енергетичної і металургії.

Водночас конкурентна перевага у вигляді дешевої робочої сили, дешевих активів і зони вільної торгівлі з ЄС стимулює як внутрішнє виробництво, орієнтоване на експорт, так і переміщення в Україну з ЄС цілого ряду галузей, що функціонують за схемами давальницької сировини (див. рис. 2).

Візьмемо хоча б кількість відкритих в Україні заводів з 2015 р. - 85, і ще 44 перебувають у процесі будівництва. За

24 статтями експорту зростання торік становило двозначне значення, приплив прямих іноземних інвестицій зріс на 40%.

Хочемо ми цього чи ні, але після втрати вагомої частини нашої важкої промисловості (Донецької і Луганської областей) і фактичного розриву економічних відносин з країнами СНД наша економіка вийшла з якогось промислового гетто, що залишилося нам від СРСР. А триразова девальвація стала тим самим драйвером, що дає можливість розпочати реструктуризацію економіки й переведення її на промисловий аутсорсинг для країн ЄС.

Усе дуже просто: Україна - це "Китай" для країн Європи, тільки не першого а другого десятиліття XXI ст. Це раніше в Китай ішли всі виробництва, тому що у них усе можна було виробляти при зарплаті в

100 дол. А тепер через економічну кризу 2014-2015 рр. у нашій країні середня зарплата 210 дол., а в Китаї - уже давно 700!

Нині у нас є шанс стати "новим Китаєм" для ЄС! До того ж, на відміну від того Китаю, - із спільним (на хвилиночку!) кордоном і зоною вільної торгівлі з ЄС!

Однак повернімося до нашого середньострокового макроекономічного прогнозу. Що нас чекає в найближчі п'ять років? Згідно з оцінками МВФ, який, з одного боку, є одним з ключових розробників економічної політики України, а з іншого - найбільш повним і шанованим джерелом макростатистики й прогнозів у світі, нашій країні в наступні п'ять років вдасться вийти на тренд плавного, але сталого розвитку, характерного для країн ЄС (див. рис. 3).

Із чим це пов'язано? Що стосується фіскальної політики, то система оподаткування України залишиться в поточному форматі, що передбачає високу роль соціально-орієнтованої держави. Відповідно, сукупне оподаткування на економіку в наступні п'ять років залишиться на рівні 38,5%, що дає можливість економіці розвиватися в середньому лише на 3,5–4,5% на рік.

Якщо говорити про іншу складову економічної політики - монетарну, то Нацбанк продовжить дотримуватися інфляційного таргетування, стимулюючи економічне зростання тільки в тих рамках, які дозволяють утримати інфляцію в межах таргету.

Тобто, швидше за все, НБУ продовжить покривати дефіцит держбюджету за рахунок непрямого викупу ОВДП (чистої емісії гривні), однак сам дефіцит буде знижений до 2%, що нівелює інфляційний ризик. Декларована незалежність від уряду виявиться в справедливому ставленні до всіх учасників банківського ринку, у тому числі й до державних банків, які є основним джерелом проблемних кредитів. І як наслідок - величенних видатків Міністерства фінансів на їх оздоровлення, що відбувається у формі розтягнутої в часі чистої емісії грошей.

Як результат, номінальні відсоткові ставки продовжать знижуватися слідом за інфляцією і, згідно з прогнозом нашої IMF Group, до кінця 2019 р. кредитні впадуть до 13,6% за гривнею й 6,7% - за доларом, а депозитні - до 7,4% у гривні й 3% - для доларових вкладів, що також має сприятливо позначитися на темпах нашого подальшого економічного зростання (див. рис. 4).

В остаточному підсумку реальний ВВП України зростатиме в середньому на 4% на рік і досягне 1140 млрд грн, або рівня 2013 р. (за винятком неконтрольованих областей), тільки до 2021 р. (див. рис. 5).

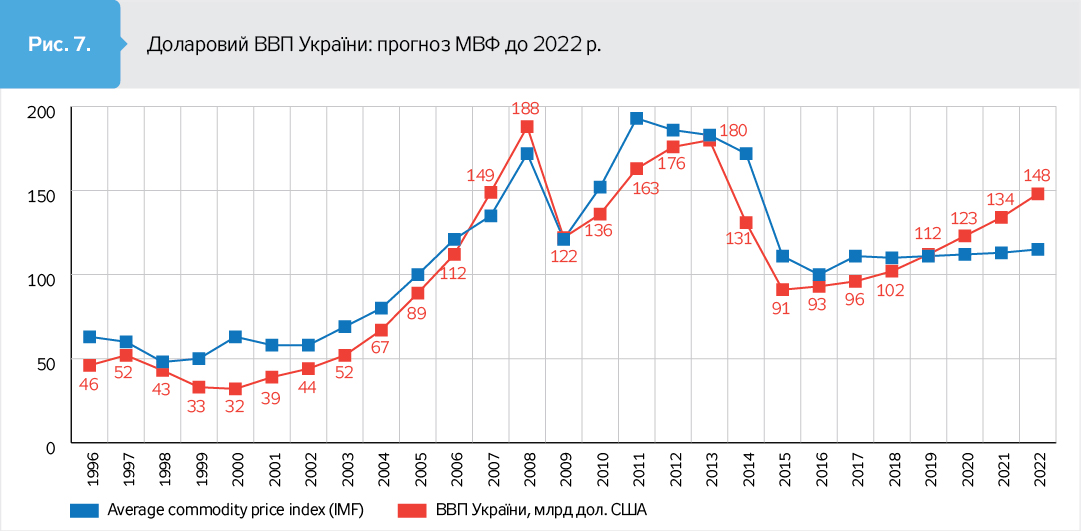

Утім, це зовсім не означає, що рівень життя в Україні зросте аналогічно. Справа в тому, що через цілу низку похибок і недоврахувань при розрахунках реального ВВП останній відображає наш добробут зі значно меншою точністю, ніж його доларовий еквівалент (який, до слова, на відміну від реального, за останні три роки знизився майже удвічі). І згідно з прогнозом МВФ, доларовий еквівалент ВВП України повернеться до 180 млрд дол. від поточних 93 млрд лише до 2026 р. Пов'язано це з тим, що основою для зростання доларового ВВП служить приплив валюти в країну і наступна пряма або непряма ревальвація. А оскільки приплив валюти в Україну залежить безпосередньо від Commodity price index, зростання якого МВФ у наступні п'ять років не очікує (див. рис. 6 на сайті DT.UA), то наш доларовий ВВП у наступні 6–7 років зростатиме в середньому лише на 9,5% за рік (див. рис. 7 на сайті DT.UA).

"Непогано! - вигукне тут хтось, - що значить "лише"?". А "лише" тому, що, для порівняння, у період "золотої епохи" української економіки 2000–2008 рр. середньорічне зростання цього показника становило у середньому 22% рік до року! За рахунок повної стабільності курсу гривні до долара протягом восьми років (не рахуючи легких коливань від 4,86 до 5,30 грн/дол.) Україна "конвертувала", по суті, усю свою внутрішню інфляцію (від 12 до 26% на рік) у зростання доларового ВВП.

Невизначеність МВФ у прогнозуванні цін на основні категорії сировинних товарів пов'язана насамперед зі стагнацією світової економіки та зміною ключового дискурсу в політичному порядку денному Західного світу з боротьби лівих і правих на боротьбу ізоляціоністів з глобалістами. Так, якщо Трамп усе-таки почне торгову війну з Китаєм (найбільшим споживачем металів у світі), посилить санкції проти Росії з одночасним розширенням видобутку нафти й газу в США (що одномоментно знизить темпи розвитку ЄС, Росії й країн - членів ОПЕК), а паралельно по ЄС прокотиться хвиля перемог популістів, то прогноз МВФ виявиться правильним. І нам доведеться або здійснювати радикальні реформи й залучати капітал ззовні, або розвиватися на 9–10% на рік і чекати нашого колишнього рівня життя ще 7,5 року.

Однак регулярно критикована лібералами система європейського соціалізму має незаперечну перевагу у вигляді вищої стійкості населення до популізму, що ми побачили за підсумками президентських виборів у Франції, а верховенство закону в США суттєво обмежило повноваження Трампа й дозволило Конгресу через невеликий час урегулювати ситуацію. Світ виявився більш безпечним місцем, ніж ми припускали, і економічний націоналізм з паралельним обмеженням глобалізації виявилися для розвинених країн нереалізованою політикою.

Саме тому, ми вважаємо, існує висока ймовірність альтернативної поведінки світової економіки в наступні п'ять років, а відповідно, і сировинних ринків. Вивчивши циклічність поведінки його ключових складових (агропродукції, металів і енергетики) з 1962 р., ми виявили ряд закономірностей, що дають змогу спрогнозувати подальшу поведінку загального Індексу цін

сировинних ресурсів у наступні п'ять років. Так, середній період падіння ринку становить

3,7 року, а враховуючи 12-відсоткове зростання Індексу цін на сировинні ресурси після його чотирирічного падіння, очевидним є висновок, що якщо у світовій економіці не трапиться нових "чорних лебедів", то 2017–2021 рр. з дуже високою ймовірністю стануть наступним циклом відновлення світового ринку сировинних ресурсів (див. рис. 8 на сайті DT.UA).

Що означає для України більш стрімке, порівняно з базовим прогнозом МВФ, відновлення міжнародних сировинних ринків? Станом на минулий рік чиста валютна виручка України від експорту сировинних товарів становила 6,4 млрд дол. А оскільки цей показник прямо пропорційно залежить від Commodity price index, то, коли ціни на сировинні ресурси зростають, приплив валюти в країну збільшується. У свою чергу, НБУ викуповує надлишки експортної виручки на міжбанку, для чого проводить додаткову емісію та збільшує кількість грошей в обігу.

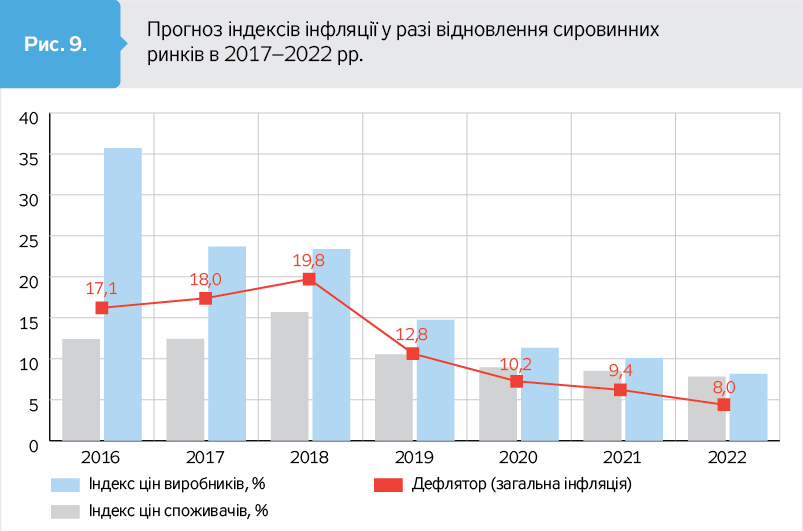

Паралельно підприємства, орієнтовані на внутрішній ринок, так само мають справу зі збільшеними цінами на сировину, що в остаточному підсумку підвищує як Індекс цін виробників, так і рівень споживчої інфляції (див. рис. 9 на сайті DT.UA).

Згідно з прогнозом IMF Group, загальна інфляція в економіці (дефлятор) через істотне зростання Індексу цін виробників цього року збільшиться до 18%, що на 0,9 в.п. вище за торішнє значення. 2018-го інфляція також продовжить зростати (до 19,8%). І тільки починаючи з 2019-го інфляційний тренд змінить напрямок на протилежний.

Чи погана це новина для України? Це з якого боку подивитися. Вочевидь, фінансовій владі не судилося відзвітувати про плановане приборкання інфляції. Але й темпи доларового ВВП, і доходи бюджету в найближчі три роки точно будуть нижчими від прогнозованих.

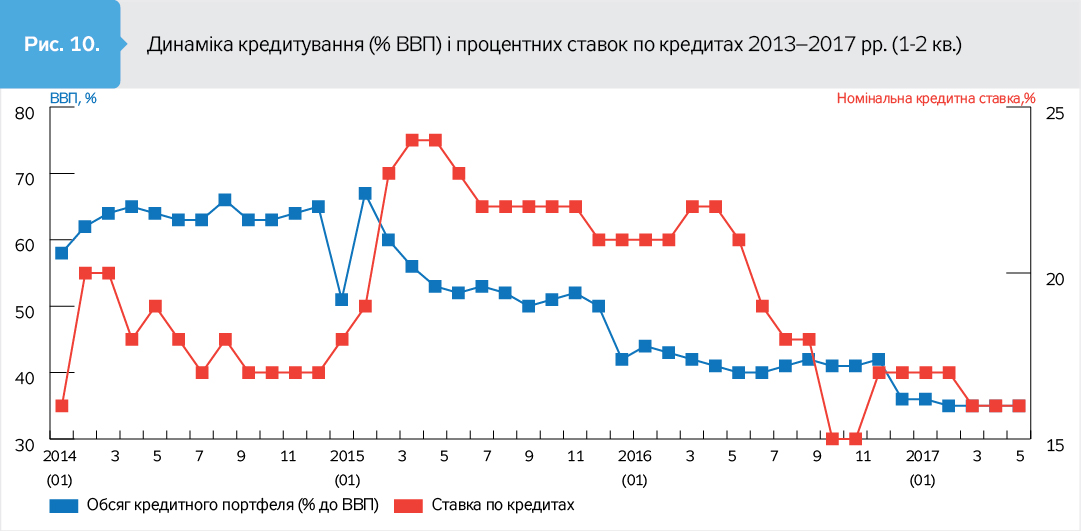

Однак через порушений механізм кредитування в Україні після банківської кризи 2014–2016 рр. існуючі причинно-наслідкові зв'язки зовсім не такі очевидні. Так, починаючи з 2015-го банки, незважаючи на знижуваний тренд кредитних ставок, продовжують скорочувати свої кредитні портфелі. А сам банківський бізнес спотворився й трансформувався для великих банків - у купівлю депозитних сертифікатів НБУ за рахунок вкладів населення, а для всіх інших - у пошук коштів для докапіталізації і збільшення статутного капіталу, що відповідатиме новим нормативам.

Тому очікувати відновлення кредитування в Україні в значущих масштабах, без якихось дій НБУ у роботі з накопиченими проблемними кредитами, навіть при подальшому зниженні ставок усе ж таки не варто (див. рис. 10 на сайті DT.UA).

У свою чергу, фактором, що компенсує підвищення інфляції, стане прискорене відновлення доларових доходів підприємств і відповідне розширення їх можливостей переоснастити існуючі фонди більш дорогим і продуктивним імпортним обладнанням.

В остаточному підсумку, якщо зробити грубе допущення й припустити, що за обома сценаріями наша економіка у 2023–2026 рр. зростатиме в середньому тими самими темпами, що й у 2017–2022-х, то можна розрахувати період, необхідний для досягнення Україною рівня 2013 р. у доларовому еквіваленті.

Як видно з рис. 11 (див. на сайті DT.UA), результати реалізації кожного зі сценаріїв різняться лише на один рік. Так, якщо світові ринки сировини почнуть активне відновлення (традиційно - ключовий фактор нашого розвитку), то економіка України зросте до 180 млрд дол. у 2024-му, а при реалізації базового прогнозу МВФ (який зовсім не передбачає зростання Commodity price index) - тільки в 2025-му.

І тут ми маємо справу з таким феноменом: або МВФ розрахував свій прогноз на основі лінійного тренду, що не враховує значно збільшувані з 2019 р. виплати за зовнішнім боргом, або врахував у своєму прогнозі дохід від продажу сільгоспземель України іноземцям.

Як показують наші розрахунки, для реалізації прогнозу МВФ при стагнуючих ринках сировини нам необхідно щорічно одержувати додатковий приплив валюти в 5 млрд дол. Якщо ж цього не станеться, до 2025 р. (останнього, коли виплати за конверсійними облігаціями, випущеними під час договору про реструктуризацію, підписаного міністром фінансів Н.Яресько, обмежені 1% ВВП) наша економіка зросте лише на 16% - до 108 млрд дол.

І оскільки це є одним із найважливіших факторів, що впливають на наше зростання у середньостроковій перспективі, ми також дозволимо собі докладніше зупинитися на "проблемі пікових виплат за конверсійними облігаціями". Як уже було сказано вище, по-перше, у нас немає загрози дефолту, а є лише фактор серйозного зниження темпів економічного зростання ще на п'ятирічку 2019–2025 рр. Але це, повторимося, в граничному песимітичному сценарії. Тому що дуже складно уявити собі живу економіку, яка перебуває в середньостроковому циклі зростання й акуратно тягне на собі важку ношу виплат від 4 до 8% ВВП, навіть не намагаючись їх рефінансувати під нижчі ставки і на більш комфортний для себе термін. Як і не може на фінансовій карті світу, де переважають "нульові" відсоткові ставки (від 0,25 до 0,75%), існувати країна зі зростаючою економікою, в якій суверенний борг котирується по 7,5%! Та його просто перекуплять під 2–3%. І нікого шукати й просити цього разу не доведеться. Наприкінці 2018-го Мінфин буде завалений заявками про реструктуризацію під нижчі ставки без будь-яких додаткових recovering від найбільших інвестбанків світу.

Що може

зробити держава?

Ми впевнені в тому, що економіка України при кожному зі сценаріїв поведінки сировинних ринків досягне рівня 2013-го року в 180 млрд дол. уже до 2024–2026 рр. Яким чином нам вдасться домогтися цього? Почасти завдяки реструктуризації зовнішнього боргу й перенесенню виплат на кілька років уперед. Почасти завдяки відкриттю ринку землі й залученню валюти або ззовні, або з тіньових заощаджень населення.

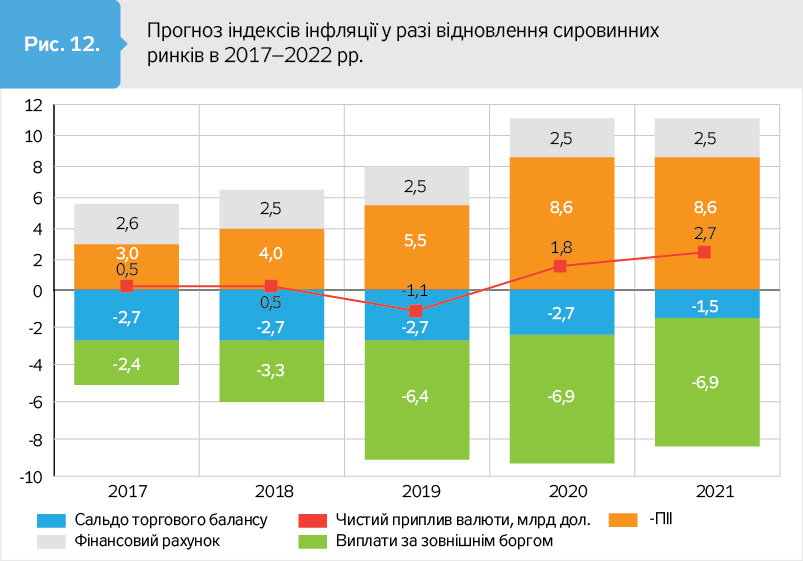

Досить важливим фактором стане приплив прямих іноземних інвестицій, обсяг яких, згідно з нашим прогнозом, зросте до 8 млрд дол. до 2020 р. і збережеться на цьому рівні в наступні п'ять років (див. рис. 12 на сайті DT.UA). У будь-якому разі приплив валюти в Україну вийде на позитивний рівень, і в розпорядженні нашої країни опиниться дедалі більше альтернатив у її використанні.

І тут ми ризикуємо заново потрапити в пастку сировинних економік: якщо залишити "фіскальний відсоток" ВВП (навіть за умови, що нам вдасться викорінити корупцію) на колишньому рівні (42–44%), то додатковий приплив валюти від експорту сировини й припливу інвестицій під використання дешевої робочої сили піде на споживчий імпорт, залишивши країну з тією ж структурою економіки, якою вона була на початку циклу економічного зростання.

А із сировинною структурою мінімальне уповільнення темпів розвитку світової економіки відразу експоненціально знижує наші доходи та прирікає Україну й надалі жити в подібній надволатильності. Коли при найменшому уповільненні або спаді світової економіки наша економіка впаде в рази швидше.

З іншого боку, знизивши податкове навантаження на економіку й ступінь тиску держави на бізнес, ми можемо спробувати змінити структуру українського імпорту, збільшивши в ньому питому вагу технологій та обладнання, і прискорено пройти новий етап індустріалізації, перейшовши до постіндустріальної, сервісної економіки за якесь десятиліття. Втім, остання пропозиція описує імовірнісний, але все ж таки оптимістичний сценарій розвитку подій.

Непогано те, що навіть при середньопесимістичному сценарії нас усе одно чекає економічне зростання у найближчі принаймні п'ять років. Так, не проводячи необхідних структурних реформ, уряд може лише домогтися того, що він буде не таким уже й великим. Але треба докласти чимало цілеспрямованих зусиль для того, щоб його зупинити або перетворити на мінус. Сподіваємося, розуму не допустити цього й у нинішнього уряду, і в наступного цілком вистачить.

Закінчити цю статтю-прогноз ми хотіли б прикладною порадою населенню, як слід поводитися під час відновного зростання. Згадайте, які стратегії особистого інвестування були найбільш ефективними у 2004–2008 рр.? Темпами, які значно випереджали зростання ВВП, підвищувалися в ціні нерухомість, вартість землі (навколо міст-мільйонників), що виконували у нас роль альтернативного "порту" для заощаджень в умовах відсутності фондового ринку. Усе те саме з неминучістю дощу (коли на небі зібралися хмари) повториться й зараз. Нині ми перебуваємо на самому початку такого ж тривалого періоду відновлення. Тож дійте! У вас, із великою ймовірністю, є час до 2024 р.!

Увійти за допомогою Google

Увійти за допомогою Google