Комунікаційна стратегія центральних банків, яка існувала кілька десятків років тому, кардинально змінилася зараз. Вважалося оптимальним, що центральні банкіри мали говорити про монетарну політику, як поточну, так і майбутню, якнайменше, та й то зашифрованими термінами й натяками. Нині для забезпечення цінової стабільності, яка є головною метою монетарної політики центробанків, критично важливо керувати інфляційними очікуваннями макроекономічних агентів: домогосподарств, бізнесу, інвесторів.

Існує беззаперечний консенсус, що заякорення інфляційних очікувань поблизу проголошених кількісних цілей по інфляції є стрижнем монетарної політики, а канал комунікацій важливий у трансмісійному механізмі. Тому майже всі банки стали значно прозорішими і приділяють значну увагу комунікаціям із суспільством. Прозорість монетарної політики шляхом здійснення регулярних і зрозумілих загалу комунікацій має розв'язувати проблему асиметричної інформації між центробанком і суспільством. Це зменшує невизначеність у прийнятті рішень суб'єктами економіки та підвищує репутацію центрального банку. Прозорість фокусується на достовірності економічної інформації, описує процес прийняття рішень і надає аргументацію стосовно цих рішень, робить оголошення щодо рішень оперативним і для всього суспільства. Елементи підзвітності включають оприлюднення та публікацію регулярних звітів щодо монетарної політики, обговорення та слухання в органах влади, засобах масової інформації, а також конференції, семінари та інші канали комунікації із суспільством.

Що саме робить стратегію комунікацій ефективною? Більша відкритість і передбачуваність центрального банку роблять монетарну політику більш досконалою. Що більше достовірної інформації центральний банк надає ринку, в тому числі і про власну майбутню політику, то більш очікуваною для нього буде майбутня реакція ринкових агентів. У свою чергу, раціональні очікування бізнесу щодо майбутньої поведінки центрального банку в тих чи інших умовах вибудовують стійкий зв'язок між короткостроковими та довгостроковими процентними ставками. Цей зв'язок дає можливість центральному банку шляхом зміни короткострокових ставок впливати на вартість грошей і кредиту в майбутньому і тим самим або стримувати майбутню інфляцію, або стимулювати економічну активність.

Національний банк України запровадив монетарний режим інфляційного таргетування 2016 року. Саме така структура монетарної політики базується на досконалих комунікаціях з усіма макроекономічними агентами: домогосподарствами, бізнесом, міжнародними інвесторами. Всі основні елементи стратегії комунікацій за режиму інфляційного таргетування були підготовлені заздалегідь, до його офіційного проголошення, або запроваджені та вдосконалювалися в процесі імплементації монетарної політики останніх років. Зокрема, робота над створенням інфляційного звіту, системи опитувань, процедури підготовки та оприлюднення прогнозів були започатковані 2007 року.

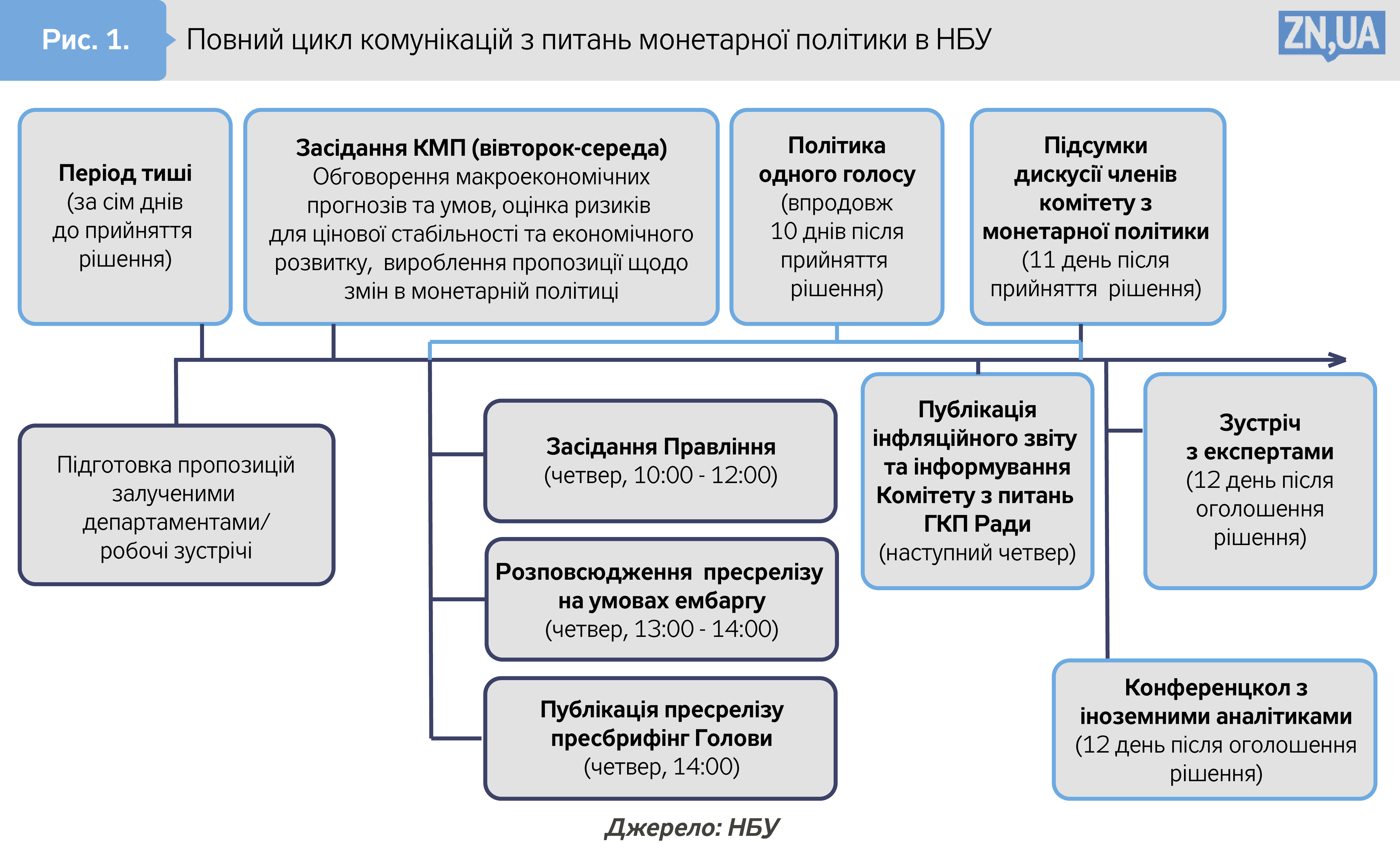

Ключові елементи публічних комунікацій Національного банку України з рішень щодо монетарної політики є стандартними для центральних банків — таргетерів інфляції. На рис. 1 наведений повний цикл комунікацій у НБУ з питань прийняття рішення щодо ключової ставки політики.

Цільовими аудиторіями комунікацій НБУ є громадськість, підприємства, суб’єкти економічної та фінансової державної політики, банки, інші фінансові компанії, інвестори, експертне середовище та науковці. Вимоги до комунікацій відрізняються залежно від типу аудиторії: від простих і зрозумілих пояснень для загалу до використання специфічної та технічної термінології й детального обґрунтування прийнятих рішень з використанням графіків і модельних розрахунків для експертного середовища.

Основним документом Національного банку щодо припущень, аналітики, прогнозів є інфляційний звіт. Зокрема, він надає бачення фахівців і керівництва Національного банку щодо розвитку економічної й фінансової ситуації та прогноз основних макроекономічних показників.

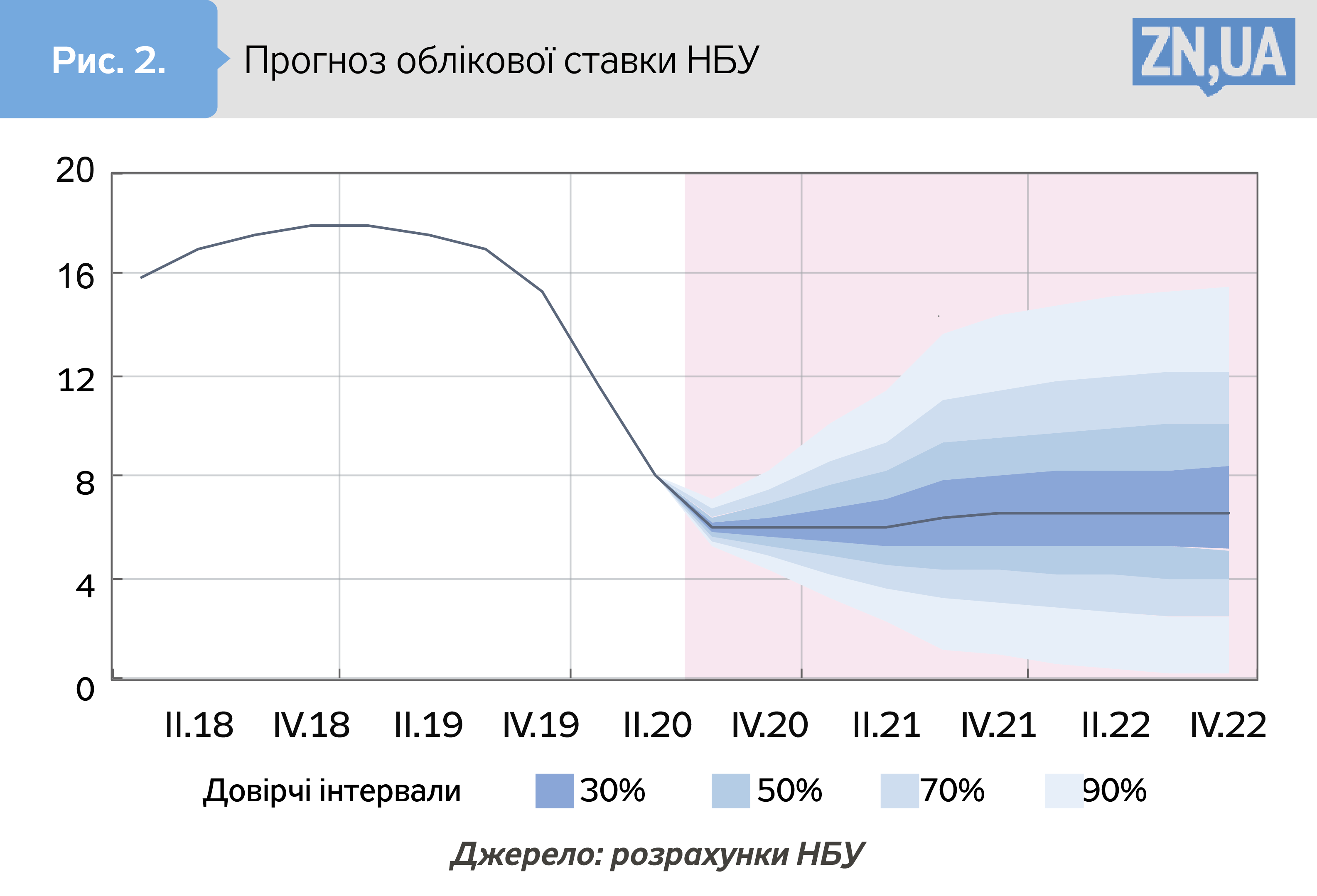

Сучасні центральні банки продовжують рухатися у бік більшої прозорості та передбачуваності. Згідно з цим інформація щодо можливої майбутньої монетарної політики з урахуванням усіх можливих припущень і в рамках прогнозного сценарію центрального банку стає відкритою для цільових аудиторій. Це стало додатковим інструментом центральних банків для посилення власного впливу через комунікації стосовно прогнозу власного інструменту політики на ринкові очікування щодо змін ставки та інфляції.

Національний банк долучився до групи центральних банків, які публікують прогноз відсоткової ставки (рис. 2).

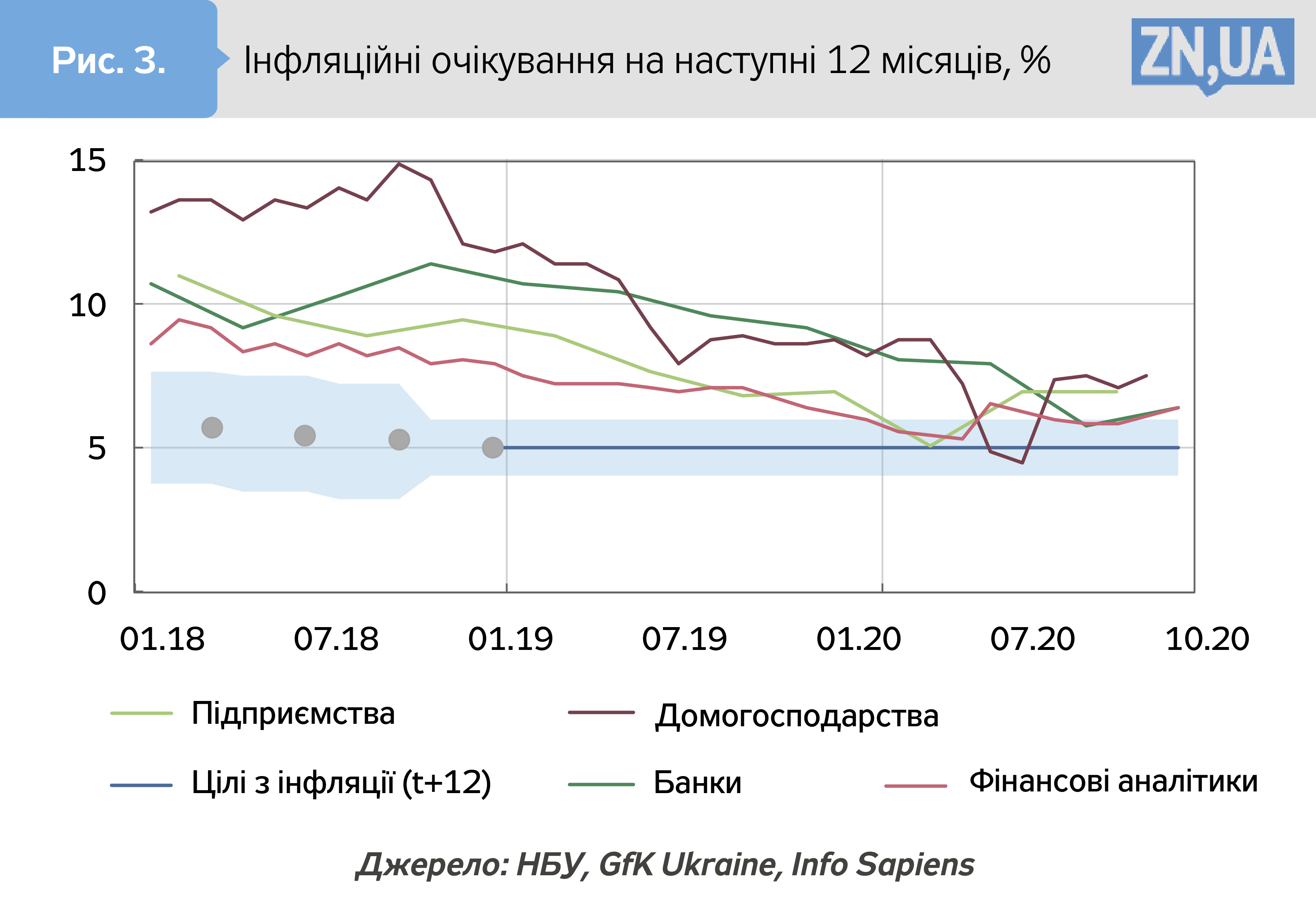

Публікація перспективного орієнтира ключового інструменту НБУ — облікової ставки, який має вплив на вартість кредитних ресурсів і грошей загалом, стає додатковим інструментом формування інфляційних очікувань макроекономічних агентів. Домогосподарства та бізнес дедалі більше використовуватимуть цю інформацію для власних рішень щодо споживання та інвестицій. Ця інформація про оцінку політики НБУ в майбутньому впливатиме на формування економічних і фінансових умов сьогодні. У процесі розвитку та поглиблення фінансових ринків це чинитиме дедалі більший вплив на інфляційні очікування цільових аудиторій(рис. 3).

У поточних умовах, коли ступінь невизначеності економічної ситуації у світі та в Україні надзвичайно високий, та й сам НБУ стикається з невизначеністю щодо можливих сценаріїв власної політики як відповіді на непередбачені шоки, прогноз ставки політики будується за принципом сигналу, який економічні агенти мають інтерпретувати з погляду найбільшої ймовірності дій центробанку в певному напрямі.

Важливим фактором є аналіз ефективності комунікаційної політики. Тому зміни в політиці комунікацій суттєво вплинули на розуміння критеріїв їх успішності. Наприклад, заякорення інфляційних очікувань поблизу цільового показника інфляції є загальним критерієм успішності монетарної політики. Але цей критерій не завжди придатний для об’єктивної оцінки ефективності комунікацій, тому що інфляційні очікування формуються під дією багатьох факторів і не завжди є «раціональними», тобто такими, що враховують майбутні, а не поточні тенденції. Також на них, як правило, впливає загальна макроекономічна ситуація в країні та політичні процеси довкола центрального банку. З цих міркувань показник інфляційних очікувань не може повною мірою слугувати критерієм ефективності комунікацій центрального банку. Тому для оцінки ефективності комунікацій додатково використовують і інші підходи.

Так, одним з основних технічних критеріїв ефективності комунікацій на сьогодні вважається здатність економічних агентів передбачати рішення центрального банку щодо встановлення процентної ставки. В цьому розумінні сприйняття ситуації суспільством і меседжі та дії центрального банку мають рухатися в одному напрямку. Якщо комунікації ефективні й економічні агенти досить влучно передбачають рішення центробанку щодо процентної ставки, то ефективність монетарної трансмісії підвищується. Паралельно з цим посилюється довіра до центрального банку. Інфляційні очікування можуть заякоритися, що позитивно позначається на здатності монетарної політики більш гнучко реагувати на шоки пропозиції.

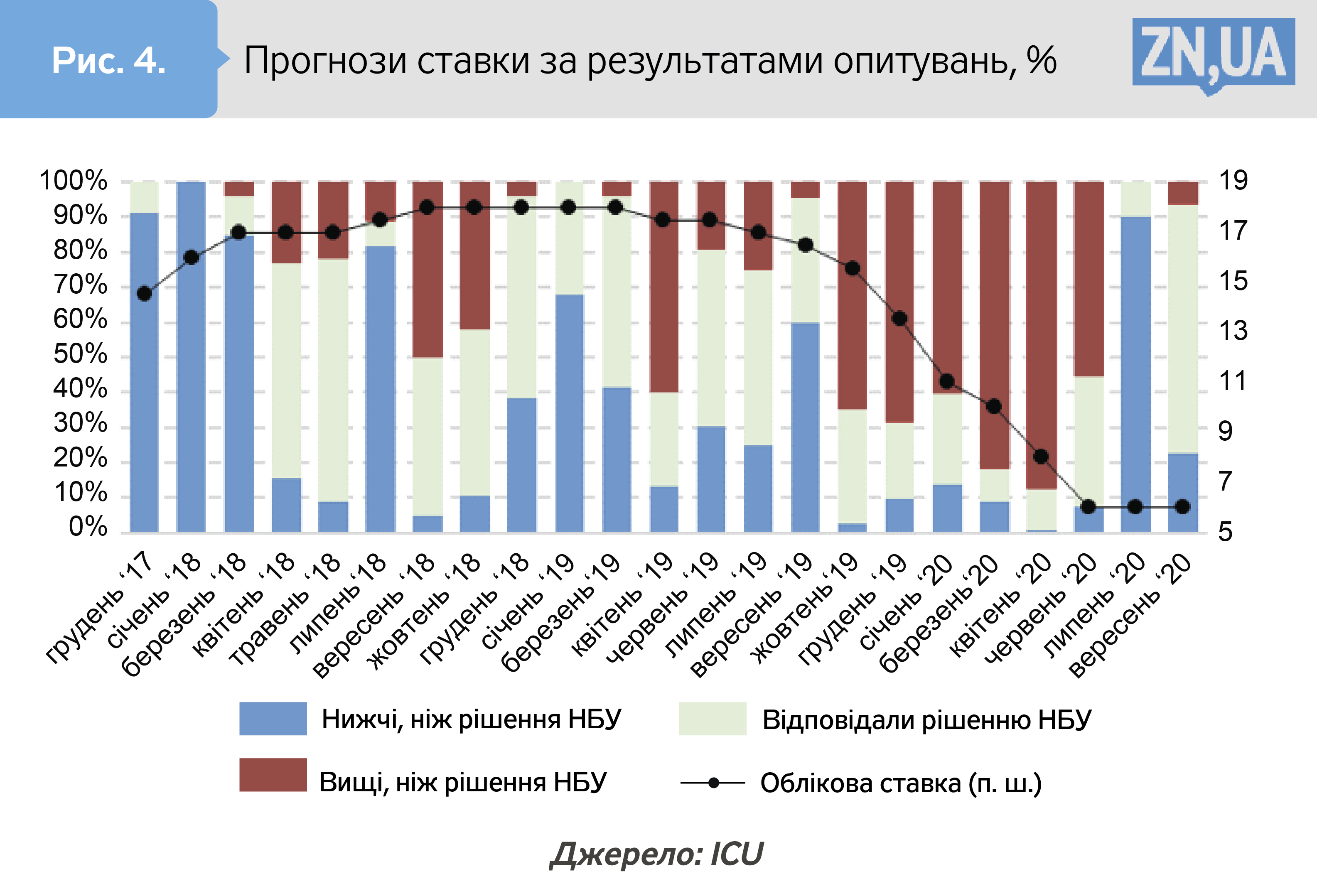

Національний банк України, зважаючи на відносно короткий час політики транспарентності та високий ступінь невизначеностей у поточних економічних і політичних умовах, перебуває у процесі формування ефективних комунікацій. Але статистичні дані вже дають змогу зробити певні висновки (рис. 4).

По-перше, здатність коректно передбачати рішення НБУ щодо облікової ставки перебуває на стадії самонавчання. Питома вага коректних відповідей не є сталою в часі, але значно чутлива до макроекономічних шоків чи політичних новин.

По-друге, очікування щодо ставки не демонструють симетрії в розрізі напрямів рішень. Так, з кінця 2017 року економічні агенти не були схильні очікувати більш рішучого підвищення ставки у відповідь на посилення інфляційних процесів 2017-го. Значна частка опитаних не була впевнена у готовності до тривалого підтримання ставки на рівні 18% і впродовж відносно тривалого часу. Водночас зниження ставки з березня 2019-го і аж до липня 2020-го було, швидше, неочікуваним. І що швидше НБУ пом’якшував політику у відповідь на коронакризу, то більшою мірою це не вписувалося в очікування.

По-третє, спостерігаються окремі часові неконсистентні очікування, коли в очікуваннях різко зростає похибка з відхиленням у протилежний бік від попередніх похибок. Таку ситуацію можна трактувати з погляду чутливості до факторів, які не пов’язані напряму з монетарною політикою, але які можуть відображати інформаційну напругу довкола НБУ. Так, у липні 2020 року економічні агенти, швидше за все, очікували, що зміна керівництва НБУ може привести до пом’якшення політики, однак у подальшому ситуація відкоригувалася, й очікування агентів не справдилися. Нове керівництво продовжило економічно обґрунтовану траєкторію щодо ставки політики. З цього випливає, що комунікації можуть впливати на очікування, однак вони ще не є настільки сильним інструментом формування очікувань, оскільки останні зберігають чутливість до політичного оточення навколо монетарної політики.

З проведеного аналізу випливає ще одне важливе спостереження. Більш стримане сприйняття намірів на початку циклу щодо жорсткішої монетарної політики, так само як і неготовність до радикальніших кроків з її пом’якшення, говорять про наявність досить сильної компоненти адаптивності в очікуваннях щодо рішень по ставці. Тому взагалі очікування по ставці, як і очікування домогосподарств і бізнесу стосовно інфляції можна класифікувати, швидше, як адаптивні, ніж як раціональні.

Можна зробити загальний висновок, що ефективність комунікацій НБУ вже досягла прийнятного рівня і перебуває на етапі здобуття авторитету, але здатність економічних агентів передбачати рішення по ставці — ще на етапі самонавчання. Однак слід констатувати, що в умовах, коли довіра до монетарної інституції продовжує демонструвати чутливість до політичного середовища її діяльності, навіть найбільш правильні комунікації не в змозі ефективно впливати на очікування. Що більшою мірою незалежність НБУ буде загальноприйнятим фактом у політичній практиці, то більш ефективними будуть його комунікації з монетарної політики, а транспарентність набуватиме справжнього змісту.

Увійти за допомогою Google

Увійти за допомогою Google