Повідомлення про те, що Приватбанк подав у суд на свого колишнього аудитора, виглядає логічним продовженням спроб нового керівництва банку відновити справедливість і покарати винних у виведенні коштів із банку, яке стало причиною його націоналізації.

Справді, список відповідальних за те, що сталося, не надто й великий: акціонери, що організували махінації, аудитор, котрий не відобразив їх у звіті, та куратор НБУ, який не помітив того, що відбувається. У грудні 2017 р. Приватбанк подав позов у Високий суд Лондона проти своїх колишніх акціонерів та афілійованих із ними компаній. Тепер дійшла черга й до компанії PricewaterhouseCoopers (PwC), яка із середини 1990-х і до моменту націоналізації перевіряла фінансову звітність Приватбанку. Новий менеджмент фінустанови має намір довести не просто недбалість колишнього аудитора, який не помітив махінацій у банку, а і його причетність до цих махінацій. Якщо йому це вдасться, це буде великий аудиторський скандал від часів краху компанії "Артур Андерсен", після якого велика п'ятірка аудиторських компаній стала великою четвіркою. Але довести змову аудитора з клієнтом набагато складніше, ніж банальний недогляд перевіряльника.

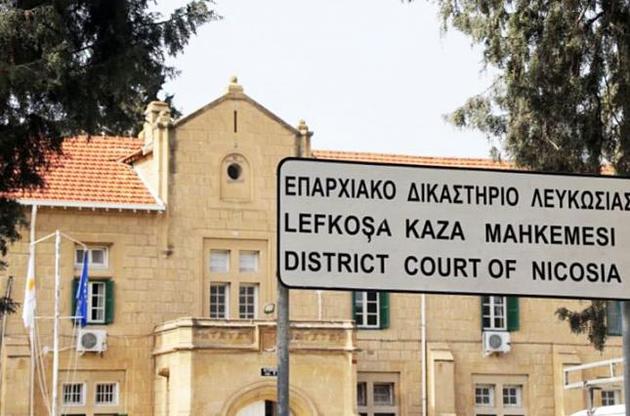

Приватбанк подав позов у районний суд Нікосії, обвинувативши кіпрську PricewaterhouseCoopers Limited та її український підрозділ у порушенні їхніх обов'язків під час перевірки фінансової звітності банку за 2013–2015 рр. Вести справу будуть міжнародна юридична компанія Quinn Emanuel Urquhart&Sullivan (Велика Британія) і кіпрські юридичні фірми Antis Triantafyllides&Sons і Chrysses Demetriades&Co. Сума позовної заяви - 3 млрд дол. США. Бажання Приватбанку судитися з колишнім аудитором не в Україні зрозуміле - тут править бал екс-власник, який регулярно ініціює чергові судові розгляди, що стосуються Приватбанку, та із завидною сталістю їх виграє. Сподіватися на незалежність і неупередженість "української феміди" у цьому випадку нерозумно. Та й Кіпр не краща з можливих юрисдикцій, попри те, що з поправками там діє англійська правова система.

"Кіпр - чудове місце для оборони й дуже погане для нападу. Судові процеси в кіпрських судах дуже складні та процесуально заплутані. Справа може слухатися роками, потім іти в апеляцію, повертатися в першу інстанцію й знову слухатися роками. Одна зі справ розглядається, наприклад, уже майже 30 років. Я вважаю, що справу Приватбанку розглядатимуть у найкращому разі 5–7 років, - розповів DT.UA партнер МЮФ Kinstellar Костянтин Лікарчук. - Підсумок розгляду цієї справи, найімовірніше, Високим судом у Лондоні прийнято не буде хоча б тому, що там, по-перше, трохи інший предмет розгляду, а по-друге, лондонська справа закінчиться задовго до того, як Кіпрський суд приступить до розгляду справи Приватбанку по суті".

Як стверджує джерело DT.UA у Мінфіні, дану юрисдикцію для цього судового розгляду було обрано, бо саме через Кіпр проходила більша частина тих угод, які викликали питання у нового керівництва Приватбанку і не насторожили його колишнього аудитора. А три мільярди, що їх банк хоче отримати від PwC, - це сума цих угод. І нехай читача не бентежить, що претензії банку до аудиторів більші, ніж його ж претензії до екс-акціонерів. Дуже скоро, за нашими даними, Високому суду Лондона буде надано додаткові кейси про зловживання колишніх власників банку, і сума претензій до них зросте.

Однак, на відміну від "лондонської" справи, перспектива стягнення з аудитора трьох мільярдів сумнівна. Довести провину аудитора у завданні збитків банку, а не лише в порушенні обов'язків під час перевірки фінансової звітності, дуже складно. А сама по собі професійна недбалість за інших обставин збитків банку могла й не спричинити.

"Компанія може вимагати від аудитора як відшкодування оплати послуг компанії-аудитора, так і відшкодування завданого збитку. Головне в цьому випадку - довести обґрунтованість стягуваної суми. Якщо довести оплату послуг аудитора зазвичай досить просто, то, щоб довести суму завданого збитку, доведеться постаратися: потрібно надати докази, як дії аудиторів вплинули на збитки підприємства, обґрунтувати ці самі збитки та інше, - каже управляючий партнер ЮК "Касьяненко та партнери" Дмитро Касьяненко. - Узагалі довести провину аудитора - річ досить складна, оскільки аудитори роблять свої звіти на підставі документації, наданої менеджментом і бухгалтерією. Тому для початку потрібно знайти винного в перевіряючій компанії".

Під час розгляду, що погубив "Артур Андерсен", наприклад, було доведено, що аудитор не просто підтверджував липову звітність компанії "Енрон", а й знищував документи, які були пов'язані з її аудитом і належали до предмета розслідування. Тобто було доведено факт змови аудитора та клієнта. Ми не знаємо, чи є подібні докази в банку, але його договір із колишнім аудитором напевно складався з урахуванням усіх можливих претензій з боку клієнта.

"Ґрунтуючись на практиці, можу сказати, що, як правило, у контрактах із аудиторами останні намагаються обмежувати розміри своєї відповідальності сумами гонорарів або передбачають якусь кратність відшкодування збитку залежно від суми гонорару. Однак це не виключає прийняття судом рішення про стягнення повноцінних сум збитку. Також варто зазначити, що дисклеймери договорів аудиторів зазвичай містять обмежувальні положення, які стосуються того, що висновки робляться на підставі наданої компанією інформації, а також інформації, отриманої в результаті проведеної діяльності та аналізу здійснених операцій, - пояснив DT.UA управляючий партнер АО "Коннов і Созановський" Олексій Іванов. - Безумовно, можна очікувати, що кожна зі сторін буде використовувати всі аргументи, які обґрунтовують їхню правову позицію, і компанія PwC, звичайно ж, використає обмежувальні положення, що містяться в її контрактах".

Оскільки PwC - компанія з багатою історією та великою кількістю підрозділів, вона вже неодноразово зіштовхувалася з позовами від незадоволених клієнтів. Деякі спори було врегульовано поза судом за суми з шістьома нулями, деякі - за нерозкриті суми. Але якщо Приватбанк розраховував на подібний результат, то вибір Кіпру як юрисдикції був помилкою, адже тривалий розгляд справи для держбанку - це постійне витрачання державних грошей, а для аудитора великої четвірки - незначна стаття витрат і хороша альтернатива угоді з позивачем. Звичайно, були й мільярдні стягнення, які доводилося платити PwC, але завжди йшлося про штрафи, що накладають на компанію, а не про виплату позовних вимог. Правомірність яких ще треба довести суду.

Новий голова правління Приватбанку Петр Крумханзл, коментуючи подання позову, зазначив: "Абсолютна неспроможність PwC виявити в банку операції шахрайства протягом багатьох років призвела до того, що практично весь корпоративний портфель банку не обслуговується та не має відповідного заставного забезпечення". Аудитор за словом у кишеню не поліз і нагадав банку, що у своєму аудиторському висновку з фінансової звітності Приватбанку за 2015 р. зробив попередження про банківські операції з пов'язаними особами.

Щоправда, попередженням це складно назвати. Швидше, поясненням, що аудитор не зміг завершити оцінку операцій з пов'язаними особами, тому що не одержав достатніх аудиторських доказів, а ще що оцінку було проведено відповідно до вимог стандарту МСБО 24, критерії визначення пов'язаних осіб якого відрізняються від критеріїв Податкового кодексу України та постанови НБУ №315. Звичайно, причепитися буде до чого, тим паче, що претензії банку не обмежуються тільки 2015 р., а й стосуються звітності за більш ранні періоди. Водночас треба усвідомлювати, що доказ провини аудитора - це дуже складний процес, адже аудитор не пише звіту, він лише підтверджує його.

"Аудиторський звіт Приватбанку ґрунтувався на міжнародних стандартах. Такого роду аудиторський висновок має включати розділ "Відповідальність керівництва за фінансову звітність". У цьому розділі висновку описано відповідальність керівництва банку за підготовку даної фінансової звітності та за систему внутрішнього контролю, яка, на думку керівництва, необхідна для підготовки фінансової звітності, що не містить істотних викривлень унаслідок недобросовісних дій або помилок, - пояснила асоційований партнер адвокатської фірми Goro legal Ганна Вовченко. - Якщо фінансову звітність підготовлено відповідно до концепції достовірного подання, опис відповідальності керівництва за підготовку фінансової звітності в аудиторському висновку має містити вказівку на "підготовку та достовірне подання даної фінансової звітності" або "підготовку фінансової звітності, яка дає правдиве та достовірне подання", залежно від обставин".

Тобто аудитор у суді напевно говоритиме, що покладався на надану менеджментом банку інформацію, провів усі необхідні аудиторські процедури та із застереженнями (безумовно, які знімають з нього відповідальність) цю інформацію підтвердив. Експертиза з великою ймовірністю підтвердить, що висновки, зроблені аудитором на основі наданої інформації, були правильні. І в такому разі нічого серйознішого, ніж недбалість, пред'явити PwC банк не зможе. Проте й тут можуть виникнути питання.

На думку юристів, держава повинна була дотримуватися трохи іншої стратегії, якщо хотіла довести недбалість PwC. "Потрібно було порушити відповідну кримінальну справу на території України, скажімо, за статтею "недбалість". І у випадку, якщо в рамках цієї справи було б зібрано належні докази про те, що недбалість мала місце, то винні мали б понести відповідальність. При цьому в рамках даної процедури мав бути заявлений і розглянутий цивільний позов про стягнення збитків, - вважає адвокат юрфірми "Ілляшев і Партнери" Андрій Литвин. - Я про таку кримінальну справу ще не чув, і вже точно по ній ще немає вироку. Тим часом за відсутності вироку, в обхід звичайних кримінально-правових процедур намагаються одержати отаке рішення суду на Кіпрі. З юридичної точки зору це виглядає, м'яко кажучи, трохи незвичайно".

Справді, на сьогодні в Україні ніхто PwC ні в чому не обвинувачує. Ми пам'ятаємо, як після націоналізації Приватбанку чиновники НБУ заявляли, що передали материнській компанії PwC докази некоректної роботи української "дочки" аудитора, і очікували, що українське представництво PwC скоро буде закрите. Цього не сталося, і в липні 2017-го НБУ своїм рішенням виключив українську "дочку" ТОВ "Прайсвотерхаускуперс (аудит)" із Реєстру аудиторських фірм, які мають право на аудит банків. Але в січні ц.р. Окружний адміністративний суд м. Києва відкрив провадження за позовом ТОВ "Прайсвотерхаускуперс (аудит)" до НБУ про неправомірність цього рішення. Суд ще триває, і аудитор переконаний у тому, що правоту свою доведе. За їхніми словами, вони неодноразово просили регулятора надати конкретні зауваження до якості аудита й докази, які демонструють недостовірність фінансової звітності, але нічого не домоглися.

Складно сказати, які саме докази надіслав центробанк материнській компанії PwC, але її керівництво знайшло причини, що дозволяють їх проігнорувати. Будемо сподіватися, що кіпрському суду повезе більше. По-перше, розслідування незалежного детективного агентства Kroll не могло не торкнутися дій аудитора, що багато років позитивно оцінював банк, який у підсумку довелося націоналізувати. По-друге, остання заява голови НАБУ про те, що "Приватбанк - це фактично фінансова піраміда, яка будувалася роками", і що розслідування складне, але воно триває, і підозри в цій справі точно будуть, каже про те, що й українські слідчі рук не опускають.

Крім того, рано чи пізно з'явиться ряд питань до Нацбанку як основного регулятора/контролера банківської діяльності в Україні. Як вийшло так, що банківський нагляд роками не бачив "фінансової піраміди" Приватбанку, що зводилася? Можна припустити, що НБУ стояв на чолі поспішної націоналізації, щоб приховали сліди своєї усвідомленої бездіяльності протягом багатьох попередніх років. Але це вже інша глава саги про Приватбанк.

За наполегливості НАБУ є надія, що історія з націоналізацією найбільшої фінустанови не закінчиться одними лише гучними обопільними обвинуваченнями. Хтось має відшкодувати ті 150 млрд грн, які держава витратила на докапіталізацію банку.

Увійти за допомогою Google

Увійти за допомогою Google