Як систематичні нормативні зміни підмінили реальний контроль над виведенням капіталів з України

За два роки існування система контролю трансфертного ціноутворення, покликана пильно стежити за угодами із зв'язаними особами і низькоподатковими юрисдикціями, так і не запрацювала.

Зате зміни до неї вносяться безперестану, на черзі нововведення, які принесе очікувана податкова реформа Мінфіну. Державна фіскальна служба замість звітів про виконану роботу скаржиться: і персоналу не вистачає, і кваліфікації недостатньо, і правила ігри змінюються щодня. А тим часом з країни регулярно виводяться капітали в результаті маніпуляцій із цінами. Підприємства АПК, наприклад, рік у рік показують збитки, постійно повідомляючи про зниження рентабельності свого бізнесу, систематично відшкодовуючи з бюджету країни ПДВ і… більш ніж упевнено стоячи на ногах. Мимоволі виникає відчуття, що процес затягується штучно, і в підсумку ми ризикуємо так і не запустити контроль ТЦУ, зависнувши на етапі збору звітності й нарахування штрафів за помилки в ній. Та чи це є нашою метою?

Контроль трансфертного ціноутворення (ТЦУ) необхідний з двох причин. З одного боку, він покликаний попередити втрати (недонадходження) грошей для державної скарбниці, у чому уряд, в ідеалі, має бути зацікавлений насамперед. З іншого - створює справедливу конкуренцію на ринку, адже той, хто проводить гроші "повз касу", завжди перебуває у більш виграшному становищі. А це вже - прямий інтерес легального бізнесу, який хоче, щоб правила були однаковими для всіх. Але обидві зацікавлені сторони ставляться до цієї теми, м'яко кажучи, без ентузіазму. Чиновники ДФС нарікають, що, мовляв, надсилають нам не звіти, а відписки, зрозуміти нічого не можна, а розбиратися немає часу. Дозвольте, що дивного в тому, що бізнес не готовий ділитися комерційною інформацією з податковою, у кожній дії якої він бачить підступ? Чому викликає подив, що обтяжені проблемами з електронним адмініструванням ПДВ, його поверненням, хронічними змінами податкової бази і ставок, підприємства не знаходять часу для розгорнутих і повних звітів з ТЦУ. Охоче віримо, що у них, як і у фіскалів, немає на це часу.

"Діючий складний механізм виявився неефективним у боротьбі з ухилянням від сплати податків з використанням офшорів. Усього лише кілька мільйонів гривень надійшло додатково до державного бюджету. А втрати через офшори оцінювалися в 100 млрд грн щороку. Підприємства не соромляться допускати порушення в галузі ТЦУ-контролю - не показувати операцій, затримувати подачу звітів, не подавати їх, спотворювати показники, не відповідати на запити органів ДФС. А фіскальні службовці не встигають якісно обробити весь обсяг документації, - пояснила DT.UA Ірина Кузіна, керівник харківського офісу ЮФ "Ілляшев і Партнери". - Окрім того, фіскалам не вистачає вихідних даних - найчастіше немає порівнянних контрольованих операцій, відсутній доступ до фінансової звітності компаній. Це провокує інспекторів виходити за рамки методології, що, у свою чергу, полегшує роботу юристів у судах". У результаті роботи додалося всім, в очевидному виграші податкові консультанти, юристи, аудитори й оцінювачі, тільки держава поки що в програші.

В ідеалі система має будуватися на довірі, тій самій "сервісності", яка вже набила оскому і якої в нашій фіскальній службі не знайти і з мікроскопом. От і виходить, що за два роки роботи ДФС може похвалитися лише кількістю зібраних звітів і мільйонами нарахованих штрафів за їх неправильне складання. І дані ці зовсім неінформативні, оцінити їхню достовірність неможливо, тому що спочатку у звітах писали одне, потім розібралися й почали писати інше, потім змінилися правила - написали третє. Виходить, що більшу частину операцій податкова ідентифікувати не може, і загальна сума контрольованих операцій їм невідома. Зібрали за 2014 р. 12 млн грн штрафів - і добре. За

2014-й ДФС одержала звіти від 2 тис. компаній, за 2013-й - від 2,5 тис., а підсумкові дані ґрунтуються на аналізі 45(!) фірм. Чи репрезентативною є вибірка з урахуванням колосальних відмінностей типів угод? Сподіваються на наступний рік, на реформу структури служби, на додатковий підрозділ, який займатиметься аудитом і аналізом ризиків. Конкретики в цих планів ніякої, а час спливає.

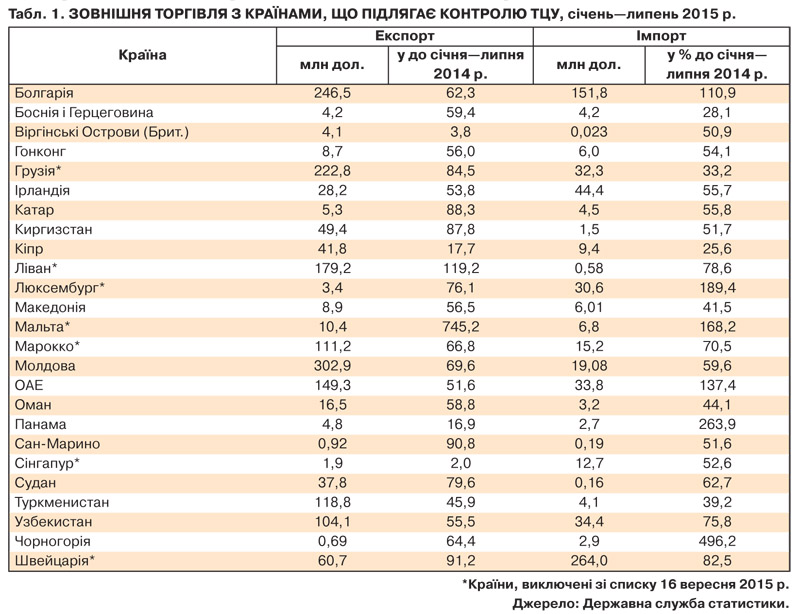

Не зовсім зрозумілі дії уряду й щодо переліку країн, операції з якими підлягають контролю. Перша звітність з ТЦУ показала, що 62% контрольованих операцій здійснювалися з іноземними контрагентами, при цьому одним з лідерів стала Швейцарія (див. табл.). За останнє півріччя з її контрагентами вітчизняні компанії провели операцій на

325 млн дол. Проте тиждень тому Швейцарію зі списку виключили. За весь час свого існування перелік країн, до операцій з якими застосовується контроль ТЦУ, скоротився з 75 до 65 держав. Це найкраща ілюстрація бажання нашої влади всерйоз займатися цим питанням.

За різними оцінками, втрати українського бюджету від операцій, що підлягають контролю ТЦУ, обчислюються мінімум десятками, а ймовірніше, сотнями мільярдів гривень. Але людей, які серйозно хотіли б ці гроші повернути державі, схоже, немає. І в систему, яка ще не працює належним чином, продовжують додавати все нові й нові ризики, що прирікають її на подальшу недієздатність.

Суб'єктивна об'єктивність

Насамперед для успішного контролю ТЦУ потрібні кваліфіковані кадри. З усіх податкових відносин саме оцінка трансфертного ціноутворення найбільш суб'єктивна і залежить виключно від кваліфікації оцінювача. Так, у теорії все просто - є п'ять методів оцінки, починати треба з першого (методу порівняльної неконтрольованої ціни), якщо застосувати його не виходить, потрібно переходити до другого (методу перепродажів), далі до третього (методу "витрати плюс"), четвертого (методу розподілу прибутку) і п'ятого (методу чистого прибутку). Грубо кажучи, співробітник фіскальної служби має, дотримуючись пріоритетності методів, вибрати найбільш підходящий, а в ідеалі використовувати кілька методів і порівняти результати. Але на практиці в Україні перший метод використовується вкрай рідко - інформація про ідентичні товари або відсутня, або співробітник податкової недостатньо добре ознайомлений з ринком і не може її знайти і зіставити.

"Припустимо, компанія "А" продає компанії "Б" (зв'язаній особі-нерезиденту) корпоративні права. Операція підпадає під визначення контрольованої, відповідно, у компанії "А" виникає питання про застосування того чи іншого методу визначення ринкової ціни з метою ТЦУ. У цьому разі це можна зробити тільки методом порівняльної неконтрольованої ціни, тому що застосування інших методів ускладнене з погляду аргументованості й доступності інформації, - наводить приклад Володимир Рак, радник ЮК Moris Group. - Однак до цих корпоративних прав практично неможливо застосувати і біржові котирування. Можливо, у країнах Європи або Азії, в яких розвинений ринок акцій і корпоративних прав, існує легальна можливість дізнатися про порівнянні операції і ціни, але в Україні такої можливості немає. У зв'язку з цим компанія "А" змушена вдатися до послуг незалежних експертів-оцінювачів. Податківці в правомірності використання такої оцінки сумніваються, оскільки Податковий кодекс передбачає використання даного джерела інформації лише у випадках, коли проведення оцінки є обов'язковим. При цьому судова перспектива спору з фіскальним органом у цій ситуації однозначно за компанією "А". Оскільки для судів, як і для підприємства, просто немає іншого джерела інформації про ринкову ціну для цієї операції. Аналогічна ситуація склалася не тільки з акціями і корпоративними правами, але й з іншими фінансовими операціями, щодо яких складно вірогідно розрахувати показники рентабельності. По суті, для таких фінансових операцій, як продаж корпоративних прав і акцій, переуступка прав вимоги й факторинг, просто відсутні дані про порівнянні операції".

Таким чином, за словами юриста, численні зміни й поліпшення, внесені протягом двох років у законодавство про трансфертне ціноутворення, так остаточно й не вирішили проблеми джерел інформації, від яких мають відштовхуватися фіскали та компанії. Більш того, так і не визначено найбільш прийнятний та економічно обґрунтований метод визначення ринкової ціни для багатьох операцій.

Так, для співробітників фіскальної служби організовують тренінги, але про їхню ефективність сказати поки що нічого. Другий і третій методи не застосовуються майже ніколи, тому що для їх використання необхідні повні дані фінзвітності компаній, які фірми бережуть як зіницю ока, і від податківців - насамперед. У результаті найпопулярніший метод в Україні - метод чистого прибутку, який закладає в ціну фактор розподілу вигід угоди між усіма учасниками. При цьому наше законодавство ніяк не обмежує сфер застосування цього методу, однак він не може бути однаково успішним через специфіку кожного конкретного бізнесу, втім, як і будь-які інші способи оцінки ТЦУ.

Кращого немає, є єдино правильний у кожному окремому випадку, і грамотність оцінки залежить виключно від кваліфікації співробітника податкової. Грубо кажучи, якщо фірма продає принтери зі збитком, це має насторожити фіскальну службу, але якщо з'ясовується, що компанія, продаючи принтери зі збитком, основний дохід одержує завдяки заміні картриджів для цих принтерів, то всі питання мають зніматися. У компаній є чимало витрат, які не можна пояснити виключно виробничою необхідністю, - маркетинг, реклама, послуги, підтримка бренду, у періоди спаду продажів тощо. І прописна істина, що якщо бізнес не прибутковий, то навіщо його тримають на плаву, діє лише щодо сировинних продажів. Але в сировинній Україні чомусь і вона не працює.

Віз попереду коня

Світова практика однозначно говорить про те, що низька рентабельність протягом кількох років компанії, яка давно працює на ринку, - це привід для негайного аудиту її діяльності. Якість аудиторських перевірок в Україні та їх вірогідність - тема окремої статті, а от небажання фіскальних органів звертати увагу на щорічну збитковість "сировинників" - тема для розслідування правоохоронних органів. За словами Олександра Бакуменка, наприклад, усі десять великих аграрних компаній, які котируються на міжнародних біржах, у фінансовій звітності, аудированій п'ятьма провідними компаніями, показали за 2014 р. чисті збитки. Як таке можливо?

Було зроблено боязку спробу закрутити гайки експортерам сировини. Для них запровадили обов'язкове використання методу порівнянних цін для товарів, які котируються. Йдеться про зернові й технічні культури, м'ясо, молоко, цукор, добрива, рослинні олії, метали, газ, нафту, вугілля, етанол, бензин, тобто про все те, на чому українські товстосуми традиційно заробляють мільйони й мільярди. Відправною точкою мала слугувати біржова вартість товару. На запитання представника однієї з аграрних компаній про те, що може бути доказом біржової ціни і чи потрібна якась довідка від біржового брокера/трейдера, представник ДФС відповів, що довідка від брокера не підійде, тому що його кваліфікацію не можна перевірити (чому?), значно краще принтскрин біржових котирувань (який навіть школяр зможе підробити). Це до питання про якість аналізу і бажання його здійснювати.

Якщо компанія не може або не хоче застосовувати метод порівнянних цін для котируваних товарів, вона має розкрити всі показники рентабельності всіх залучених сторін і повний ланцюжок проходження товару. Теоретично, з цим можна працювати, якщо захотіти. Але тут уряд навіщось вирішує поставити воза попереду коня й запропонувати альтернативний варіант сировинним галузям. М'який, лояльний, демократичний, який застосовується у розвинених країнах, але лише віддаляє нас від бажаного результату - так звані договори АРА (Аdvancepricingagreement), або договори про попереднє узгодження цін. Порядок про їх укладання нещодавно прийняв уряд.

По суті, це договір на обмежений термін (три роки) між великим платником податків і фіскальною службою щодо визначення критеріїв відповідності майбутніх господарських операцій платника податків. Якщо умов договору дотримуються, контролюючі органи не мають права нараховувати платникові податкові зобов'язання, пеню або штраф за контрольованими операціями, які є предметом узгодження. Такий договір де-юре є альтернативою податковому аудиту, а де-факто - можливістю "відкупитися" від податкової на період дії угоди. Якщо АРА-договір складений непрофесійно або некоректно, він залишає компанії найширші можливості для зловживань. У наших реаліях, коли фахівців у фіскальній службі, здатних оцінити якість подібних документів, немає, а бажаючих поліпшити свій добробут за рахунок великих платників податків - хоч греблю гати, це величенний корупційний ризик.

За словами експертів Світового банку, які консультують Україну в питаннях впровадження ТЦУ, наша країна, м'яко кажучи, не квапиться із впровадженням системи реального контролю, не прагне до обміну інформацією з іншими країнами (що вкрай важливо в епоху глобальних ринків), не виявляє активності на міжнародних зустрічах і завмерла на першому щаблі запровадження системи. То чому ж ми вирішили раптом стрибнути вище голови? Чи допоможе це нам у досягненні бажаних цілей? Великі компанії, що мають достатньо ресурсів для залучення кваліфікованих юристів, укладатимуть АРА-договори й одержуватимуть легальні імунітети від ДФС, а фірми середньої руки продовжать посилати у фіскальну службу звіти-відписки, платити штрафи за помилки й боротися з некваліфікованими інспекторами, пояснюючи кожну трансакцію.

Більш того, уже зараз ведуться розмови про те, що з прийняттям чергових поправок до Податкового кодексу окремі правила для котируваних товарів можуть прибрати, фактично знищивши норму, яка ще нормально не працює, і зробивши два кроки назад.

"Упродовж двох останніх років система контролю ТЦУ змінюється постійно. Змінювалися терміни подачі звітності, поріг контрольованих операцій, перелік країн з низькоподатковими юрисдикціями. Така мінливість законодавства не сприяє його практичній імплементації. У зв'язку з цим цілком пояснюваною є відсутність видимих результатів застосування правил ТЦУ. Крім того, на сьогодні ще не напрацьована судова практика з питань контролю цін, а саме на основі судових прецедентів, як правило, і відбувається розуміння практичного використання норм права", - вважає Олександра Федоренко, юрист ЮФ "Антика".

А на черзі нова порція нововведень у системі ТЦУ. Наприклад, скасування порогу для операцій, що підлягають контролю ТЦУ, яке автоматично зобов'яже всіх без винятку подавати звітність у ДФС, додасть роботи фіскалам і остаточно поховає надію на якісний аналіз інформації. А слідом за цим і скасування верхніх меж штрафів за неподання документації, що дасть фіскальним органам зайвий привід для чергового здирництва. У підсумку все знову зведеться до перевірок усіх і штрафування кожного, і бюджет поповнять кілька мільйонів. А кілька мільярдів непомітно пройдуть повз держскарбницю, та ще й ПДВ з неї відшкодують, як у найкращі часи.

Увійти за допомогою Google

Увійти за допомогою Google