Иногда удивительно слышать, но еще далеко не все в нашей стране свыклись с мыслью, что экономика Украины не падает, а вновь растет. Но основные показатели абсолютно четко говорят о том, что после достигнутой два года назад макроэкономической стабилизации экономика нашей страны оттолкнулась от дна и уже шестой квартал подряд находится на тренде роста.

Так, в прошлом году темпы роста реального ВВП достигли 2,3%, а октябрьский прогноз МВФ на текущий год предполагал его ускорение до 2,53%.

Были и еще более смелые прогнозы, говорящие о том, что так называемый отскок нашей экономики после глубокого падения мог бы ускориться и до 5–7% в год.

Но, как вы знаете, в экономике есть понятия, которые принято называть "Черным лебедем", то есть неожиданным событием, часто из политической жизни, который сильно меняет базовый макроэкономический прогноз. В первом полугодии таким "Черным лебедем" стало прекращение торговых отношений с оккупированными территориями (ОРДЛО). Кто бы как политически ни относился к этому президентскому решению, но оно существенно замедлило наше восстановление: по трем параллельным расчетам (МВФ, НБУ и нашему), данное решение стоило нам почти одного процента ВВП, или миллиарда долларов.

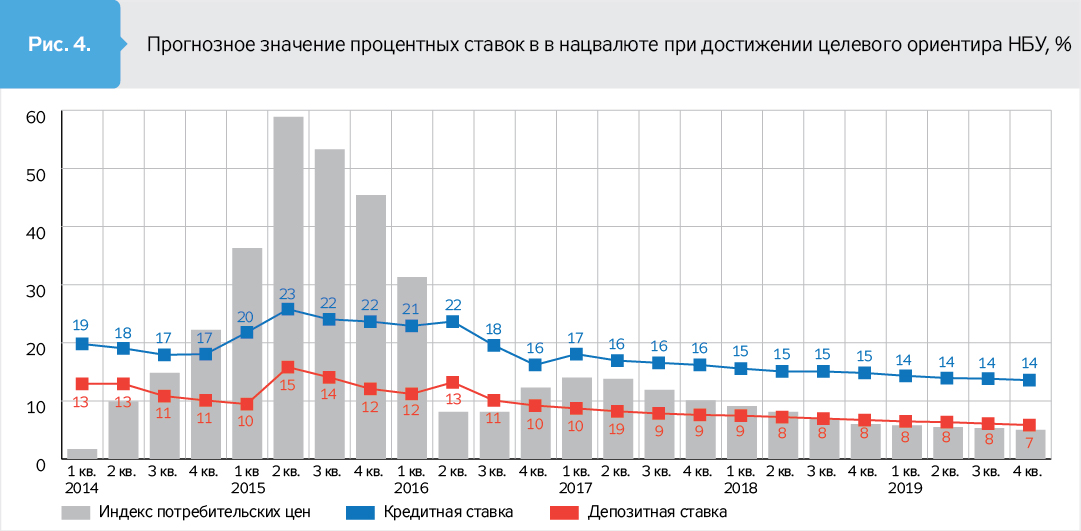

В свою очередь, начавшееся с 2016 г. восстановление цен на сырьевые товары и последующий рост Индекса цен производителей показали безуспешность политики НБУ касательно регулирования общей инфляции в экономике (дефлятора). А спадающий тренд процентных ставок оказался лишь реакцией банковского сектора на приток депозитов и замещение реального кредитования реструктуризацией ранее выданных займов.

Поэтому для перехода из сегодняшнего вялого восстановления к активному росту нам еще предстоит провести целый ряд реформ, в том числе и по очистке банковского сектора от накопившихся 55% проблемных кредитов. И это - по далеко не самым пессимистичным оценкам.

Нуждались ли мы в данных реформах четыре года назад? Правительство Виктора Януковича, пришедшее к власти в

2010 г., по удачному стечению обстоятельств приняло на себя управление экономикой в самом начале цикла стремительного роста мировых цен на сырьевые товары, что и позволило нам к 2013 г. почти вернуться к уровню благосостояния пика "Золотой эпохи" украинской экономики - предкризисного 2008-го.

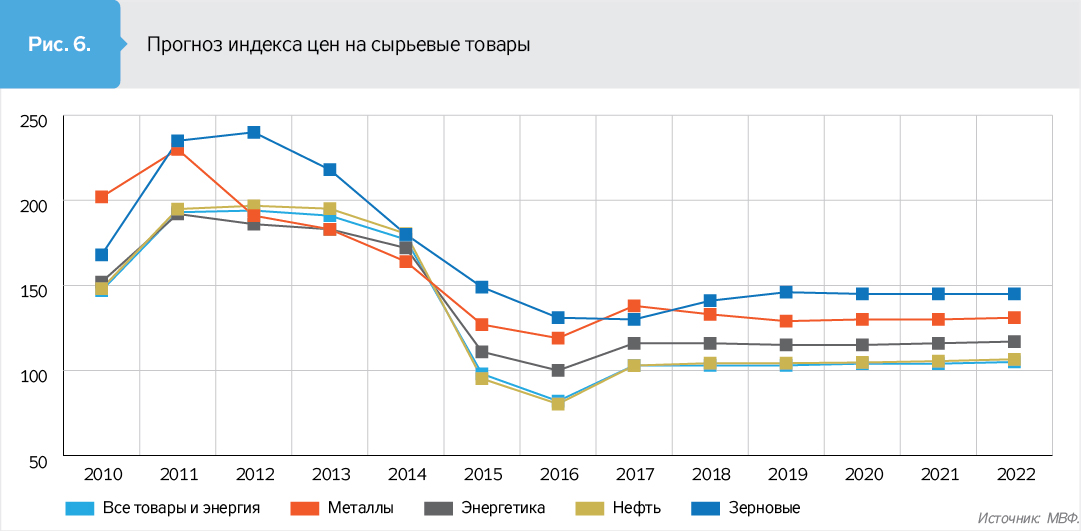

Однако то восстановление цен на сырьевые товары было в значительной степени вызвано спекулятивным фактором: находящиеся в панике крупнейшие в мире банки и хэджфонды "парковались" в безопасные инструменты, обеспеченные будущей поставкой природных ресурсов. Падение цен на которые было ограничено уровнем себестоимости их производства.

Соответственно, после истощения спекулятивного фактора сырьевые рынки, не получив компенсирующего спроса со стороны темпов развития мировой экономики, начали стагнацию вслед за Китаем, США, ЕС и другими лидерами мировой экономики.

Обидно, что многие политики до сих пор далеки от понимания этой мысли. Надеемся, приведенные в нашем тексте рисунки им все объяснят: как это ни парадоксально звучит, но экономический кризис 2014–2015 гг. был предрешен независимо от политических событий внутри нашей страны и военной агрессии РФ.

Просто влияние внутриполитических факторов было так сильно в этот момент (2014–

2015 гг.), что влиянию внешних (как то поведение сырьевых рынков) никто не уделял должного внимания.

Другой вопрос: насколько сильнее мы упали из-за данных факторов и неграмотных действий Национального банка в разгар кризиса?

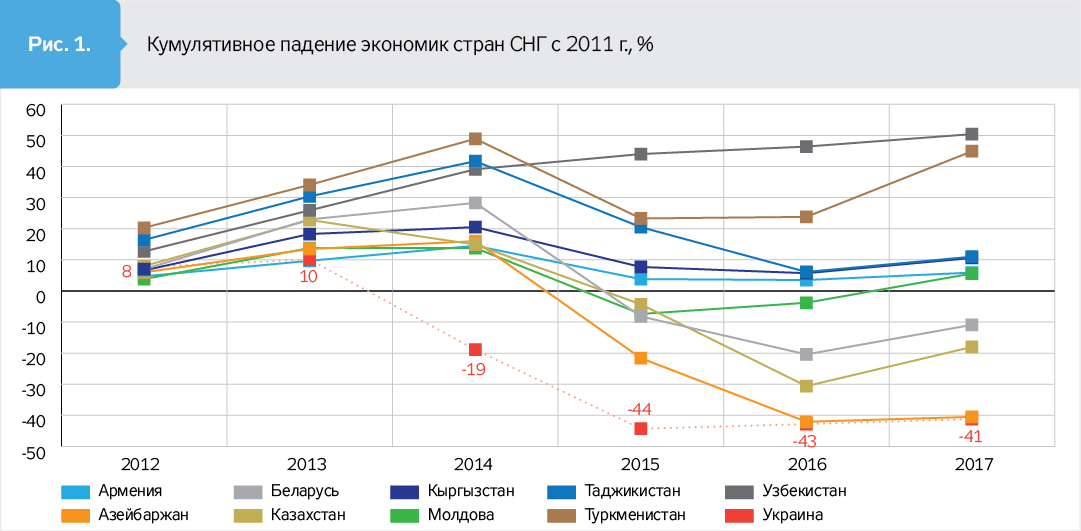

Как вы понимаете, украинская экономика не является уникальной в своей сырьевой зависимости, и поэтому мы можем сравнить наш уровень падения с остальными странами СНГ, структура экономик которых близка к нашей, что позволит количественно определить влияние каждой из групп факторов.

Как показывают расчеты, кумулятивное падание наших соседей со схожей структурой экономики (Армении, Азербайджана, Беларуси, Казахстана, Кыргызстана и Молдовы) за 2014–2016 гг. в среднем составило 26,6% в долларовом эквиваленте, тогда как ВВП Украины снизился на 48,1%.

Это наглядно показывает нам стоимость допущенных ошибок в экономической политике. К примеру, отсутствие у тогдашнего руководства Национального банка осознания необходимости введения моратория на выдачу депозитов в пик бегства вкладчиков, ликвидация системообразующего банка - "Дельты" и попытка удержать курс за счет безрассудной траты золотовалютных резервов. Все это прямые следствия того, что мы оказались ниже всех на приведенном рис. 1.

Но сколько бы это ни удивляло политиков, экономика - это самовосстанавливающийся механизм. И в прошлом году благодаря усиленному росту целого ряда отраслей, таких, как строительство, IT, сельское хозяйство и торговля, нам все же удалось выйти на положительные темпы роста реального ВВП. Восстановительный рост в Украине, неизбежно наступающий после столь глубокого падения, которое мы пережили, длится уже полтора года. И политикам, привыкшим критиковать правительство за то, что "все плохо" и "все нищают", пора переходить к риторике "мы слишком медленно растем". Потому что в ближайшие 3–5 лет критиковать исполнительную власть (если она уж совсем не наломает дров, приведя к новому спаду) будет решительно не за что. Ведь даже вышеупомянутые потери от блокады не являются значимой угрозой нашему дальнейшему восстановлению, поскольку это разовые утраты, касающиеся только ограниченного количества отраслей: горнодобывающей, энергетической и металлургии.

В то же время конкурентное преимущество в виде дешевой рабочей силы, дешевых активов и зоны свободной торговли с ЕС стимулирует как внутреннее производство, ориентированное на экспорт, так и перемещение в Украину из ЕС целого ряда отраслей, функционирующих по схемам давальческого сырья (см. рис. 2).

Возьмем хотя бы количество открытых в Украине заводов с 2015 г. - 85, и еще 44 находятся в процессе строительства. По 24 статьям экспорта рост в прошлом году составил двузначное значение, приток прямых иностранных инвестиций вырос на 40%.

Хотим мы этого или нет, но после потери весомой части нашей тяжелой промышленности (Донецкой и Луганской областей) и фактического разрыва экономических отношений со странами СНГ наша экономика вышла из некоего промышленного гетто, оставшегося нам от СССР. А трехкратная девальвация стала тем самым драйвером, позволяющим начать реструктуризацию экономики и перевод ее на промышленный аутсорсинг для стран ЕС.

Все очень просто: Украина - это "Китай" для стран Европы, только не первого а второго десятилетия XXI ст. Это раньше в Китай шли все производства, потому что у них все можно было производить при зарплате в

100 долл. А теперь ввиду случившегося в нашей стране экономического кризиса 2014–2015 гг. у нас средняя зарплата 210 долл., а в Китае - уже давно 700!

Теперь у нас есть шанс стать "новым Китаем" для ЕС! К тому же, в отличие от того Китая, - с общей (на минуточку!) границей и зоной свободной торговли с ЕС!

Но вернемся к нашему среднесрочному макроэкономическому прогнозу. Что нас ждет в ближайшие пять лет? Согласно оценкам МВФ, который, с одной стороны, является одним из ключевых разработчиков экономической политики Украины, а с другой - наиболее полным и уважаемым источником макростатистики и прогнозов в мире, нашей стране в следующие пять лет удастся выйти на тренд плавного, но устойчивого развития, характерного для стран ЕС (см. рис. 3).

С чем это связано? Что касается фискальной политики, то система налогообложения Украины останется в текущем формате, предполагающем высокую роль социально-ориентированного государства. Соответственно, совокупное налогообложение на экономику в следующие пять лет останется на уровне 38,5%, что позволяет экономике развиваться в среднем всего на 3,5–4,5% в год.

Если говорить о другой составляющей экономической политики - монетарной, то Нацбанк продолжит придерживаться инфляционного таргетирования, стимулируя экономический рост только в тех рамках, которые позволяют удержать инфляцию в пределах таргета.

То есть, скорее всего, НБУ продолжит покрывать дефицит госбюджета за счет непрямого выкупа ОВГЗ (чистой эмиссии гривни), однако сам дефицит будет снижен до 2%, что нивелирует инфляционный риск. Декларируемая независимость от правительства проявится в справедливом отношении ко всем участникам банковского рынка, в том числе и к государственным банкам, которые являются основным источником проблемных кредитов. И как следствие - огромнейших расходов Министерства финансов на их оздоровление, происходящее в форме растянутой во времени чистой эмиссии денег.

Как результат, номинальные процентные ставки продолжат снижаться вслед за инфляцией и, согласно прогнозу нашей IMF Group, до конца 2019 г. в пределе кредитные упадут до 13,6% по гривне и 6,7% - по доллару, а депозитные - до 7,4% в гривне и 3% - для долларовых вкладов, что также должно благотворно сказаться на темпах нашего дальнейшего экономического роста (см. рис. 4).

В конечном счете реальный ВВП Украины будет расти в среднем на 4% в год и достигнет 1140 млрд грн, или уровня 2013 г. (за вычетом неконтролируемых областей), только к

2021 г. (см. рис. 5).

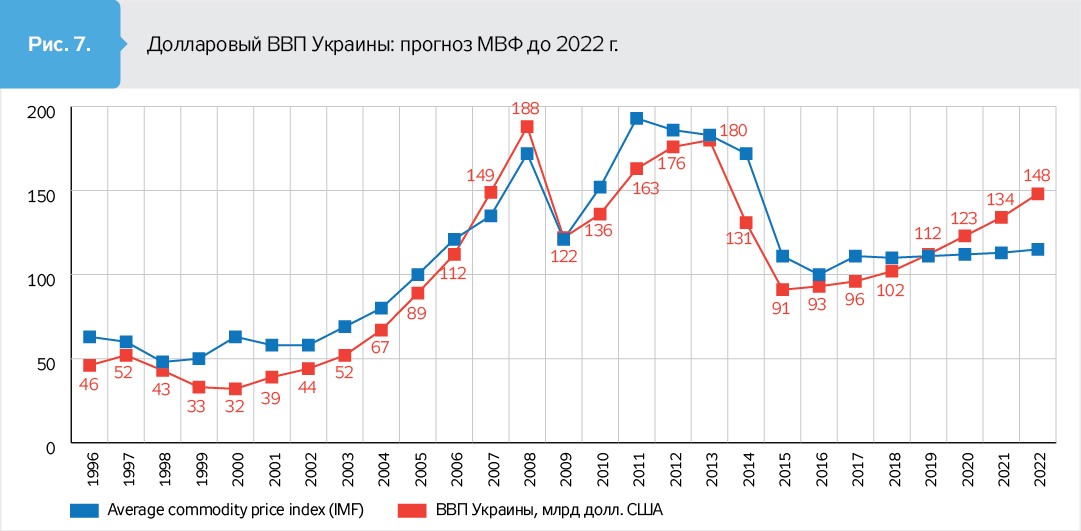

Впрочем, это вовсе не значит, что уровень жизни в Украине вырастет аналогичным образом. Дело в том, что из-за целого ряда погрешностей и недоучетов при расчете реального ВВП последний отображает наше благосостояние с гораздо меньшей точностью, нежели его долларовый эквивалент (который, к слову, в отличие от реального, за последние три года снизился почти в два раза). И согласно прогнозу МВФ, долларовый эквивалент ВВП Украины вернется к 180 млрд долл. от текущих 93 млрд только к 2026 г. Связано это с тем, что основой для роста долларового ВВП служит приток валюты в страну и последующая прямая или косвенная ревальвация. А поскольку приток валюты в Украину зависит непосредственно от Commodity price index, роста которого МВФ в следующие пять лет не ожидает (см. рис. 6 на сайте ZN.UA), то наш долларовый ВВП в следующие 6–7 лет будет расти в среднем всего на 9,5% в год (см. рис. 7 на сайте ZN.UA).

"Неплохо! - воскликнет тут кто-то, - что значит "всего лишь"?". А "всего лишь" потому, что, для сравнения, в период "золотой эпохи" украинской экономики 2000–2008 гг. среднегодовой рост данного показателя составлял в среднем 22% год к году! За счет полной стабильности курса гривни к доллару на протяжении восьми лет (не считая легких колебаний от 4,86 до 5,30 грн/долл.) Украина "конвертировала", по сути, всю свою внутреннюю инфляцию (от 12 до 26% в год) в рост долларового ВВП.

Неопределенность МВФ в прогнозировании цен на основные категории сырьевых товаров связана, в первую очередь, со стагнацией мировой экономики и сменой ключевого дискурса в политической повестке дня Западного мира с борьбы левых и правых на борьбу изоляционистов с глобалистами. Так, если Трамп все же начнет торговую войну с Китаем (наибольшим потребителем металлов в мире), усилит санкции против России с одновременным расширением добычи нефти и газа в США (что одномоментно снизит темпы развития ЕС, России и стран - членов ОПЕК), а параллельно по ЕС пройдется волна побед популистов, то прогноз МВФ окажется верным. И нам придется либо проводить радикальные реформы и привлекать капитал извне, либо развиваться на 9–10% в год и дожидаться нашего прежнего уровня жизни еще 7,5 года.

Однако регулярно критикуемая либералами система европейского социализма имеет неоспоримое преимущество в виде более высокой устойчивости населения к популизму, что мы увидели по итогам президентских выборов во Франции, а верховенство закона в США существенно ограничило полномочия Трампа и позволило Конгрессу спустя небольшое время урегулировать ситуацию. Мир оказался более безопасным местом, чем мы предполагали, и экономический национализм с параллельным ограничением глобализации оказались для развитых стран нереализуемой политикой.

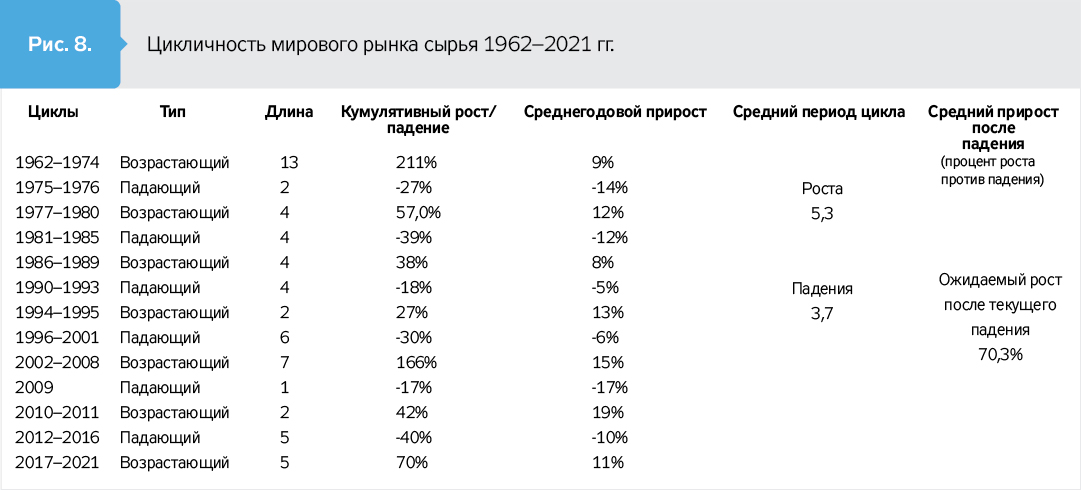

Именно поэтому, мы считаем, существует высокая вероятность альтернативного поведения мировой экономики в следующие пять лет, а соответственно, и сырьевых рынков. Изучив цикличность поведения его ключевых составляющих (агропродукции, металлов и энергетики) с 1962 г., мы обнаружили ряд закономерностей, позволяющих спрогнозировать дальнейшее поведение общего Индекса цен сырьевых ресурсов в следующие пять лет. Так, средний период падения рынка составляет 3,7 года, а учитывая 12-процентный рост Индекса цен на сырьевые ресурсы после его четырехлетнего падения, очевиден вывод, что если в мировой экономике не случится новых "черных лебедей", то 2017–2021 гг. с очень высокой вероятностью станут следующим циклом восстановления мирового рынка сырьевых ресурсов (см. рис. 8 на сайте ZN.UA).

Что означает для Украины более стремительное, по сравнению с базовым прогнозом МВФ, восстановление международных сырьевых рынков? По состоянию на прошлый год чистая валютная выручка Украины от экспорта сырьевых товаров составила 6,4 млрд долл. А поскольку этот показатель прямо пропорционально зависит от Commodity price index, то, когда цены на сырьевые ресурсы растут, приток валюты в страну увеличивается. В свою очередь, НБУ выкупает излишки экспортной выручки на межбанке, для чего проводит дополнительную эмиссию и увеличивает количество денег в обороте.

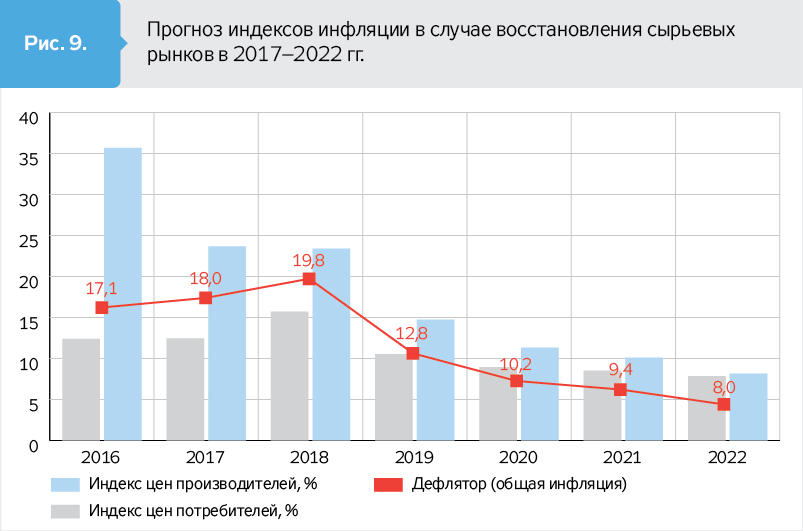

Параллельно предприятия, ориентированные на внутренний рынок, точно так же сталкиваются с растущими ценами на сырье, что в конечном итоге повышает как Индекс цен производителей, так и уровень потребительской инфляции (см. рис. 9 на сайте ZN.UA).

Согласно прогнозу IMF Group, общая инфляция в экономике (дефлятор) ввиду существенного роста Индекса цен производителей в текущем году увеличится до 18%, что на 0,9 п.п. выше прошлогоднего значения. В 2018-м инфляция также продолжит расти (до 19,8%). И только начиная с 2019-го инфляционный тренд сменит направление на противоположное.

Плохая ли это новость для Украины? Это с какой стороны посмотреть. Явно финансовым властям не суждено отчитаться о планируемом обуздании инфляции. Но и темпы долларового ВВП, и доходы бюджета в ближайшие три года будут явно ниже прогнозируемых.

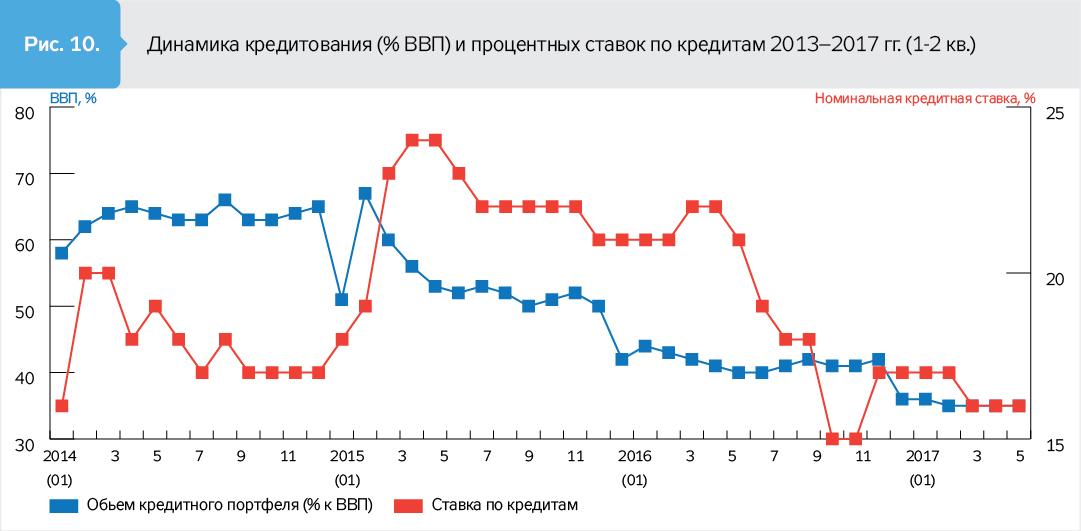

Но ввиду нарушенного механизма кредитования в Украине после банковского кризиса 2014–2016 гг. существующие причинно-следственные связи вовсе не так очевидны. Так, начиная с 2015-го банки, несмотря на снижающийся тренд кредитных ставок, продолжают сокращать свои кредитные портфели. А сам банковский бизнес исказился и трансформировался для крупных банков - в покупку депозитных сертификатов НБУ за счет вкладов населения, а для всех остальных - в поиск средств для докапитализации и увеличения уставного капитала, соответствующего новым нормативам.

Поэтому ожидать восстановления кредитования в Украине в значимых масштабах, без каких-либо действий НБУ по работе с накопившимися проблемными кредитами, даже при дальнейшем снижении ставок все же не стоит (см. рис. 10 на сайте ZN.UA).

В свою очередь, фактором, компенсирующим повышение инфляции, станет ускоренное восстановление долларовых доходов предприятий и соответствующее расширение их возможностей переоснастить существующие фонды более дорогим и производительным импортным оборудованием.

В конечном итоге, если сделать грубое допущение и предположить, что по обоим сценариям наша экономика в 2023–2026 гг. будет расти в среднем теми же темпами, что и в 2017–2022-х, то можно рассчитать период, необходимый для достижения Украиной уровня 2013 г. в долларовом эквиваленте.

Как видно из рис. 11 (см. на сайте ZN.UA), результаты реализации каждого из сценариев разнятся всего в один год. Так, если мировые рынки сырья начнут активное восстановление (традиционно - ключевой фактор нашего развития), то экономика Украины вырастет до 180 млрд долл. в 2024-м, а при реализации базового прогноза МВФ (который вовсе не предполагает роста Commodity price index) - всего в 2025-м.

И здесь мы сталкиваемся со следующим феноменом: либо МВФ рассчитал свой прогноз на основе линейного тренда, не учитывающего значительно увеличивающиеся с 2019 г. выплаты по внешнему долгу, либо учел в своем прогнозе доход от продажи сельхозземель Украины иностранцам.

Как показывают наши расчеты, для реализации прогноза МВФ при стагнирующих рынках сырья нам необходимо ежегодно получать дополнительный приток валюты в 5 млрд долл. Если же этого не произойдет, к 2025 г. (последнему, когда выплаты по конверсионным облигациям, выпущенным в ходе договора о реструктуризации, подписанного министром финансов Н.Яресько, ограничены 1% ВВП) наша экономика вырастет всего на 16% - до 108 млрд долл.

И поскольку это является одним из важнейших факторов, влияющих на наш рост в среднесрочной перспективе, мы также позволим себе подробнее остановиться на "проблеме пиковых выплат по конверсионным облигациям". Как уже было сказано выше, во-первых, у нас нет угрозы дефолта, а есть лишь фактор серьезного замедления темпов экономического роста еще на пятилетку 2019–2025 гг. Но это, повторимся, в предельном пессимистическом сценарии. Потому что очень сложно представить себе живую экономику, которая находится в среднесрочном цикле роста и аккуратно тащит на себе тяжкое бремя выплат от 4 до 8% ВВП, даже не пытаясь их рефинансировать под более низкие ставки и на более комфортный для себя срок. Как и не может на финансовой карте мира, где господствуют "нулевые" процентные ставки (от 0,25 до 0,75%), существовать страна с растущей экономикой, у которой суверенный долг котируется по 7,5%! Да его просто-напросто перекупят под 2–3%. И никого искать и упрашивать в этот раз не придется. К концу 2018-го Минфин будет завален заявками о реструктуризации под более низкие ставки безо всяких дополнительных recovering от крупнейших инвестбанков мира.

Что может

сделать государство?

Мы уверены в том, что экономика Украины при каждом из сценариев поведения сырьевых рынков достигнет уровня 2013-го года в 180 млрд долл. уже к 2024–2026 гг. Каким образом нам удастся добиться этого? Отчасти благодаря реструктуризации внешнего долга и переноса выплат на несколько лет вперед. Отчасти благодаря открытию рынка земли и привлечению валюты либо извне, либо из теневых сбережений населения.

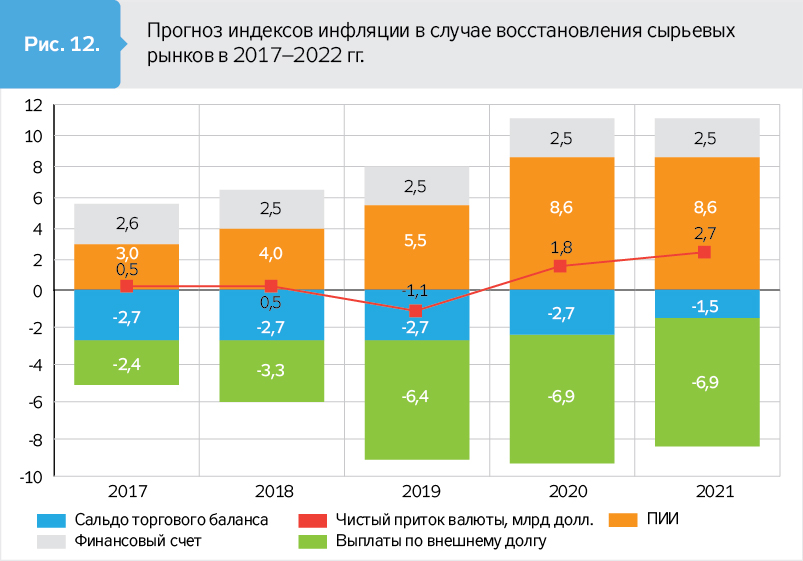

Немаловажным фактором станет приток прямых иностранных инвестиций, объем которых, согласно нашему прогнозу, вырастет до 8 млрд долл. к 2020 г. и сохранится на этом уровне в следующие пять лет (см. рис. 12 на сайте ZN.UA). В любом случае приток валюты в Украину выйдет на положительный уровень, и в распоряжении нашей страны окажется все больше альтернатив в ее использовании.

И здесь мы рискуем заново попасть в ловушку сырьевых экономик: если оставить "фискальный процент" ВВП (даже при условии, что нам удастся искоренить коррупцию) на прежнем уровне (42–44%), то дополнительный приток валюты от экспорта сырья и притока инвестиций под использование дешевой рабочей силы уйдет на потребительский импорт, оставив страну с той же структурой экономики, какой она была в начале цикла экономического роста.

А с сырьевой структурой минимальное замедление темпов развития мировой экономики тут же экспоненциально снижает наши доходы и обрекает Украину и дальше жить в подобной сверхволатильности. Когда при малейшем замедлении или спаде мировой экономики наша экономика упадет в разы быстрее.

С другой стороны, снизив налоговую нагрузку на экономику и степень давления государства на бизнес, мы можем попытаться изменить структуру украинского импорта, увеличив в нем удельный вес технологий и оборудования, и ускоренно пройти новый этап индустриализации, перейдя к постиндустриальной, сервисной экономике за какое-то десятилетие. Впрочем, последнее предложение описывает вероятностный, но все же оптимистический сценарий развития событий.

Неплохо то, что даже при среднепессимистичном сценарии нас все равно ждет экономический рост в ближайшие, по крайней мере, пять лет. Да, не проводя необходимых структурных реформ, правительство может лишь добиться того, что он будет не таким уж большим. Но нужно приложить немало целенаправленных усилий для того, чтобы его остановить или обратить в минус. Надеемся, ума не допустить этого и у нынешнего правительства, и у следующего вполне хватит.

Закончить эту статью-прогноз мы хотели бы прикладным советом населению, как следует вести себя во время восстановительного роста. Вспомните, какие стратегии личного инвестирования были наиболее эффективны в 2004–

2008 гг.? Намного опережающими рост ВВП темпами повышались в цене недвижимость, стоимость земли (вокруг городов-миллионников), выполнявшие у нас роль альтернативного "порта" для сбережений в условиях отсутствия фондового рынка. Все то же с неизбежностью дождя (когда на небе собрались тучи) повторится и сейчас. Нынче мы находимся в самом начале такого же длительного периода восстановления. Так что действуйте! У вас, с большой вероятностью, есть время до 2024 г.!

Войти с помощью Google

Войти с помощью Google