На среднесрочную перспективу правительство намерено продолжить политику жесткой фискальной консолидации. Дефицит сектора общего госуправления планируется снизить до 3,1% ВВП в 2017 г., 2,5 - в 2018-м и 2,25% ВВП - в 2019-м. Много это или мало, учитывая текущие обстоятельства и дальнейшие перспективы?

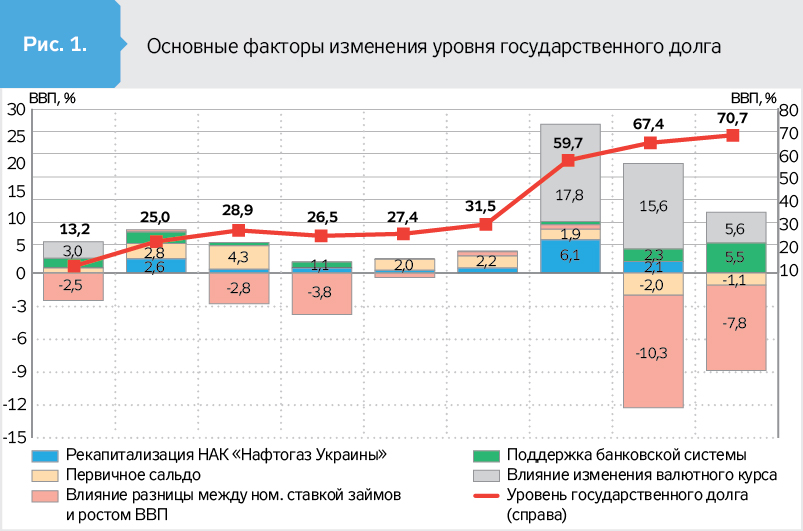

С начала кризиса в 2008-м уровень государственного долга увеличился с 9,5% ВВП на конец 2007 г. до 70,7% ВВП - в 2016-м. Особенно заметно вырос этот показатель за последние три года - более чем на 39% ВВП.

Основными причинами роста госдолга на протяжении 2008–2016 гг. стали:

- девальвация национальной валюты - 42,4% ВВП;

- расходы в поддержку банковской системы - 14,0% ВВП;

- рекапитализация НАК "Нафтогаз Украины" - 13,7% ВВП;

- первичный дефицит государственного бюджета - 11,0% ВВП.

Часть влияния этих факторов была нивелирована за счет превышения темпов роста номинального ВВП над ставкой займов - 24,6% ВВП (см. рис. 1).

Анализ среднесрочных перспектив развития факторов влияния на динамику госдолга дает основания ожидать сокращения уровня долговой нагрузки:

- Снижение темпа девальвации национальной валюты. Рост торгового дефицита с 1,6% ВВП в 2015 г. до 5,9% ВВП в 2016-м свидетельствует о сохранении тенденции к умеренной девальвации гривни к доллару США, что приблизило бы торговый баланс к равновесию. Тем не менее можно ожидать, что темпы девальвации снизятся до 8% в 2017 г. и 2% в год - в среднесрочной перспективе.

- Снижение расходов на поддержку государственных финансовых корпораций. В 2016 г. практически был завершен процесс ликвидации и рекапитализации проблемных банков, вследствие чего государство сконцентрировало свыше 55% банковской системы. Можно ожидать, что поддержка банковского сектора наконец завершится в 2017-м с общим объемом вливаний из госбюджета в 2% ВВП.

- В дальнейшем, как и 2016-м, не планируется осуществлять выпуск ОВГЗ на рекапитализацию НАК "Нафтогаз Украины" - впервые с 2008-го.

Основным фактором влияния на динамику госдолга снова станет баланс госбюджета, а не девальвация или рекапитализация предприятий реального и финансового секторов. Какой будет его величина, зависит от перспектив изменения его составляющих, а именно:

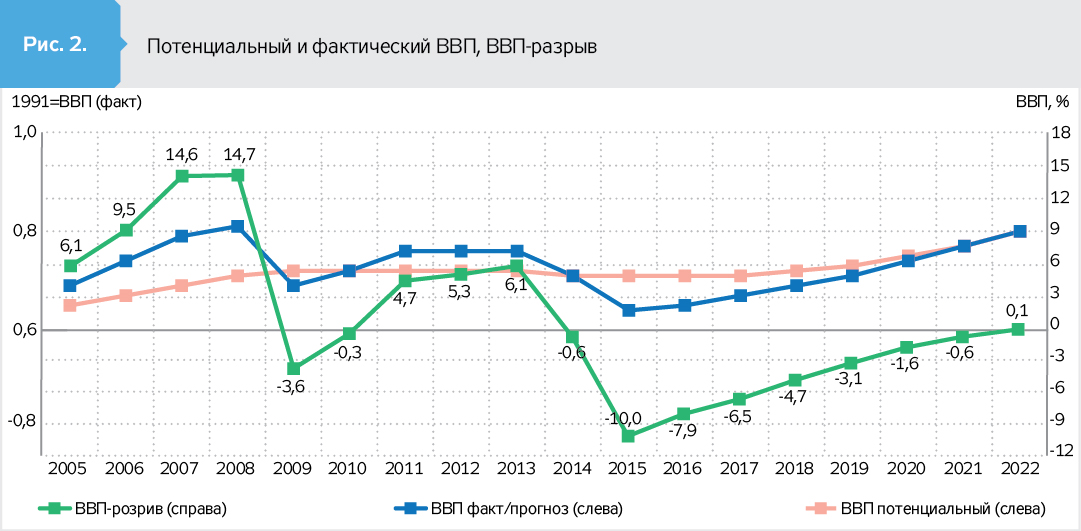

1) циклического баланса, определяемого действием цикла, в котором находится экономика. Влияние экономического цикла на баланс бюджета осуществляется через налоговые поступления, объем которых меняется в одном направлении с изменением ВВП, но с большей амплитудой. Вторым передаточным механизмом являются расходы на помощь по безработице и жилищно-коммунальные субсидии, меняющиеся в противоположном к динамике реального ВВП направлении. Эти два фактора при прочих равных условиях способствуют улучшению баланса бюджета в период бума (положительного ВВП-разрыва) и его ухудшению в период отрицательного ВВП-разрыва (см. рис. 2);

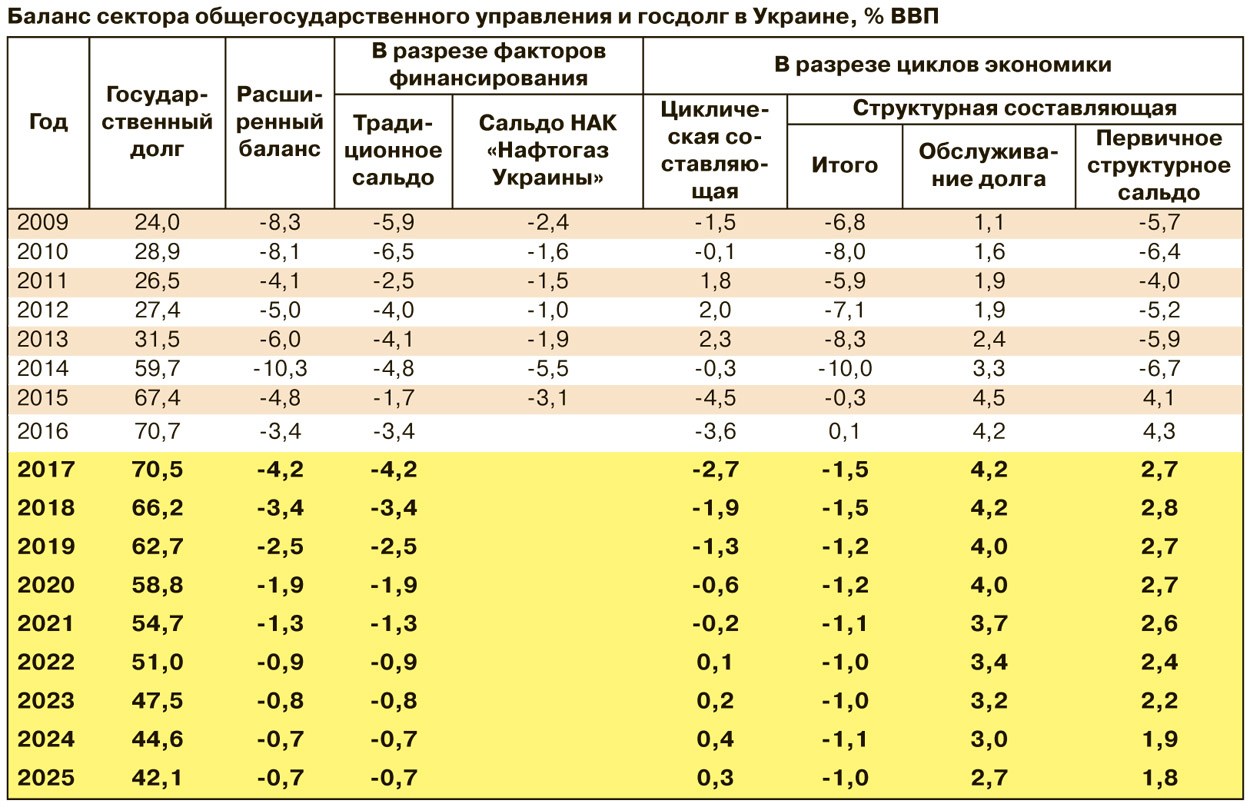

2) структурный баланс обусловлен действием как долгосрочных трендов, так и дискреционных мер фискальной политики и не зависит от влияния экономических циклов. Важной его составляющей является первичный структурный баланс (за вычетом расходов на обслуживание долговых обязательств). Именно этот показатель и отражает, насколько жесткой или мягкой является текущая фискальная политика, учитывая, во-первых, цикл, в котором находится экономика, во-вторых, величину долговой нагрузки. Один и тот же уровень дефицита бюджета при экономическом буме и/или низком уровне долговой нагрузки может быть элементом мягкой фискальной политики, а при условии кризиса и высокого уровня долга - свидетельствовать о ее чрезмерной жесткости.

Показатель структурного первичного баланса дает представление о жесткости или мягкости текущей фискальной политики, но остается открытым вопрос, достаточно ли она жесткая для снижения долговой нагрузки до безопасных границ, а также нейтрализации роста будущих госрасходов, связанных со старением населения.

Ответ дает показатель фискальной устойчивости, указывающий на величину возможного увеличения или необходимого уменьшения текущего уровня дефицита бюджета для достижения в будущем целевого показателя долговой нагрузки. Расчеты показывают, что при условии выполнения дефицита сектора общего государственного управления в размере -3,1% ВВП показатель фискальной устойчивости составит 1,6% ВВП. На соответствующую величину можно снизить первичный структурный баланс, достигнутый в 2016 г., не препятствуя целям снижения долговой нагрузки (см. табл.), до 35% ВВП в 2030-м. Это также свидетельствует о довольно жесткой фискальной политике, учитывая величину нынешнего экономического кризиса, который может привести к негативным последствиям.

Во-первых, в условиях пребывания экономики ниже потенциального уровня (отрицательный ВВП-разрыв будет наблюдаться до 2022 г.) жесткая фискальная политика станет ограничивающим фактором для экономического роста. Снижение реального эффективного обменного курса и выравнивание торгового баланса создали предпосылки для роста мультипликатора государственных расходов.

Даже с учетом необходимости снижения долговой нагрузки до безопасного уровня расчеты свидетельствуют о чрезмерной жесткости нынешней политики. Достичь снижение уровня госдолга до 35% в 2030 г. можно, и несколько увеличив дефицит бюджета и размер фискальных стимулов, по меньшей мере на период до завершения отрицательного экономического цикла.

Во-вторых, отсутствие долгосрочных правил формирования фискальной политики приведет к повторению подобных ситуаций в будущем. По мере снижения угроз фискальной и долговой устойчивости мотивация каждого следующего правительства к сохранению сбалансированной фискальной политики будет уменьшаться.

Сейчас главным институтом надзора над фискальной сбалансированностью являются международные кредиторы, в частности МВФ. Когда же зависимость от помощи МВФ перестанет быть критической, стимулы к продолжению взвешенной фискальной политики снизятся. Вместо этого снова возрастет желание использовать бюджетные рычаги для повышения политических рейтингов. Другими словами, существует высокая вероятность, что фискальная политика и в дальнейшем останется проциклической. В условиях кризиса правительство будет принимать сверхжесткие меры экономии по требованию МВФ. А при благоприятной конъюнктуре, стремясь получить дополнительные политические дивиденды, будет злоупотреблять мерами фискального стимулирования.

Поэтому в средне- и долгосрочной перспективе Украине необходимо принять фискальные правила, которые бы позволили самостоятельно проводить сбалансированную фискальную политику без помощи "варяг".

В-третьих, фискальное стимулирование на протяжении 2017–2020 гг. и, как следствие, рост ВВП свыше 3–4% не повлекут за собой дополнительных расходов по инструментам восстановления стоимости, выпущенным в конце 2015 г. в результате реструктуризации внешнего госдолга перед частными кредиторами. В результате этого соглашения были выпущены деривативы, предусматривающие с 2021 г. дополнительные отчисления кредиторам в случае роста ВВП более чем на 3% в год. Перенесение пика темпов экономического роста на 2017–2019 гг., в том числе за счет фискального стимулирования, позволило бы избежать части отчислений, привязанных к высоким темпам экономического роста в более отдаленной перспективе.

Первым шагом к реализации этих мер должно было бы стать усиление прозрачности госфинансов. Необходимыми элементами (по крайней мере, для осознания того, в какой системе координат мы находимся) являются:

- учет операций и долговых обязательств на уровне как сектора общего государственного управления, так и всего общественного сектора (включая госкорпорации);

- корректное отражение операций правительства, в том числе путем внедрения учета операций согласно методу начислений и оценивания финансовой и долговой устойчивости на уровне всего общественного сектора (включая госкорпорации);

- расчеты и имплементация в бюджетное законодательство показателя первичного структурного баланса бюджета.

Кроме того, установленное по аналогии с требованиями ЕС ограничение государственного и гарантированного долга на уровне 60% ВВП не отвечает состоянию экономического развития Украины. Согласно расчетам, безопасный уровень долга сектора общего госуправления для нашей страны составляет около 35% ВВП. Более того, существующие бюджетные правила не предусматривают конкретных мер, которые необходимо принять для недопущения роста долга свыше безопасного уровня, а если такое превышение все же произошло, то мер для его снижения. Законодательное ограничение первичного структурного баланса стало бы действенным инструментом обеспечения антициклической фискальной политики и одновременно удержания безопасных долговых показателей в будущем.

Крайне важна корректность определения указанных выше показателей, что зависит от двух важных составляющих: во-первых, от правильности расчетов экономического цикла, в котором находится экономика, что, очевидно, не такая уж и легкая задача; во-вторых, от того, насколько корректны официальные данные о величине дефицита бюджета, а также от величины квазифискальных операций.

Изменение предмета дискурса на такие темы, как правильность определения экономических циклов, корректность и прозрачность бюджетных показателей и прочие, далеко не столь экзальтированные по сравнению с виртуальными темами, используемыми в "войне круглых против квадратных", вряд ли серьезно интересует власть имущих и придворный "экспертный пул". Однако это - единственный путь, позволяющий вывести нас из бесконечного чередования периодов популизма и затягивания поясов.

Войти с помощью Google

Войти с помощью Google