В последнее время значительное внимание отечественных и зарубежных экспертов привлекают проблемы фискальной уязвимости и фискальных дисбалансов в Украине.

Указанные проблемы со всей остротой проявились в текущем году вследствие слабого роста экономики, неполучения плановых объемов внешнего финансирования и завышения доходной и расходной частей госбюджета при его утверждении Верховной Радой в декабре 2017 года.

В большинстве работ фискальную уязвимость определяют как состояние бюджетно-налоговой сферы, демонстрирующее неспособность правительства достичь общепризнанных целей фискальной политики на макроуровне, среди которых: избежание чрезмерного дефицита бюджета и государственного долга; финансирование расходов бюджета на предусмотренном уровне; мобилизация доходов бюджета при удержании разумных и стабильных налоговых ставок (Hemming, Murray. A Framework for Assessing Fiscal Vulnerability, 2002).

Наличие фискальной уязвимости считается необходимым, но недостаточным условием для наступления финансового кризиса или кризиса государственных финансов. Кризис всегда является сочетанием определенной уязвимости и внешних или внутренних шоков - триггеров кризиса. Традиционно индикаторами уязвимости или объективными предпосылками кризиса считаются устойчивый и значительный бюджетный дефицит, чрезмерный объем госдолга, существенный дефицит текущего счета, недостаточность международных резервов, значительные диспропорции в банковских балансах.

Шоки или триггеры кризиса являются неопределенными и сложно предсказуемыми событиями, такими как падение цен на экспортированные товары, рост мировых процентных ставок, политическая дестабилизация. Они обычно негативно влияют на ключевые аспекты экономической деятельности и превращают зону уязвимости в эпицентр кризиса или сферу мультипликации отрицательных эффектов.

Фискальный дисбаланс (англ. fiscal stress) - это ситуация напряженности в бюджетно-налоговой сфере, обусловленная возникновением значительных разрывов между поступлениями и расходами правительства, которая требует от него принятия исключительных мер, а при отсутствии адекватной реакции приводит к бюджетному или долговому кризису.

В международной практике факт фискальных дисбалансов идентифицируется по следующим признакам (событиям), которые могут проявляться изолированно или в совокупности:

- реструктуризация госдолга или дефолт по государственным обязательствам;

- финансирование платежного баланса страны или бюджета Международным валютным фондом в размере, превышающем 100% квоты страны;

- неочевидный дефолт по внутренним обязательствам в форме гиперинфляции или масштабного накопления просроченной кредиторской задолженности;

- утрата доступа к рыночным займам и стремительный рост стоимости заимствований: повышение спредов по суверенным обязательствам до 1000 б.п. и выше (МВФ. Assessing Fiscal Stress, 2011).

Заметим, что на сегодняшний день у Украины есть программа сотрудничества с МВФ, что позволяет классифицировать ее как страну с фискальным дисбалансом.

Индикаторы фискальной уязвимости и фискальных дисбалансов занимают весомое место в моделях "раннего предупреждения" кризисов. Основой таких моделей являются установление взаимосвязей между прошлыми кризисами и набором факторов (макроэкономических, фискальных, политических, глобальных) и последующее использование их значений для предсказания вероятности будущих кризисов.

Основываясь на достижениях "системы раннего предупреждения" кризисов, специалисты МВФ рассчитали критические значения бюджетных и долговых показателей, которые были использованы для построения совокупного индекса фискальных дисбалансов (фискального стресса). Такой индекс исполняет роль сигнала для оценки рисков фискальной неустойчивости и, соответственно, бюджетного или долгового кризиса.

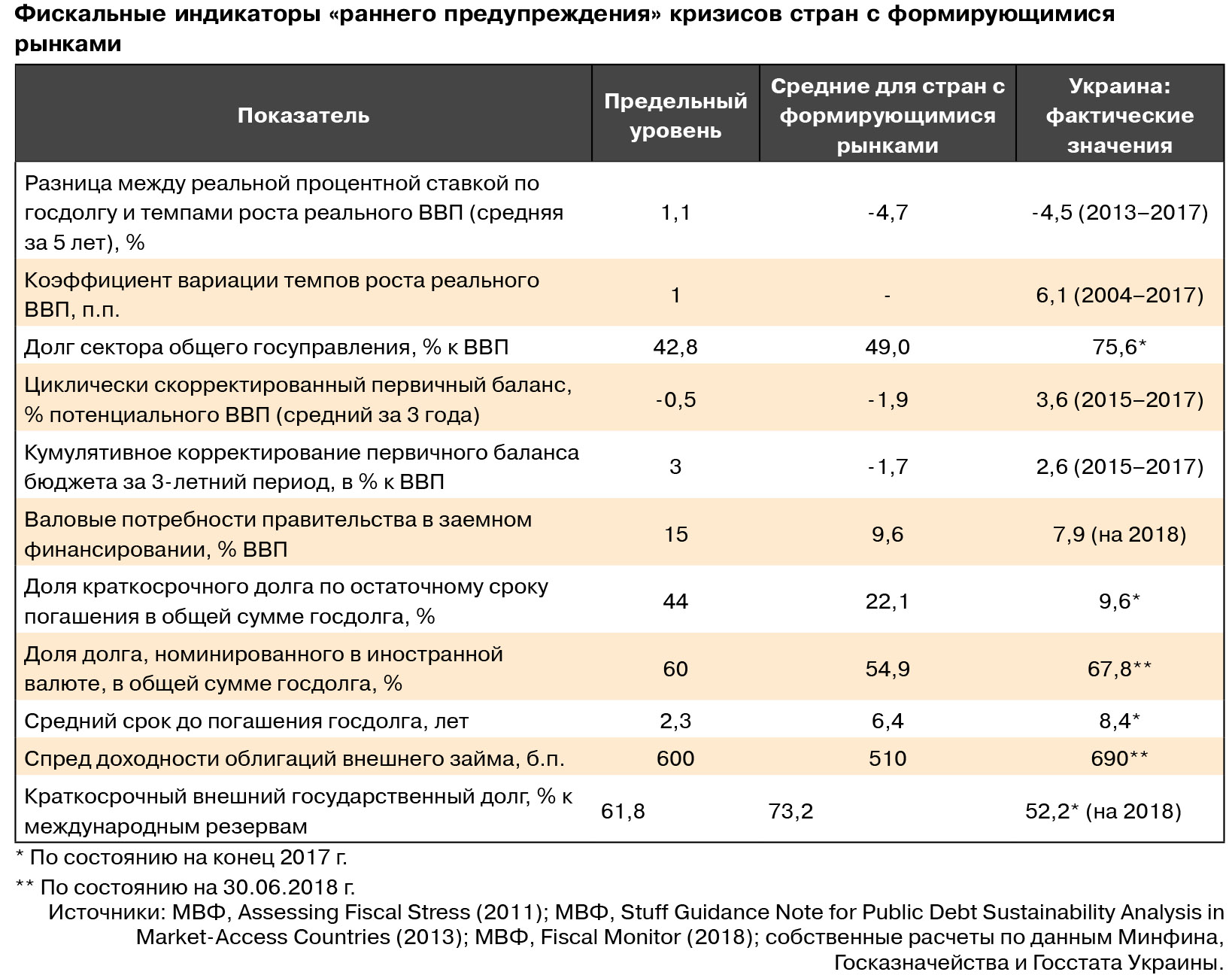

В таблице представлены 11 показателей фискальных дисбалансов и фискальной уязвимости, их предельные значения, средние значения для стран с формирующимися рынками, а также фактические значения в Украине по состоянию на конец 2017-го или первое полугодие 2018 г.

Приведенные данные свидетельствуют о том факте, что в Украине четыре фискальных показателя из 11 превышают предельно допустимые значения, а именно:

1) коэффициент вариации темпов роста реального ВВП, составляющий в Украине 6,1 п.п.;

2) размер долга сектора общего госуправления, достигающий 75,6% при предельно допустимом значении в 42,8%;

3) доля долга, номинированного в иностранной валюте, составляющая 67,8% при предельно допустимом значении в 60%;

4) спред доходности облигаций внешнего займа, составлявший в конце первого полугодия 690 б.п., превышая на 90 б.п. предельно допустимое значение.

Сейчас указанные показатели исполняют роль красных маяков, сигнализирующих о возможности кризисного сценария в случае непринятия правительством адекватных мер. Проведенный анализ указывает на то, что уязвимость государственных финансов Украины связана прежде всего со значительным размером и рискованной структурой госдолга, высокой стоимостью обслуживания внешнего долга, а также с волатильностью реального ВВП. Вместе с тем оптимистичные значения показателей бюджетного дефицита, потребностей в заемном финансировании и срочности долговых обязательств снижают соответствующие риски в сфере государственных финансов Украины.

Однако в целом выполненный анализ фискальных индикаторов "раннего предупреждения" подтверждает факт наличия в Украине ситуации фискального стресса или фискальных дисбалансов. Какие же факторы привели к нынешнему состоянию дел, и какие меры реагирования может принять государство для избежания долгового и бюджетного кризиса?

Тревожные тенденции в сфере государственных финансов Украины стали наблюдаться еще в начале 2018 г., когда с очевидностью появились проблемы недовыполнения доходной части бюджета и дефицита внешнего финансирования (планом на январь-июнь предполагалось поступление в общий фонд госбюджета 56 млрд грн от внешних займов, а фактически не получено ничего). В доходы общего фонда госбюджета за первое полугодие поступило 96,5% средств, запланированных росписью бюджета на этот период. Самыми провальными статьями доходов бюджета стали акцизный налог с произведенных в Украине товаров (недополучение 7,6 млрд грн), НДС с импортированных в Украину товаров (5,1 млрд), рентная плата за пользование недрами для добычи природного газа (2,2 млрд грн). Ключевыми причинами низких налоговых поступлений стали укрепление обменного курса гривни, уменьшение импорта энергоносителей и сокращение официального производства подакцизных товаров.

Остановка программы сотрудничества с МВФ и торможение предоставления ресурсов другими официальными кредиторами в условиях низких темпов экономического роста и дефицитности платежного баланса подпитывали девальвационные ожидания и приводили к хаотичному сжатию государственных расходов. За январь-июнь расходы общего фонда госбюджета были недофинансированы на 8,8% относительно плана. Недостаточное финансирование первичных расходов государства означает уменьшение вложений государства в развитие человеческого капитала, развитие инфраструктуры и обеспечение обороноспособности, что порождает угрозы долгосрочного характера для украинской государственности и поддержания базовых условий жизнедеятельности человека.

В сущности, после четырех лет масштабной поддержки Украины официальными кредиторами и донорами финансовая позиция нашего государства и в дальнейшем зависит от привлечения внешнего официального финансирования, поскольку за указанный период не восстановлена экономическая деятельность, не преодолены структурные перекосы реального сектора и не оздоровлен платежный баланс.

В указанный период в Украине была сформирована и законсервирована проблема чрезмерной долговой нагрузки. Хотя в 2017–2018 гг. относительные показатели размера государственного долга в некоторой степени и улучшились, они все еще не достигли экономически безопасного уровня. Так, по состоянию на конец июня 2018-го государственный долг составлял 67% ВВП и 222,5% доходов государственного бюджета при допустимых значениях на уровне 50 и 150%, соответственно.

При высоком уровне долговой нагрузки национальная экономика характеризуется низкими и нестабильными темпами экономического роста, а также значительной уязвимостью к влиянию внешних шоков. С увеличением объема долга повышаются и риски его рефинансирования, а также растут расходы на обслуживание долга. Особо опасен при этом эффект снежной лавины, когда высокие кредитные риски инвесторов подталкивают вверх рыночные процентные ставки, которые, в свою очередь, обусловливают усиление долгового давления, запуская таким образом спираль кризисных событий.

В целом в сфере управления государственным долгом в 2014–2018 гг. проявились следующие системные проблемы:

- фрагментарность и поверхностность законодательного обеспечения долговых процессов, нарушение властью долгового лимита, зафиксированного в Бюджетном кодексе (60% ВВП);

- игнорирование в процессе управления государственным долгом критических уровней долговой нагрузки и недооценка долговых рисков (прежде всего валютных и рефинансирования долга);

- необоснованно высокие ставки внутренних государственных заимствований: реальная доходность гривневых облигаций с января 2018 г. превышает 8% годовых, а номинальная доходность уже достигла 18%.

Вместе с этим в 2014–2017 гг. существенными факторами ухудшения долговой ситуации стали неконтролируемое наращивание государственного долга из-за приобретения правительством финансовых активов (акций банков, НАК "Нафтогаз Украины", векселей Фонда гарантирования вкладов), а также беспрецедентная по масштабам потенциального ущерба реструктуризация внешнего государственного долга в 2015 г.

Средневзвешенная доходность гривневых ОВГЗ на первичном рынке повысилась с 16,1% в январе 2018-го до 17,5% в июле. То есть с учетом прогнозных темпов инфляции на 2018 г. реальная доходность ОВГЗ составила 7,1% годовых в январе и 8,5% в июле.

Такой высокий уровень процентных ставок является беспрецедентным как с точки зрения международных сравнений Украины с формирующимися рынками, так и с точки зрения временных сравнений стоимости обслуживания государственного долга самой Украины. С 2013 г. реальная процентная ставка свыше 7% годовых фактически имела место только в декабре 2013-го (7,2%) и январе 2017-го (7,2%), и лишь в 2018 г. реальная процентная ставка по ОВГЗ на уровне свыше 7% годовых сохранялась восемь месяцев подряд.

Для определения обоснованности текущей ставки по ОВГЗ мы сравнили доходность однолетних гособлигаций в Украине с доходностью в других странах с формирующимися рынками и развивающихся странах на основе данных портала investing.com. Оказалось, что среди 36 стран Украина имела одну из самых высоких номинальных доходностей и находилась на четвертом с конца списка месте. Для сравнения: в Болгарии и Словакии номинальные процентные ставки имели отрицательные значения, в Хорватии, Словении, Венгрии, Чехии, Польше, Гонконге и Таиланде процентные ставки не превышали 2% годовых. А в Марокко, Китае, Сербии, Малайзии, Бангладеш, Румынии, Вьетнаме, Иордании и Колумбии - находились в диапазоне 2,5–4,7% годовых. По уровню номинальных процентных ставок однолетних гособлигаций (17,8% годовых) Украину опережали лишь Египет (18,7), Турция (19,8) и Аргентина (38,1). Аналогично и по уровню реальной доходности облигаций Украина с показателем 8,8% годовых уступала только Аргентине (18,9) и Турции (8,9).

Указанная процентная политика слишком затратна для бюджета (расходы на обслуживание внутреннего долга в первом полугодии достигли 36,2 млрд грн) и вряд ли была оправдана в условиях противостояния внешний военной агрессии и генерирования экономикой очень низкого уровня внутренних доходов.

Общий объем выплат по погашению и обслуживанию государственного долга в первом полугодии 2018-го составил 160,1 млрд грн, или 10,3% ВВП. Удельный вес расходов на обслуживание госдолга в общем объеме расходов госбюджета составлял 12,1%. Объем процентных платежей по госдолгу увеличился с 2,4% ВВП в первом полугодии 2013-го до 5,1% в 2015-м и составил 3,6% ВВП в первом полугодии 2018-го.

Накопление значительного объема государственного долга и высокая стоимость его обслуживания являются причинами уменьшения первичных расходов бюджета на развитие человеческого капитала, активизацию экономической деятельности и повышение обороноспособности государства. Слабые темпы проведения структурных реформ в бюджетной сфере при уменьшении реального объема бюджетных средств, которые могут направляться на удовлетворение социально-экономических нужд страны, стали причиной возникновения социально-демографического кризиса и стагнации экономической деятельности.

С конца 2017 г. дополнительные риски для внешней и долговой устойчивости экономики возникали как следствие активного привлечения средств нерезидентов (включая офшорные капиталы украинских олигархов) на рынок ОВГЗ. По данным НБУ, в период с середины декабря 2017-го по конец марта 2018 г. сумма гривневых ОВГЗ в портфеле нерезидентов увеличилась на 9,9 млрд грн и достигла 14,7 млрд. Но с конца марта до конца июля вложения нерезидентов уменьшились на 5,9 млрд грн. То есть, получив высокую доходность за счет курсовой разницы и высокой номинальной ставки, нерезиденты начали выводить свои капиталы с рынка. Закономерно, что такие процессы с апреля 2018 г. начали оказывать отрицательное влияние на состояние бюджета и международных резервов страны.

Хотя угрозы выхода нерезидентов с рынка ОВГЗ и не носят критического характера, однако в условиях нестабильной внешней и долговой позиции государства такой фактор дополнительно усиливает риски финансовой уязвимости и ухудшает перспективы макроэкономической стабильности. Причем дополнительные угрозы были порождены действиями самого правительства и НБУ, которые с декабря 2017 г. существенно увеличили объемы размещения краткосрочных ОВГЗ, повысили уровень процентных ставок по различным инструментам финансового рынка и допустили укрепление номинального обменного курса гривни при сокращении размера международных резервов. В таких условиях весьма правдоподобной выглядит гипотеза о том, что в Украине в первом квартале 2018 г. реализовалась целенаправленная политика создания государством надежных краткосрочных источников доходов для отечественных олигархических структур, которые начали заводить свои офшорные активы в страну вследствие усиления борьбы с офшорами в ЕС и подготовки к внедрению налогового Плана действий BEPS в Украине.

Наряду с отмеченным, проблемным аспектом заемной политики государства в 2018 г. является то, что интенсивное привлечение краткосрочных займов по аномально высоким процентным ставкам увеличивает риски рефинансирования государственного долга, а невозможность привлечь внешнее официальное финансирование усиливает риски неустойчивости госфинансов и платежного баланса.

Значительные объемы долговых выплат и высокие риски рефинансирования госдолга порождают реальные угрозы дестабилизации в четвертом квартале 2018–2019 гг. Так, если в 2017-м сумма выплат в счет погашения и обслуживания валютных обязательств правительства и НБУ составляла 4,3 млрд долл., то в 2018 г. она увеличилась до 7,6 млрд, а в 2019-м должна составить 7,4 млрд (данные банка "Пивденный").

В следующем году правительство планирует привлечь 2 млрд долл. от размещения еврооблигаций, что при отсутствии поддержки официальных кредиторов и доноров означает формирование дефицита внешнего финансирования государственного сектора в сумме около 5 млрд долл. Дополнительным фактором риска является то, что при нынешнем уровне кредитных рейтингов Украины и цикле повышения процентных ставок ведущими центробанками мира внешние коммерческие займы, вероятно, могут быть привлечены правительством только по аномально высоким ставкам - свыше 9% годовых. Такие финансовые разрывы при отсутствии надежных источников их покрытия будут подталкивать правительство к дефолту/реструктуризации долга.

Очевидно, что дефолт является очень нежелательным сценарием решения накопленных проблем в сфере госфинансов Украины. Как свидетельствует международный опыт, ежегодные потери ВВП вследствие долгового кризиса могут колебаться от 2 до 5%, а уменьшение внешнеторгового оборота страны может достигать 7% в год. Вероятны также уменьшение поступлений прямых иностранных инвестиций до 2% ВВП в год, ухудшение состояния банковской системы и замораживание внутреннего кредитного процесса (см. детально: МВФ. Sovereign Debt Restructurings 1950-2010: Concepts, Literature Survey, and Stylized Facts, 2016).

В организационно-практическом плане объявление дефолта, вероятно, будет сопровождаться следующими потерями:

- замораживанием имущества государства-должника за границей (золотовалютных резервов, зданий и движимого имущества государственных учреждений);

- задержкой перечисления экспортной выручки иностранными банками;

- закрытием доступа к международному рынку заемных капиталов.

В среднесрочном периоде выравнивание фискальных и внешнеэкономических дисбалансов страны потребует прежде всего оздоровления регуляторно-правовой системы и проведения активной структурной политики, которые обеспечат развитие отечественного предпринимательства и отход от рентно-сырьевой модели экономики. А в 2018–2019 гг. приоритетными мерами бюджетно-долговой политики должны стать:

1. Восстановление фискальной консолидации, приостановленной в 2016 г., и последовательное сокращение относительного объема государственного и гарантированного государством долга с достижением целевого показателя - 60% ВВП не позднее, чем на конец 2020 г.

2. Рационализация тех расходов государства,сокращение которых положительно влияет на долгосрочный рост экономики, -государственных субсидий предприятиям, социальных льгот и пособий, расходов на государственное управление. Речь идет, в частности, о следующем:

2.1. Сокращение субсидий традиционным секторам экономики и переориентация государственной помощи на горизонтальные формы господдержки: 1) помощь для обеспечения развития регионов; 2) в поддержку среднего и малого предпринимательства; 3) на профессиональную подготовку работников; 4) на защиту окружающей природной среды; 5) на проведение научных исследований, техническое развитие и инновационную деятельность.

Остро необходимы уменьшение прямого бюджетного финансирования и применение других форм государственной поддержки сельского хозяйства. Сельское хозяйство является сейчас наиболее динамично растущим видом деятельности и имеет положительные перспективы на экспортных рынках; поэтому предоставление ему дополнительных ресурсов за счет других налогоплательщиков необоснованно. Кроме того, механизм распределения субсидий между товаропроизводителями непрозрачен, уязвим к коррупции и поощряет рентоориентированное поведение.

2.2. Уменьшение бюджетных расходов на государственное управление с 1,8 до 1,5% ВВП путем оптимизации количества министерств/ведомств и занятости на государственной службе. Учитывая провозглашенный государством курс на дерегуляцию и развитие предпринимательства, уменьшение количества документов разрешительного характера и видов хозяйственной деятельности, подлежащих лицензированию, сокращение количества органов государственного надзора (контроля) и обеспечение предоставления административных услуг в электронном виде, логичным выглядит сокращение относительной величины расходов бюджета на содержание государственных органов.

2.3. Усиление адресности системы предоставления социальных льгот, субсидий и пособий, ее нацеленность на поддержку граждан с низкими доходами, унификация и консолидация программ социальной помощи с идентичными целями, отказ от льгот ведомственного характера, распространение сферы применения "контроля потребностей" на большинство программ социальной помощи.

В этом контексте довольно важными задачами являются компьютеризация и информатизация системы предоставления социальных услуг и пособий населению; внедрение Министерством финансов единой централизованной базы данных получателей государственной помощи; внедрение электронной карточки получателя социальных услуг; уменьшение административных расходов социальных органов и фондов обязательного социального страхования, в том числе и путем внедрения современных программных средств и увольнения лишнего персонала.

3. Модификация управления государственным долгом с учетом существующих угроз и вызовов:

3.1. Восстановление сотрудничества Украины с МВФ и согласование кредитных программ сотрудничества с МФО со среднесрочной Стратегией управления государственным долгом; усиление роли украинской стороны в процессах планирования и подготовки проектов и программ сотрудничества.

3.2. Интенсификация усилий внешнеполитических ведомств Украины и общественных активистов в направлении инициирования программ массового кредитования технологической модернизации украинских предприятий международными банковскими институтами - МБРР, МФК, ЕИБ, ЕБРР, КфВ, др. Для этого необходимо: а) поднятие МИД, Минфином и Минэкономразвития вопроса о кардинальном увеличении международными финансовыми институтами лимитов финансирования на Украину и соответствующем переформатировании их кредитных портфелей; б) увеличение компонента технической помощи промышленникам и предпринимателям для подготовки качественных инвестиционных проектов по линии МБРР и Инвестиционного фонда политики соседства ЕС.

С 2014 г. реальным вызовом для Украины является восстановление и развитие диверсифицированной промышленности, особенно на Востоке страны, где производственная база пострадала от вооруженного конфликта и разрыва торговых связей с РФ. Специалисты Венского института международных экономических исследований А.Адаров, В.Астров, П.Гавлик, М.Ландесманн и другие показали, что для модернизации производственных мощностей Украины и осовременивания ассортимента производимой продукции требуются масштабные инвестиции. Но в условиях экономической депрессии и рисков эскалации вооруженного конфликта участие частных инвесторов в этих процессах будет минимальным. Поэтому задача модернизации украинской промышленности неразрывно связана с мобилизацией государственных инвестиций и инвестиций/кредитов международных учреждений, особенно на начальной стадии модернизации (How to Stabilize the Economy of Ukraine/Background Study, April 2015). Австрийские исследователи отмечают, что международные и государственные инвестиции должны активизировать процесс адаптации предприятий к новым условиям, в частности, их рыночную реориентацию, формирование новых производственных связей, осовременивание продуктовой линейки, улучшение энергоэффективности.

3.3. Отмена практики государственных финансовых вливаний в уставные капиталы банков и предприятий за счет наращивания государственного долгадо достижения государственным и гарантированным государством долгом его целевого уровня.

3.4. Активизация внутреннего рынка государственных ценных бумаг как альтернативы внешнему и увеличение доли внутренних обязательств в структуре госдолга до уровня как минимум 50%.

Решение этой задачи предусматривает:

- проведение регулярной эмиссии стандартизированных государственных гривневых облигаций в объемах, достаточных для обеспечения высокой ликвидности рынка;

- установление экономически обоснованной доходности по гривневым ОВГЗ на уровне суммы прогнозируемых темпов инфляции и незначительной реальной доходности;

- в период неблагоприятной конъюнктуры международного рынка и невозможности размещения облигаций внешнего займа по ставкам до 7% годовых предоставление правительством преимущества валютным ОВГЗ и некоторое повышение процентных ставок по ним с нынешнего уровня 4–5,6% годовых;

- сокращение операций с депозитными сертификатами НБУ, что позволит преодолеть сегментацию рынка государственных ценных бумаг и устранить нежелательную конкуренцию для долговых обязательств правительства;

- развитие полноценной системы маркет-мейкеров на рынке ОВГЗ с поддержанием двусторонних котировок государственных облигаций на вторичном рынке для повышения их ликвидности и снижения доходности;

- активное привлечение физических лиц к рынку внутренних займов и формирование для них определенного перечняценных бумаг со специфическими параметрами. Охват широкого круга розничных инвесторов позволил бы повысить стабильность функционирования рынка ОВГЗ и постепенно способствовал бы снижению рыночных процентных ставок по займам.

Войти с помощью Google

Войти с помощью Google