Усі вони супроводжувалися спадом виробництва, валютними, фінансовими, бюджетними, борговими та банківськими потрясіннями. Під час них країна втрачала доступ до зовнішніх кредитних ринків, а держава - фінансову спроможність. Усі стабілізаційні програми в такі моменти розроблялися міжнародними організаціями: задля їхніх кредитів Україна легко відмовлялася від частини свого суверенітету. Однак кожне його відновлення згодом закінчувалося новою кризою.

Усталеність феномену

За роки свого життя гривня девальвувала в 16 разів, споживчі ціни при цьому виросли в 15 разів, а ціни в промисловості - у 27 разів. Під час кризи 1998–1999 рр. ВВП України впав на 2%, 2009-го - на 14,8, а 2014–2015 рр. - на 15,8%. Причому глибина спаду у двох останніх випадках била світові антирекорди. Після 2013 р. у країні зникла більш як половина банків. Збитки від їхнього банкрутства НБУ оцінив у 38% ВВП, що майже у 2,5 разу перевищило втрати від падіння самого ВВП.

Економічне зростання, що розпочалося після цього, залишається нижчим (3,3%, 2018 р.) за середньосвітове (3,7%). У випадку ж країн, що розвиваються (4,7%), йдеться про наше півтораразове відставання. Усі офіційні програми та оцінки (уряду, НБУ, МВФ) виходять із того, що цей розрив у недалекому майбутньому нікуди не подінеться. Причому МВФ прогнозує зниження потенційного зростання України до 2021 р. з 4 до 3%. Такі розклади виштовхнули з країни вже до половини всієї робочої сили: саме стільки українців, за даними Мінсоцполітики, постійно або тимчасово працюють за кордоном.

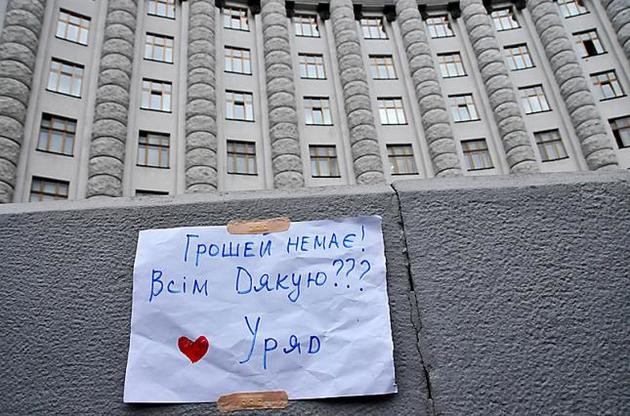

Останні п'ять років Україна перебуває під щоденним контролем МВФ. За цей час нами було ініційовано три стабілізаційні програми: Stand-by (2014), EFF (2015), Stand-by (2018). Кожна з них супроводжувалася не стільки обговоренням умов співробітництва з Фондом, скільки залякуванням загрозою дефолту. Причому найактивніше ажіотаж навколо фінансової неспроможності держави накручують, хоч як дивно, уряд із Нацбанком за потужної підтримки правлячої коаліції та її прибічників із експертного середовища.

При цьому, щоправда, не згадується, що за неповні п'ять років Україна встигла одержати від МВФ майже стільки ж (10,2 млрд СПЗ), скільки за попередні 19 років (10,7 млрд СПЗ). І що в пікових платежах 2019–2021 рр. практично немає "старих" зобов'язань перед Фондом, тому що весь сьогоднішній борг перед ним (8 млрд СПЗ) накопичено вже після 2013 р. У наявності загроза боргової пастки: зобов'язання перед головним кредитором плодяться швидше, ніж віддача від контрольованих ним програм.

Так, не встигнувши розпочати поточний Stand-by (2018), НБУ анонсував необхідність наступної стабілізаційної програми. Раніше таку саму потребу України в нових кредитах зазначало рейтингове агентство Fitch.

Не дивно, що за подібної ситуації час вести мову не про умови фінансової стабільності України, а про причини її відсутності.

Умова необхідна, але недостатня

Безумовно, на всіх наших економічних, фінансових і соціальних проблемах лежить важкий тягар втрат, пов'язаних із анексією Криму та окупацією частини Донбасу. Водночас убивчий скандал в Укроборонпромі, визнання Генпрокуратурою частини розкритих махінацій, наступні гарячкові звільнення та роки попередньої бездіяльності - приклад державно-приватного "партнерства", що гробив країну й у мирний час. Побутове хабарництво на цьому похмурому тлі подібне до ідилічної пасторалі. Тим часом феномен політичної корупції - не що інше, як абсурдний, але цілком закономірний результат "радикальних ринкових реформ", що викинули на розпродаж увесь наявний набір суспільних послуг і цінностей.

Про проблему безпорадної держави, "захопленої" новонародженим капіталом, заговорили наприкінці 1990-х. Тоді на парадокс приватизації в колишніх соцкраїнах регуляторних і політичних функцій держави звернули увагу Дж.Хеллман, Г.Джонс і Д.Кауфман із Світового банку. Рівень "захоплення держави" олігархатом в Україні вони оцінили, як високий. На жаль, відтоді мало що змінилося. Хіба що про вітчизняну корупцію на міжнародних форумах тепер розмірковують не тільки іноземні експерти, а й перші особи нашої країни. З огляду на це МВФ включив в останню програму Stand-by "кримінальну" звітність - щоквартальну публікацію кількості обвинувачених і засуджених високопосадовців України.

Визнаючи як принизливість, так і вимушеність цієї норми, варто також зазначити прямий взаємозв'язок між корупцією та бідністю: одна спричиняє іншу. З огляду на це доводиться констатувати, що без високого економічного зростання розірвати це порочне коло поки ще нікому не вдавалося. Тому правоохоронні заходи, безумовно, необхідна, але, на жаль, недостатня умова успіху.

Економічні цілі та фінансові засоби

Про фінансову стабільність масово заговорили під час останньої глобальної кризи. Гучний провал дерегульованих фінансових ринків США і Європи наочно продемонстрував межу та ціну їхньої самодостатності. У США на це у 2011 р. вказала спеціальна Національна комісія, яка досліджувала причини фінансової та економічної кризи. Після її доповіді стрілки фінансової дерегуляції рушили назад: різко посилилося регулювання банків і фінансових корпорацій, колишній пруденціальний нагляд отримав приставку "мікро" і над ним з'явився нагляд макропруденціальний, посилився контроль над виконанням норм законодавства та розважливим веденням бізнесу (комплаєнс); у питанні фінансової стабільності перестали покладатися лише на ринок, і нею зайнялися ради з фінстабільності, спішно створені на глобальному, а також на регіональних і національних рівнях.

Україна стала частиною цього глобального процесу. Але не тому, що встановила причини своїх власних фінансових проблем, а як результат програмних вимог МВФ. В іншому їхні акценти повторювали ідеї Вашингтонського консенсусу: бюджетна дисципліна, низькі ставки податків та їхня широка база, лібералізація зовнішньої торгівлі, фінансова (валютна) відкритість, прямі іноземні інвестиції, приватизація, низька інфляція, захист прав власності.

Багато з цих постулатів давно вже стали звичними: держборг - не вище за 60% ВВП; бюджетний дефіцит - не більш як 3% ВВП; інфляція - мінімальна, для провідних економік - близько 2%; валютний курс - плаваючий; іноземні інвестиції, приватизація - що більше, то краще.

Темпів економічного зростання в цьому наборі немає. Як не було їх і 20, і 30 років тому, на що справедливо вказували багато відомих економістів, включаючи Дж.Стігліца. Колись відповідь на цю критику була досить проста: проведи масову "приватизацію-дерегуляцію-лібералізацію", і низька інфляція разом із бюджетною аскетою автоматично забезпечать бурхливе економічне зростання, - до країни хлинуть іноземні кредити, інвестиції, новітні технології та управлінські знання.

Однак після неоліберальної кризи 2008–2009 рр. подібні міркування відверто безглузді. Цей висновок підсилюють і десять років запеклої боротьби, яка ведеться провідними країнами за живучість власних національних ринків. Їх рятують по обидва боки Атлантики, відкинувши будь-яку неоліберальну риторику: в економіки вкачуються трильйони доларів та євро, закриваються кордони для біженців і трудових мігрантів, розриваються міжнародні угоди й союзи, розв'язуються торговельні війни. При цьому ніхто не приховує, що головною метою цієї економічної війни є не рівень бюджетного дефіциту, не показник інфляції та не банкрутство прогорілого бізнесу. Вони - лише інструменти, що їх дістають у міру потреби. Головний приз цього напруженого бою - економічне зростання, зайнятість, національний дохід. Не бачити та не знати цього не можна, тому що це ключове економічне питання світового порядку денного останніх десяти років.

Криза при держборгу в 9% ВВП і 18 "криворіжсталей"

На відміну від Сполучених Штатів, ми байдужі до власної економічної історії. В Україні немає офіційної точки зору ні на причини 60-відсоткового падіння її ВВП у 1990-х, ні на коріння наступних криз у 2008–2009 і 2014–2015 рр. Хоча в усіх випадках йшлося про найглибші потрясіння свого часу у світі.

Замість їхнього аналізу ми віддаємо перевагу набору типових кліше, за якими на повірку може взагалі нічого не стояти. Так, у нас домінує думка, що економічні кризи в Україні є наслідком фінансових дисбалансів, пов'язаних із високим бюджетним дефіцитом і надмірним держборгом, фіксованим курсом гривні та валютними обмеженнями, нестачею зовнішніх кредитів і дефіцитом іноземних інвестицій, високою інфляцією та малою глибиною приватизації.

При цьому ми впритул не помічаємо очевидного: наші фінанси тріщать по швах не до, а після початку будь-якого спаду виробництва. Хоча за місяць-два до нього їхній стан може взагалі не викликати жодних побоювань.

Напевно, для багатьох буде одкровенням дізнатися, що в момент початку кризи 2008–2009 рр. рівень державного боргу в Україні становив… 9%ВВП. Так-так! Не 90% і не 19, а лише 9%, у тому числі 7,6% ВВП - прямий держборг і 1,4% ВВП - гарантований (третій квартал 2008 р.). Очевидно, що при таких параметрах ні боргові зобов'язання держави, ні обсяг її споживання або бюджетний дефіцит не могли спровокувати падіння ВВП на рекордні 14,8%.

Також очевидно, що такий мізерний борг не міг призвести й до стрибка інфляції, - в уряду просто не було потреби звертатися по фінансову допомогу до Національного банку: у того в портфелі ще у 2007 р. узагалі не було ОВДП. Вони там з'явилися лише у квітні 2008 р., саме перед початком зниження інфляції (з пікових 31% у травні 2008-го). У міру ж наростання кризи в Україні інфляція не зростала, а... падала, до 12% у грудні 2009 р. Причому це зниження відбувалося на тлі девальвації (!) гривні: за 2008–2009 рр. вона знецінилася до долара США на 58%.

Очевидно, що жоден із цих фактів не відповідає існуючому погляду на бюджетні та інфляційні причини нашої фінансової й економічної нестабільності. Не відповідає йому і уявлення про те, що в усьому винна недостатня глибина вітчизняної приватизації. Буквально минулого місяця віце-президент Світового банку С.Муллер озвучив оцінки, згідно з якими у 2017 р. чисті активи трьох найбагатших українців перевищували 6% нашого ВВП. У США аналогічний показник учетверо (!) менший - 1,4% ВВП. Причому в нас це співвідношення залишається практично незмінним із 2007 р. Проблема, таким чином, не в глибині приватизації, а в аномальній концентрації приватної власності та блокуванні нею суспільного розвитку.

До початку кризи 2008 р. (третій квартал) валовий зовнішній борг України був помірним - 54,3% ВВП. При цьому в його структурі абсолютно домінували приватні (88,6%) і довгострокові (80,9%) зобов'язання. Така структура вважається мало не зразковою, - мінімум державних кредитів і максимум довгих запозичень бізнесу, який "точно знає, що таке ефективність".

Це здавалося самоочевидним, тим паче, що зазначені запозичення в основному надавалися провідними європейськими банками своїм українським "дочкам": благо, ті зростали як гриби після дощу. Чим закінчилася ця навала прямих іноземних інвесторів, добре відомо, - валютна іпотека, валютні спекуляції з нерухомістю, валютні кредити населенню, у тому числі в екзотичних швейцарських франках, яких позичальники і в руках не тримали. Причому нерідко іноземні банки змушували своїх українських "дочок" видавати їх усупереч протестам через неплатоспроможність клієнтів.

Похмілля після цього розгулу валютного лібералізму, іноземних інвестицій та їхніх "фінансових інновацій" виявилося важким - криза, девальвація, "еліта-центри" та все ще невиплачені борги. Більшість "банків-інноваторів" тихо залишили Україну. За оцінками Інституту економіки та прогнозування НАН України, у 2000–2017 рр. за свої послуги нерезиденти заробили та вивели з країни у вигляді відсотків… 88,5 млрд дол. Тільки за самі ці відсотки Україна мала б одержати від них 18 (!) "криворіжсталей", продаж якої принесла країні рекордні 4,8 млрд дол. Та ба... Ні тобі промислових гігантів, ні обіцяних розсипів новітніх технологій.

Відповідно до поточних оцінок МВФ, відношення фактичних міжнародних резервів в Україні до їхнього необхідного обсягу становило у 2007 р. 131%, тобто перебувало в зоні безпечних значень (100–150%). З огляду на це колишня критика Фондом НБУ за зайве накопичення резервів напередодні кризи 2008–2009 рр. видається помилковою. Активний же викуп Нацбанком валюти в резерви не міг не обмежувати курсових коливань гривні. Тому пояснення кризи 2008–2009 рр. її фіксацією на позначці 5,05 грн/дол. виглядає відверто слабким.

Кризи загалом-то не передвіщав жоден з наведених макропараметрів. Понад те, відповідно до їхнього рівня та динаміки, кризи не могло бути в принципі. На це також указувало і потужне зростання приватного бізнесу, бурхливий прихід у країну іноземного капіталу та активна політика державного невтручання.

Однак Україну у 2009 р. трусонуло так, як, здавалося, жодну іншу економіку. За глибиною падіння з нею тоді, схоже, суперничали тільки Латвія (-14,4%), Естонія (-14,7) і Литва (-14,8%). Але й у них, відповідно до "теорії державного мінімалізму", цієї драми просто не могло статися, тому що весь їхній держборг напередодні падіння був надзвичайно малий: Литва - 13,4% ВВП, Латвія - 10,4, і неймовірно мізерні 4,1% ВВП - в Естонії.

Що ж тоді відбувається?

Відповідь на це запитання наведено на першій сторінці Меморандуму про економічну та фінансову політику, підписаного Україною в жовтні 2008 р.: кризу викликало падіння сировинних цін із одночасним скороченням попиту на ключовий експорт України (сталь). Ця сама думка повторюється й у грудневому звіті МВФ того самого року.

У цього досить простого діагнозу дуже нетривіальний смисл: дотримання ледь не всіх ключових критеріїв і правил макрофінансової безпеки не забезпечило Україні не те що стабільного зростання, воно не вберегло її навіть від найглибшого економічного спаду.

Якщо ж урахувати, що той супроводжувався погіршенням усіх фінансових показників, зв'язок між ними та нашими економічними проблемами постає в цілком новому світлі. Тому що, всупереч традиційному уявленню, що перші тягнуть за собою другі, хроніка останніх криз в Україні демонструє прямо протилежну залежність: саме падіння експортних цін і виручки експортерів, отже, і реального ВВП (!) вело до скорочення доходів бюджету та зростання його дефіциту, а не навпаки. Саме спад виробництва через нестачу валюти та критичного імпорту провокував стиснення національних фінансів, а не їхній дефіцит - валютний та імпортний голод. При незмінних податкових ставках бюджет починав раптом тріщати не через їхню величину, а внаслідок падіння виробництва, його доходів і бази оподаткування. Банківські депозити, як і всі інші заощадження, зростали в моменти економічної активності та знижувалися при її загасанні. У результаті цього ефект витіснення приватних кредитів та інвестицій державними запозиченнями якщо й мав місце, то не був першопричиною кризи. Остання ж полягала в різкому звуженні виробництва та національних доходів. Хронічна девальвація гривні, в остаточному підсумку, - також їхній результат, оскільки провокувалася падінням цін і попиту на неконкурентну частину української продукції.

При цьому курсові та виробничі провали - ключовий фактор наших боргових проблем. Так, з вересня 2008 р. по вересень 2009-го рівень валового зовнішнього боргу України підскочив із 54,3 до 93,6% ВВП. При цьому сам борг виріс в абсолютному вираженні лише на 2%, а от реальний ВВП і курс гривні впали, відповідно, на 15 і 65%.

Аналогічна історія повторилася й під час наступної кризи: з січня 2014 р. по березень 2015-го рівень зовнішнього боргу підскочив із 78,1 до 175,5% ВВП. Однак величина самого боргу при цьому... знизилася (!) на 13%, тоді як реальний ВВП упав на 9%, а гривня девальвувала майже втричі.

Через високу доларизацію української економіки (держборг - близько 70%, банківські депозити та кредити - понад 40%) боргова уразливість - родова пляма її фінансів. Але сама доларизація також результат слабкості виробництва, яке не відповідає потребам власного бізнесу та населення, що, зрештою, і формує стабільно високий попит на імпорт і тверду валюту.

Хоч би яким дивним здавався цей висновок, однак за останні 20 років фатальною іскрою, через яку вибухали наші фінанси, виявлявся не обсяг державного споживання або високі податкові ставки, не вузька податкова база або розмір внутрішнього/зовнішнього боргу, не м'яка монетарна політика або висока інфляція, а падіння виробництва. Падіння, викликане його структурною вразливістю, сировинною спеціалізацією та погіршенням зовнішньої кон'юнктури, яка не залежить від малої української економіки, але відображає бізнес-цикли провідних світових економік, політику їхніх держав і підприємницьких еліт.

Критичну залежність вітчизняної економіки та фінансів від цих зовнішніх факторів демонструє й те, що при їхній сприятливій конфігурації зростає не тільки світова кон'юнктура, а й український експорт з усією вітчизняною економікою. При цьому ринок насичується твердою валютою, стабілізується курс гривні, знижуються валютні та фінансові ризики. Нацбанк викуповує на ринку валюту, збільшуються міжнародні резерви. Емітована при цьому гривня просочується в сектори, які обслуговують виключно внутрішній ринок. Їхнє непряме підключення до експортних галузей через систему локальних грошових і фінансових перетоків доносить поштовхи зовнішньої кон'юнктури до всіх куточків національної економіки, збільшуючи обсяг її виробництва, приватних і державних фінансів, кредитів та інвестицій.

Примітно, що періодам такого економічного пожвавлення та фінансової стабілізації не заважає не тільки наш специфічний бізнес-клімат, а й спалахи політичної напруги, як це, наприклад, спостерігалося у 2004–2008 рр.

І навпаки, наприкінці 2008 р. українська економіка стала занурюватися в кризу з макрофінансовими показниками, що не передвіщали їй узагалі жодних серйозних проблем. Причому в 2010–2011 рр. вона знову зростала (4,1 і 5,2%), попри істотно погіршений фінансовий ландшафт. Чергування цих спадів і злетів неможливо пояснити рівнем макрофінансових показників, тоді як самі ці показники легко укладаються в логіку виробничих циклів, ведених зміною зовнішньої кон'юнктури.

Безумовно, багато внутрішніх і зовнішніх дисбалансів, як і накопичені боргові проблеми, а також їхні інституціональні причини не сприяють ні економічному зростанню - за сприятливої зовнішньої кон'юнктури, ні фінансовій стабілізації - при млявих сировинних ринках. Однак ключовим фактором такої стабілізації впродовж останніх 20 років був не бюджетний дефіцит, не рівень інфляції, не боргове навантаження, а пожвавлення національного виробництва, що відбувалося завдяки зростанню світових цін на нашу експортну сировину.

Умовно кажучи, якщо співвідношення бюджетного дефіциту до ВВП становило 3:100, то для фінансового стану країни важливішими виявлялися обсяг та якість 100% ВВП, ніж 3% бюджетного дефіциту.

Подушка безпеки

Напередодні кризи 2014–2015 рр. рівень боргового навантаження на ВВП (держборг, зовнішній борг, кредитні зобов'язання) був нижчим, ніж у період зростання 2010–2011 рр. Щоправда, до цього моменту сильно виснажилися міжнародні резерви, а курс (7,993 грн/дол.) був явно перетриманий. Зате інфляція майже два роки залишалася нульовою, а її п'ятирічне значення відповідало нашій сьогоднішній мрії - 5%. Що потім сталося, добре відомо. Також відомий, хоча й не коментується, той факт, що наступне економічне зростання (2,4%, 2016 р.) розпочалося при позамежних боргових параметрах, стрибку інфляції та масовій втечі іноземного капіталу.

Складно сказати, чи відповідає ця статистика стандартному погляду на причини нашої економічної нестабільності. Але те, що вона логічно вписується в концепцію сировинної залежності, - абсолютно точно.

Що в цій ситуації дивує, - ні МВФ, ні ми самі абсолютно нічого не робимо, щоб позбутися цієї залежності. Країна залишається в економічній матриці 30-річної давності: ми навчилися піднімати тарифи та стискати інфляцію з бюджетними витратами, але не знаємо, як запустити виробництво. Всупереч світовому досвіду та практиці ЄС, на які вічно посилаємося, у нас справа не йде далі розмов про фонди та банки розвитку, селекцію виробничих технологій, заманювання та улещування їхніх іноземних носіїв, програми експортного кредитування та страхування, кредитну підтримку малого та середнього бізнесу, державну технічну та логістичну допомогу фермерам, сезонні позики, програму державних гарантій тощо. В Україні фактично немає цільових механізмів та інструментів економічного зростання. Його прогнози подібні до середньовічного гадання: буде засуха чи литиме дощ, поб'ють заморозки озимі чи ті раптом вродять?

Залежність від сировинної кон'юнктури, програм МВФ, гарантій США і Світового банку, кредитів і грантів ЄС, "Турецького потоку", "Північного потоку-1/2" - питання того самого плану: вони для нас як доля, яку ми маємо чомусь смиренно приймати. І ми її приймаємо - тримаємося на плаву завдяки зовнішній кон'юнктурі та переказам виштовхнутих із країни заробітчан (по 11 млрд дол. на рік). Плюс зовнішні позики держави, борг за якими за неповні п'ять років зріс у півтора разу - з 30 до 45 млрд дол. Цей 15-мільярдний приріст по суті і є подушкою нашої безпеки.

Увійти за допомогою Google

Увійти за допомогою Google