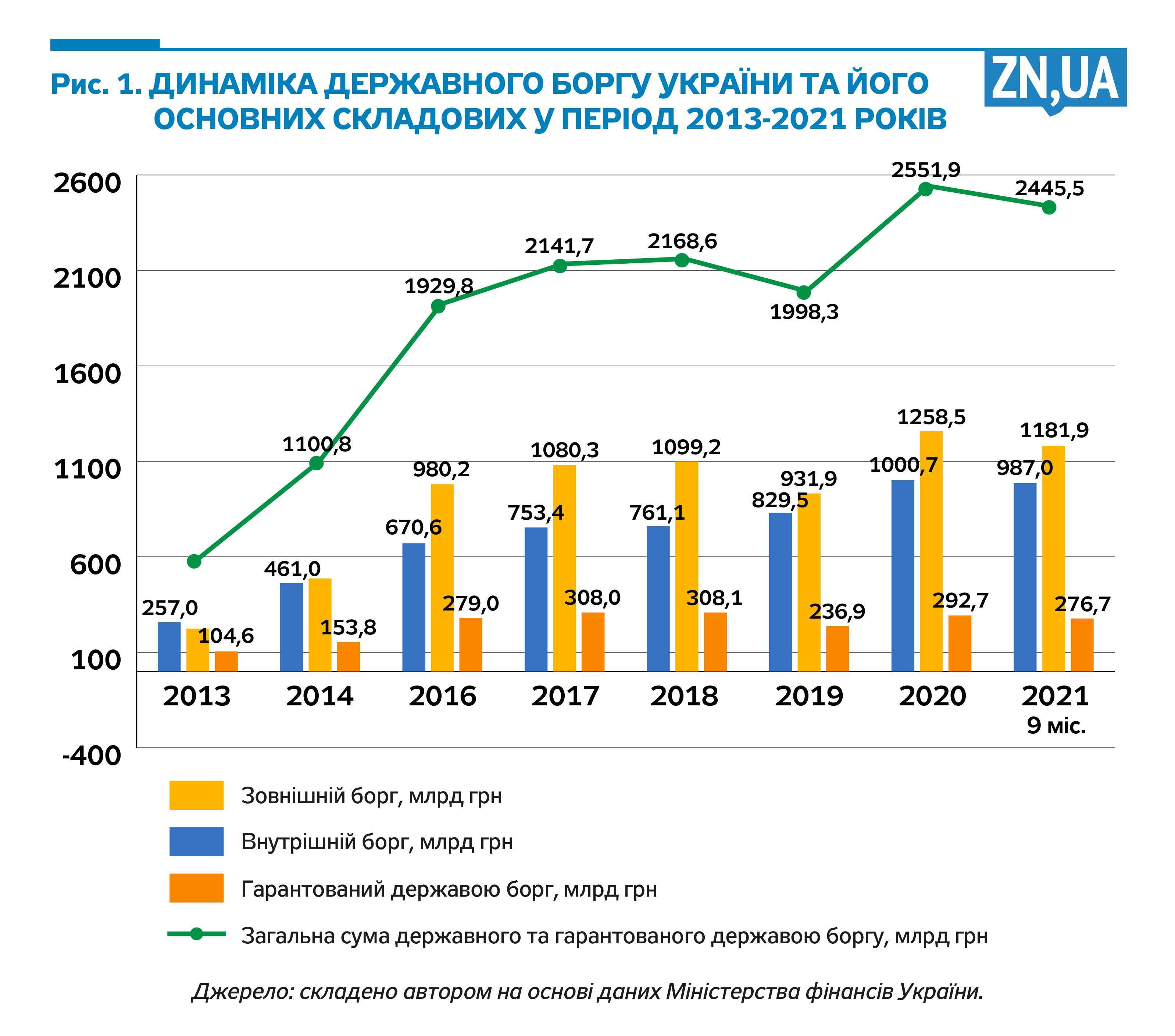

Відносно 2020 року динаміка більшості боргових індикаторів у 2021-му була сприятливою. За січень—вересень загальна сума державного і гарантованого державою боргу зменшилася на 106,4 млрд грн і досягнула 2,45 трлн. Причому відбувалося зменшення як внутрішнього державного боргу (на 0,9 млрд грн), так і зовнішнього (на 0,5 млрд дол. США) (див. рис. 1). Рівень боргових ризиків цьогоріч також почав знижуватися.

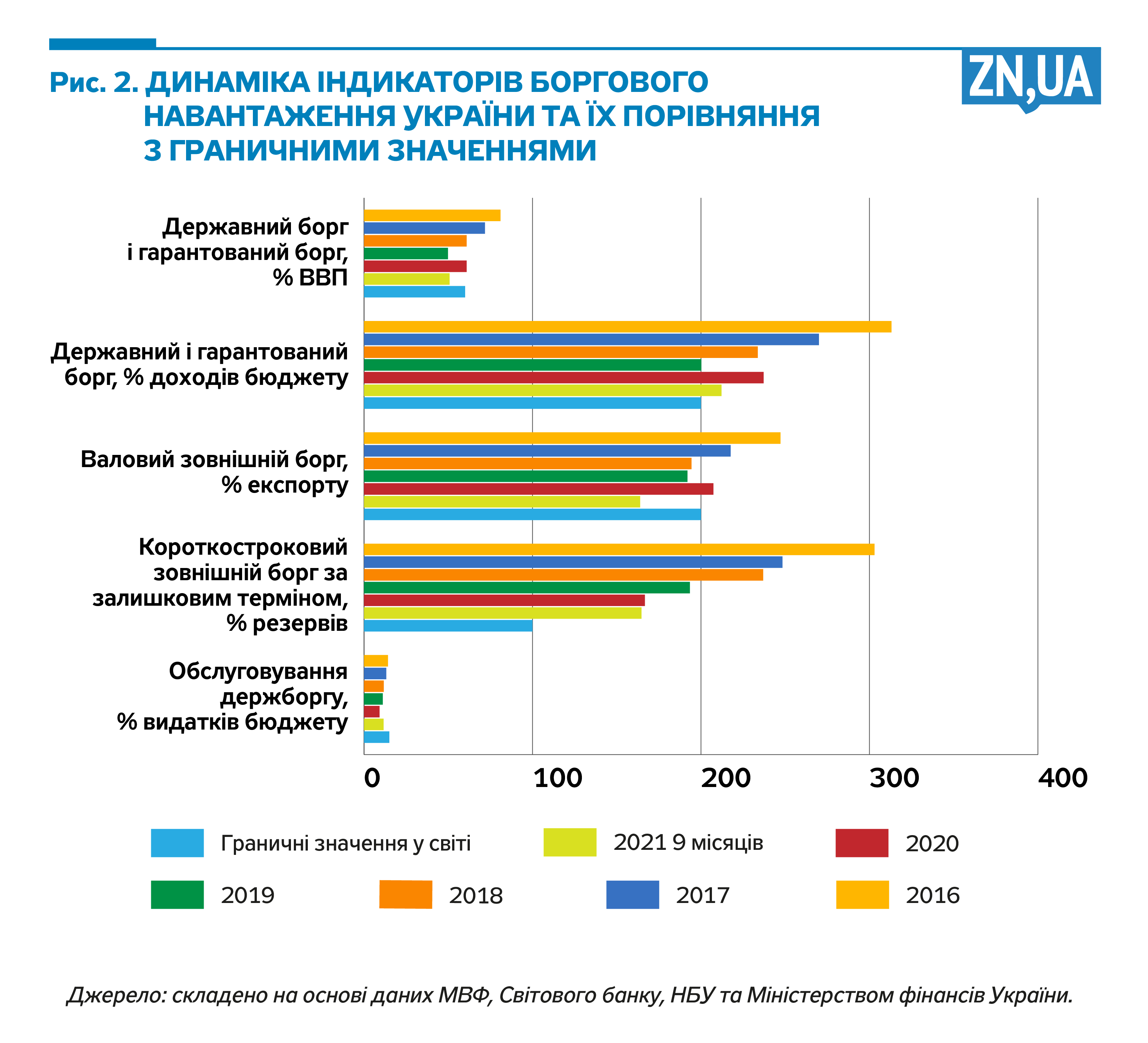

Величина державного і гарантованого боргу відносно ВВП у вересні 2021 року становила 50,8% ВВП, суттєво зменшившись із кінця 2020-го. Поточний відносний рівень боргу не досягає загальноприйнятого граничного показника — 60% ВВП. Відносно доходів бюджету державний борг у вересні 2021 року становив 212,2%, значно покращившись порівняно з груднем 2020-го, коли він досягав 237,2%. Таким чином, динаміка боргу відносно доходів бюджету була низхідною, хоча гранично допустимий рівень боргу і було перевищено (200%).

Прийняте у світі граничне значення відношення короткострокового зовнішнього боргу до міжнародних резервів дорівнює 100%. В Україні воно становило 164,7%, що демонструє поганий стан міжнародної ліквідності країни. Однак послідовне зниження відношення короткострокового боргу до резервів свідчить про зменшення гостроти цієї проблеми.

Таким чином, в Україні порушуються критерії боргової спроможності за двома з п’яти ключових індикаторів, що свідчить про збереження певних ризиків платоспроможності та ліквідності для сектору державних фінансів (див. рис. 2).

Надмірно високим є й показник валових потреб уряду в позичковому фінансуванні. Так, на 2021 рік він оцінюється на рівні 19,7% ВВП, що перевищує як критичний рівень (15%), так і середній рівень у країнах з ринками, що формуються (13,6% ВВП). У другому півріччі залучення урядом макрофінансової допомоги ЄС, коштів від розподілу СПЗ і кредиту МВФ знизило гостроту ризиків рефінансування боргу. Однак підвищення світових відсоткових ставок згодом актуалізуватиме проблему доступності джерел рефінансування боргу.

Деформована структура державного боргу за видами валют також породжує ризики для макрофінансової стабільності. У вересні 2021 року частка боргових зобов’язань, номінованих у гривні, становила лише 37,1% загальної суми боргу. За іншим показником — «частка нерезидентів серед утримувачів боргу загального уряду» — ситуація також близька до критичної. В Україні така частка становить 50,6%, а середній показник у країнах з ринками, що формуються, — 16%. Це свідчить про високий рівень валютних ризиків і ризиків рефінансування в структурі державного боргу України, що сигналізує про можливість боргових ускладнень у разі різкої девальвації гривні чи втрати доступу до зовнішніх джерел фінансування.

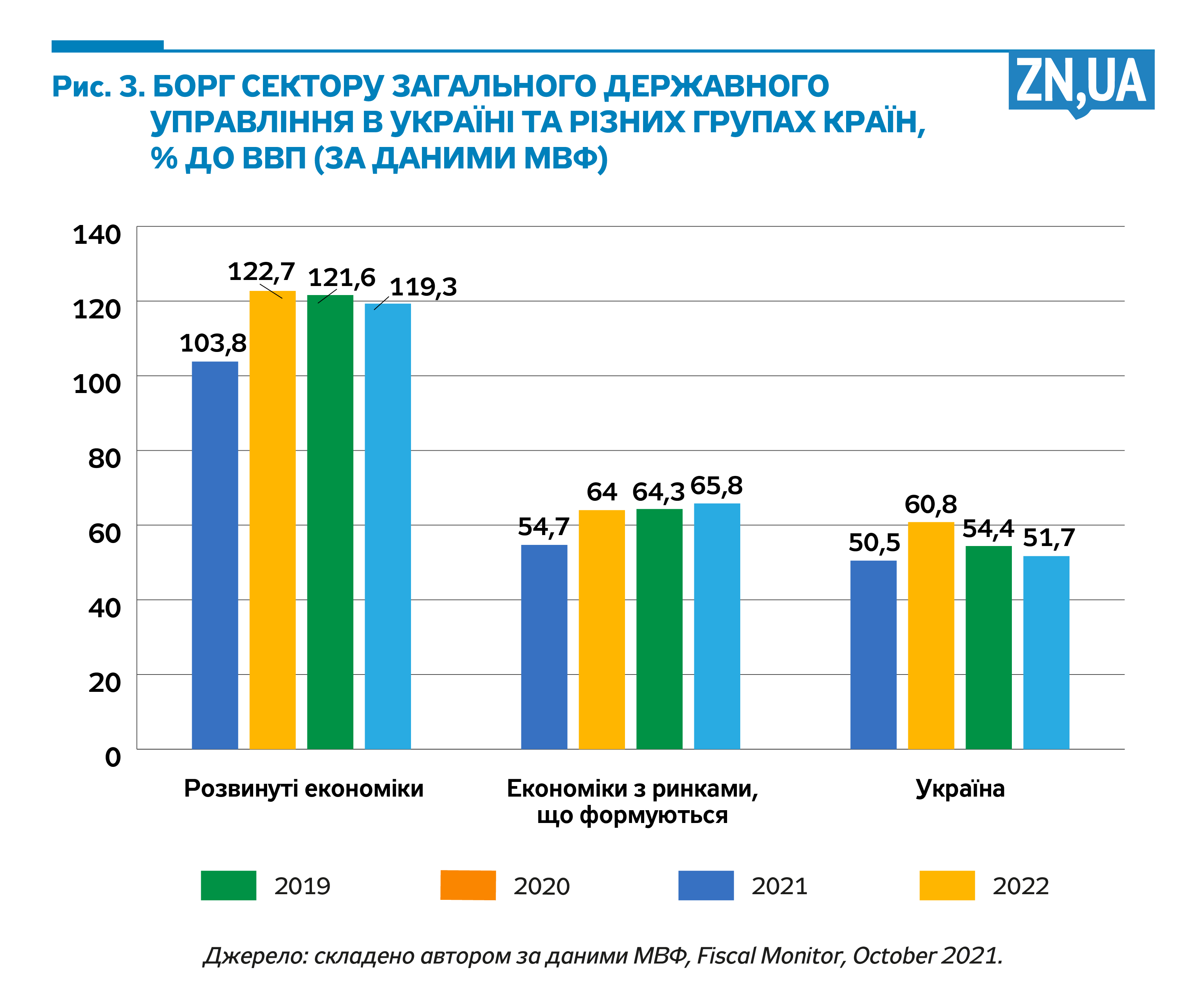

Однак навіть при наявності зазначених ризиків розмір державного боргу України є незначним у міжнародному вимірі. Так, рівень світового державного боргу, за оцінками МВФ, наприкінці 2021 року становитиме 97,8% ВВП. При цьому в розвинених країнах він досягатиме 121,6% ВВП, а в країнах з ринками, що формуються, — 64,3% (див. рис. 3).

В Україні ж державний борг становитиме лише 54,4% ВВП. Тобто серед країн з ринками, що формуються, український борг відставатиме від середнього майже на 10 в.п. ВВП.

Показово, що з початку епідемічної та економічної криз стрімке зростання державного боргу мало місце в багатьох країнах. За даними МВФ, упродовж 2020–2021 років середній рівень державного боргу в світі має зрости на 14,2% ВВП. При цьому в розвинених країнах приріст державного боргу сягатиме 17,8% ВВП. А в Україні приріст боргу за 2020–2021 роки становитиме лише 3,9% ВВП.

Однією з причин такого стану є помірна фіскальна політика. Так, дефіцит зведеного бюджету України в 2020 році становив 5,4% ВВП, що майже вдвічі відставало від середньосвітового рівня — 10,2% ВВП. Профіцит зведеного бюджету України за дев’ять місяців 2021-го дорівнює 0,1% ВВП. Такі показники дисонують із тим фактом, що у світі 2021 року фіскальна політика залишається експансивною: бюджетний дефіцит у розвинених країнах має зменшитися з 10,8% ВВП у 2020 році до 8,8% у 2021-му, а в країнах з ринками, що формуються, — з 9,6% ВВП до 6,6%.

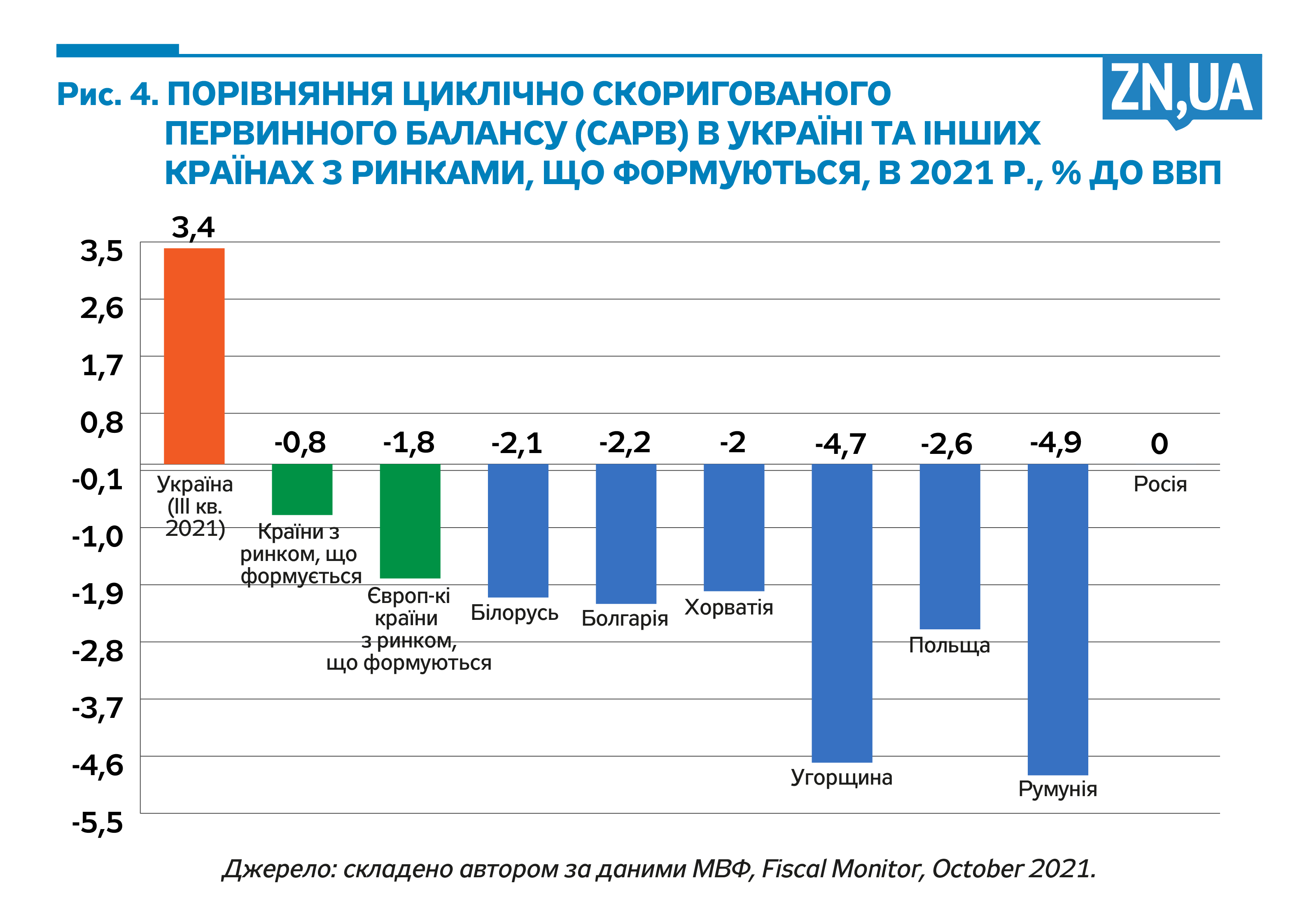

В Україні циклічно скоригований первинний баланс у третьому кварталі 2021 року сягнув +3,4% ВВП (оцінки НБУ) при тому, що у першому і другому кварталах він також мав додатні значення. Тобто фіскальна політика справляє пригнічуючий вплив на сукупний попит.

Український циклічно скоригований первинний баланс кратно перевищує середній показник у країнах з ринками, що формуються (-0,8% ВВП), і в європейських країнах з ринками, що формуються (-1,8%). Це сигналізує про надмірну жорсткість фіскальної політики України у міжнародному вимірі. На рис. 4 наведено порівняння цього показника в Україні з показниками країн-сусідів.

Фіскальний імпульс в Україні 2021 року став від’ємним, що означало пожорсткішання політики порівняно з 2020-м і перехід до стадії фіскальної консолідації. Суттєве пожорсткішання фіскальної політики у 2021 році при продовженні епідемічної кризи та кволому економічному відновленні було передчасним і недостатньо виваженим.

Якщо говорити про глобальний контекст проблеми, то в рішенні лідерів Великої двадцятки, прийнятому нещодавно на Римському саміті, зафіксовано їхнє зобов’язання використовувати всі доступні інструменти підтримки так довго, як цього вимагатиме нівелювання наслідків пандемії, особливо в частині її впливу на найбільш постраждалих — жінок, дітей, малокваліфікованих працівників і неформально зайнятих. У рішенні G-20 відзначено також наміри держав підтримати посткризове відновлення економіки, уникаючи передчасного усунення засобів підтримки при збереженні фінансової стабільності.

У більшості країн світу цього року фіскальна політика залишається експансивною, а вартість фіскальних пакетів порятунку вже сягнула 16,9 трлн дол. США. Пріоритетним завданням фіскальної політики в усіх країнах залишається покриття потреб сфери охорони здоров’я. Але визнається і необхідність продовжити фіскальну підтримку економіки в умовах карантинних обмежень і нестійкого економічного відновлення. У розвинених країнах у 2021 році фокус фіскальної політики зміщується від фінансування надзвичайних видатків, пов’язаних із пандемією, до зміцнення національних економік шляхом цифрової трансформації, «зеленого» переходу та реалізації інших довгострокових інвестицій.

Водночас у багатьох країнах світу виникла потреба у зміцненні рамок фіскальної політики (fiscal frameworks) для підтримки довіри до поточної політики і втримання вартості державних позик. Рамки фіскальної політики складаються з довгострокових фіскальних цілей, які ще називаються фіскальними «якорями»; фіскальних правил — тривалих законодавчих обмежень на фіскальні агрегати; фіскальних інститутів і процедур підготовки та виконання бюджету.

Посилення рамок фіскальної політики дає можливість державам виграти час в екстремальній ситуації та пізніше розпочати відновлення фіскального простору. Адже при досягненні впевненості кредиторів у фіскальній відповідальності уряду та утриманні боргової стійкості уряд отримує можливість фінансувати бюджетний дефіцит і пролонгувати державний борг за помірними ставками. Експерти МВФ справедливо вказують на те, що дотримання бюджетної дисципліни та інформування громадськості про пріоритетні цілі економічної політики, підтримуване прозорістю фіскальної сфери, з високою ймовірністю матиме своїм результатом зниження вартості державних позик.

В Україні після подолання наслідків пандемії COVID-19, вірогідно, з 2023 року виникне об’єктивна потреба повернутися до системи фіскальних правил у формі обмежень на річний дефіцит бюджету та розмір державного боргу. Але досвід, набутий людством після глобальної кризи 2008 року, і новітні тенденції постковідного світу надаватимуть державам нові шанси щодо зміни конструкції фіскальних правил. Для України доцільним виглядає незначне підняття боргового ліміту до рівня 70% ВВП, але з розширенням сфери його дії від бюджету центрального уряду до сектору загального державного управління.

Ще одним глобальним викликом для України є пожорсткішання монетарних умов у США та інших розвинених країнах у 2022 році, що призведе до зростання світових відсоткових ставок і відпливу капіталів з ринків, які формуються. Для того аби пом’якшити вплив цих факторів, вразливі країни повинні формувати «подушку безпеки» на випадок негараздів на міжнародних ринках (мати достатній розмір міжнародних резервів), а також домагатися зменшення боргів в іноземних валютах.

Таким чином, глобальні фінансові ризики мали б спонукати уряд України до переорієнтації позик із зовнішніх ринків на внутрішні та до повного використання потенціалу внутрішнього фінансового ринку. Крім того, варто позбутися аномальної ситуації, коли уряд із готовністю розміщує мільярдні позики на зовнішніх ринках за ставками 6,3–8,5% у доларах при тому, що ставки внутрішнього ринку є вдвічі меншими: 3,8% для доларових ОВДП і 2,5% — для ОВДП у євро.

На порядку денному в Україні вже тривалий час стоять питання налагодження ефективної координації фіскальної та монетарної політик і утримання помірного рівня відсоткових ставок на внутрішньому ринку капіталів. Розширення участі роздрібних інвесторів у придбанні ОВДП через створення відповідних організаційно-фінансових механізмів посилило б конкурентні засади ринку і сприяло б зниженню відсоткових ставок.

Разом із цим, як зазначалося вище, з урахуванням уроків міжнародного досвіду і рекомендацій світових лідерів, у 2021–2022 роках Україні варто уникати занадто активного і надміру раннього відходу від програм фіскальної підтримки економіки та гуманітарної сфери, не залишаючи поза увагою проблеми збереження макрофінансової стабільності. Це потребує відмови від рестриктивної фіскальної політики до подолання пандемії та відновлення економічної діяльності, виконання наявних планів фінансування бюджетних видатків та оперативного запровадження інструментів підтримки бізнесу і населення під час локдаунів.

Усі статті Тетяни Богдан читайте тут.

Увійти за допомогою Google

Увійти за допомогою Google