Те, що ми нині спостерігаємо, можна, напевно, назвати однією з найпотужніших економічних криз у світовій історії, що розгортається на тлі пандемії коронавірусу.

Звичайно, очікування від кризи в Україні завжди стандартні - девальвація національної валюти, велика втрата золото-валютних резервів і падіння рівня життя населення. Все це українці спостерігали 1998-го, 2008-го і 2014-го, тож резонно мислити в такій позиції. Та чи буде нинішня криза такою ж для України?

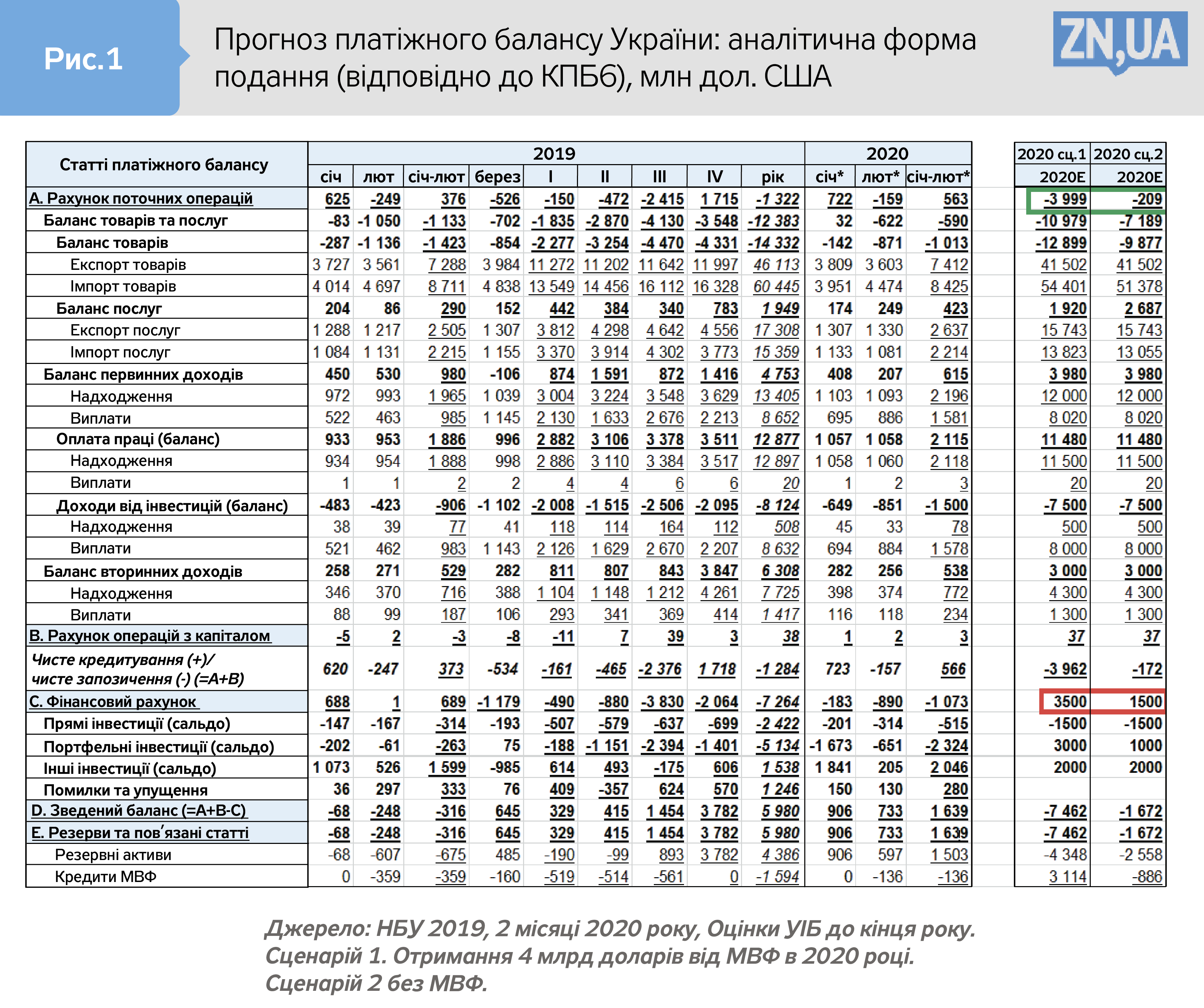

Ми спробували оцінити нинішню економічну позицію України та дійшли висновку, що до кінця 2020 року рівень міжнародних резервів становитиме понад 20 млрд дол. Причому це станеться незалежно від того, прийде нам на допомогу МВФ чи не прийде. Цей результат, зізнатися, нас теж здивував, але розберімося з тим, що може відбутися з економікою в цих двох базових сценаріях розвитку. Отже, спочатку сформуємо основні відмінності поточної ситуації, завдяки яким Україна нині виглядає ліпше.

По-перше, це ціни на сировинні активи. Ціни на нафту до кризи коливалися на рівні 60–70 дол. за барель, що далеко не найвищий їхній рівень (120 дол. 2008-го). Ціни на газ узагалі впали торік нижче 200 дол. за тисячу кубометрів при піках 430 дол. Таким чином, зниження сировинних цін і нашого сировинного експорту буде нижчим, ніж у попередні кризи. По-друге, структура українського експорту значно змінилася. Якщо 2008 року в нас переважала металургія, то тепер на першому місці вже продукція сільського господарства. І це додає стійкості. Адже продовольство при зростаючій чисельності населення Землі очевидно не схильне дуже реагувати на кризи.

По-третє, через політику Національного банку банківська система не виконує в нас своєї основної функції. Банки не кредитують бізнесу, населення не хоче нести гроші в банки, а активи банківської системи впали з 80–95 до 35% ВВП. Єдиним ліквідним активом на ринку є облігації Мінфіну та депозитні сертифікати НБУ. 2008-го валютну кризу було спровоковано європейськими банками, які різко почали виводити капітали з України, рятуючи свої дочірні структури. А 2014-го кризу викликав відплив депозитів з банківської системи, коли з неї пішло понад 10 млрд дол.

Нині з того, що може "втекти", варто розглядати лише ОВДП Мінфіну, куплені іноземцями на 4,5 млрд дол. торік і на 500 млн - цього року. Але з урахуванням того, що Мінфін давав їм великі відсотки під довгі гривневі папери терміном на 3–7 років, а також неліквідності вторинного ринку, де тільки банки можуть купити папери, що "тікають", та й то з великим дисконтом, спільний загальний іноземців з ОВДП навряд чи становитиме понад 1,5 млрд дол. Навіть у пік паніки такий відплив за останні півтора місяця становив лише 350–400 млн дол.

По-четверте, Національний банк нині здійснює гнучку політику курсоутворення. А така гнучкість дає можливість мінімізувати дисбаланси в кризу.

Водночас з'явився серйозний чинник, який ситуацію лише погіршує. Мова про карантин. Він убиває ринок праці, а разом із ним і споживання як чинник стимулювання економіки. Причому набагато сильніше й швидше, ніж при звичайній економічній кризі.

Тому побічним ефектом світової кризи є не тільки падіння доходів бюджету, яке супроводжує будь-яку кризу, а й необхідність підтримувати велику кількість людей. Це збільшує дефіцит ще сильніше. Тому дефіцит державних бюджетів по всьому світові в 5–10% ВВП буде нормою в цю кризу.

Один-єдиний плюс карантину припадає на платіжний баланс України. Непрацюючі ТРЦ стримують в Україні імпорт. Тому ми вже зараз спостерігаємо ситуацію, коли Національний банк знову почав поповнювати міжнародні резерви, викуповуючи надлишки валюти.

Такий розвиток ситуації призведе до падіння української економіки на 5–10%. Це стосується також і інших економічних показників. Експорт, імпорт, перекази заробітчан і виведення прибутку з країни - все це зменшиться в розмірах.

При цьому сальдо активних операцій нами оцінюється на рівні мінус 4 млрд дол. за підсумками 2020 року, якщо курс не перевищить 30 грн/дол. І практично на рівні нуля, якщо гривня девальвує до 32–35 грн/дол.

Поки що видно лише одну причину просідання гривні до діапазону 32–35. Ця причина - МВФ, якщо з ним не вдасться домовитися про нову програму. Та й то ця причина тимчасова, і під кінець року курс може знову зміцнитися.

Щоб уникнути дефолту за зовнішніми зобов'язаннями, Мінфіну треба буде знайти 4 млрд дол. до вересня. Для цього йому доведеться випускати валютні ОВДП, як наприкінці березня, коли їх було випущено майже на 900 млн дол. І робити це на регулярній основі в сумі близько 1 млрд дол. на місяць.

Такий шлях, звісно, призведе до тиску на гривню, і вона девальвуватиме. При цьому НБУ продаватиме валюту з резервів, щоб покрити додатковий попит. Для зменшення девальваційного тиску, звичайно, бажано вже зараз розпочати переговори з американським урядом, ЄС, Китаєм з метою одержати додаткові кредитні ресурси в зв'язку з пандемією коронавірусу.

Україна вже отримувала в 2014–2016 роках єврооблігації під гарантії США на 1 млрд дол. на рік за ставками нижче 2% річних. Тому якщо цим займатися, то гроші можна знайти. Тим більше це зовсім невеликі гроші порівняно з величезними вливаннями ЄС і США у свої економіки.

Побічним ефектом такої девальвації національної валюти буде ще більше падіння обсягів імпорту. Це сприятиме поліпшенню сальдо платіжного балансу за активними операціями. При падінні імпорту на 15% ми взагалі одержимо практично нульовий дефіцит рахунку активних операцій.

Водночас уряд, судячи з видимих зусиль, усе-таки домовиться з МВФ. У такому випадку поточні зовнішні зобов'язання буде віддано грішми МВФ.

У будь-якому разі ми вважаємо, що говорити про дефолт не варто. Його можна легко уникнути. Інше питання - у виборі методу, яким чином його не допустити. Або відпустити гривню, вирівнюючи заодно дисбаланс торговельного балансу, і заміщати поточні борги або ж втримувати гривню від девальвації, формуючи нові борги перед зовнішнім світом. Уряд, президент і більшість у Верховній Раді схиляються до другого варіанта. Він непоганий, якщо брати борги під стратегію зростання своєї економіки в майбутньому, але її поки що не видно. А рекомендації зовнішніх гравців скоріше гальмують економіку, ніж її розвивають. У кожному разі, ми схильні вважати, що Україні в цю кризу не знадобляться великі зовнішні позики, й резерви після кризи залишаться на рівні вище 2018 року. Час покаже.

Усі статті Данила Моніна читайте тут.

Увійти за допомогою Google

Увійти за допомогою Google