Бюджетна напруга особливо гостро проявляється у не до кінця зрозумілих намірах щодо вибору форм і структури фінансування бюджетного дефіциту. Проєктуючи на Україну практики дуже обмеженого кола провідних центробанків, варто пам'ятати, що махання шаблею монетарної експансії в латиноамериканському дусі знекровлює руку, яка її тримає. Саме досвід латиноамериканських країн переконливо довів, що будь-які стабілізаційні заходи, якщо вони не спираються на довіру, перш за все політичну, малоефективні. А подекуди запускають у дію протилежні ефекти.

Специфіка, з якою зіткнулася вітчизняна фінансова система, описується такими ключовими моментами.

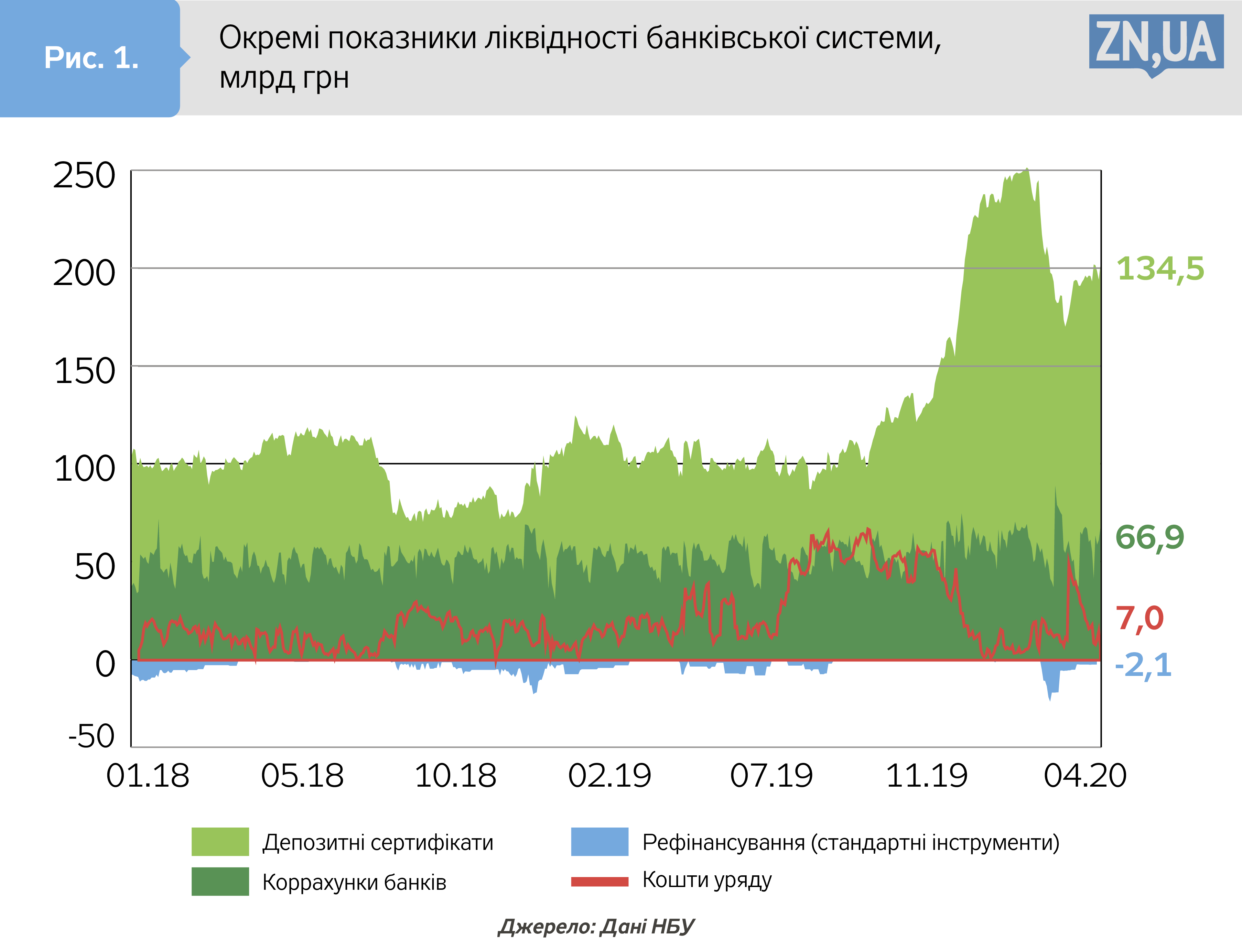

По-перше, ще перед кризою ліквідність банківської системи була величезною. І, більш того, навіть з її початком вона не знижується (рис. 1). На її формування впливають операції з викупу валюти НБУ та витрати Держказначейства. При збереженні надзвичайно високих обсягів ліквідності говорити про кількісне пом'якшення трохи дивно. Адже за змістом кількісне пом'якшення - це сукупність операцій центробанку, спрямованих на суттєве збільшення банківської ліквідності в умовах, коли процентні ставки наближаються до нуля, банківська система зазнала істотних втрат ліквідності напередодні, банки уникають активних операцій через ризик, пов'язаний з невизначеністю щодо стану ліквідності в майбутньому. Стимулювання кредитування, згладжування кривої дохідності та, як наслідок, стимулювання сукупного попиту - це вторинні ефекти кількісного пом'якшення, які актуалізуються у міру зміни очікувань широкого кола економічних агентів щодо майбутнього стану економіки. На рис. 1 видно, що вітчизняна банківська система явно не зазнає проблем із втратою ліквідності.

По-друге, якщо банки підтримують значні обсяги ліквідності, і, понад те, в момент шоку на ринку ліквідність не знижується, то виникає запитання: що мотивує банки підтримувати значний обсяг активів у депозитних сертифікатах НБУ? Ще недавно окремі експерти та політики жваво говорили про те, що ОВДП - це такий безризиковий інструмент, який витісняє кредитування… Та як тільки країна зіткнулася з реальною кризовою ситуацією, від безризиковості ОВДП нічого не залишилося. Проблема є глибшою.

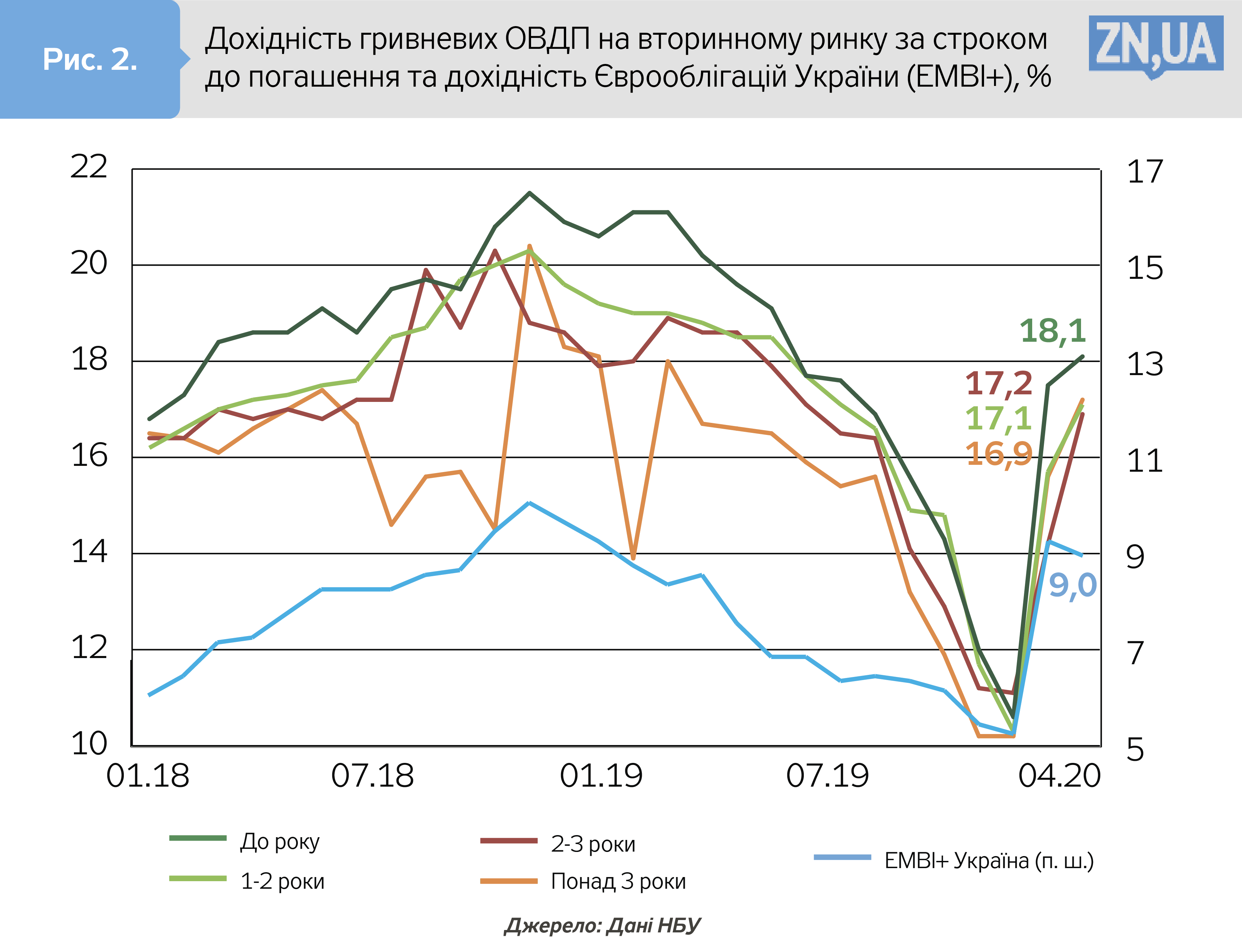

Дохідність за ОВДП визначається не лише монетарною політикою, а й глобальним апетитом до ризику, що чітко показує рис. 2. Чутливість інструментів державного боргу до поведінки глобальних потоків капіталу ще раз підтверджує, що ОВДП не є "безпечним активом" (safe assets). А кредитування є ще більш ризиковою діяльністю. Відповідно, як тільки ризики та невизначеність зростають, банки змінюють ставлення до ризику. Але проблема не лише в зміні апетиту до ризику. Проблема в тому, що банки сприймають за арбітражні можливості. Вони розуміють прагнення нерезидентів залишити ринок, але навіть дохідність на вторинному ринку перестає мотивувати їх до вкладень в ОВДП. Розрив між дохідністю на вторинному та первинному ринках у поєднанні з очікуваннями щодо траєкторії облікової ставки НБУ вказує на те, що банки шукають потенційні арбітражні можливості зовсім не на тих сегментах ринку, на які можна впливати з допомогою кількісного пом'якшення. Нещодавнє розміщення на первинному ринку короткострокових інструментів під більш як 11% після того, як НБУ знизив ставку до 8%, вказує на те, що банки однозначно віддають перевагу ліквідності. За такою перевагою приховується очікування девальвації або ризик девальвації. Але можна сказати, що це насправді невизначеність з приводу політичних факторів, з якими асоціюється можливість альтернативної траєкторії економічної політики. На рис. 2 показано, що на вторинному ринку рівень дохідності обернено залежить від строку активу. Іншими словами, фінансові агенти оцінюють ризики гривневих інструментів саме в короткостроковому сегменті. А це означає, що єдина альтернатива захеджуватися від таких ризиків - це підтримувати гривневу ліквідність зараз і конвертувати її у валюту, якщо девальвація розпочнеться.

По-третє, перевага ліквідності зумовлюється очікуваннями девальвації, але при цьому банки не надто переймаються суверенним ризиком навіть в умовах активного поширення лякалок про дефолт чи реструктуризацію. Це пов'язано з тим, що раціональні фінансові гравці оцінюють неприйнятність руху в напрямку дефолту з політичних міркувань, а тому вони зберігають впевненість, що країна домовиться з МВФ. Розрив у дохідності між валютними та гривневими інструментами це зайвий раз доводить. Але це не заперечує того факту, що ринки найбільше стурбовані з приводу високої ймовірності неадекватної економічної політики. Раціональні фінансові гравці сприймають цю ситуацію приблизно так: з одного боку, влада демонструє зацікавленість у домовленостях з МВФ, а з іншого - всі розуміють, що існують дуже слабкі спонуки до виконання таких домовленостей з боку влади (це вітчизняна традиція). Саме через це є очікування домовленостей, але немає віри у слідування їх змісту. Саме звідси формується розрив у дохідностях між гривневими та валютними інструментами, саме звідси формується перевага ліквідності, саме звідси виникає відрив вторинного ринку від первинного.

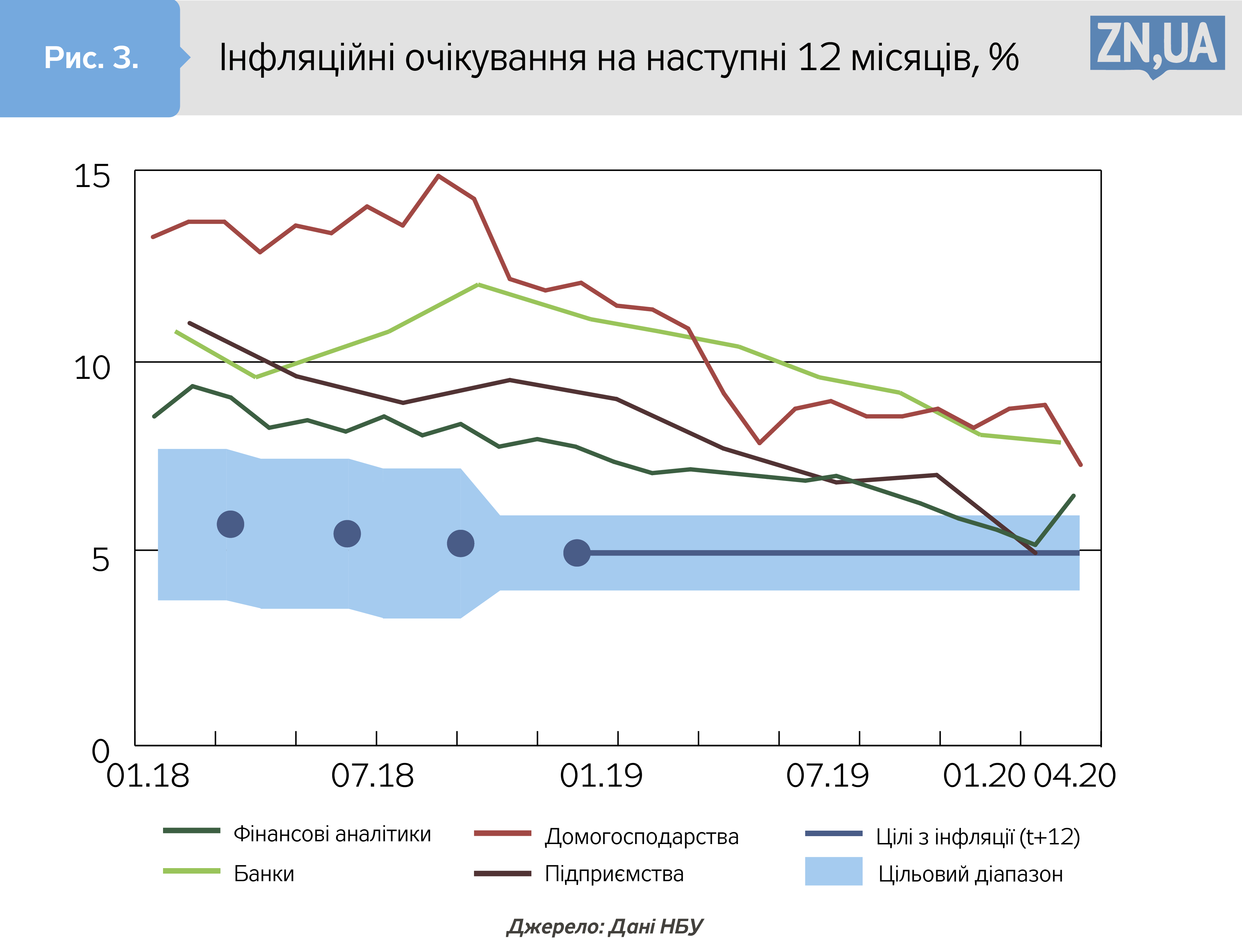

Інфляційні очікування демонструють, здавалося б, дивну аномалію (рис. 3). За останній час очікування фінансових аналітиків погіршились. Та якщо припустити, що саме фінансові аналітики достеменно розуміють логіку зв'язку між девальвацією й цінами (ефект переносу) та девальвацією й політичною вразливістю НБУ, то погіршення саме їхніх очікувань не виглядає похибкою. Швидше, це сигнал про те, що економічні агенти побоюються, що політика долання наслідків кризи може погіршити саму кризу. Це пов'язано з тим, що при очікуваній траєкторії зниження ставки здешевлюється арбітраж на валютному ринку. А також із тим, що в кризові моменти експансія ліквідності та обмінний курс рухаються в протилежних напрямках. Тому не випадковими є перестороги з приводу цілком правильного пом'якшення операційного каркасу монетарної політики. Мало хто насправді вірить, що банки скористаються можливостями рефінансування і почнуть кредитувати бізнес, який зіткнувся з шоком пропозиції, в умовах, коли структура фінансування бюджетного дефіциту викликає більше питань, ніж дає відповідей, коли окремі банки починають сигналізувати про проблеми з капіталізацією, коли структурні реформи згортаються у всіх на очах.

По-четверте, між обсягами рефінансування та експансією запозичень уряду є певний технічний зв'язок. Але є й прихований політичний. Що більшою мірою і перше, і друге здійснюється на ринкових умовах, то меншою є роль політичної складової. Але для цього потрібен додатковий інгредієнт - незалежність центробанку. А якщо економічні агенти тривалий час перебувають у стресі з приводу політичної невизначеності щодо такої незалежності, то вони (ні, вони не формують імунітету до цього виду стресу) завжди будуть схильні вважати, що ризики зміни політики є достатньо високими, і саме з ними асоціюється підвищення вірогідності девальвації. Майже так, як у латиноамериканських країнах у 1980–1990-х.

З наведеного аналізу випливає достатньо простий висновок. Якщо ризики девальвації генеруються політико-інституціональними рамковими умовами, на основі чого формуються стійкі переваги ліквідності, то маркетмейкерство на вторинному ринку держборгу перетвориться на маркетмейкерство останньої інстанції, внаслідок чого будь-яка монетарна експансія тільки погіршуватиме макроекономічний результат. Мало заборонити слово "дефолт". Важко грати проти сформованих очікувань, часто - і недоречно. Очікування потребують впевненої навігації крізь кризову невизначеність. Вони не повною мірою відповідальні за простір політики, але вони впливають на доступність його значної компоненти.

Увійти за допомогою Google

Увійти за допомогою Google