Ситуация в сфере государственных финансов Украины нетривиальна и приближается к критической, а традиционные методы фискального управления и монетарного регулирования дают сбой.

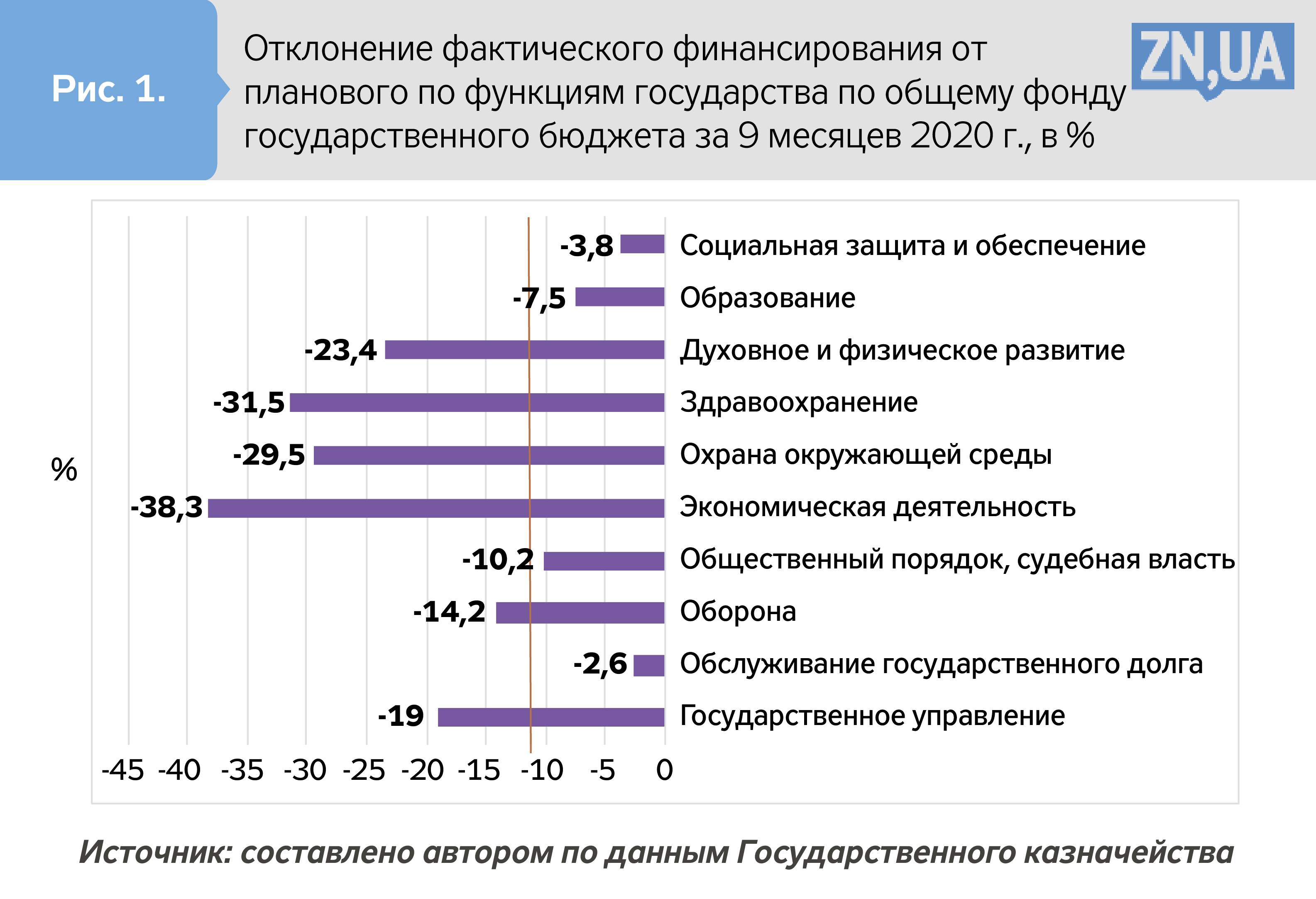

За январь—сентябрь 2020 года расходная часть государственного бюджета была профинансирована на 89% от плана, а абсолютная сумма недофинансирования расходов достигла 93 млрд грн. При этом наибольшими объемами недополученного финансирования отличались следующие сферы: экономическая деятельность (недовыполнение плана на 38,3%); здравоохранение (31,5%); охрана окружающей среды (29,5%); государственное управление (19%); оборона (14,2%); духовное и физическое развитие (23,4%).

С другой стороны, наименьшими отклонениями фактического финансирования от планового характеризовались сферы с высокой долей защищенных статей бюджета, такие как обслуживание государственного долга, социальная защита и обеспечение, образование, правоохранительная деятельность и судебная власть. Именно эти сферы стали для государства своеобразными приоритетами в условиях острой нехватки бюджетных средств (см. рис. 1).

Дефицит государственного бюджета Украины за январь—сентябрь 2020 года составил 81,7 млрд грн, или 2,8% ВВП. Дефицит сводного бюджета был даже меньше — всего 2,1% ВВП. Скромные показатели бюджетного дефицита и узость источников его финансирования определяли проциклический характер фискальной политики в Украине.

Известным показателем для оценки влияния фискальной политики является циклически скорректированный первичный баланс (англ. CAPB) сектора государственного управления. Если допустить, что в Украине обычный годовой баланс бюджета достигнет минус 5,4% ВВП, тогда CAPB будет равен плюс 1,4% ВВП. Вместе с тем среднее значение САРВ стран с формирующимися рынками составляет минус 7% ВВП, а развитых стран — минус 10,3% ВВП (прогноз МВФ). Это означает, что в Украине чистый вклад фискальной политики в размер совокупного спроса является отрицательным (в отличие от большинства стран мира), и фискальная политика носит рестрикционный характер.

Такая неутешительная ситуация непосредственно связана с процессами на рынке государственных заимствований и нерешенными проблемами координации фискальной и монетарной политик. Так, план привлечения заемных средств в общий фонд бюджета за январь—сентябрь выполнен только на 78,1%. Вследствие слабой динамики привлечения внутренних займов и недополучения плановых объемов внешнего официального финансирования государственный бюджет недосчитался 113,4 млрд грн.

Ключевыми тенденциями на рынке внутренних облигаций текущего года стали:

1) неустойчивый характер спроса на ОВГЗ, что вызвало скачки доходности и неравномерный характер поступления заемных средств в бюджет;

2) чистый отток иностранного капитала с рынка, что выливалось в сужение его емкости и генерировало риски для стабильности платежного баланса;

3) существенное снижение номинальных и реальных процентных ставок по ОВГЗ по сравнению с началом года при некотором росте ставок в августе—октябре.

Суммы размещения гривневых ОВГЗ за девять месяцев 2020 года (136,2 млрд грн) уменьшились на 30% относительно аналогичного периода 2019-го. В квартальном измерении низкими объемами размещения характеризовались первый и третий кварталы текущего года. От размещения валютных ОВГЗ правительство привлекло в бюджет 3,3 млрд долл. США, что уступает аналогичным объемам в январе—сентябре 2019 года — 4 млрд долл. То есть снижение потенциала рынка ОВГЗ затронуло как валютный, так и гривневый сегменты. При этом спрос на валютные ОВГЗ искусственно сдерживался установлением их низкой доходности — 3,3% в долларах и 2,2% в евро.

В 2020 году уменьшалась как номинальная, так и реальная доходность государственных облигаций. Падение процентных ставок по ОВГЗ отображало снижение учетной ставки НБУ и проведение взвешенной политики управления государственным долгом. Так, реальная ставка гривневых ОВГЗ в январе—сентябре 2020 года колебалась в пределах 4,0–6,5% годовых и была вдвое ниже, чем в 2019-м.

Однако текущий уровень процентных ставок по ОВГЗ все же находится на грани экономически обоснованного уровня ставок. Дальнейшее повышение процентных ставок для активизации спроса на ОВГЗ означало бы возврат практики направления бюджетных средств на выплату завышенных процентов по долгу при тотальном недофинансировании социально-экономических потребностей страны. В нынешних условиях такая политика могла бы стать детонатором очередного бюджетно-долгового кризиса.

Для оценки приемлемости текущего уровня процентных ставок по ОВГЗ в Украине мы воспользовались данными интернет-ресурса investing.com по доходности облигаций стран с рейтингами В (по классификации Fitch, S&P и Moody’s) в их нацвалютах (см. табл. 1).

Табл. 1. Номинальные процентные ставки по государственным облигациям

в странах с рейтингом В по состоянию на конец октября, % годовых

Как видим, в конце октября 2020 года в семи странах с аналогичным кредитным рейтингом номинальная доходность государственных облигаций в среднем составляла 5,8; 6,2 и 6,6% годовых. Вместе с тем соответствующие уровни доходности в Украине установились на уровне 7,3; 8,0 и 10,3% годовых. То есть в Украине номинальные процентные ставки по ОВГЗ в октябре уже были на ¼ или ½ выше, чем в странах с сопоставимой степенью рисков для инвесторов.

Затем мы рассчитали показатели реальной доходности государственных облигаций в Украине и в указанных странах и установили, что средняя реальная ставка по облигациям срочностью 3, 6 и 12 месяцев в странах выборки составляла 1,6; 2,1 и 2,7% годовых. Подобные показатели, опять-таки, резко контрастируют с уровнем реальных ставок по ОВГЗ в Украине, достигающих 2,1; 2,8 и 5,1% годовых (см. табл. 2).

Табл. 2. Реальные процентные ставки по государственным облигациям

в странах с рейтингом В по состоянию на конец октября, % годовых

То есть в Украине реальные процентные ставки по ОВГЗ заметно выше по сравнению со ставками, действующими в странах с сопоставимыми рисками.

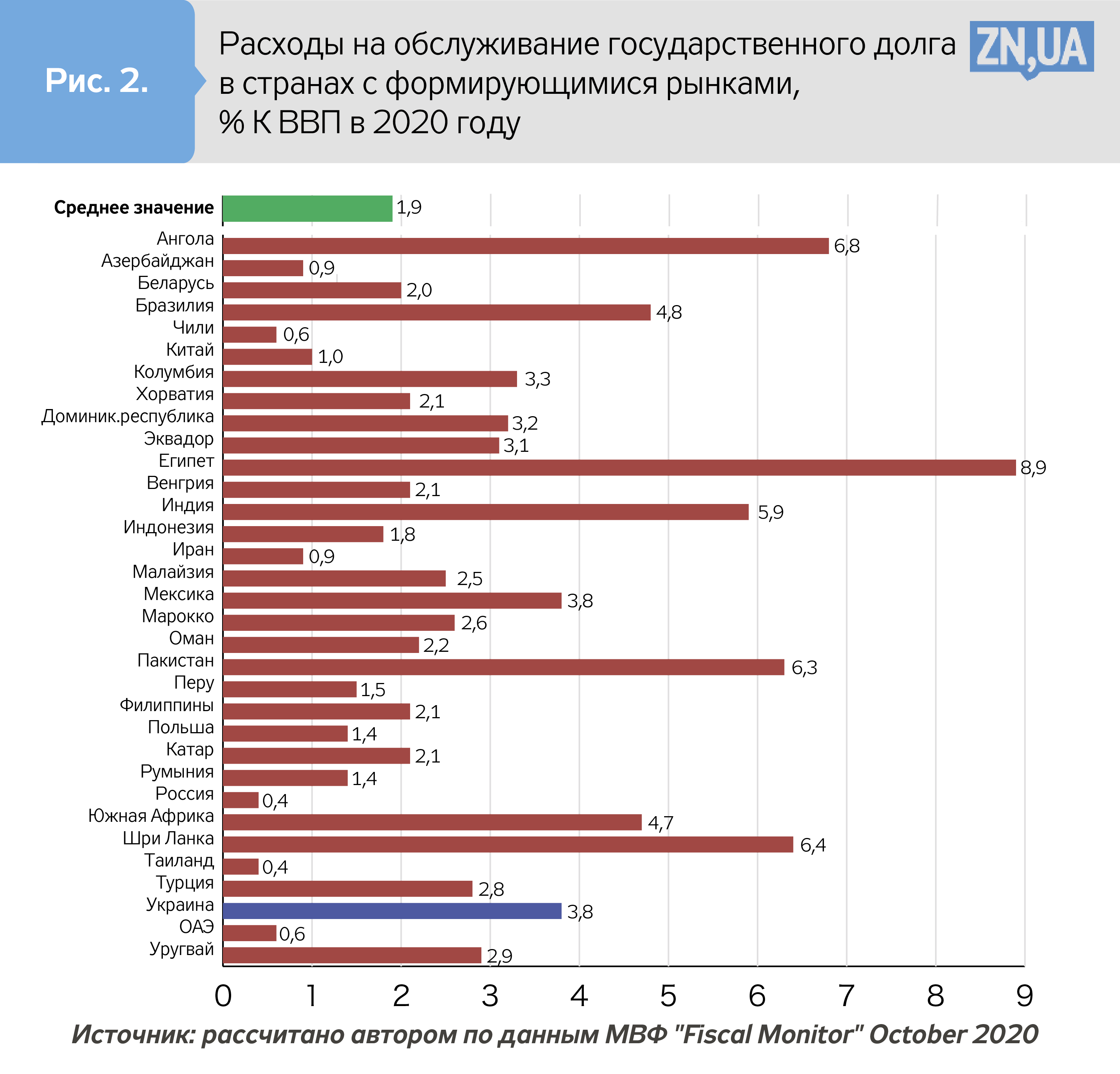

Об исчерпании потенциала повышения процентных ставок по долговым обязательствам правительства свидетельствует и такой показатель, как отношение процентных выплат по долгу к ВВП. В Украине этот показатель в 2019 году составлял 3% ВВП, а в 2020-м он вырастет до 3,8% ВВП. В то же время средний уровень расходов на обслуживание долга в странах с формирующимися рынками в 2020 году составит 1,9% ВВП (см. рис. 2). То есть в Украине при среднем уровне долговой нагрузки относительная величина процентных выплат уже вдвое превышает средний показатель выплат в странах с формирующимися рынками.

Нарастание негативных тенденций в сфере государственных финансов и низкое качество макроэкономического регулирования частично связаны с архаической монетарной политикой НБУ и его нежеланием реагировать на новые вызовы и потребности страны. Должностные лица НБУ почему-то игнорируют очевидный факт: монетарная политика объективно не может гарантировать ценовую и финансовую стабильность при возникновении бюджетно-долгового кризиса.

В частности, начиная с марта 2020 года НБУ всячески отрицает возможность проведения операций по выкупу-продаже государственных ценных бумаг на открытом рынке и настаивает на их «вредности» для финансовой системы страны. Такое поведение, как и активная дезинформационная кампания в отношении политики «количественного смягчения» резко контрастируют с опытом других стран.

Специалисты МВФ Р.Гоэль, Д.Дракопулос, Ф.Наталуччи обобщили результаты политики «количественного смягчения» (QE) в 20 странах с формирующимися рынками за шесть месяцев с начала кризиса и пришли к выводу о ее высокой эффективности и положительном влиянии на местные финансовые рынки. Одним из весомых результатов этой политики стало падение доходности государственных облигаций без побочного снижения валютного курса. При этом мотивы и направленность политики QE были разными в разных странах. Так, в Индии, ЮАР и на Филиппинах центральные банки прибегали к выкупу активов для улучшения условий функционирования рынков облигаций. В Гане, Гватемале, Индонезии и на Филиппинах они открыто заявляли, что целью QE является снижение нагрузки на государственные финансы в условиях пандемии. А в Польше, Венгрии и Чили QE было использовано для предоставления дополнительных монетарных стимулов и стабилизации рынка долгосрочных инструментов. При этом на Филиппинах суммы выкупа активов приближаются к 6% ВВП, в Польше — к 5%, а в Венгрии, Таиланде, Индии, Колумбии и Чили — достигают 2% ВВП.

Интересно, что в Украине чиновники НБУ и экономисты-неолибералы активно насаждают рекомендации МВФ, оправдывающие текущую политику НБУ, но упрямо «не замечают» тех концептов МВФ, которые вредят их интересам.

Эксперты Deutsche Bank в исследовании The Age of Disorder констатируют: сейчас мы живем в мире, где экспансионистская монетарная и фискальная политики используются на полную мощность для смягчения эффектов пандемии; в будущем также центральные банки будут способствовать фискальным экспансиям своих правительств посредством продолжения политики QE. Причем центральные банки будут проводить агрессивную политику QE, ZIRP и NIRP для сопровождения высоких бюджетных дефицитов и удовлетворения возросших запросов общества на построение эффективных систем здравоохранения и предоставление адекватной поддержки гражданам, пострадавшим во время кризиса.

Таким образом, в контексте проблем эпидемиологического и экономического характера, с которыми сегодня сталкивается Украина, крайне актуальными задачами являются налаживание эффективной координации фискальной и монетарной политик, а также увеличение потенциала для привлечения заемного финансирования. Первоочередные меры для их решения, на наш взгляд, следующие:

- продолжение цикла снижения учетной ставки НБУ для монетарного стимулирования экономики и приближения уровня ставок в Украине (в том числе и по ОВГЗ) к странам с аналогичными условиями и рисками;

- формирование полноценной инфраструктуры вторичного рынка ОВГЗ и введение государственного контроля над выполнением банками — первичными дилерами их обязательств как маркет-мейкеров вторичного рынка;

- реализация программы «количественного смягчения» в 2021 году с соблюдением количественных лимитов выкупа облигаций на вторичном рынке и проведением взвешенной коммуникационной политики НБУ (для управления инфляционными ожиданиями в условиях QE);

- преодоление регуляторных препятствий со стороны НБУ для банков по их вложениям в валютные ОВГЗ;

- повышение заинтересованности физических лиц инвестировать их сбережения в государственные ценные бумаги путем упрощения доступа к рынку и уменьшения трансакционных затрат, в том числе и на приобретение валютных облигаций;

- временное повышение Минфином процентных ставок по валютным ОВГЗ для расширения спроса на них при уменьшении объемов эмиссии таких инструментов после стабилизации экономической ситуации в Украине;

- разблокирование сотрудничества с МВФ и другими международными организациями для продолжения бесперебойного финансирования программ кредитной поддержки Украины.

Указанные меры должны обеспечить смягчение финансовых ограничений для правительства и усиление стабилизационного потенциала фискальной и монетарной политик в Украине.

Войти с помощью Google

Войти с помощью Google