Как систематически вносимые нормативные изменения подменили реальный контроль над выводом капиталов из Украины

За два года существования система контроля трансфертного ценообразования, призванная пристально следить за сделками со связанными лицами и низконалоговыми юрисдикциями, так и не заработала.

Зато изменения в нее вносятся беспрерывно, на очереди новшества, которые принесет ожидаемая налоговая реформа Минфина. Государственная фискальная служба вместо отчетов о проделанной работе жалуется: и персонала не хватает, и квалификации недостаточно, и правила игры меняются ежедневно. А тем временем из страны регулярно выводятся капиталы в результате манипуляций с ценами. Предприятия АПК, например, из года в год показывают убытки, постоянно сообщая о снижении рентабельности своего бизнеса, систематически возмещая из бюджета страны НДС и… более чем уверенно стоя на ногах. Невольно возникает ощущение, что процесс затягивается искусственно, и в итоге мы рискуем так и не запустить контроль ТЦО, зависнув на этапе сбора отчетности и начисления штрафов за ошибки в ней. Но это ли наша цель?

Контроль трансфертного ценообразования (ТЦО) необходим по двум причинам. С одной стороны, он призван предотвращать потери (недопоступления) денег для государственной казны, в чем правительство, в идеале, должно быть заинтересовано прежде всего. С другой - создает справедливую конкуренцию на рынке, ведь тот, кто проводит деньги "мимо кассы", всегда находится в более выигрышном положении. А это уже - прямой интерес легального бизнеса, который хочет, чтобы правила были одинаковы для всех. Но обе заинтересованные стороны относятся к данной теме, мягко говоря, без энтузиазма. Чиновники ГФС сетуют, что, мол, присылают нам не отчеты, а отписки, понять ничего нельзя, а разбираться нет времени. Позвольте, что удивительного в том, что бизнес не готов делиться коммерческой информацией с налоговой, в каждом действии которой он видит подвох? Почему вызывает удивление, что обремененные проблемами с электронным администрированием НДС, его возвратом, хроническими изменениями налоговой базы и ставок, предприятия не находят времени для развернутых и полных отчетов по ТЦО. Охотно верим, что у них, как и у фискалов, нет на это времени.

"Действующий сложный механизм оказался неэффективным в борьбе с уклонением от уплаты налогов с использованием офшоров. Всего лишь несколько миллионов гривен поступило дополнительно в государственный бюджет. А потери через офшоры оценивались в 100 млрд грн ежегодно. Предприятия не стесняются допускать нарушения в области ТЦО-контроля - не показывать операции, задерживать подачу отчетов, не подавать их, искажать показатели, не отвечать на запросы органов ГФС. А фискальные служащие не успевают качественно обработать весь объем документации, - объяснила ZN.UA Ирина Кузина, руководитель харьковского офиса ЮФ "Ильяшев и Партнеры". - Кроме того, фискалам не хватает исходных данных - зачастую нет сопоставимых контролируемых операций, отсутствует доступ к финансовой отчетности компаний. Это провоцирует инспекторов выходить за рамки методологии, что, в свою очередь, облегчает работу юристов в судах". В результате работы добавилось всем, в явном выигрыше налоговые консультанты, юристы, аудиторы и оценщики, только государство пока в проигрыше.

В идеале система должна строится на доверии, той самой "сервисности", которая уже набила оскомину и которой в нашей фискальной службе не найти и с микроскопом. Вот и выходит, что за два года работы ГФС может похвастать лишь количеством собранных отчетов и миллионами начисленных штрафов за их неправильное составление. И данные эти совершенно неинформативны, оценить их достоверность невозможно, ибо сначала в отчетах писали одно, потом разобрались и начали писать другое, потом изменились правила - написали третье. Получается, что большую часть операций налоговая идентифицировать не может, и общая сумма контролируемых операций им неизвестна. Собрали за 2014 г. 12 млн грн штрафов - и ладно. За 2014-й ГФС получила отчеты от 2 тыс. компаний, за 2013-й - от 2,5 тыс., а итоговые данные основываются на анализе 45(!) фирм. Репрезентативна ли выборка с учетом колоссальных различий типов сделок? Надеются на следующий год, на реформу структуры службы, на дополнительное подразделение, которое будет заниматься аудитом и анализом рисков. Конкретики у этих планов никакой, а время идет.

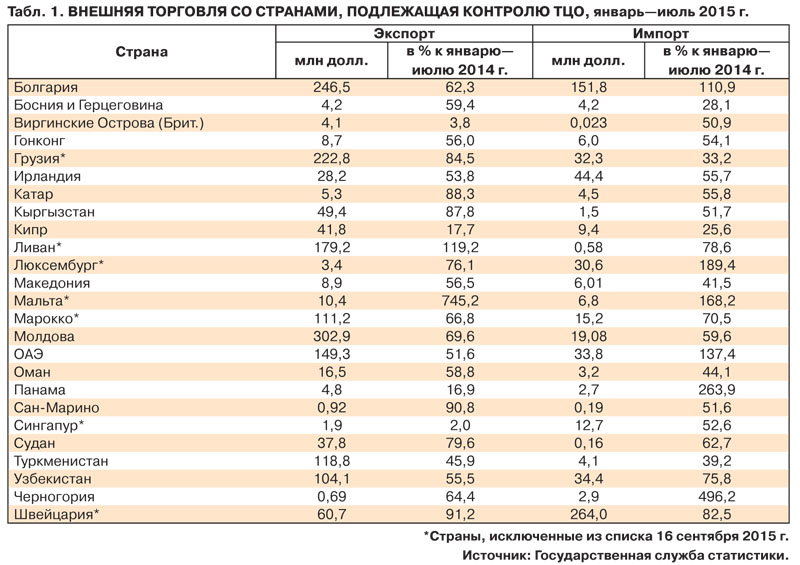

Не совсем понятны действия правительства и в отношении перечня стран, операции с которыми подлежат контролю. Первая отчетность по ТЦО показала, что 62% контролируемых операций осуществлялись с иностранными контрагентами, при этом одним из лидеров стала Швейцария (см. табл.1). За последнее полугодие с ее контрагентами отечественные компании провели операции на 325 млн долл. Тем не менее неделю назад Швейцарию из списка исключили. За все время своего существования перечень стран, к операциям с которыми применяется контроль ТЦО, сократился с 75 до 65 государств. Это наилучшая иллюстрация желания наших властей всерьез заниматься этим вопросом.

По разным оценкам, потери украинского бюджета от операций, подлежащих контролю ТЦО, исчисляются минимум десятками, а вероятнее, сотнями миллиардов гривен. Но людей, которые бы всерьез хотели эти деньги вернуть государству, похоже, нет. И в еще не работающую надлежащим образом систему продолжают добавлять все новые и новые риски, обрекающие ее на дальнейшую недееспособность.

Субъективная объективность

Прежде всего, для успешного контроля ТЦО нужны квалифицированные кадры. Из всех налоговых взаимоотношений именно оценка трансфертного ценообразования наиболее субъективна и зависит исключительно от квалификации оценщика. Да, в теории все просто - существует пять методов оценки, начинать нужно с первого (метода сравнительной неконтролируемой цены), если применить его не получается, нужно переходить ко второму (методу перепродаж), далее к третьему (методу "затраты плюс"), четвертому (методу распределения прибыли) и пятому (методу чистой прибыли). Грубо говоря, сотрудник фискальной службы должен, соблюдая приоритетность методов, выбрать наиболее подходящий, а в идеале использовать несколько методов и сравнить результаты. Но на практике в Украине первый метод используется крайне редко - информация об идентичных товарах либо отсутствует, либо сотрудник налоговой недостаточно хорошо знаком с рынком и не может ее найти и сопоставить.

"Допустим, компания "А" продает компании "Б" (связанному лицу-нерезиденту) корпоративные права. Операция подпадает под определение контролируемой, соответственно, у компании "А" возникает вопрос о применении того или иного метода определения рыночной цены в целях ТЦО. В данном случае это можно сделать только по методу сравнительной неконтролируемой цены, так как применение других методов затруднительно с точки зрения аргументированности и доступности информации, - приводит пример Владимир Рак, советник ЮК Moris Group. - Однако к данным корпоративным правам практически невозможно применить и биржевые котировки. Возможно, в странах Европы или Азии, в которых развит рынок акций и корпоративных прав, существует легальная возможность узнать о сопоставимых операциях и ценах, но в Украине такой возможности нет. В связи с этим компания "А" вынуждена прибегнуть к услугам независимых экспертов-оценщиков. Налоговики в правомерности использования такой оценки сомневаются, поскольку Налоговый кодекс предполагает использование данного источника информации только в случаях, когда проведение оценки является обязательным. При этом судебная перспектива спора с фискальным органом в данной ситуации однозначно за компанией "А". Поскольку для судов, как и для предприятия, просто не существует другого источника информации о рыночной цене для данной операции. Аналогичная ситуация сложилась не только с акциями и корпоративными правами, но и с другими финансовыми операциями, в отношении которых сложно достоверно рассчитать показатели рентабельности. По сути, для таких финансовых операций, как продажа корпоративных прав и акций, переуступка прав требования и факторинг, просто отсутствуют данные о сопоставимых операциях".

Таким образом, по словам юриста, многочисленные изменения и улучшения, вносимые в течение двух лет в законодательство о трансфертном ценообразовании, так окончательно и не решили проблему источников информации, от которых должны отталкиваться фискалы и компании. Более того, так и не определен наиболее приемлемый и экономически обоснованный метод определения рыночной цены для многих операций.

Да, для сотрудников фискальной службы организуют тренинги, но об их эффективности сказать пока нечего. Второй и третий методы не применяются почти никогда, так как для их использования необходимы полные данные финотчетности компаний, которые фирмы берегут как зеницу ока, и от налоговиков - в первую очередь. В итоге самый популярный метод в Украине - метод чистой прибыли, закладывающий в цену фактор распределения выгод сделки между всеми участниками. При этом наше законодательство никак не ограничивает сферу применения этого метода, однако он не может быть одинаково успешен из-за специфики каждого конкретного бизнеса, впрочем, как и любые другие способы оценки ТЦО.

Лучшего нет, есть единственно правильный в каждом отдельном случае, и грамотность оценки зависит исключительно от квалификации сотрудника налоговой. Грубо говоря, если фирма продает принтеры с убытком, это должно насторожить фискальную службу, но если выясняется, что компания, продавая принтеры с убытком, основной доход получает благодаря замене картриджей для этих принтеров, то все вопросы должны быть сняты. У компаний есть масса затрат, которые нельзя объяснить исключительно производственной необходимостью, - маркетинг, реклама, услуги, поддержание бренда, в периоды спада продаж и проч. И прописная истина, что если бизнес не прибыльный, то зачем его держат на плаву, применима лишь в отношении сырьевых продаж. Но в сырьевой Украине почему-то и она не работает.

Телега впереди лошади

Мировая практика однозначно говорит о том, что низкая рентабельность в течение нескольких лет у компании, давно работающей на рынке, - это повод для немедленного аудита ее деятельности. Качество аудиторских проверок в Украине и их достоверность - тема отдельной статьи, а вот нежелание фискальных органов обращать внимание на ежегодную убыточность "сырьевиков" - тема для расследования правоохранительных органов. По словам Александра Бакуменко, например, все десять крупных аграрных компаний, которые котируются на международных биржах, в финансовой отчетности, аудированной пятью ведущими компаниями, показали за 2014 г. чистые убытки. Как такое возможно?

Была предпринята робкая попытка закрутить гайки экспортерам сырья. Для них ввели обязательное использование метода сопоставимых цен для котируемых товаров. Речь идет о зерновых и технических культурах, мясе, молоке, сахаре, удобрениях, растительных маслах, металлах, газе, нефти, угле, этаноле, бензине, то есть обо всем том, на чем украинские толстосумы традиционно зарабатывают миллионы и миллиарды. Отправной точкой должна служить биржевая стоимость товара. На вопрос представителя одной из аграрных компаний о том, что может быть доказательством биржевой цены и нужна ли какая-то справка от биржевого брокера/трейдера, представитель ГФС ответил, что справка от брокера не подойдет, так как его квалификацию нельзя проверить (почему?), куда лучше принтскрин биржевых котировок (который даже школьник сможет подделать). Это к вопросу о качестве анализа и желании его проводить.

Если компания не может или не хочет применять метод сопоставимых цен для котируемых товаров, она должна раскрыть все показатели рентабельности всех вовлеченных сторон и полную цепочку прохождения товара. Теоретически, с этим можно работать, если захотеть. Но тут правительство зачем-то решает поставить телегу впереди лошади и предложить альтернативный вариант сырьевым отраслям. Мягкий, лояльный, демократичный, применяемый в развитых странах, но лишь отдаляющий нас от желаемого результата - так называемые договора АРА (Аdvancepricingagreement), или договора о предварительном согласовании цен. Порядок об их заключении недавно был принят правительством.

По сути, это договор на ограниченный срок (три года) между крупным налогоплательщиком и фискальной службой относительно определения критериев соответствия будущих хозяйственных операций налогоплательщика. Если условия договора соблюдаются, контролирующие органы не имеют права начислять плательщику налоговые обязательства, пеню или штраф по контролируемым операциям, которые являются предметом согласования. Такой договор де-юре является альтернативой налоговому аудиту, а де-факто - возможностью "откупиться" от налоговой на период действия соглашения. Если АРА-договор составлен непрофессионально или некорректно, он оставляет компании широчайшие возможности для злоупотреблений. В наших реалиях, когда специалистов в фискальной службе, способных оценить качество подобных документов, нет, а желающих улучшить свое благосостояние за счет крупных налогоплательщиков - хоть пруд пруди, это огромнейший коррупционный риск.

По словам экспертов Всемирного банка, консультирующих Украину в вопросах введения ТЦО, наша страна, мягко говоря, не торопится с внедрением системы реального контроля, не стремится к обмену информацией с другими странами (что крайне важно в эпоху глобальных рынков), не проявляет активности на международных встречах и замерла на первой ступени введения системы. Так почему же мы решили вдруг прыгнуть выше головы? Поможет ли это нам в достижении преследуемых целей? Крупные компании, имеющие достаточно ресурсов для привлечения квалифицированных юристов, будут заключать АРА-договоры и получать легальные иммунитеты от ГФС, а фирмы средней руки продолжат посылать в фискальную службу отчеты-отписки, платить штрафы за ошибки и сражаться с неквалифицированными инспекторами, объясняя каждую трансакцию.

Более того, уже сейчас ведутся разговоры о том, что с принятием очередных поправок в Налоговый кодекс отдельные правила для котируемых товаров могут убрать, фактически уничтожив еще неработающую нормально норму и сделав два шага назад.

"В течение двух последних лет система контроля ТЦО меняется постоянно. Менялись сроки подачи отчетности, порог контролируемых операций, перечень стран с низконалоговыми юрисдикциями. Такая изменчивость законодательства не способствует его практической имплементации. В связи с этим вполне объяснимым представляется отсутствие видимых результатов применения правил ТЦО. Кроме того, в настоящее время еще не наработана судебная практика по вопросам контроля цен, а как раз именно на основе судебных прецедентов, как правило, и происходит понимание практического использования норм права", - считает Александра Федоренко, юрист ЮФ "Антика".

Но на очереди новая порция новшеств в системе ТЦО. Например, отмена порога для операций, подлежащих контролю ТЦО, которая автоматически обяжет всех без исключения подавать отчетность в ГФС, добавит работы фискалам и окончательно похоронит надежду на качественный анализ информации. А вслед за этим и отмена верхних границ штрафов за неподачу документации, что даст фискальным органам лишний повод для очередного вымогательства. В итоге все опять сведется к проверкам всех и штрафованию каждого, и бюджет пополнят несколько миллионов. А несколько миллиардов незаметно пройдут мимо госказны, да еще и НДС из нее возместят, как в лучшие времена.

Войти с помощью Google

Войти с помощью Google