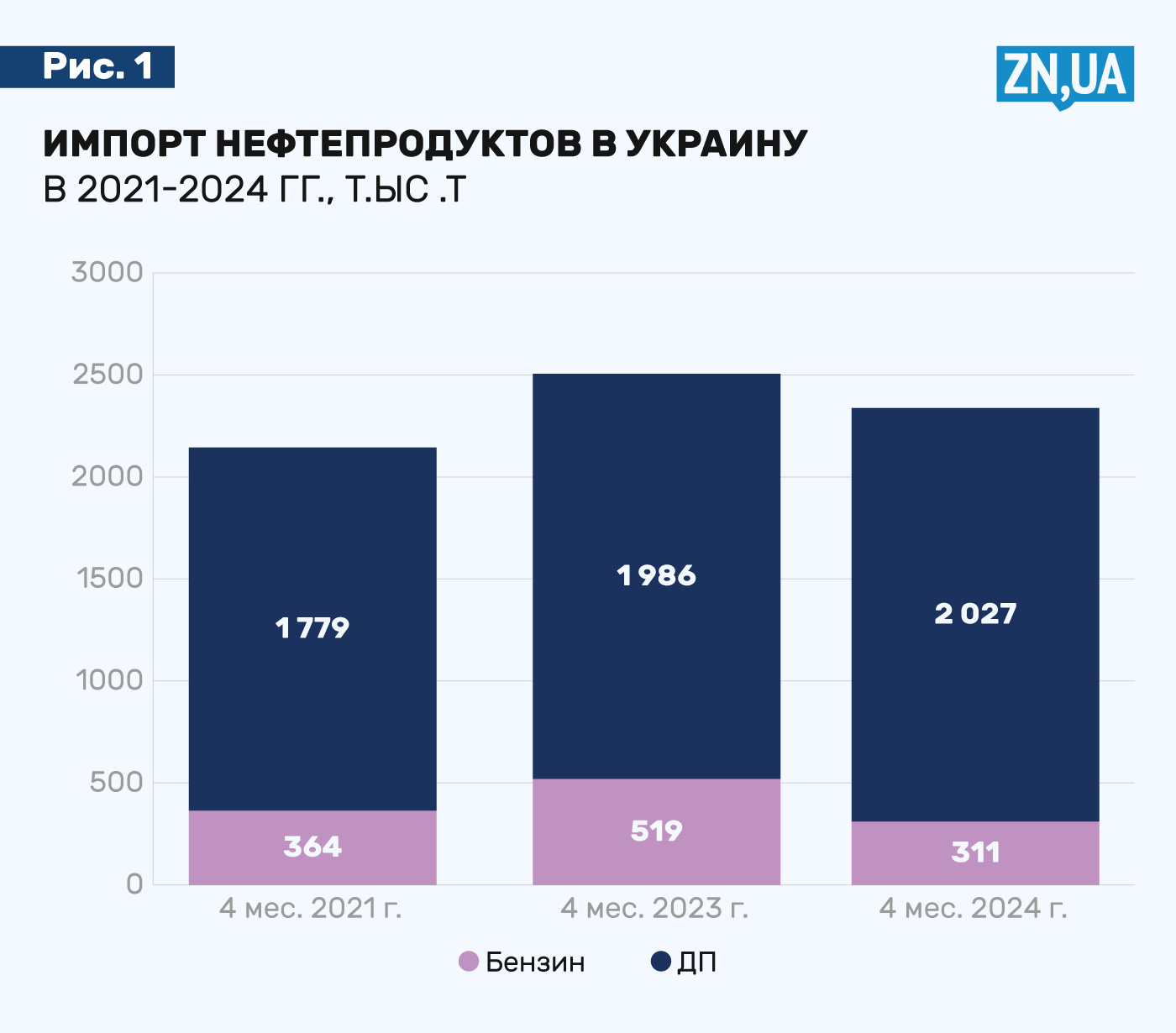

За первые четыре месяца 2024 года украинские импортеры привезли 2,3 млн тонн бензина и дизтоплива. Это на 7% меньше, чем за аналогичный период прошлого года, но на 9% больше, чем в довоенном 2021-м. Это означает, что новая система поставок горючего из Европы продолжает успешно функционировать, разрушая старый миф о невозможности жить без России и Беларуси. Более того, эта новая система продолжает совершенствоваться, направления конкурируют между собой, меняют логистику и инфраструктуру. Прежде всего речь идет о противостоянии Польши и Румынии, которые идут ноздря в ноздрю. При этом некоторые источники поставки исчезают, какие-то появляются. Так произошло с Грецией — сейчас одним из мощнейших направлений импорта дизеля. Мы видим, как работает новый интересный механизм, который точно лучше предыдущего.

Сравнение начала текущего года с прошлогодним выявляет некоторые особенности. В 2023 году импорт горючего бил все рекорды из-за ожидания европейского эмбарго на российские нефтепродукты, вступившего в силу с 5 февраля. К ажиотажным поставкам тогда приложило руку и правительство, которое на тот момент еще не пришло в себя от кризиса весной 2022-го, поэтому настойчиво рекомендовало трейдерам создавать запасы. Есть информация и о том, что чиновники транслировали беспокойство Европы и США, которые тоже опасались возможных проблем. Оно и не удивительно, ведь в 2021 году на российское дизтопливо приходилось 54% европейского рынка. В результате и европейцы, и украинцы навезли столько, что распродавали его до лета. Это создало высокую базу сравнения и впечатление, что рынок уменьшился. На самом деле 2024 год просто более стабильный, в том числе и из-за того, что зима прошла спокойно. Не менее интересно и показательно сравнение с довоенным 2021 годом (см. рис. 1).

Бензин: игра на двоих

Объемы импорта бензина за январь—апрель 2024 года уменьшились на 15% по сравнению с аналогичным периодом 2021-го, что дает понимание влияния большой войны на потребление.

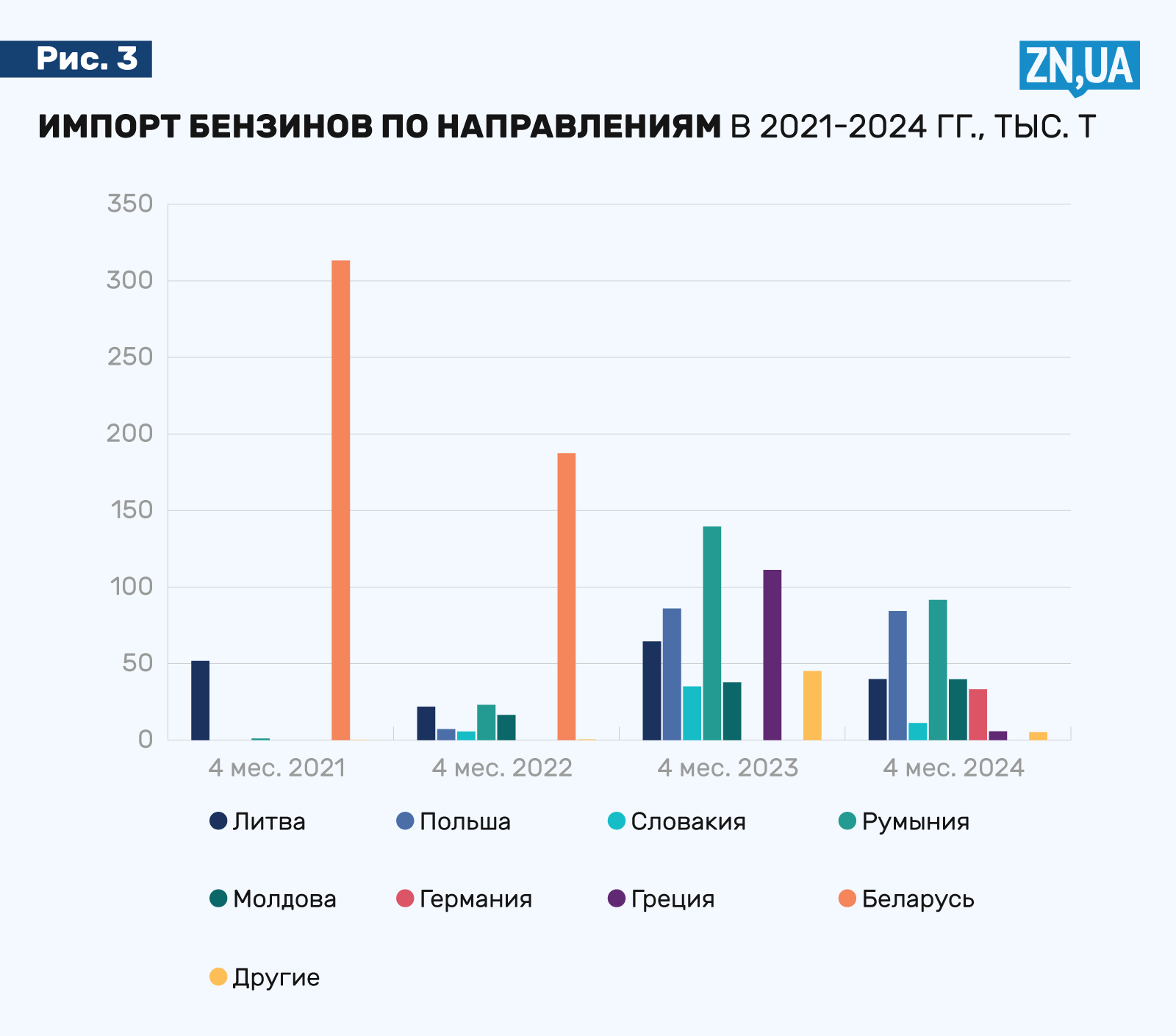

Если тогда импортные объемы делили между собой Беларусь и Литва, то сейчас основными источниками поставок являются Румыния (91,6 тыс. тонн), Польша (84,3 тыс.) и Литва (39,8 тыс. тонн).

Однако полностью спокойным 2024-й назвать нельзя. Форс-мажором стало блокирование украинско-польской границы, длившееся с 9 февраля по 22 апреля. Это привело к потерям объема автомобильных партий из Польши на 84% и на 55% из Литвы.

Но это был бы не украинский рынок, если бы не нашел выход. Потерянные объемы были компенсированы «железнодорожным» ресурсом: импорт бензина по железной дороге увеличился более чем вдвое.

Этот момент очень важен в контексте громких заявлений о возможной дестабилизации рынка горючего вследствие усиления мобилизации, в частности, и водителей бензовозов, которые везут горючее из Европы. Объективных оснований для таких прогнозов нет, ведь на автомобильный импорт бензина и ДТ приходится не более 15%, которые легко можно заместить железнодорожным транспортом. Тем более что о 100% выпадения автообъемов речь не идет, поскольку отдельные нефтетрейдеры занимались бронированием водителей и теперь сохранят импорт без изменений.

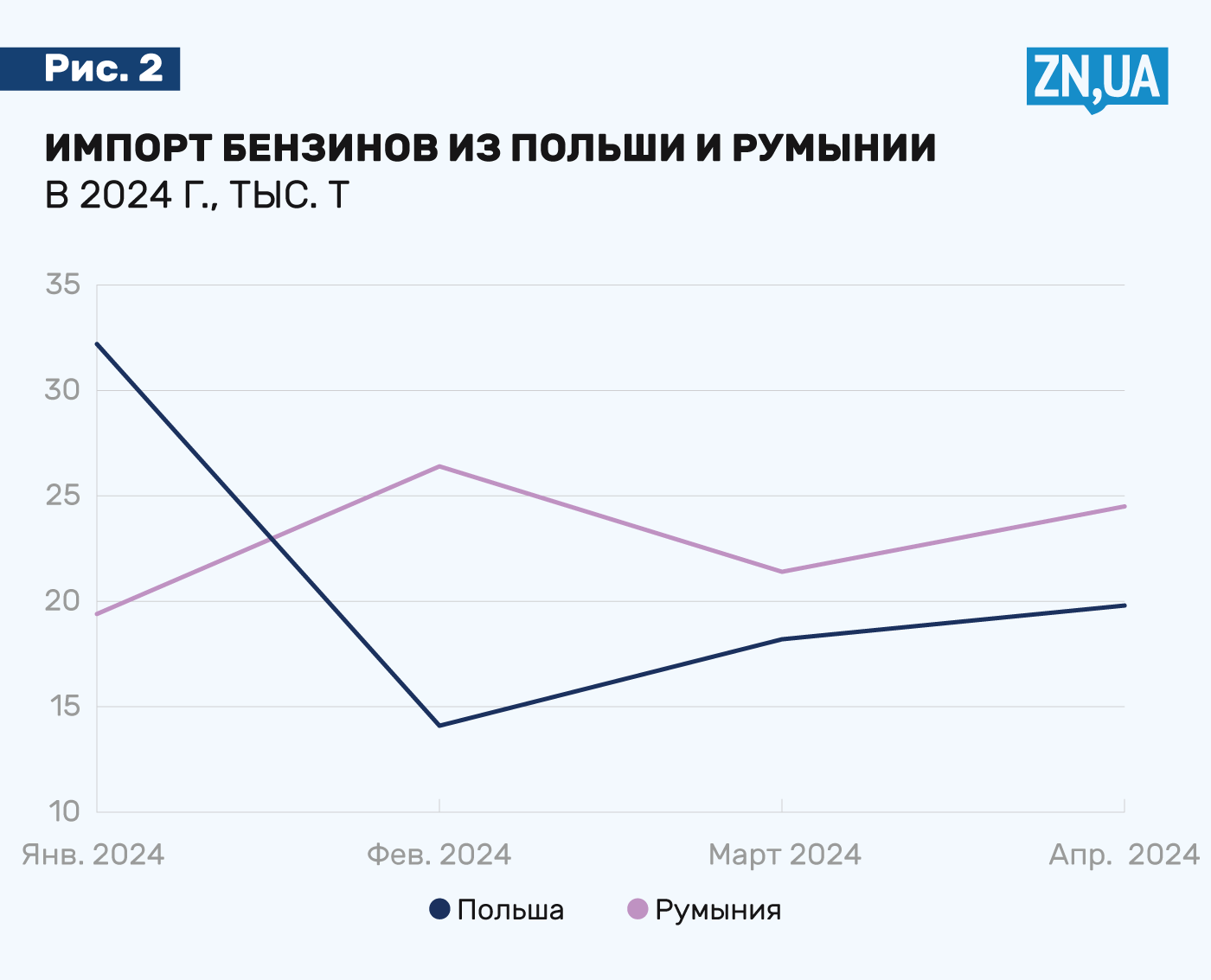

Вторым направлением поставок бензина является Румыния — основной конкурент поляков и литовцев (см. рис. 2). Здесь происходит настоящее соревнование между западным и южным направлениями импорта, которое становится все более интересным. Любая ошибка или проблема на западе сразу находит ответ на юге.

Если в прошлом году польских и румынских поставщиков бензина насчитывалось с два десятка, то в этом году мы наблюдаем фактически за соперничеством двух компаний — PKN Orlen и OMV Petrom.

В целом география импорта бензина сужается. Если в начале 2023-го Украина получала бензин из 17 стран, то сейчас — из 11 (см. рис. 3). С дистанции сошли в частности Венгрия, Грузия, Хорватия, Эстония и далекие Нидерланды. Очевидно, это эволюционные процессы, когда самые отдаленные (читай — дорогие) ресурсы покидают рынок вместе с ажиотажем.

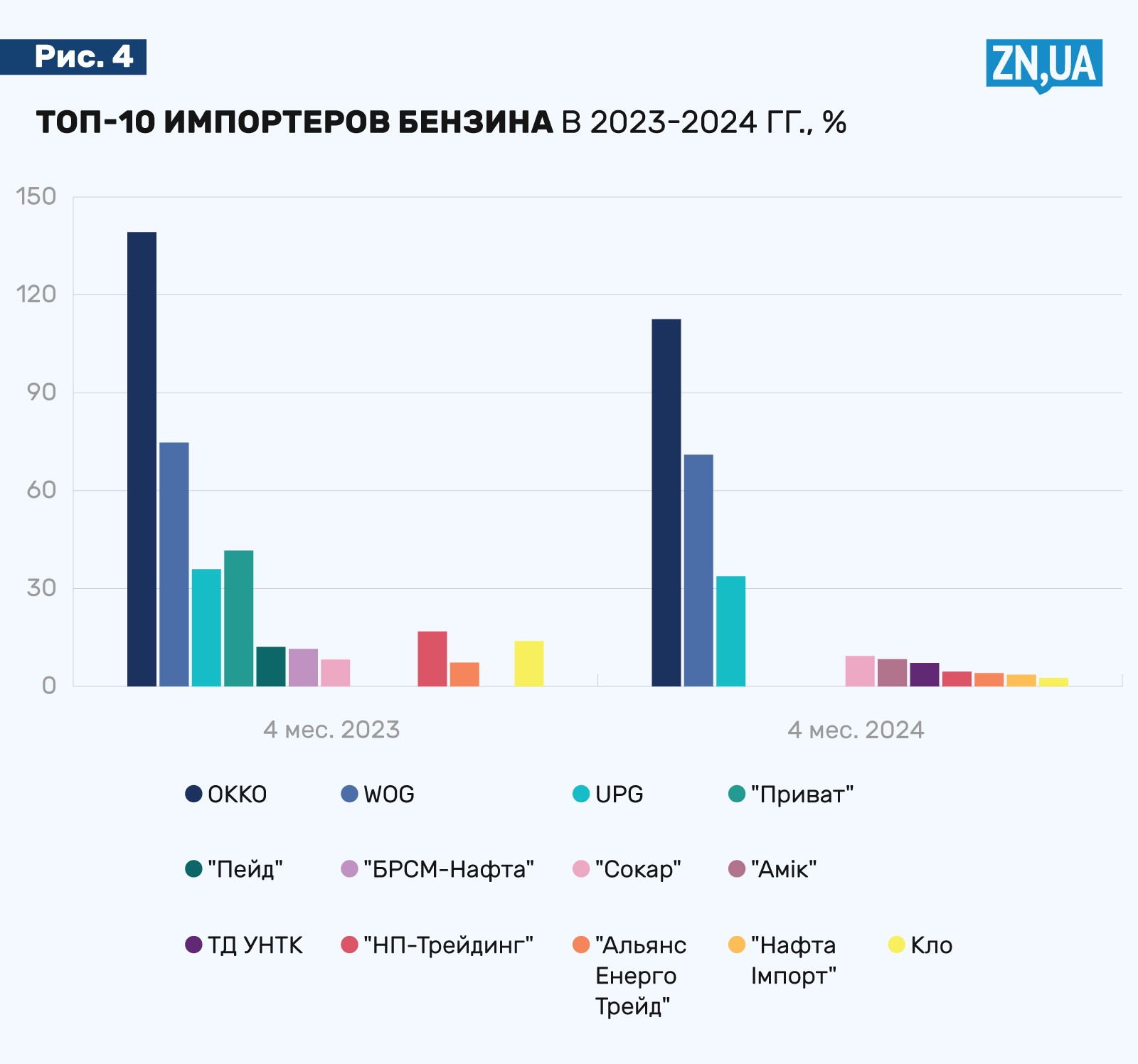

А что остается неизменным, так это тройка лидеров-импортеров бензина (см. рис. 4). Впереди ОККО, распределившая объемы между Румынией и Польшей примерно 50 на 50. Соответственно, сеть сотрудничает с упомянутыми OMV Petrom и PKN Orlen.

Второе место занимает WOG, у которого, кроме упомянутых «слонов», есть контракт с Orlen Lietuva. Как и ОККО, в этом году сеть избавилась от поставок из Греции, выступающей в последнее время как поставщик последней надежды.

Замыкает тройку UPG, которая, кажется, окончательно сосредоточилась на импорте бензина с немецкого завода PCK Schwedt (на него приходится 90% закупок компании).

В целом количество импортеров бензина за отчетный период 2024-го снизилось по сравнению с прошлым годом в полтора раза — на 49 компаний, до 92, что также объясняется стабилизацией рынка.

Дизтопливо: больше, чем надо

Основная конкурентная борьба разворачивается на рынке именно дизтоплива — самой массовой позиции в потреблении Украины. За четыре месяца 2024 года были импортированы 2,03 млн тонн. Что характерно, это превышает не только показатели прошлого года (на 2%), но и импорт 2021-го — почти на 14%.

Это свидетельствует о том, что, в отличие от бензина и сжиженного газа, потребление которого упало после 24 февраля 2022 года, дизтопливо держит позиции. Происходит это прежде всего из-за активизации автомобильных грузовых перевозок, на которые перешел как импорт, так и экспорт широкой номенклатуры товаров.

Неизвестно, откуда возник стереотип, что много потребляет армия, но это не так. По нашим оценкам, ее потребности лежат в диапазоне 5–10% от национального потребления. Соответственно, закрыть эти потребности рынку довольно легко.

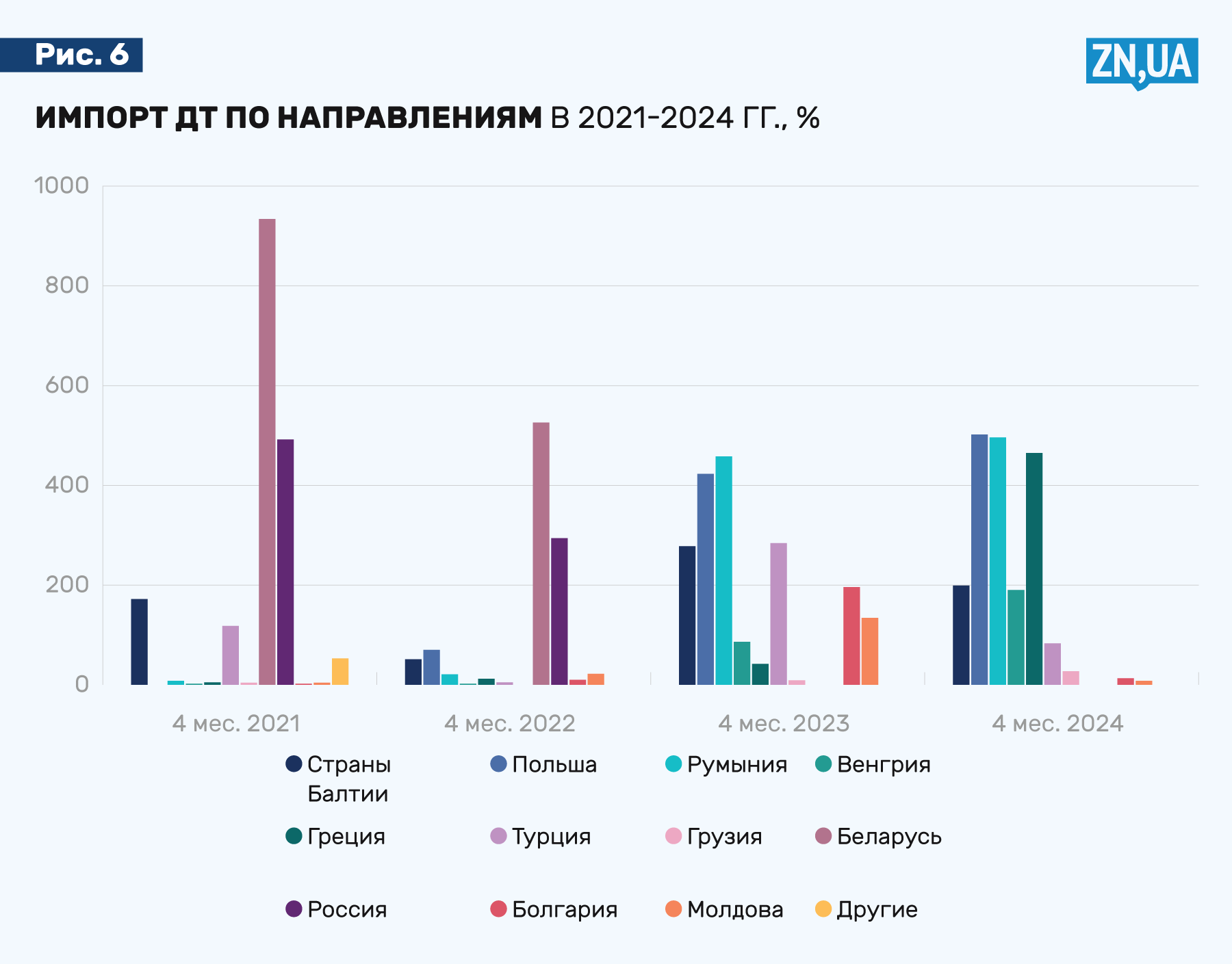

Главное же то, что растущая потребность в горючем обеспечивается из абсолютно новых источников. Если на Беларусь и Россию в 2021 году приходилось 79% от общего импорта ДТ, то сейчас рынок успешно работает на новых направлениях и не имеет никаких проблем. Есть уверенность в том, что новая система импорта и транспортные возможности могут обеспечить объемы импорта в полтора раза большие, чем текущие, если возникнет такая необходимость.

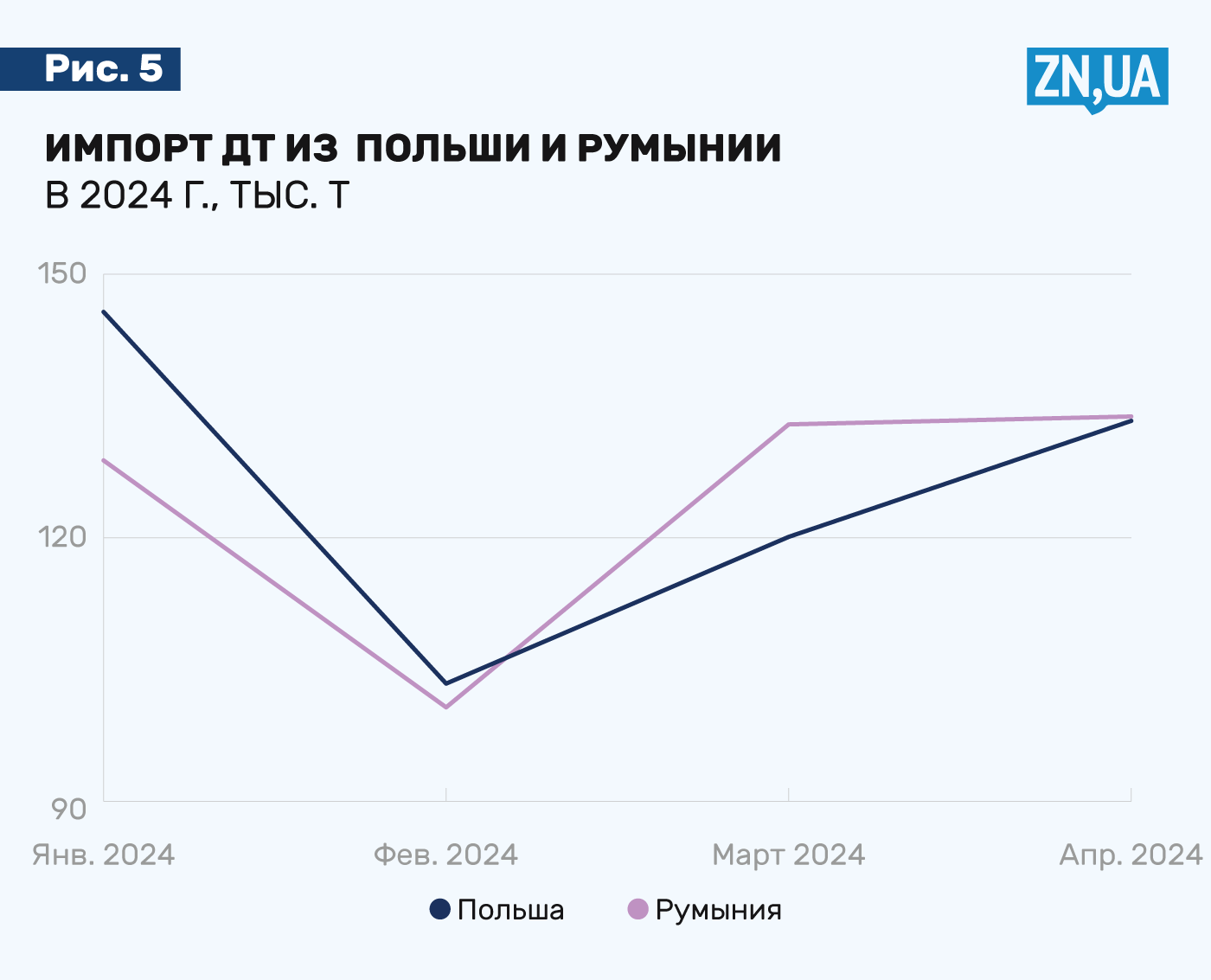

На дизельном фронте сохраняется все то же противостояние между Польшей (502,4 тыс. тонн, на 19% больше, чем в прошлом году) и Румынией (496,3 тыс. тонн, +8%). Как и по бензину, эти две страны идут в абсолютном паритете (см. рис. 5).

На фоне фермерских протестов сохранить объемы из Польши удалось за счет опять-таки увеличения поставок по железной дороге. Они выросли в 1,5 раза (467 тыс. тонн), тогда как автоимпорт упал в три раза (до 35,4 тыс. тонн).

В частности, нарастил отгрузку по железной дороге PKN Orlen (на 22%). И почти полностью перешел на рельсы крупнейший частный польский трейдер Unimot: всего 9% объемов экспорта он доставил в Украину бензовозами, тогда как в 2022-м это было 96%. Для компании проблема состоит также в том, что в 2023 году она инвестировала в создание мощного наливного терминала в городе Ясло, который был нацелен именно на автомобильные отгрузки в Украину.

Была вынуждена пойти аналогичным путем UPG. Она увеличила железнодорожные отправки из Польши на 59%, заместив почти 75% объемов, раньше ехавших в автомобилях. Это стало возможным вследствие модернизации эстакады на терминале компании в Щецине, а также закупки дополнительных евроцистерн.

Юг диктует цены

Южное, или румынское, направление поставок можно назвать центром ценообразования горючего, потому что именно здесь ведется самая ожесточенная конкурентная борьба между трейдерами. Основной поток идет из порта Констанца, куда в свою очередь горючее поступает со всех уголков мира, включая далекую Индию.

Объемы за год почти не изменились, а вот в логистике изменения очевидны, причем противоположные польским. Да, поставки бензовозами выросли на 78%, а по железной дороге упали на 40%.

Крах года — Болгария. Снижение в 13 раз, до жалких 11,6 тыс. тонн. В октябре 2023 года СБУ отнесла крупнейшие болгарские терминалы к санкционным направлениям из-за слишком ощутимого «русского духа».

Оказался там и молдовский терминал Джурджулешты, и как результат — потеря объемов тоже в 13 раз, до мизерных 7,5 тыс. тонн.

Более 16% потеряла Литва, за что должны благодарить польских забастовщиков. Импорт автомобильным транспортом уменьшился на 33%, немного наверстать удалось благодаря увеличению отгрузок по железной дороге.

География импорта уменьшилась за счет Албании, Франции, Хорватии, Эстонии и Северной Македонии. При этом добавились Израиль и Австрия (см. рис. 6).

Безусловным прорывом этого года стала Греция, импорт откуда увеличился в 11 раз и составил 464,7 тыс. тонн. Победу здесь ковали два международных трейдера — AGTG SA и Eco Fuel Trading, на долю которых пришлось до 75% импорта с этого направления. Такой разворот произошел вследствие того, что Турция (крупнейший импортер российского ДТ в мире) попала под санкции, и из-за уже упомянутых болгар и молдаван. Фактически Греция стала ближайшим источником нероссийских объемов дизтоплива в регионе.

Что касается Турции, которая была фаворитом в прошлом году, то импорт оттуда уменьшился в 3,4 раза, до 82,9 тыс. тонн. Фактически остался единственный поставщик — НПЗ Star, принадлежащий SOCAR. Но тучи собираются и тут: в конце 2023 года стало известно о возобновлении больших поставок на этот завод нефти российского «Лукойла».

Рейтинг мощнейших импортеров дизтоплива отличается от рейтинга импортеров бензина. Это ОККО, UPG и оптовый трейдер «Альянс Энерго Трейд».

ОККО поставляет 95% дизеля из Польши и Румынии. UPG в этом году ориентировалась на поставке американского ДТ через свой морской терминал в Польше. Наибольшую динамику показал «Альянс Энерго Трейд», нарастив объем вдвое (до 181,6 тыс. тонн) и построив диверсифицированную систему поставок.

Ощутимы изменения и в количестве импортеров дизтоплива — оно упало с более чем 350 до 221. Для справки: в 2021 году их было 96.

В этом контексте показательны и изменения в логистике. Импорт автотранспортом в этом году сократился в 2,4 раза (295 тыс. тонн), тогда как по железной дороге вырос на 8%, до 714,7 тыс. тонн. Импорт бензовозами — это дело небольших трейдеров, которые заработали на ажиотаже 2022 года и мечтают о возвращении тех сладких времен. Но, как видим, эти ожидания постепенно сходят на нет. По рынку постоянно ходят разговоры о банкротстве импортеров одного за другим. Это подтверждают и расчеты, которые показывают убыточность оптовых поставок в этом году из-за перманентного профицита дизеля на рынке.

***

За два года украинским импортерам удалось забыть о Беларуси и России и построить новую структуру поставок светлых нефтепродуктов. Она не только более диверсифицированная, но еще и достаточно мощная и в состоянии обеспечить намного большие объемы импорта. Это очень важная победа, которая снижает к минимуму вероятность нехватки горючего. На фоне проблем в энергетическом секторе такая надежная система приобретает особое значение.

Войти с помощью Google

Войти с помощью Google