В наши дни даже рядовому и не самому обеспеченному украинцу порой приходилось отправлять деньги за рубеж. И с каждым годом такие ситуации возникают все чаще. Ведь перевести деньги требуется не только, чтобы оплатить учебу, отель или билеты на самолет.

Очень часто даже самые элементарные покупки выгоднее осуществлять через мировую сеть, заказывая товары из Кореи, Китая или Европейского Союза и оплачивая их дистанционно. Так выгодно приобретать самый широкий спектр товаров: от семян помидоров до фирменной одежды и дорогой бытовой техники. Нередко деньги необходимо перевести и родственникам или сослуживцам, находящимся в туристических или деловых поездках. Способов сделать это на сегодняшний день достаточно много. Удобство, надежность и, главное, цена различных вариантов перевода денег очень сильно отличаются. И каждый способ перевода, как правило, имеет свою сферу использования, в которой он оптимален.

Мгновенный безадресный перевод

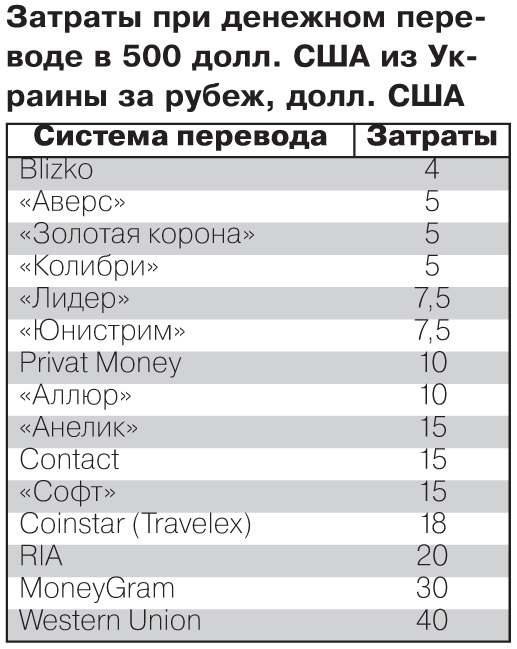

Международные системы денежных переводов (МСДП) удобны, прежде всего, тем, что большинство из них обеспечивают мгновенный и безадресный перевод на определенное лицо, без привязки к конкретному банку, городу, а иногда даже стране. При получении денег необходимо явиться в ближайший пункт обслуживания данной системы переводов, предъявить паспорт и знать, как правило, лишь контрольный номер и/или пароль данного конкретного перевода, которые получателю сообщает отправитель, обычно по телефону или электронной почте. Для оперативной пересылки денег родственникам и проверенным деловым партнерам это, без сомнения, лучший и наиболее надежный способ. Однако за скорость и удобство приходится платить. Ведь чем крупнее система, тем больше у нее точек обслуживания, и тем выше ее тарифы. Наиболее известными и дорогими являются Western Union и MoneyGram. Эти компании с мировым именем достаточно долго работают в данной сфере и имеют огромные сети пунктов обслуживания практически по всему миру. При переводе суммы в 500 долл. США Western Union берет 40 долл., MoneyGram - 30 долл. То есть 6 и 8% соответственно. На больших суммах тариф этих систем снижается, но на сегодняшний день существуют ограничения на сумму зарубежных переводов, о которых мы упомянем ниже.

Большинство крупных отечественных банков создали собственные системы переводов за рубеж, как правило, используя связи с конкретными зарубежными банками. Кроме того, помимо услуг собственной системы переводов и услуг ведущих МСДП, банкиры предлагают воспользоваться и другими, более мелкими региональными. В этих случаях комиссия за операцию перевода для суммы в 500 долл. (либо евро) составляет, в большинстве случаев, 2-3% в зависимости от выбранной системы и направления перевода.

Самый существенный недостаток МСДП - невозможность осуществлять оплату товаров и услуг за рубежом. Целевая сфера применения - помощь родственникам и расчеты между хорошо знакомыми партнерами. Теперь об административных ограничениях. Постановлением НБУ №354 от 03.06.2015 г. установлены ограничения суммы переводов иностранной валюты за пределы Украины без открытия текущего счета или с текущего счета без подтверждающих документов - не более эквивалента 15 тыс. грн в течение одного операционного дня. На сегодняшний день это, к сожалению, около 500 евро (или около 545 долл. США). Осуществить перевод большей суммы можно с текущего счета в иностранной валюте на основании подтверждающих документов, но не более эквивалента

150 тыс. грн в месяц.

SWIFT-переводы

Денежные переводы через эту систему намного дешевле и удобнее для оплаты заграничных услуг - таких как учеба, медицинское обслуживание, бронирование номеров в отелях. Используют такие переводы и для оплаты участия в различных конференциях или для перечисления денег на счета родственников, которые долгое время находятся за границей.

Чтобы перевести денежные средства через систему SWIFT, необходимо как минимум иметь счет в отечественном банке, а также паспорт и идентификационный код. Также нужно знать точные реквизиты получателя и уметь их правильно записать: имя и фамилию получателя или название компании на английском языке, адрес получателя, данные банка получателя (наименование, адрес, SWIFT-код и номер корреспондентского счета банка), номер счета получателя (или международный номер счета - IBAN).

Комиссия за перевод по системе SWIFT составляет 0,15-2%, но не меньше определенной суммы (по состоянию на март 2016 г. это от 12 до 20 долл.). Через SWIFT выгоднее отправлять крупные суммы. Срок перевода в большинстве случаев составляет от трех до пяти рабочих дней, но иногда достигает и нескольких недель, что также может создавать определенные неудобства. Другими словами, система SWIFT предназначена в основном для солидных, "глобальных" платежей.

В тоже время у SWIFT-переводов есть ряд преимуществ, недоступных отправителям средств через международные системы мгновенных денежных переводов. Например, клиент имеет возможность самостоятельно осуществлять выбор валюты перевода. Кроме того, у получателя нет необходимости затрачивать время на получение перевода - деньги оказываются на его счету. К преимуществам этой системы можно отнести и то, что перевод можно сделать на счет клиента практически в любом банке мира. Банкиры также обращают особое внимание клиентов на безопасность системы SWIFT-переводов.

Для многих отправителей важной особенностью системы может оказаться отсутствие ограничений по сумме перевода,если при этом не нарушаются правила валютного законодательства Украины.

Еще одна особенность SWIFT-переводов - это их адресность. Если отправка переводов по МСДП не ограничивает получателя в месте выплаты перевода, то по системе переводов SWIFT выплата перевода проводится исключительно в конкретном отделении банка согласно реквизитам, указанным в платежном поручении. И самая неприятная особенность SWIFT-переводов - это возможное появление дополнительных расходов во время отправки либо получения денежных средств. Тарифы на SWIFT-переводы устанавливаются на усмотрение банка, зависят от многих факторов и в большинстве случаев оказываются уникальными для каждого конкретного банка, а подчас и конкретного перевода. Иногда перевод может идти через два-три банка - все зависит от сети корреспондентских отношений, которая есть у банка-отправителя. Чем больше посредников, тем выше тарифы. Поэтому у банка есть два выхода: либо установить универсальный тариф на перевод, который с запасом покроет его расходы на всех посредников, либо непосредственно перед самим переводом уведомлять клиента о размере дополнительной комиссии на посредников. Украинские крупные банки, разумеется, чаще выбирают первый путь - более дорогих и универсальных тарифов.

С карты на карту

Наиболее современными и удобными способами перевода денег на сегодняшний день являются системы перевода с использованием карточных счетов. Проще всего перевести средства с одного карточного счета на другой (person to person - р2р). Подобную операцию можно осуществить, не выходя из дома через систему интернет-банкинга. Сегодня она есть у большинства крупных отечественных банков. Если интернет-банкинга все же нет, тогда перевести деньги на карточку можно через платежные терминалы или банкоматы. Для перевода денег на пластиковую карту достаточно знать только номер карты получателя. Желательно, разумеется, знать имя и фамилию получателя для проверки правильности набранного 16-значного номера. Если деньги пересылаются с гривневой карты, а валюта получения - евро или доллар, конвертация осуществляется автоматически по внутреннему курсу банка (не самому выгодному для отправителя). Поэтому желательно для заграничных расчетов завести все же отдельную валютную карту либо ее виртуальный аналог. Средства в большинстве случаев поступают на карточный счет получателя за рубежом в течение одного банковского дня. Однако банки, по-видимому, страхуясь от неожиданностей, чаще указывают срок перевода до трех банковских дней.

Комиссия за операцию перевода составляет, как правило, 1-1,5%. Иногда банки, кроме комиссии, дополнительно берут еще и фиксированную сумму - 10-20 грн. В итоге, с потерями на конвертации, затраты могут достичь 3-5% отправляемой суммы. Следует учитывать, однако, что переводы р2р за пределы Украины предоставляют далеко не все украинские банки в связи со сложностью их реализации - необходима более сложная идентификация отправителей переводов, проверка по черным спискам и т.д.

Кроме того, далеко не все получатели денежных средств сегодня соглашаются на прямой перевод денег на свою карту. Карточные мошенники научили всех осторожности. Сетевые магазины, крупные аукционы, а иногда и физические лица-предприниматели во всем мире предпочитают использовать для расчетов системы виртуальных электронных кошельков. Помимо высокой надежности за счет более глубокого кодирования и шифровки транзакций, наиболее известные системы, такие как PayPal, WebMoney и др., еще и дополнительно страхуют каждый перевод денег на полную сумму.

Электронные деньги

Сегодня самый удобный и быстрый вариант перевода денежных средств - перевод через системы электронных денег ("виртуальных кошельков"). Наиболее известные сервисы в Украине - PayPal, WebMoney, "Яндекс.Деньги". Однако их использование, несмотря на широкое распространение в мире, связано у нас пока со многими сложностями и ограничениями. Например, тот же PayPal работает для украинских пользователей исключительно для оплаты товаров и услуг за рубежом. Отправка денег другим пользователем системы пока недоступна. Комиссия относительно невысокая: 3,4% + 0,3 долл. за транзакцию. "Яндекс.Деньги" подойдут лишь для переводов в рублях, а значит, с большой вероятностью, только жителям России. Причем максимальна сумма одного перевода - эквивалент 15 тыс. руб. (350 евро), но зато комиссия за перевод составляет всего 0,5%. Правда, придется отдать еще 3-6% за пополнение электронного кошелька. Так что в итоге - минимум 3,5%. WebMoney дает возможность переводить за рубеж в разных валютах (доллар, евро, российские и белорусские рубли), а комиссия за один перевод - всего 0,8%. Отдельно придется заплатить за пополнение кошелька 1-5% в зависимости от выбранного способа. Итого - от 1,8%. И, что важно, получатель должен быть обязательно подключен именно к этой системе электронных денег.

***

Так что у украинцев на сегодняшний день достаточно широкий диапазон возможностей для перевода денег за границу. Разнообразие систем перевода обеспечивает, с одной стороны, достаточно терпимые тарифы (за счет ощутимой конкуренции), а с другой - возможность выбора оптимального способа пересылки денег в каждом конкретном случае. Ближайшие перспективы также вселяют оптимизм. Системы развиваются, становятся все более комфортными, быстрыми и удобными. Было бы только что переводить…

Войти с помощью Google

Войти с помощью Google