Рынок отмечает высокую склонность "ПриватБанка" к рискам и низкий уровень его капитализации, несмотря на докапитализация за счет огромной величины эмиссии ОВГЗ, пишет в своей статье для ZN.UA банковский эксперт Вадим Сирота

В основном речь идет о "рекапитализационных" ценных бумагах, которые с учетом индексированных (привязанных) к динамике курса иностранной валюты и гривневых "приватбанковских" ОВГЗ, облигаций для докапитализации других госбанков, стали фактически источником скрытой эмиссии. А это порождает риск инфляционного всплеска при их монетизации Нацбанком. Спасательным кругом в этой ситуации может стать оптимальная реструктуризация кредитного портфеля госбанков (в первую очередь национализированного "ПриватБанка"), которая сможет обеспечить хотя бы частичный возврат средств за счет погашения кредитов или улучшения их качества..

За IV квартал 2016 года наблюдается существенный рост уровня покрытия сформированными резервами кредитного портфеля с 14 % до 74 %. Кроме эмиссии ОВГЗ источником такой консервативной политики по управлению кредитными рисками (материализованной в максимальном резервировании кредитов) стал новый для Украины механизм "bail-in". Его суть в конвертации обязательств перед связанными с экс-акционерами и контролируемыми ними бизнес-структурами в капитал "ПриватБанка" на общую сумму, эквивалентную 29,4 млрд грн. Но ситуацию со средствами зернотрейдера мирового уровня Cargill можно рассматривать как "косвенное подтверждение слабой правовой позиции украинского государства в вопросе упомянутой конвертации и, с учетом жесткой позиции пострадавших кредиторов, чревато многомиллиардными делами, проигранными в судах".

С другой стороны, некоторые аналитики обратили внимание на "значительные объемы конвертации валютных кредитов в гривневые в течение нескольких предшествующих национализации месяцев. Это может свидетельствовать о выведении валютных средств экс-акционерами "ПриватБанка" (под зорким надзором НБУ) и появлении в балансе банковского учреждения существенных "скрытых дыр" из-за возросших несоответствий между активами и пассивами в иностранной валюте".

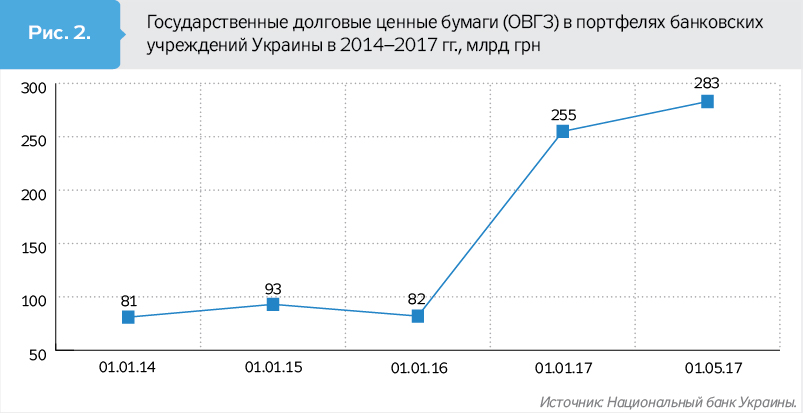

Напомним, в декабре 2016 года был национализирован крупнейший в Украине "ПриватБанк". Потребности в докапитализации этого банковского учреждения оценивались на уровне около 150 млрд. грн., из которых 116 млрд. - были покрыты за счет государства, выпустившего собственные долговые ценные бумаги. Оставшаяся сумма была компенсирована за счет конвертации в капитал обязательств перед связанными с прежними владельцами банка лицами (так называемый "bail-in").

Отображение скрытых проблем с качеством кредитного портфеля "ПриватБанка" стало причиной его рекордного для украинских банковских учреждений убытка в размере 135,3 млрд. грн. за 2016 год. Глава НБУ В. Гонтарева в начале апреля этого года заявила, что понадобится еще около 30 млрд. грн. для формирования резервов банка. В соответствии с обновленной статистикой НБУ на начало мая убыток "ПриватБанка" увеличился до 164,5 млрд. грн.

Подробнее о ситуации с убытками национализированного "ПриватБанка" и работе консорциума по реструктуризации кредитной задолженности перед банком его экс-акционеров читайте в статье Вадима Сироты "Проблемка" "Привата": блуждание среди реструктуризационных сосен" в еженедельнике "Зеркало недели. Украина".

Войти с помощью Google

Войти с помощью Google