По состоянию на март 2023 года в Украине перестали выплачивать банкам каждый второй-третий кредит. Несмотря на это, банки в разы уменьшили количество исков в суд, а значит, рассчитывают на другой механизм взыскания задолженности с получателей кредитов, сообщает платформа открытых данных Опендатабот.

Аналитики платформы считают, что ситуация может содержать коррупционный фактор, и приводят следующие доводы.

По состоянию на февраль 2023 г. доля просроченных кредитов по банковской системе составила 39%.

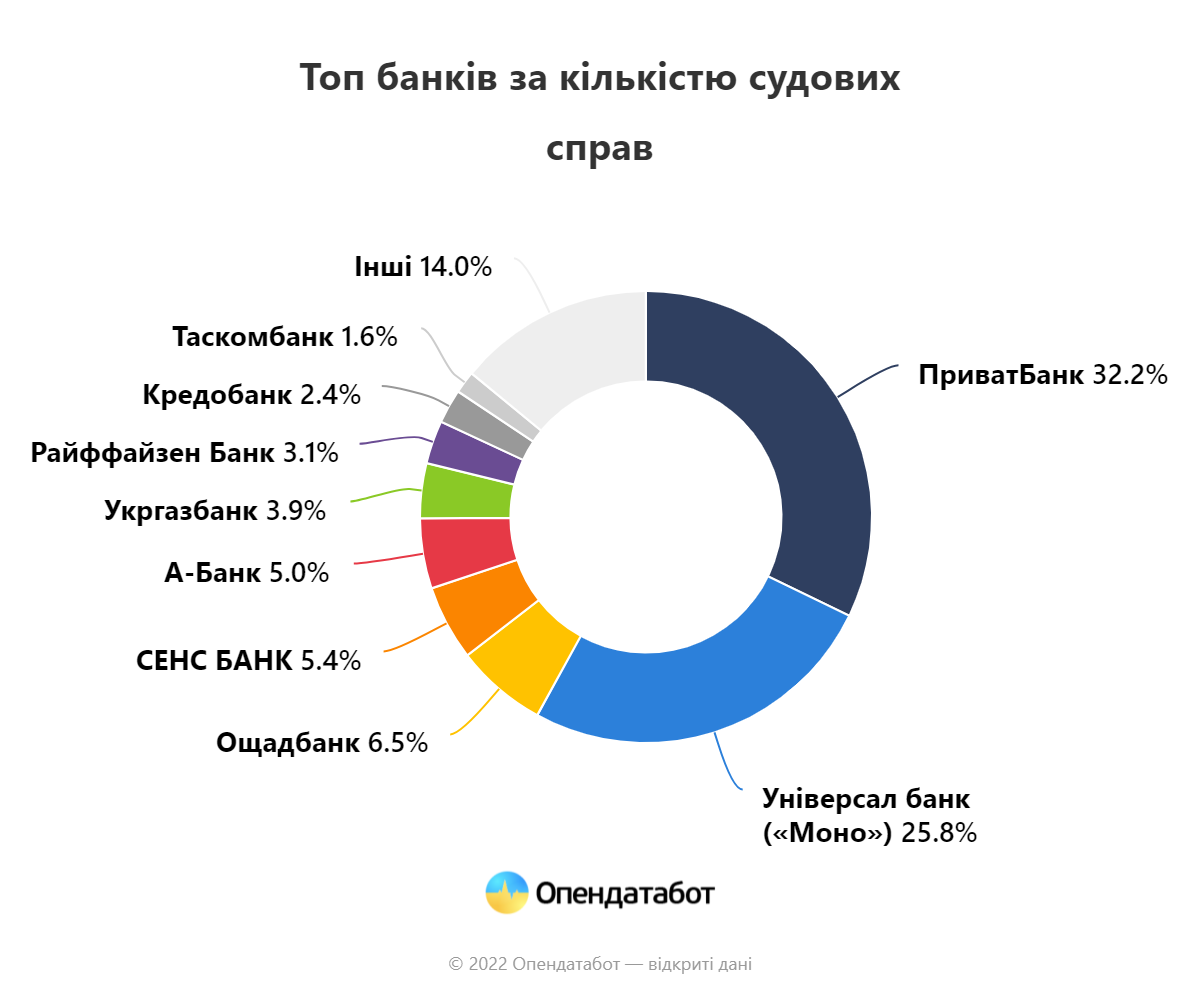

В то же время, отслеживая каждый суд, где банки являются истцом, ответчиком или третьим лицом, Опендатабот обратил внимание на такое обстоятельство. В 2022 году украинские банки были сторонами по 56 670 судебным делам. А это на 37% меньше, чем до начала войны.

Снизили свою активность в 2022 году даже топ-10 банков, которые чаще всего участвовали в судебных процессах. Так, государственные ПриватБанк и Ощадбанк подали исков вдвое меньше, чем в 2021 году. Наибольшее падение исковой работы наблюдается у А-Банка — в три раза.

Это, по мнению аналитиков, свидетельствует о том, что банки ищут другие пути.

"Учитывая рост NPL (уровня неработающих кредитов, - ред.), мы ожидали увеличения исков от банков в суды - однако этого не происходит", - отмечает руководитель Опендатабот Алексей Иванкин.

Он подчеркивает, что для решения ситуации с неработающими кредитами банк имеет два варианта: судиться с должником в суде или продавать внешним коллекторам эту задолженность.

"Следовательно, банки готовятся к продаже кредитных портфелей коллекторам", - резюмирует Иванкин.

Как считают в Опендатабот, это плохая новость как для должников, так и для банковской системы.

"Это приводит к увеличению ущерба и коррупционным рискам", - отмечает Алексей Иванкин.

Если банк обращается в суд, есть шансы получить всю сумму кредита и вернуть расходы непосредственно на судебный процесс. Но в случае продаж долга коллекторам, в среднем банк получает всего 10% от суммы задолженности.

Также не исключено, что "в комплекте" идут коррупционные риски - если проблемный портфель продан за бесценок коллекторской компании, связанной с банком, его должностными лицами или отделом взыскания.

В Опендатабот предполагают именно такое развитие событий, поскольку государство за последние годы значительно улучшило взыскание долгов по кредитам через механизм судебных исков.

"Появился институт частных исполнителей и автоматическая система блокирования счетов должников. Это возможность не только официально вернуть в банк кредитные средства, но и улучшить свой имидж и уровень доверия от НБУ", - обращают внимание аналитики платформы.

Однако, чтобы возвращать свои средства без коррупционной составляющей, банкам нужно проделать определенную работу, что более хлопотное занятие, чем обратиться к коллекторам.

"Нужно автоматизировать взыскание - упрощать генерацию исков, контроль нахождения дел в суд, заседаний и решений, работы судебных исполнителей - в том числе и посредством открытых данных", - отмечают в Опендатабот.

Напомним, неработающим кредит считается в случае, если выплаты по нему просрочены в течение 90 дней.

До войны NPL по украинской банковской системе составлял 34%.

Ни у НБУ, ни у банков пока нет окончательной стратегии, что делать с таким масштабом проблем. Среди стандартных методов – переговоры, суд и коллекторы – в войну эффективными могут оказаться только переговоры с заемщиками. Читайте об этом в материале Елены Граждан - "Банкам пора признать неработающие кредиты, НБУ - создавать новую политику".

Войти с помощью Google

Войти с помощью Google