Проблеми накопичення державного боргу, навантаження боргових виплат і пов'язаних із ними ризиків нестабільності, на жаль, не втрачають своєї актуальності. Однією з причин такої ситуації є те, що державні позики не мають належної економічної віддачі, використовуються здебільшого на споживчі потреби та рефінансування боргів і не створюють економічного базису для повернення залучених коштів.

Починаючи з 2016 року відносні показники боргового навантаження в Україні поступово знижувалися. Так, величина державного і гарантованого державою боргу відносно ВВП зменшилася з пікового рівня 81% ВВП наприкінці 2016-го до 60,9% 2018-го і 49,8% ВВП наприкінці 2019 року. Такі зміни було зумовлено підвищенням реального обмінного курсу гривні та зростанням реального ВВП при стабілізації номінальної суми державного боргу. В абсолютному вираженні, згідно з даними Міністерства фінансів, за 2019 рік державний внутрішній борг збільшився на 66,5 мільярда гривень, а зовнішній - зменшився на 1,5 мільярда доларів США.

Виконаний нами аналіз показує, що в Україні порушуються два з п'яти ключових індикаторів безпечного рівня боргу, а проблеми боргової стійкості ще не втратили своєї актуальності. Так, відносно доходів бюджету державний і гарантований державою борг станом на кінець 2019 року становив 200,2% при гранично допустимому рівні 150–200%. А відношення короткострокового зовнішнього боргу до валових міжнародних резервів сягало 193,4%, тоді як гранично допустимий показник дорівнює 100% (див. рис. 1).

Теоретично державні позики можуть принести вагому користь економікам, які мають значні потреби в інвестиціях. Зокрема, позики можуть бути джерелом фінансування продуктивних інвестицій в інфраструктурі чи розвитку виробничого потенціалу, а їх економічний ефект у довгостроковій перспективі перевищує фінансові витрати на погашення та обслуговування боргу. Ефективні державні інвестиції в економічну та соціальну інфраструктуру є потужним чинником підвищення продуктивності виробництва. Такі інвестиції створюють належні умови для ведення бізнесу, зниження трансакційних витрат, полегшення міжрегіональної взаємодії. Вони ж формують основу для надання базових соціальних послуг населенню та підвищення якості людського капіталу.

Ми порівняли зміну частки валового нагромадження основного капіталу у ВВП із приростом обсягу державного боргу в мільярдах гривень і приростом зовнішнього державного боргу в мільярдах доларів США (див. рис. 2). Результати невтішні: протягом 2014–2018 років приріст гривневого держборгу та доларового зовнішнього боргу супроводжувався скороченням частки валового нагромадження основного капіталу у ВВП. Лише 2019-го боргові показники приросту мали спадну динаміку, а частка нагромадження основного капіталу стала вищою, ніж у 2011–2013 роках.

Це означає, що інвестиційні процеси в Україні слабко корелюють із приростом державного боргу, а нетто-запозичення використовуються урядом на цілі, які майже не пов'язані з продуктивними інвестиціями. Це підтверджує і аналіз видаткової частини бюджету за категоріями поточних і капітальних видатків. У структурі видатків державного бюджету капітальні видатки становлять близько 7%, з яких більш як половина припадає на капітальні трансферти підприємствам, установам та організаціям. Відносно ВВП капітальні видатки державного бюджету становили 1,4% у 2017 році, 2% - у 2018-му і 1,8% ВВП - у 2019-му.

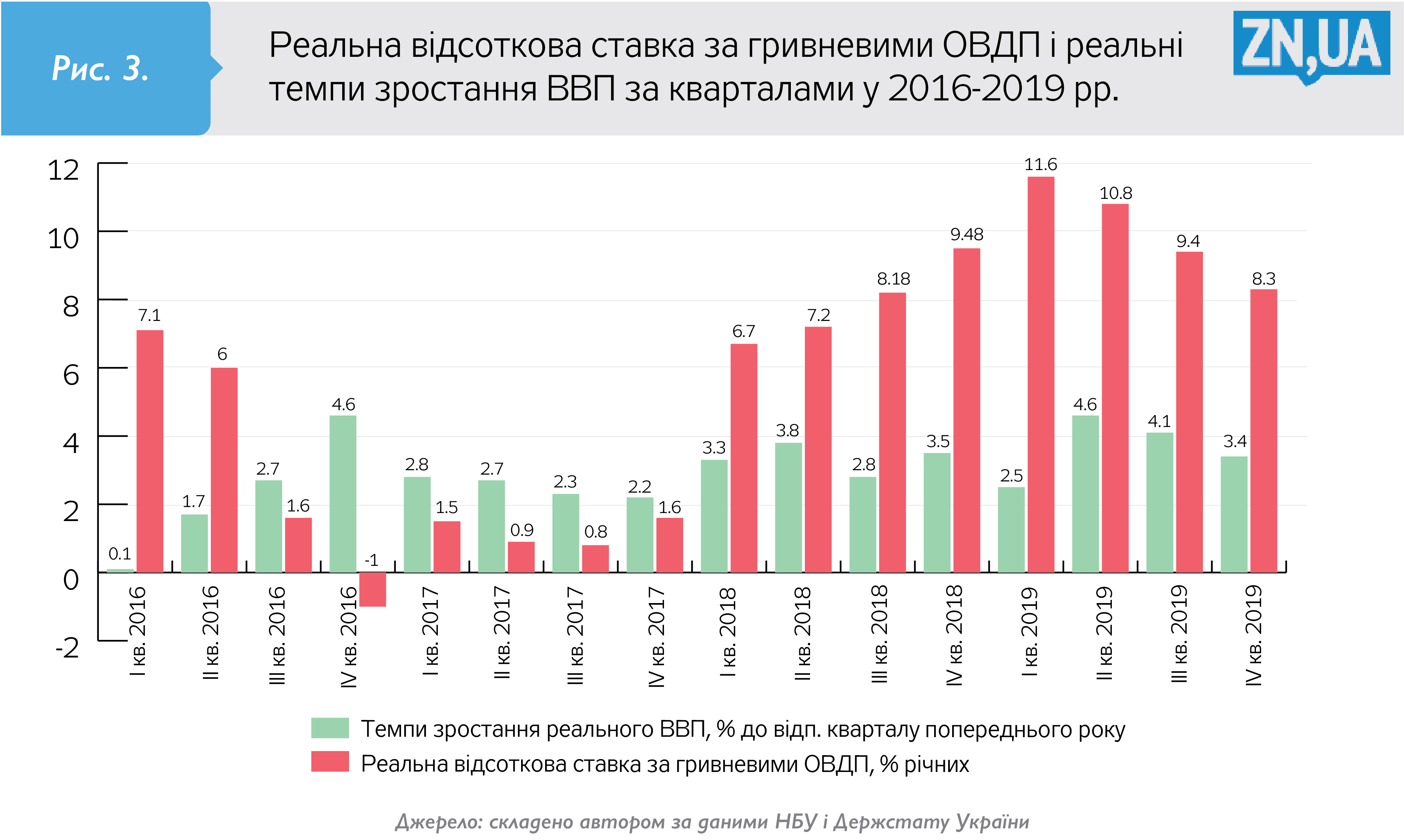

Важливим є те, що досягнення позитивних економічних ефектів від державних позик має спиратися як на продуктивне використання запозичених коштів, так і на помірну вартість державних позик. Тобто реальні відсоткові ставки за позиками не мають перевищувати реальних темпів економічного зростання та/або темпів зростання реальних доходів бюджету. В іншому разі позики не мають достатньої економічної віддачі, а їх обслуговування здійснюється за рахунок вилучення доходів бюджету і скорочення первинних видатків бюджету (які не враховують відсоткових виплат за боргом).

Ми порівняли також динаміку реальної відсоткової ставки за ОВДП і темпи зростання реального ВВП в Україні. На рис. 3 відображено траєкторію зазначених показників упродовж 2016–2019 років у квартальному вимірі. Як бачимо, починаючи з першого кварталу 2018-го реальна відсоткова ставка за внутрішніми позиками в 2–4,5 разу перевищувала темпи зростання реального ВВП. Це означає, що надзвичайно дорогі державні позики уряду України не забезпечували адекватного приросту реального ВВП у країні. В такій ситуації, за наявності жорстких обмежень на дефіцит бюджету, дорогі державні позики обслуговувалися в основному за рахунок вилучення бюджетних ресурсів із видатків на інші суспільні потреби.

Відносно ВВП обсяг платежів за державним боргом зріс з 7,5% у 2013 році до 10,8% ВВП у 2014-му, 2017-го досягнув максимального значення - 15,9% і 2019 року зменшився до 11,6% ВВП. Сума відсоткових платежів за державним боргом збільшилася з 2,3% ВВП у 2013 році до 4,4% у 2015-му і надалі поступово зменшувалася - до 3% ВВП у 2019 році.

Значні суми відсоткових виплат за держборгом скорочували обсяг первинних видатків бюджету, які могли стати джерелом фінансування розвитку людського капіталу, надання громадянам і бізнесу суспільних послуг належної якості та розбудови соціально-економічної інфраструктури. Так, за даними МВФ, первинні видатки сектору загального державного управління в Україні зменшилися на 6% ВВП у період 2014–2018 років.

Вилучення обмежених бюджетних ресурсів на боргові цілі (див. табл.) пригнічують темпи зростання національної економіки та породжують загрози для соціальної стабільності в країні. Перманентне недофінансування освіти, охорони здоров'я, соціального захисту населення призводить до зниження якості людського капіталу, падіння рівня життя населення та підвищує ризики соціально-політичних потрясінь у країні.

Таким чином, нарощування та консервація державою високого рівня боргового навантаження упродовж 2014–2019 років не мали належного економічного ефекту та визначали деформацію структури державного бюджету на користь обслуговування державного боргу. Високий розмір державного боргу стримував і стримуватиме довгострокові темпи економічного зростання в Україні через значний тягар відсоткових виплат та обслуговування так званих ВВП-варантів у 2021–2040 роках. За різними сценаріями макроекономічної динаміки України, виплати за ВВП-варантами сумарно можуть становити понад 30 мільярдів доларів, що їх кредитори України отримають як відшкодування списаних 2015-го 3,2 мільярда доларів.

Крім обтяжливого обслуговування, високий розмір державного боргу України суттєво підвищив вразливість нашої економіки і держфінансів до впливу зовнішніх шоків - зниження цін на сировинні товари, падіння попиту у країнах - торговельних партнерах, зростання світових відсоткових ставок.

Одним із факторів ризику, пов'язаних з накопиченням державного боргу, є значні вкладення нерезидентів у облігації внутрішньої позики. 2019-го спостерігався масовий приплив іноземного спекулятивного капіталу на ринок ОВДП: упродовж року вкладення нерезидентів зросли у 18 разів і перевищили 115,8 мільярда гривень. При цьому частка іноземних інвесторів у загальній сумі ОВДП в обігу (крім ОВДП у портфелі НБУ) сягнула 23,8%.

Збільшення частки нерезидентів серед інвесторів у державні облігації, з одного боку, сприяло зменшенню валютних ризиків державного боргу України, а з іншого - посилювало ризики ліквідності та нестабільності платіжного балансу. Відповідно до міжнародних стандартів GFS і PSDS, сума боргу уряду за ОВДП, утримуваними іноземними інвесторами, являє собою частину зовнішнього державного боргу з відомими потенційно негативними наслідками.

Очевидно, що значна присутність іноземних портфельних інвесторів на ринку ОВДП посилює ризики волатильності обмінного курсу гривні. Номінальна ревальвація гривні на 14,5% у 2019 році може змінитися більш значною девальвацією у 2020–2021 роках при падінні попиту іноземних інвесторів на українські ОВДП. Крім того, зростають ризики рефінансування державного боргу та збільшується відплив коштів за статтею "доходи" поточного рахунку платіжного балансу.

У перспективі зниження валютних ризиків держборгу і недопущення кризи рефінансування мають спиратися на створення стабільної бази внутрішніх інвесторів у державні цінні папери. Це передбачає збільшення вкладень в ОВДП українських банків, фізичних осіб й інституційних інвесторів за помірними відсотковими ставками та поступове зменшення частки іноземних інвесторів. А вирішення цих завдань потребує здійснення здорової макроекономічної політики, відновлення обсягу депозитів у банківській системі та згортання операцій банків з депозитними сертифікатами НБУ.

У стратегічному плані розірвання зачарованого кола низьких темпів економічного зростання і високої боргової залежності держави потребують раціоналізації споживчих видатків держави і суттєвого збільшення державних інвестицій. Невіддільним елементом цієї стратегії є розробка нової технологічної та інноваційної політики, що ґрунтуватиметься на таких ключових принципах:

- застосування державних інтервенцій, націлених на створення нових потужностей у технологічно складних галузях і підвищення зацікавленості приватного бізнесу в розвитку цих галузей;

- надання експортної спрямованості новим виробництвам і використання ринкових сигналів з експортних ринків;

- створення конкурентних умов для виробників технологічно складної продукції та забезпечення сурової підзвітності бенефіціарів державної допомоги.

Поряд із цим підвищення темпів нагромадження основного капіталу в Україні має спиратися на активне застосування апробованих у світі форм державної підтримки досліджень, розробок та інновацій. Мова про прямі державні гранти на проекти у сфері фундаментальних і прикладних досліджень, створення і оновлення об'єктів дослідницької інфраструктури, надання державної допомоги інноваційним кластерам і забезпечення сприятливих умов позичкового та пайового фінансування для інноваційних підприємств.

Увійти за допомогою Google

Увійти за допомогою Google