Полномасштабная война усилила проблемы монетарной политики, более того, сейчас ситуация в экономике и финансах не оставляет права на ошибки. Они могут стать роковыми для финансовой и экономической стабильности в воюющей стране. Финансовая дестабилизация может существенно ухудшить экономическую и военную ситуацию, а военные успехи невозможны без устойчивой банковской системы и надежных финансов.

Начнем с главных целей политики Национального банка Украины, которых необходимо достичь. Эти цели четко сформулированы в статье 6 закона о НБУ. Поэтому закон тоже расставляет приоритеты, где достижение ценовой стабильности является основной целью Национального банка. Второй по значению целью является обеспечение финансовой стабильности и, в итоге, третьей — поддержка экономического роста, если она не противоречит первым двум целям.

Поскольку достичь всех целей одновременно сложно или вообще невозможно, надо выбрать компромиссный оптимальный сценарий между основными целями политики.

Учитывая это, рассмотрим основные направления критики текущей монетарной политики Национального банка Украины и проанализируем, почему эта критика часто ошибочна.

Критики упрекают, что политика высоких реальных процентных ставок сдерживает восстановление экономики.

Здесь нужно рассматривать две концепции, на которых НБУ основывает свои решения: анализ политики ex-ante и асимметричного риска. Первая концепция заключается в том, что любой аналитик, начинающий или академик, который, например, считает, что НБУ в прошлом поднял учетную ставку слишком высоко или установил уровень курса, не отвечающего нынешним условиям, анализирует ситуацию ex-post. То есть он уже знает все произошедшие события. С другой стороны, центральный банк принимает решения ex-ante в условиях высокой неопределенности, опираясь на собственные оценки будущего экономического развития.

Вторая концепция асимметричного риска состоит в том, что центральный банк должен принять решение, которое может привести к некоторым потерям, но не вызовет полного финансового фиаско. Даже если вероятность супернегативного сценария относительно небольшая при этом выборе, Национальный банк не имеет права на погрешность, поэтому и должен принимать более консервативное решение «с некоторым запасом прочности».

Например, решение о значительном повышении ставки сохранит ценовую стабильность и предотвратит девальвацию, хотя уменьшит кредитную активность. С другой стороны, недостаточная жесткость может привести к обвалу курса, изъятию депозитов из банковской системы и финансовой дестабилизации. И в результате не будет ни кредитной активности, ни финансовой стабильности. Поэтому центробанк должен принимать решение, которое де-юре отвечает закону о НБУ и де-факто уменьшает риск финансовой дестабилизации, хотя в некоторой степени уменьшает кредитную активность и ex-post может выглядеть чрезмерно консервативным.

Резкое снижение учетной ставки при нынешних условиях оказало бы ограниченный эффект на кредитные ставки и при этом повысило бы доверие к политике и ее нацеленности на обеспечение ценовой стабильности. В противоположность этому положительные реальные процентные ставки позволяют сдерживать инфляционные и девальвационные ожидания, обеспечивать курсовую устойчивость, способствовать обеспечению ценовой и финансовой стабильности. Сохранение контролируемой ситуации на валютном рынке и умеренной инфляции создаст предпосылки для дальнейших шагов по снижению учетной ставки и смягчению валютных ограничений, которые постепенно поддержат развитие кредитования и восстановление экономики.

Основными же препятствиями в кредитовании, согласно опросу банков, являются неопределенность в отношении экономической ситуации и бизнес-климата, слабый потребительский спрос и значительные объемы накопленных ресурсов на счетах компаний (см. рис. 1). Непрозрачность бизнеса также усложняет работу банков в сфере AML.

Второе направление критики следующее: переход к управляемой гибкости валютного рынка вызвал чрезмерное расходование валютных резервов и разбалансирование валютных ожиданий.

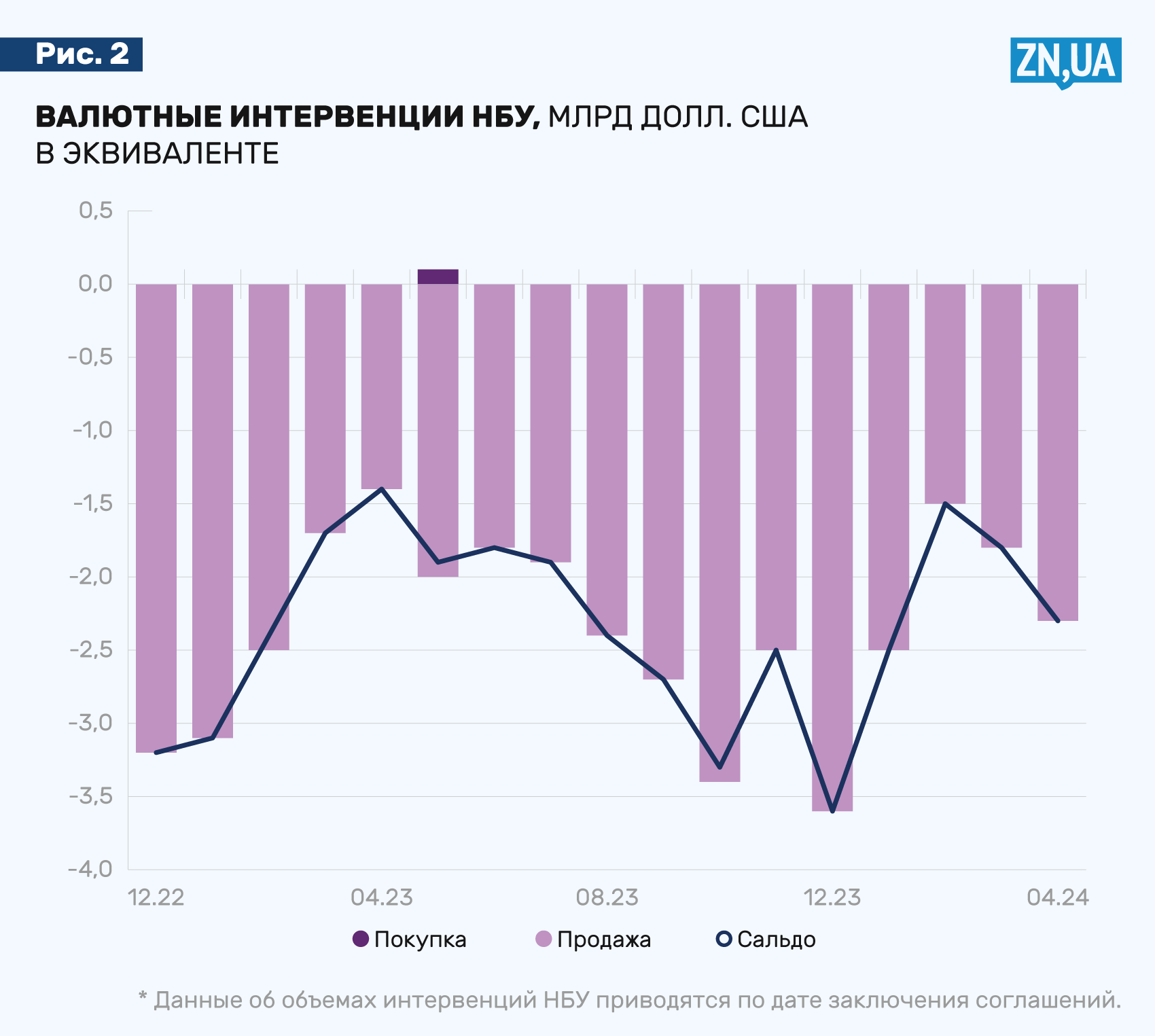

По меньшей мере нет оснований говорить об ухудшении ситуации с продажей валюты НБУ после перехода на режим управляемой гибкости курса (см. рис. 2).

Как свидетельствует мировой опыт, а также многолетний опыт НБУ до 2016 года, продолжение длительной фиксации обменного курса могло бы иметь значительные негативные последствия, в первую очередь в виде увеличения объемов продажи НБУ валюты из собственного резерва для поддержки этого режима курса или резкой девальвации национальной валюты.

Следует отметить и позитивные структурные сдвиги, произошедшие на валютном рынке. В частности, выросла его глубина — объемы операций банков без участия НБУ в апреле были более чем в три раза выше, чем накануне перехода к управляемой гибкости, а разница между наличным и официальным курсом остается на низком уровне. Оба этих фактора свидетельствуют об усилении устойчивости валютного рынка к ситуативным факторам.

И, наконец, третий — недостаточная точность прогнозов НБУ. Точность прогнозов следует оценивать, учитывая высокий уровень неопределенности в условиях полномасштабного вторжения. В условиях большой войны, значительной неопределенности, в частности, по ее продолжительности и интенсивности, а также по объемам международной помощи и ее регулярности обеспечить высокую точность прогнозирования инфляции объективно невозможно.

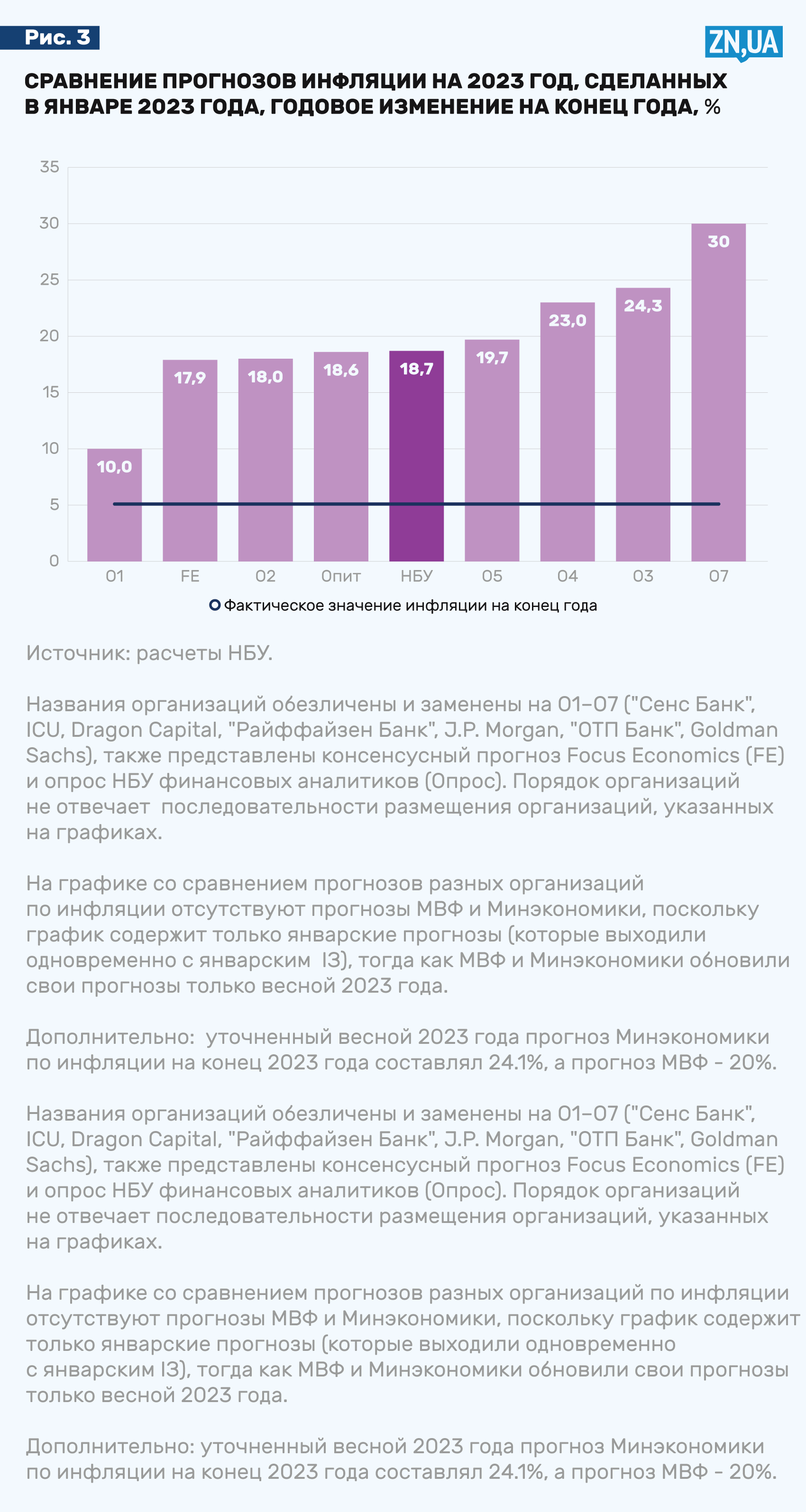

Об этом свидетельствуют оценки точности прогнозов других организаций: стремительное снижение инфляции было неожиданным для подавляющего большинства прогнозистов, и НБУ тут не исключение (см. рис. 3).

Поэтому критика по поводу несовершенства модельного аппарата НБУ без понимания сущности сложных современных моделей и методов прогнозирования некорректна.

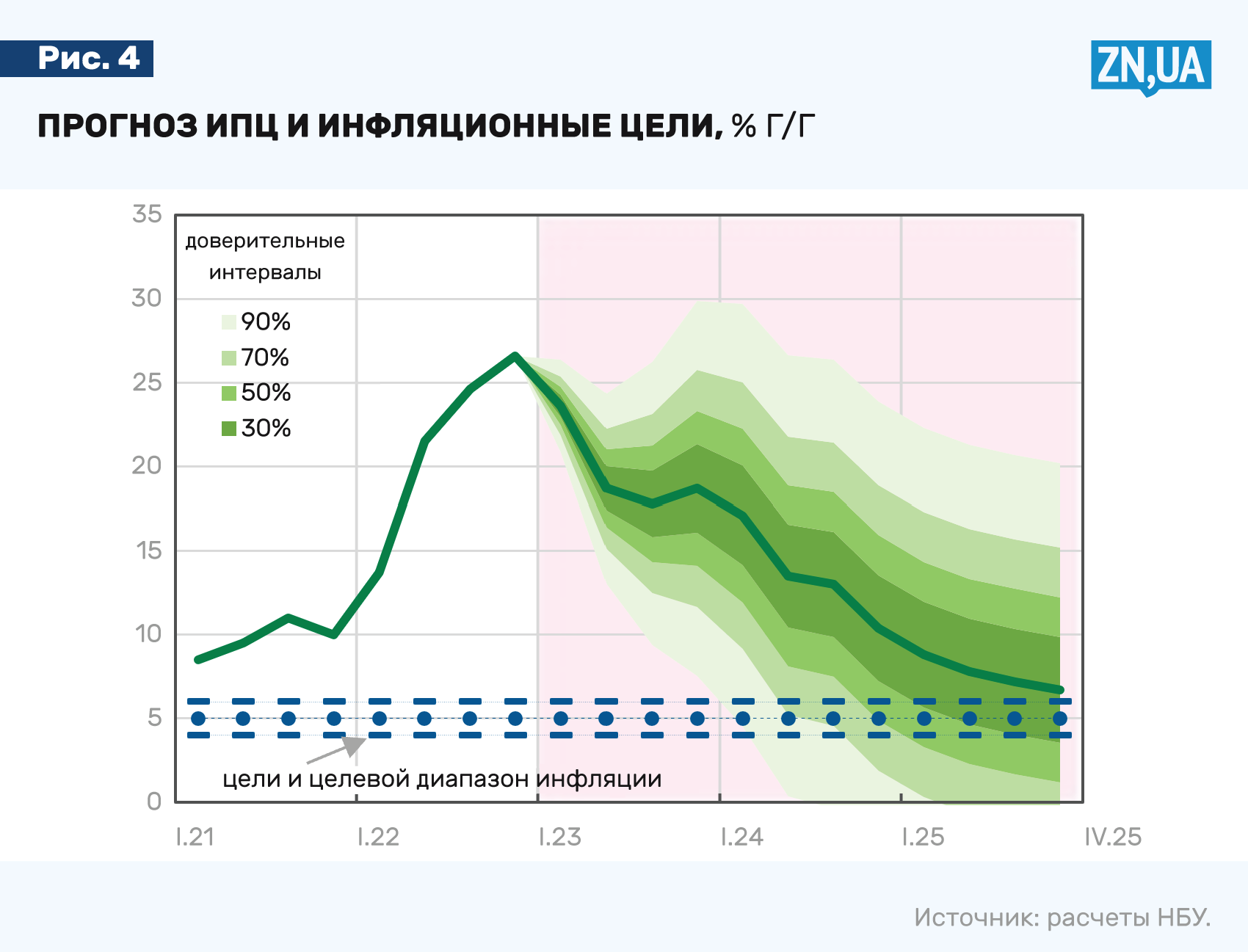

Надо заметить, что прогноз не точечный, а веерный, то есть НБУ считает, с какой вероятностью, скажем, инфляция попадет в тот или иной диапазон. Конечно, чем уже этот диапазон, тем меньше вероятность, что инфляция в него попадет (см. рис. 4). Поэтому вероятность точного совпадения прогнозной и фактической инфляции очень мала.

В условиях существенной неопределенности НБУ придерживается более консервативного сценария в прогнозах, чтобы решения по монетарной политике не привели к ценовой и финансовой дестабилизации. Поэтому прогнозы, на которых базировались решения НБУ, были традиционно неоптимистичными, но и не слишком пессимистичными, зато достаточно взвешенными с учетом информации на момент формирования прогноза.

Что же касается значительного отклонения фактической инфляции в 2023 году от прогноза НБУ в январе 2023-го, то это связано прежде всего с временными и малопрогнозируемыми факторами. В первую очередь это были:

- очень благоприятные погодные условия (неоднократно были зафиксированы температурные рекорды), что обусловило увеличение предложения овощей, некоторых фруктов и урожая зерновых значительно выше показателей предыдущего года;

- логистические и торговые ограничения для экспорта, которые было сложно прогнозировать, но которые удерживали внутренние цены на продовольствие в Украине существенно ниже мировых уровней;

- значительно лучший, чем ожидало большинство прогнозистов в начале года, уровень международной финансовой поддержки нашей страны. В январе НБУ закладывал в прогноз относительно консервативные оценки объемов помощи, учитывая отсутствие четких планов правительств отдельных стран и меньшее количество доноров (38,6 млрд долл. в 2023 году и 20 млрд долл. в 2024-м). Фактически в 2023 году было получено 42,9 млрд долл. Это способствовало значительному улучшению инфляционных и курсовых ожиданий, а также возможности профинансировать растущий дефицит бюджета из неэмиссионных источников;

- меньший дефицит электроэнергии в энергосистеме. Из-за массированных атак инфраструктуры и трудностей с заменой оборудования на фоне ограниченных возможностей систем противовоздушной и противоракетной обороны дефицит электроэнергии ожидался на уровне 16%. Но фактический энергодефицит был несущественным и не влиял на ценообразование.

В целом начиная с апреля 2023 года, несмотря на консервативные предположения, НБУ был более оптимистичным, чем консенсусные оценки по темпам замедления инфляции. А в 2024 году, несмотря на сохранившуюся положительную ситуацию со стороны цен на продовольствие, прогнозы НБУ, прежде всего базовой инфляции, остаются достаточно точными.

Так что сложно не согласиться с тем, что результативность монетарной политики НБУ в 2022–2024 годах находится на достойном уровне. После всплеска инфляции в 2022 году она постепенно снизилась и находится в пределах однозначных чисел. Валютные резервы удерживаются на достаточно безопасном уровне и составляют 42,4 млрд долл. США, или 5,5 месяца будущего импорта. С начала вторжения стабильный курс гривни к доллару исполнял роль номинального якоря. Это противодействовало оттоку депозитов, удерживало инфляционные ожидания и позволяло держать инфляционные процессы под контролем. Постепенный переход к более гибкому курсообразованию сейчас противодействует уменьшению ценовой конкурентоспособности, является стабилизатором от возможных валютных шоков и способствует поддержанию уровня резервов. Вместе с тем инфляционные ожидания существенно не изменились, и инфляция составляет всего 3,2%. Была обеспечена стабильность финансовой системы и действенность платежной системы в условиях войны. Все банки продолжали предоставлять банковские услуги населению и бизнесу в полном объеме, а платежная система работала практически без сбоев и обеспечивала платежи в воюющей стране. Институциональная устойчивость центрального банка остается на высоком уровне. Несмотря на частичный переход работы в online-формат и значительные кадровые изменения, Национальный банк в полной мере выполнял свои функции по обеспечению ценовой и финансовой стабильности. Привлечение финансирования от МВФ и сотрудничество с другими центральными банками (соглашения своп) поддержали финансовую устойчивость на протяжении войны.

Так что главной задачей НБУ по-прежнему являются дальнейшее усовершенствование прогнозного аппарата и, соответственно, сохранение доверия к своим прогнозам. А участники рынка должны учесть такие прогнозы в своей деятельности.

Войти с помощью Google

Войти с помощью Google