В 2018 г. нарастали негативные тенденции во внешнеэкономической сфере Украины: увеличение дефицита текущего счета и торгового баланса, рост сумм долговых выплат при сокращении притока иностранного капитала.

Риски нарушения внешней устойчивости приобрели угрожающий характер в конце года. Однако фискальные кульбиты правительства лишь усиливали эти риски и приближали страну к валютно-долговому кризису.

Условия мирового финансового и товарных рынков для стран с формирующимися рынками со второго квартала этого года начали ухудшаться. В особенно сложном положении оказались страны с чрезмерными внешними долгами, неопределенными перспективами их рефинансирования, сырьевой структурой экспорта и недостаточными объемами международных резервов. Среди наиболее весомых глобальных факторов влияния на финансовое состояние стран с формирующимися рынками следует отметить:

- повышение процентных ставок ключевыми центральными банками;

- укрепление курсовой позиции доллара к основным мировым валютам;

- инициирование США торговых войн с ЕС и Китаем;

- снижение мировых цен на некоторые группы сырьевых товаров;

- усиление напряженности на Ближнем Востоке и финансовый кризис в Турции.

Так, в сентябре 2018 г. Федеральная резервная система в очередной раз повысила стоимость федеральных фондов до уровня 2,0–2,25% годовых, а в конце 2018-го и 2019 г. можно ожидать еще четыре раунда повышений. В результате доходность 10-летних облигаций Казначейства США по состоянию на 30 ноября составила 2,99% годовых. Для сравнения: в начале 2018 г. указанная доходность составляла 2,5% годовых, а в июне 2016-го - 1,4. В июне Европейский центральный банк объявил о продлении программы выкупа активов до осени 2019 г., но ежемесячная сумма выкупа государственных облигаций была уменьшена с 30 до 15 млрд евро. Банк Канады и Банк Англии также повысили свои процентные ставки.

Проведение более жесткой монетарной политики в США, сохранение высоких темпов экономического роста в этой стране и частичное возвращение американского капитала в США под влиянием налоговых смягчений детерминировали повышение обменного курса доллара к основным мировым валютам. Так, с 2 января до 2 декабря 2018 г. доллар США ревальвировал на 5,5% к евро и на 3,2 - к специальным правам заимствования.

Такие курсовые изменения отрицательно влияли на динамику мировых цен нетопливных сырьевых товаров. Известно, что в период финансиализации сырьевых рынков и использования доллара для финансирования операций carry-trade ревальвация доллара США к основным мировым валютам обычно вызывает увеличение спроса на долларовые активы и приводит к оттоку финансового капитала с рынка биржевых товаров, что оказывает понижающее давление на их цены.

Вследствие действия отмеченных глобальных закономерностей ревальвация доллара США к основным мировым валютам уже оказывает негативное влияние на условия внешней торговли Украины. Так, согласно оценкам НБУ, индекс мировых цен на товары украинского экспорта (ЕСРІ) на конец сентября снизился на 4,9% относительно начала года, особенно заметно - на подсолнечное масло и железную руду.

Укрепление курсовой позиции доллара и рост доходности активов развитых стран уже привели к оттоку международных капиталов с этих рынков. По оценке МВФ, все страны с формирующимися рынками (кроме Китая) могут столкнуться с оттоком портфельных инвестиций долгового характера объемом свыше 100 млрд долл. США в течение одного года, что в целом отвечает масштабам оттока капиталов из этих стран в период глобального финансового кризиса.

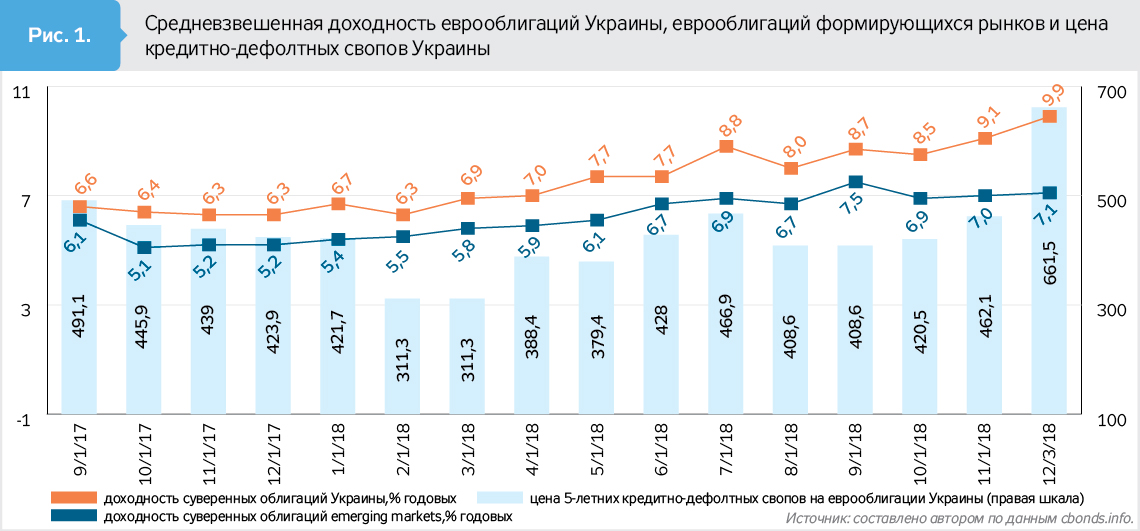

В результате влияния указанных глобальных факторов и внутриэкономических проблем Украины условия внешних заимствований для субъектов национальной экономики существенно ухудшились. Так, с начала года средневзвешенная доходность к погашению украинских суверенных еврооблигаций повысилась на 3,2 п.п. и по состоянию на начало декабря достигла уровня 9,9% годовых (данные cbonds), что демонстрирует значительное повышение кредитных рисков для инвесторов. Доходность украинских облигаций была заметно выше - на 2,8 п.п. - средневзвешенной доходности суверенных облигаций стран с формирующимися рынками (7,1%). Примечательно, что год назад доходность украинских еврооблигаций превышала средний уровень доходности для стран этой группы только на 1,1 п.п. (см. рис. 1).

Котировки 5-летних кредитно-дефолтных свопов Украины по состоянию на начало декабря с.г. проходили на уровне 661,5 п., что значительно превышает уровень начала ноября (462,1) и начала октября (420,5). Почти двукратное повышение котировок по отношению к началу 2018 г. отражает существенное подорожание страховок от дефолта правительства Украины.

Ухудшение конъюнктуры международного рынка заемных капиталов сочеталось с авантюрной политикой государственных заимствований Украины - привлечением внешних и внутренних коммерческих займов по аномально высоким ставкам. Такая политика позволяла решать краткосрочные проблемы недостаточности бюджетных средств и снижения объема международных резервов, но жестоко и бесповоротно затягивала долговую петлю на шее украинской экономики.

В августе правительство Украины привлекло в бюджет 725 млн долл. от частного размещения краткосрочного внешнего займа сроком на шесть месяцев, внутренняя доходность которого составила 9,2% годовых. Однако фактический срок этого займа равнялся двум месяцам, а эффективная доходность трансакции для кредиторов (после досрочного погашения займа в начале ноября) достигла около 17% годовых.

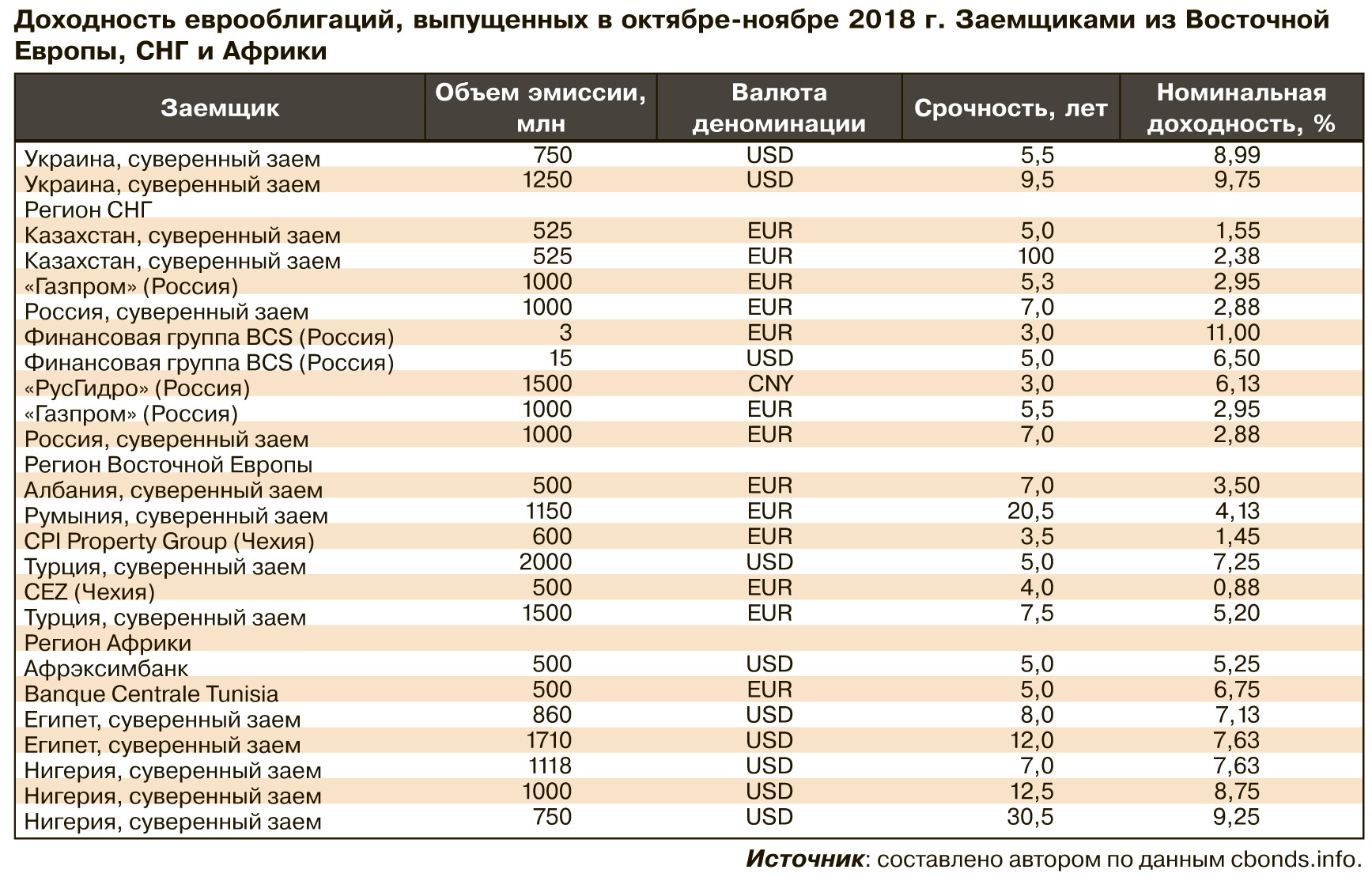

26 октября 2018 г. Минфин разместил суверенные еврооблигации на сумму 2 млрд долл., из которых 5-летний транш выпущен на сумму 750 млн долл. с доходностью 9%, а 9,5-летний транш - на сумму 1250 млн долл. с доходностью 9,75% годовых. По результатам нашего исследования, среди глобальных выпусков еврооблигаций, проводившихся в октябре-ноябре 2018 г., суверенный заем Украины стал одним из самых дорогих (см. табл.).

Что касается мировых рекордсменов, условно обогнавших Украину, то это правительство Нигерии и российская финансовая компания BCS. Нигерия разместила облигации по ставке 9,25% годовых, но срок займа составил 30 лет! Самую высокую ставку 11% годовых получила российская компания BCS, но сумма этого займа - всего 3 млн евро. Учитывая более низкую срочность наших еврооблигаций и приличный объем размещения (2 млрд долл.), Украину по праву можно считать мировым "лидером" по показателю стоимости внешних заимствований в октябре-ноябре.

Довольно информативны следующие сравнения: средневзвешенная доходность к погашению облигаций африканских эмитентов в октябре составляла 7,8% годовых, а восточноевропейских эмитентов - 6,4 (тогда как украинский показатель превысил 9%). Суверенные еврооблигации Египта и Нигерии в октябре-ноябре размещались по ставкам 7,13–8,75% годовых (кроме упомянутого 30-летнего займа). А выпуски еврооблигаций восточноевропейских эмитентов, за исключением Турции, имели доходность от 0,88 до 4,13% годовых. Интересен и следующий факт: обслуживание последнего 7-летнего суверенного займа России объемом 1 млрд евро обойдется бюджету страны-агрессора 2,88% в год, а 5-летний облигационный заем ПАО "Газпром" имеет номинальную доходность на уровне 2,95% годовых.

Аномально высокая доходность суверенных облигаций Украины на международном рынке может свидетельствовать как о непрофессиональных действиях Минфина и его банков-агентов, так и о включении коррупционных факторов в процесс организации еврооблигационных займов.

Привлекает внимание и тот факт, что номинальные процентные ставки по валютным ОВГЗ все еще остаются заметно ниже ставок по внешним облигациям. Причем объемы размещения валютных ОВГЗ на внутреннем рынке (например 539,4 млн долл. в июне и 687,5 млн долл. в октябре) позволяют характеризовать их как приемлемую альтернативу внешним займам. Но настойчивое желание высоких должностных лиц государства получать в бюджет именно внешние займы (даже по приведенным ставкам), несомненно, указывает на проникновение частных интересов в сферу принятия государственных решений.

В теоретическом плане безболезненное обслуживание внешних государственных займов в 2018 г. было бы возможным при ежегодном увеличении поступлений от экспорта с темпами свыше 9% в год в течение десяти лет и ежегодном росте доходов государственного бюджета в долларовом эквиваленте с такими же темпами. К сожалению, реалии нашей страны совершенно другие.

Обслуживание долгосрочных облигаций внешнего займа 2018 г. обойдутся бюджету в 189,4 млн долл. в год до погашения его первого транша. Простые подсчеты показывают: процентные выплаты по этому займу в следующем году составят более 1/3 расходов государства на предоставление первичной медпомощи населению и впятеро превысят объемы бюджетной поддержки национальных театров.

Следует вспомнить, что фискальные органы стран ЕС, например, не привлекают заемные средства на рынках в ситуациях, когда рыночные ставки по их обязательствам приближаются к 7% годовых. Для обеспечения долгосрочной устойчивости государственных финансов при таких обстоятельствах фискальные органы обращаются за помощью к Европейскому механизму финансовой стабильности и Европейскому стабилизационному механизму.

В Украине общий объем выплат по погашению и обслуживанию государственного долга в январе-сентябре 2018 г. достиг 239,7 млрд грн, или 10,1% ВВП. Существенная нагрузка долговых выплат и хроническое недофинансирование бюджетной сферы в период с 2014 г. (которое все же обходит стороной приоритетные для нынешней власти сферы государственного управления и правоохранительной деятельности) приводят к катастрофическому оттоку профессиональных кадров из бюджетной сферы. Например, за 2014–2017 гг. только количество исследователей научно-исследовательских учреждений государственного сектора сократилось на 27%.

Непродуманная политика государственных заимствований реализовывалась и на внутреннем финансовом рынке. Средневзвешенная доходность гривневых ОВГЗ на первичном рынке повысилась с 16,1% годовых в январе до 19% годовых в октябре 2018 г. Реальная доходность гривневых ОВГЗ составляла 6,1% в январе, 7,2 - в июне, 8,9 - в октябре и 8,8% годовых - в ноябре 2018 г. В унисон росла доходность и долларовых ОВГЗ, составлявшая в феврале 5,3% годовых, в сентябре - 6,0, а в октябре-ноябре - уже 7,1% годовых.

Следовательно, высокая доходность внутренних и внешних облигаций правительства ложится тяжелым грузом на государственный бюджет и порождает реальные угрозы для долговой и внешней устойчивости экономики. Причем уровень такой доходности (наряду с вышеизложенными факторами влияния), на мой взгляд, свидетельствует о доминировании интересов финансового капитала в сфере управления государственными финансами и/или низком профессиональном уровне высших должностных лиц государства.

Институциональные недостатки национальной экономики, слабые макроэкономические основы, сохранение военно-политической напряженности на Востоке страны, а также усиление влияния негативных глобальных тенденций определяли умеренно-нисходящий характер поступлений по финансовому счету платежного баланса. Чистый приток средств по финансовому счету в январе-октябре 2018 г. составил 4,3 млрд долл., при этом объемы прямых иностранных инвестиций в Украину выросли всего на 1,9 млрд долл. Сводное сальдо платежного баланса в январе-октябре 2018-го было отрицательным и составляло 0,3 млрд долл. (+2,1 млрд долл. в январе-октябре 2017-го).

Незначительные объемы поступления средств из внешних источников сочетаются со значительными обязательствами по погашению и обслуживанию внешних долгов. Так, по внешнему государственному долгу правительство и НБУ в 2019 г. должны выплатить около 6 млрд долл., а предприятия и банки по долгосрочным займам - 6,5 млрд долл. (данные НБУ). При этом доступ к рыночным источникам рефинансирования внешних долгов остается ограниченным. Высокие риски рефинансирования долга порождают реальные угрозы дестабилизации бюджета и платежного баланса страны.

Груз просроченных корпоративных долгов перед внешними кредиторами усиливает существующие валютно-финансовые риски и сдерживает потенциал развития нормальных финансовых отношений с внешним миром. По состоянию на 30 июня 2018 г. просроченная внешняя задолженность реального сектора составляла 21,3 млрд долл., что равно 40,1% общей суммы внешнего долга других секторов экономики (данные НБУ). Продолжение массовых корпоративных дефолтов даже после преодоления острых проявлений кризиса 2014–2015 гг. свидетельствует о нерешении фундаментальных проблем экономики и неустойчивом состоянии достигнутой макрофинансовой стабильности.

Дефицит текущего счета платежного баланса Украины в январе-октябре 2018 г. составил 4,6 млрд долл., что в 2,6 раза (или на 3 млрд долл.) больше, чем в январе-октябре 2017-го. Относительный показатель указанного дефицита за этот же период вырос с 1,9 до 4,4% ВВП. Основным компонентом формирования отрицательного сальдо по текущим операциям стал дефицит торгового баланса, который за десять месяцев достиг отметки 10 млрд долл. и увеличился на 3,3 млрд по сравнению с аналогичными периодом прошлого года.

Рост импорта товаров и услуг на 14,8% был вызван восстановлением потребительского спроса вследствие увеличения реальных доходов населения и оживлением инвестиционного спроса при низкой способности отечественных производителей удовлетворять растущий спрос. Определенную роль в наращивании энергетического импорта сыграли и ценовые факторы. С другой стороны, некоторое повышение экспорта (на 9,6%) объяснялось использованием национальными производителями возможностей углубленной зоны свободной торговли с ЕС: стоимостные объемы экспорта в ЕС увеличились на 16,2%.

Известно, что дефицит текущего счета платежного баланса требует наличия источников его финансирования и делает экономику уязвимой к реверсу потоков капитала. А отток иностранного капитала и отсутствие реальных источников финансирования дефицита текущих операций (в том числе недостаточность валютных резервов) в большинстве случаев запускают в действие маховик валютно-долгового кризиса.

В теоретически-практической плоскости значительный дефицит текущего счета не создает угроз для макрофинансовой стабильности при наличии постоянного потока прямых иностранных инвестиций (ПИИ), положительное сальдо которых перекрывает отток средств по текущему счету. К сожалению, в Украине сальдо ПИИ втрое меньше сальдо счета текущих операций.

Специфическим феноменом Украины, выделяющим ее среди многих стран мира, являются огромные объемы трудовой эмиграции и значительные поступления от оплаты труда из-за границы (9,5 млрд долл. за десять месяцев 2018 г.). На сегодняшний день такие процессы уменьшают дефицитность текущего счета и риски валютной дестабилизации. Но нужно учитывать, что в длительной перспективе выезд за границу наиболее трудоспособной и высокообразованной рабочей силы будет сдерживать потенциал для экономического роста в Украине и, вероятно, ухудшит его качество. Кроме того, массовая трудовая эмиграция будет порождать многочисленные социально-демографические проблемы, включая кризис солидарной системы пенсионного обеспечения, распространение социального сиротства в семьях трудовых мигрантов, разрушение семей и т. п. Следует также учитывать, что неминуемое снижение процессов трудовой эмиграции из Украины через несколько лет и изменение статуса части украинских трудовых мигрантов за границей опосредованно уменьшат численность постоянного населения в стране и снизят роль денежных переводов как источника поддержания платежного баланса Украины.

Риски внешнеэкономической устойчивости для Украины в последние годы связывали не только со значительными внешними дисбалансами, но и с низкими объемами международных резервов. Известно, что такие резервы играют роль своеобразного буфера для нейтрализации действия внешних шоков, влияющих на счет текущих операций и финансовый счет платежного баланса.

Динамика базовых показателей международных резервов Украины в 2013–2018 гг. демонстрирует их критическое снижение в 2014-м и постепенное восстановление в 2015–2017 гг. (см. рис. 2). На пике своих значений в 2017 г. объем международных резервов составлял 18,8 млрд долл., 3,6 месяца импорта и 40,6% краткосрочного внешнего долга (при предельно допустимом значении в 100%). В январе-сентябре 2018 г. абсолютные и относительные показатели международных резервов ухудшались и по состоянию на 1 декабря их объем достиг отметки 17,7 млрд долл. и 37,4% краткосрочного долга.

Отсутствие достаточного уровня международных резервов в перспективе будет означать невозможность избежать разрушительных последствий приспособления экономики к масштабным внешним потрясениям, что с высокой вероятностью может привести к падению уровня производства, торможению инвестиционной деятельности и сжатию потребительских расходов.

Итак, ухудшение конъюнктуры мировых товарных и финансовых рынков требует от государства чрезвычайных усилий и неординарных решений с целью активизации рычагов роста национальной экономики при одновременном удержании умеренного дефицита государственного бюджета и уменьшении дефицита торгового баланса (к сожалению, тактические меры реагирования украинской власти до сих пор только углубляли накопленные валютно-финансовые дисбалансы). Кроме того, поиск источников покрытия отрицательного сальдо текущего счета и рефинансирования внешних долгов в условиях усиления глобальных рисков должен основываться на конструктивном сотрудничестве Украины с МВФ и другими международными кредиторами и донорами.

Войти с помощью Google

Войти с помощью Google