Об оценщиках говорят меньше. При этом недвижимость и бизнес являются ключевыми видами залога, под которые коммерческие банки выдают займы по всему миру. И, согласитесь, ошибка при оценке рыночной стоимости таких залогов дорого обходится финансовому сектору, особенно в случае, если заемщик окажется неплатежеспособным.

Качество работы компаний, осуществляющих оценку, напрямую влияет на кредитные риски, банковский капитал, возможность вернуть кредит за счет залога. В украинской практике мы даже встречались с такими фактами, когда землю в Полтавской области передавали в залог по цене недвижимости где-то на Манхэттене.

К сожалению, в нашей стране ответственность за недобросовестно проведенную работу оценщика является формальной и заключается в лишении его квалификационного свидетельства и аннулировании сертификата субъекта оценочной деятельности, который может быть восстановлен на следующий день.

Кто оценивает оценщиков?

Ключевая особенность сектора - деятельность оценщиков, как правило, регулируется нормами, прописанными вне границ мандата регуляторов финансовых рынков. Так, в Украине оценочную деятельность регулирует Фонд государственного имущества, который выдает сертификаты для осуществления профессиональной оценочной деятельности субъектам и квалификационные свидетельства оценщикам. У Национального банка Украины нет юридических полномочий вмешиваться в работу сертифицированных оценщиков, несмотря на попытки ввести некоторые правила, направленные на улучшение качества работы оценщиков.

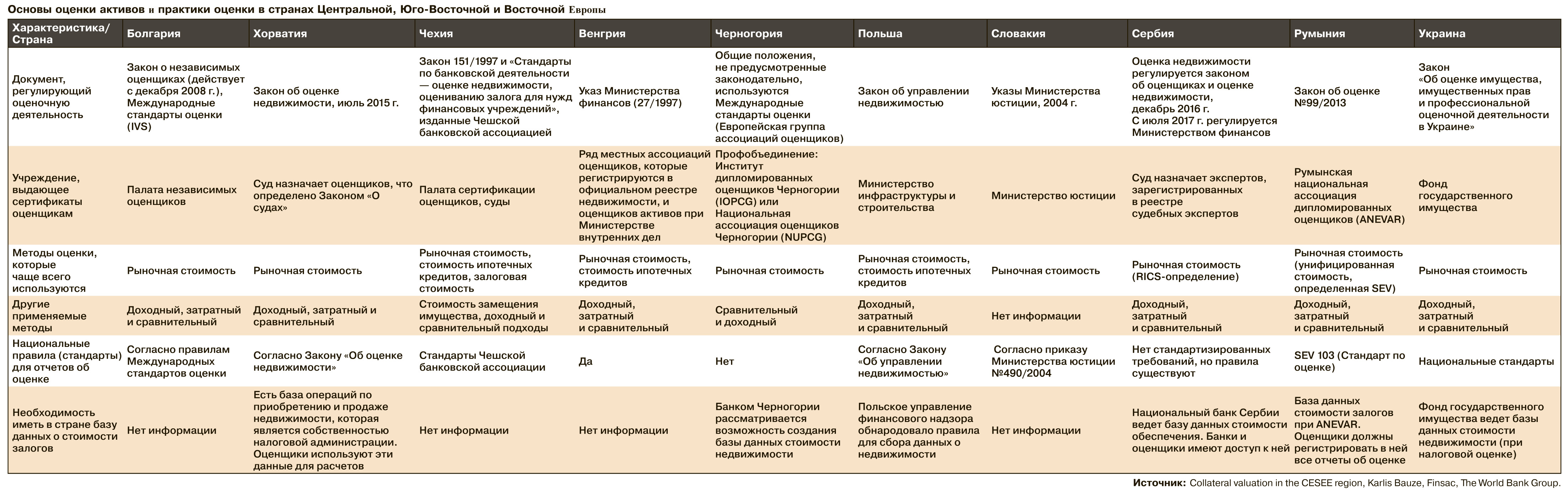

В европейских странах существуют различные институциональные механизмы для регулирования оценочной деятельности. В одних странах это осуществляется саморегулируемыми ассоциациями (Черногория, Румыния), в других - национальными законами (Болгария, Хорватия, Польша, Испания) или министерствами (Словакия, Венгрия) путем введения определенных правил.

Практика сертификации оценщиков также различается, - не существует официальной сертификации в таких странах, как Венгрия, Черногория или Румыния. В Словакии сертификацию оценщика проводит Министерство юстиции, а в Сербии - Министерство финансов.

В Италии оценочная деятельность не регулируется специальным регулятором, но Итальянская банковская ассоциация заключила меморандум о сотрудничестве со всеми профессиональными ассоциациями оценщиков, который определяет основные принципы для осуществления оценки недвижимости с целью передачи ее в залог. Банк Италии не требует использования специальных методик для оценивания залога.

А вот в Испании у регулятора финрынка больше контроля. Это является результатом финансового кризиса и наличия большого количества именно некачественных отчетов оценщиков.

На Пиренейском полуострове оценщиков сертифицируют местные саморегулируемые организации, но только специализированные компании (Sociedades de tasaciЧn) могут осуществлять оценку для залога недвижимости субъектам финансового сектора. Причем эти компании регистрируются и контролируются Банком Испании. Причинами такого положения вещей является негативная практика, а именно:

- некачественные оценки (завышенные/заниженные);

- доказанные преступные действия оценщиков;

- конфликты интересов (например сговор заинтересованных банков и оценщиков);

- непрозрачность рынка.

Практика свидетельствует, что в некоторых европейских странах оценка недвижимости и система налогообложения недвижимого имущества тесно связаны между собой. Так, в Греции государственная оценка стоимости недвижимости с целью налогообложения (система объективной оценки) значительно ниже, чем рыночная стоимость. В случаях передачи права собственности на имущество базой налогообложения является справедливая стоимость или стоимость, согласованная в договоре, в зависимости от того, какая из них выше.

При этом орган, выдающий лицензии на осуществление оценочной деятельности, должен сформулировать четкие требования к программе обучения оценщика, профессиональной подготовке и практической деятельности. Должны быть установлены четкие гарантии для обеспечения независимой оценки в процессе андеррайтинга.

Кстати, в Словакии регулятор требует от банков действовать рассудительно при заключении соглашений с оценщиками, оценки которых ранее были признаны некачественными. Введение таких условий является первым шагом на пути к внедрению практики создания "белых" и "черных" списков оценщиков, которые могут предоставлять услуги финансовому сектору. Всемирный банк считает хорошей практикой, когда полномочия регулятора позволяют вести централизованный реестр одобренных оценщиков и "черные" списки тех, чья репутация сомнительна.

Прозрачность и наличие баз данных

Создается впечатление, что BigData якобы специально придумали для залогов. Особенно когда вспоминаешь многотомные фолианты с перечнем особенностей того либо иного объекта. К тому же потом необходимо разобраться в местности, где расположен объект, и специфике самого объекта. Иногда без выезда на место и детального анализа объекта осознать полную картину невозможно.

Сегодня большинство европейских стран работают над созданием полных баз данных всех объектов, ставших предметом залога. Конечно, это зависит от того, насколько недвижимость оцифрована соответствующими регистраторами.

В Сербии процесс возглавил центральный банк, мотивировав себя тем, что необходимо как-то урегулировать вопрос проблемных кредитов. В базе данных по оценке недвижимости для ипотечного кредитования начали накапливать данные о новых выданных кредитах с мая 2017 г. Доступ к этой базе получили как оценщики, так и банки.

Есть примеры (Украина, Румыния и Хорватия), где подобные базы данных созданы при содействии других национальных учреждений или ассоциаций. В этих случаях для таких баз данных чрезвычайно важно следующее:

- обеспечение надлежащими условиями деятельности (опытными специалистами, современным оборудованием, программным обеспечением и техническим обслуживанием);

- обеспечение правами доступа (например, регулятор финансового рынка должен иметь право на полный или ограниченный доступ);

- подготовка регулярных публичных аналитических отчетов.

Всемирный банк в своих исследованиях рекомендует повышать прозрачность рынка недвижимости путем создания системы индексов цен на недвижимость. По мнению международных финансовых организаций, актуальность и публикация основных статистических показателей в этой сфере тесно связана с качеством учреждений в стране (такие данные могут собирать и систематизировать центральный банк, служба статистики, министерство экономики и т.д.). К тому же важно обеспечить надлежащую степень детализации данных. Индексы должны охватывать не только сегменты жилищного фонда, но и различные виды коммерческой недвижимости, земельные участки. Четкая методика сбора данных должна быть публичной, а периодичность их сбора - регулярной, ежемесячно или ежеквартально.

В свою очередь, переоценка активов остается одной из самых актуальных проблем как для банковской системы, так и для финансового сектора в целом. Как свидетельствует практика, большинство стран Европейского Союза проблему переоценки активов решают с помощью следующих директивных мер:

- увеличение периодичности проведения переоценки имущества в случае негативных тенденций на рынке недвижимости;

- создание детализированных индексов стоимости недвижимости на основе национальных баз данных, которые будут служить ориентиром для подобного залогового имущества;

- введение четких правил лишения лицензий и санкций к оценщикам, действующим недобросовестно;

- использование дифференцированных коэффициентов покрытия в зависимости от географических регионов.

Требования к профессии

На Международной оценочной конференции "Дни TEGoVa в Украине" рассматривались отдельные требования на примере пяти стран ЕС: Испании, Италии, Германии, Франции, Чехии.

В Королевстве Испания диплом оценщика выдают университеты или местные саморегулируемые организации оценщиков. Оценочные компании, как упоминалось выше, лицензируются и регулируются Банком Испании. При этом их организационно-правовая форма должна быть в виде обществ с ограниченной ответственностью с уставным капиталом не менее 300 тыс. евро. В штате оценочной компании должно быть как минимум десять оценщиков, при этом из них не менее трех оценщиков должны работать на полную ставку. Оценочные компании должны использовать систему внутреннего контроля качества и систему страхования профессиональной ответственности на сумму минимум 600 тыс. евро плюс 0,05% от общей суммы оценивания за предыдущий год.

В Италии оценщиков утверждают суды по заявлению от желающих осуществлять оценку. При этом требования по специальной подготовке или прохождению специальных курсов по методологии оценки отсутствуют, главным является соблюдение стандартов оценки в дальнейшем, при практической работе. Вместе с тем к оценщикам, желающим оценивать имущество для кредитных учреждений, требования существуют. Они сформулированы в документе "Недвижимость: требования к знаниям, навыкам и компетенции оценщика". Сертификацию таких оценщиков осуществляет организация Cepesa. В рамках Евросоюза сертификат, выданный Cepesa, приравнивается к сертификату REV, выдаваемому TEGoVa (Европейская группа ассоциаций оценщиков).

В Германии для оценщиков в сфере оценки залогового имущества обязателен аттестат (свидетельство) эксперта-оценщика. Реестры таких документов ведут торгово-промышленные палаты. Кроме знаний, на экзамене требуется подтвердить наличие необходимого технического обеспечения для проведения работ по оценке, а также личной материальной обеспеченности эксперта. Срок действия свидетельства может быть как ограниченным, так и неограниченным, но автоматически прекращается при достижении 68 лет (эксперт не может быть младше 30 лет). Немецкие эксперты-оценщики приносят присягу.

Во Франции оценщиком определяется специалист, обладающий необходимыми знаниями, которые подтверждаются дипломом или соответствующим сертификатом о полученных знаниях в области оценки, или имеющий диплом о высшем образовании и прошедший специальные курсы переподготовки в сфере оценки. Такой специалист должен иметь практический опыт работы с недвижимостью не менее семи лет, в том числе в сфере оценки имущества на протяжении четырех последних лет. Отдельного экзамена при получении аттестата оценщика нет. Оценщики могут также назначаться сроком на один год апелляционными судами при рассмотрении судебных дел (суды располагают утвержденными списками оценщиков недвижимого имущества). А вот эксперты по оценке сельскохозяйственных земель и лесов должны сдавать в Пятой республике специальный государственный экзамен.

В Чехии есть две категории оценщиков: сертифицированные Чешской палатой оценки имущества (СКОМ) и оценщики - судебные эксперты, которых сертифицируют суды. СКОМ является основателем Института оценки имущества (ИОИ) и Палаты сертификации оценщиков (ПСО). И как раз оценщики, аккредитованные ИОИ, оценивают имущество для банковских и государственных учреждений. ПСО после сдачи соответствующего экзамена выдает сертификаты оценщиков по специализациям: оценка недвижимости; оценка предприятий; оценка имущества в материальной форме; оценка машин, оборудования, технологических линий; оценка нематериальных активов. При этом требования о базовом высшем образовании отсутствуют. Судебные эксперты-оценщики регистрируются в областных судах и назначаются для проведения оценки Министерством юстиции Чехии или председателем областного суда.

Регулирование оценочной деятельности

Стандарты отчетности приблизительно одинаковы во всех европейских странах, поскольку отвечают Европейским стандартам оценки. А вот регулирование оценочной деятельности варьируется. Рассмотрим на примере тех же пяти стран.

В Королевстве Испания регулируется деятельность не оценщиков отдельно, а оценочных компаний. Регулятором оценки выступает Банк Испании, причем выделяют оценки для целей: страхования, ипотечного кредитования, выпуска ценных бумаг, оценки активов страховых компаний, фондов инвестирования в недвижимость и пенсионных фондов, оценки земель для выкупа. Для других целей (в частности, для бухгалтерской и финансовой отчетности) оценка осуществляется вне рамок требований Банка Испании, но с соблюдением требований Международных стандартов оценки.

В Италии оценочная деятельность не регулируется специальным регулятором. Итальянская ассоциация банкиров заключает меморандум о сотрудничестве со всеми профессиональными ассоциациями оценщиков, определяющий основные принципы оценки имущества для залога.

В Федеративной Республике Германия регулирование оценки относится к градостроительному законодательству. Процесс контролирует Федеральное министерство транспорта, строительства и развития городов. К процессу оценочной деятельности в Германии предъявляются требования, указанные в постановлении парламента "Об оценке имущества".

Во Французской Республике отсутствует контроль за оценочной деятельностью как со стороны государственных органов, так и со стороны саморегулируемых профессиональных организаций оценщиков. Обязательна оценка для страхования, ипотеки и соглашений с недвижимостью дороже 300 тыс. евро, а также для компаний, инвестирующих средства в недвижимость.

В Чешской Республике государственное регулирование осуществляется для судебных экспертов-оценщиков, ведется реестр таких экспертов в судах. Общественное регулирование существует только для оценщиков и осуществляется СКОМ. Чтобы стать членом СКОМ, нужно иметь сертификат оценщика и соблюдать устав и кодекс этики СКОМ. Регулирование оценки осуществляется через Институт оценки имущества и Палату сертификации оценщиков.

Как уже отмечалось, в Украине регулирование оценщиков осуществляется Фондом государственного имущества путем сертификации. Нормативной базой являются Закон "Об оценке имущества, имущественных прав и профессиональной оценочной деятельности в Украине", Национальные стандарты и другие нормативно-правовые акты. К сожалению, в нашей стране ответственность за недобросовестно проведенную работу оценщика является формальной и заключается в лишении оценщика квалификационного свидетельства (причем сразу можно пройти курсы базовой подготовки и через год получить новое свидетельство) и аннулировании сертификата субъекта оценочной деятельности, который может быть восстановлен на следующий день.

Национальный банк Украины учел существующую практику европейских стран по регулированию оценщиков при расчете банками размера кредитного риска. Оценщики, выполняющие работы по оценке залогового имущества, должны отвечать следующим требованиям:

- опыт практической деятельности субъекта оценочной деятельности на рынке Украины по оценке имущества не может быть меньше пяти лет, из которых не менее чем три года по направлениям оценки имущества определенных видов обеспечения;

- должна быть информация от Фонда государственного имущества Украины о том, что у него отсутствуют данные о проведении оценщиком некачественных работ, нарушении нормативно-правовых актов по оценке имущества; решения судов по фактам непрофессиональной оценки имущества;

- банк получил информацию от Национального банка Украины об отсутствии негативной информации об оценщике.

Как свидетельствует практика других стран, следующим важным шагом в сфере оценки является создание баз данных по залоговому имуществу и его рыночной стоимости, что обеспечит прозрачность для всех участников рынка.

Войти с помощью Google

Войти с помощью Google