То, что мы сейчас наблюдаем, можно, наверное, назвать одним из самых мощных экономических кризисов в мировой истории, разворачивающимся на фоне пандемии коронавируса.

Конечно, ожидания от кризиса в Украине всегда очень стандартные - девальвация национальной валюты, большая потеря золотовалютных резервов и падение уровня жизни населения. Все это украинцы наблюдали в 1998-м, 2008-м и 2014-м, и очень резонно мыслить в такой позиции. Но будет ли нынешний кризис таким же для Украины?

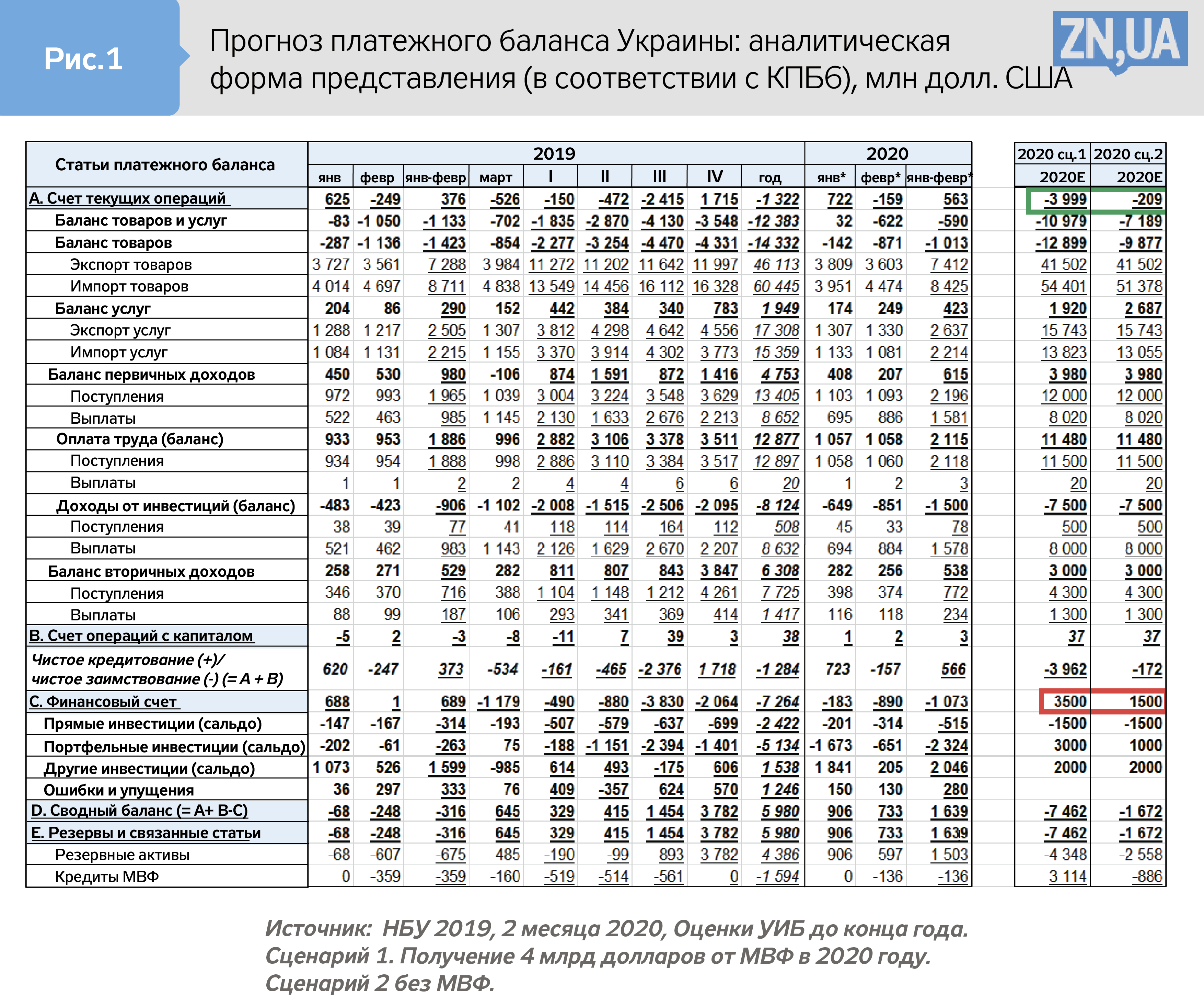

Мы попробовали оценить текущую экономическую позицию Украины и пришли к выводу, что к концу 2020 года уровень международных резервов составит более 20 млрд долл. Причем это произойдет независимо от того, придет ли нам на помощь МВФ или не придет. Этот результат, признаться, нас тоже удивил, но давайте разбираться с тем, что может произойти с экономикой в этих двух базовых сценариях развития. Итак, сначала сформируем основные отличия текущей ситуации, благодаря которым Украина сейчас выглядит лучше.

Во-первых, это цены на сырьевые активы. Цены на нефть до кризиса колебались на уровне 60–70 долл. за баррель, что далеко не самый высокий их уровень (120 долл. в 2008-м). Цены на газ вообще упали в прошлом году ниже 200 долл. за тысячу кубометров при пиках в 430 долл. Таким образом, снижение сырьевых цен и нашего сырьевого экспорта будет ниже, чем в прошлые кризисы. Во-вторых, структура украинского экспорта значительно изменилась. Если в 2008 году у нас преобладала металлургия, то сейчас на первом месте уже продукция сельского хозяйства. И это добавляет устойчивости. Ведь продовольствие при растущей численности населения Земли очевидно не склонно сильно реагировать на кризисы.

В-третьих, из-за политики Национального банка банковская система не выполняет у нас свою основную функцию. Банки не кредитуют бизнес, население не хочет нести деньги в банки, а активы банковской системы упали с 80–95 до 35% ВВП. Единственным ликвидным активом на рынке являются облигации Минфина и депозитные сертификаты НБУ. В 2008-м валютный кризис был спровоцирован европейскими банками, которые резко стали выводить капиталы из Украины, спасая свои дочерние структуры. А в 2014-м кризис был вызван оттоком депозитов из банковской системы, когда из нее ушло более 10 млрд долл.

Сегодня из того, что может "убежать", стоит рассматривать только ОВГЗ Минфина, купленные иностранцами на 4,5 млрд долл. в прошлом году и на 500 млн - в этом. Но с учетом того, что Минфин давал им большие проценты под длинные гривневые бумаги сроком на 3–7 лет, а также неликвидности вторичного рынка, где только банки могут купить "убегающие" бумаги, да и то с большим дисконтом, общий отток иностранцев из ОВГЗ вряд ли составит более 1,5 млрд долл. Даже в пик паники такой отток за последние полтора месяца составил всего 350–400 млн долл.

В-четвертых, Национальный банк сейчас проводит гибкую политику курсообразования. А такая гибкость позволяет минимизировать дисбалансы в кризис.

В то же время появился серьезный фактор, который ситуацию только ухудшает. Речь идет о карантине. Он убивает рынок труда, а вместе с ним и потребление как фактор стимулирования экономики. Причем намного сильнее и быстрее, чем при обычном экономическом кризисе.

Поэтому побочным эффектом мирового кризиса является не только падение доходов бюджета, сопровождающее любой кризис, но и необходимость поддерживать большое количество людей. Это увеличивает дефицит еще сильнее. Поэтому дефицит государственных бюджетов по всему миру в 5–10% ВВП будет нормой в этот кризис.

Один-единственный плюс карантина приходится на платежный баланс Украины. Неработающие ТРЦ сдерживают в Украине импорт. Поэтому мы уже сейчас наблюдаем ситуацию, когда Национальный банк опять начал пополнять международные резервы, выкупая излишки валюты.

Такое развитие ситуации приведет к падению украинской экономики на 5–10%. Это касается также и других экономических показателей. Экспорт, импорт, переводы заробитчан и выведение прибыли из страны - все это уменьшится в размерах.

При этом сальдо активных операций нами оценивается на уровне минус 4 млрд долл. по итогам 2020 года, если курс не превысит 30 грн/долл. И практически на уровне нуля, если гривня девальвирует до 32–35 грн/долл.

Пока видна лишь одна причина проседания гривни до диапазона 32–35. Эта причина - МВФ, если с ним не удастся договориться о новой программе. Да и то эта причина временная, и к концу года курс может опять укрепиться.

Чтобы избежать дефолта по внешним обязательствам, Минфину необходимо будет найти 4 млрд долл. к сентябрю. Для этого ему придется выпускать валютные ОВГЗ, как в конце марта, когда их было выпущено почти на 900 млн долл. И делать это на регулярной основе в сумме около 1 млрд долл. в месяц.

Такой путь, очевидно, приведет к давлению на гривню, и она будет девальвировать. При этом НБУ будет продавать валюту из резервов, чтобы покрыть дополнительный спрос. Для уменьшения девальвационного давления, конечно, желательно уже сейчас начать переговоры с американским правительством, ЕС, Китаем с целью получения дополнительных кредитных ресурсов в связи с пандемией коронавируса.

Украина уже получала в 2014–2016 годах еврооблигации под гарантии США на 1 млрд долл. в год по ставкам ниже 2% годовых. Так что если этим заниматься, то деньги можно найти. Тем более это совсем небольшие деньги по сравнению с огромными вливаниями ЕС и США в свои экономики.

Побочным эффектом такой девальвации национальной валюты будет еще большее падение объемов импорта. Это будет способствовать улучшению сальдо платежного баланса по активным операциям. При падении импорта на 15% мы вообще получим практически нулевой дефицит счета активных операций.

В то же время правительство, судя по видимым усилиям, все же договорится с МВФ. В таком случае текущие внешние обязательства будут отданы деньгами МВФ.

В любом случае считаем, что говорить о дефолте не стоит. Его можно легко избежать. Другой вопрос - в выборе метода, каким образом его не допустить. Либо отпустить гривню, выравнивая заодно дисбаланс торгового баланса, и замещать текущие долги либо удерживать гривню от девальвации, формируя новые долги перед внешним миром. Правительство, президент и большинство в Верховной Раде склоняются ко второму варианту. Он неплох, если брать долги под стратегию роста своей экономики в будущем, но ее пока не видно. А рекомендации внешних игроков скорее тормозят экономику, чем ее развивают. В любом случае, мы склонны считать, что Украине в этот кризис не потребуются большие внешние займы, и резервы после кризиса останутся на уровне выше 2018 года. Время покажет.

Все статьи Даниила Монина читайте здесь.

Войти с помощью Google

Войти с помощью Google