Летом этого года проект USAID "Трансформация финансового сектора" представил Отчет "Негосударственное пенсионное обеспечение в Украине: оценка и рекомендации", в котором были подведены итоги 15-летнего периода развития системы негосударственного пенсионного обеспечения и даны рекомендации по содействию формированию пенсионных сбережений.

Подавляющее большинство участников рынка не согласились с выводами и рекомендациями, содержащимися в отчете проекта USAID, восприняв их лишь как надуманное основание и (не)прикрытый призыв к радикальному пересмотру существующей модели негосударственного пенсионного обеспечения. Так, глава подразделения по управлению локальными активами финансовой группы ICU Григорий Овчаренко, бывший одним из спикеров круглого стола, на котором обсуждался упомянутый отчет, в своей статье "Негосударственные пенсионные фонды. Наказать нельзя помиловать" написал, что "резюме отчета о негосударственных пенсионных фондах уместится в три слова: закрыть, деньги раздать".

Резкую реакцию участников рынка на представленную в отчете оценку деятельности негосударственных пенсионных фондов (НПФ) можно понять: перезапуск системы негосударственного пенсионного обеспечения потребует от них значительных дополнительных финансовых затрат и организационных усилий или же вообще может перечеркнуть результат многолетних наработок. Но только ли "местом сидения" обусловлена такая реакция? И будут ли способствовать содержащиеся в отчете рекомендации, в случае их воплощения, успешному развитию накопительного пенсионного обеспечения?

"Успехи" системы негосударственного пенсионного обеспечения: оценки экспертов и участников рынка

Судя по официальным показателям системы негосударственного пенсионного обеспечения в Украине, использованным в отчете, действительно вырисовывается довольно печальная картина. Сумма средств, аккумулированных НПФ, по состоянию на начало 2019 г. составляла 2 745,2 млн грн (или немногим более 100 млн долл.), что в расчете на одного участника системы в среднем составляет 3210 грн (эквивалент 115 долл.). К участию в негосударственном пенсионном обеспечении привлечены всего 855 тыс. человек, или приблизительно 5% трудоспособного населения. Но наибольшее внимание авторы отчета уделяют результатам деятельности НПФ, отмечая, что за период с декабря 2013-го по декабрь 2018-го номинальная чистая среднегодовая доходность по системе составляла 9,6%, при этом реальная, с поправкой на инфляцию, имела отрицательное значение, а именно: минус 8,1%. Такие показатели деятельности фактически заставляют усомниться в способности НПФ генерировать положительный долгосрочный инвестиционный доход и, в итоге, в самой целесообразности их существования, по крайней мере при сохранении нынешних модели организации деятельности, системы управления и условий функционирования.

Как отмечается в отчете, неутешительные показатели системы негосударственного пенсионного обеспечения обусловлены совокупностью причин, среди которых неблагоприятная макроэкономическая ситуация, отсутствие развитых рынков капитала и надежных финансовых инструментов, низкий уровень доходов населения и непонимание необходимости экономить на пенсию, нехватка информации о существовании негосударственных пенсионных схем. Впрочем, среди всех причин отдельно стоит проблема самих НПФ, являющихся "очень дорогими для участников".

Можно согласиться с приведенными в отчете выводами, подкрепленными статистическими данными, что "система негосударственного пенсионного обеспечения не достигла успехов", если оценивать успехи по критериям объема накопленных пенсионных сбережений и количеству вовлеченных участников. По этим показателям негосударственное пенсионное обеспечение не стало полноценной составляющей пенсионной системы и хоть в какой-то мере важным источником пенсионных доходов для лиц пожилого возраста. Однако ожидать кардинально иных достижений в негосударственном пенсионном обеспечении было бы как минимум наивно. Даже если бы экономика демонстрировала продолжительный и устойчивый рост, финансовые рынки предлагали большой набор надежных инструментов, а информация о добровольных пенсионных схемах и о необходимости экономить была доведена в полном объеме "всем и каждому", при том уровне доходов, который получают и еще довольно продолжительное время будут получать подавляющее большинство украинцев, в их семейном бюджете не останется ресурсов для сбережений на дополнительную пенсию и для долгосрочных сбережений в целом.

Также не оправдались, да и не могли оправдаться ожидания, что добровольным пенсионным обеспечением по-настоящему заинтересуется корпоративный сектор. Основой для таких ожиданий служил положительный опыт богатых стран, в которых работодатели внедряют корпоративные пенсионные программы для наращивания социального капитала, усиления долгосрочной конкурентоспособности и репутации в контексте корпоративной социальной ответственности. Но в Украине реальность оказалась иной: приоритетным вопросом для отечественных работодателей, особенно в последнее время, является усиление конкурентных позиций на рынке труда, для чего они используют небогатый инструментарий, обычно ограничиваясь повышением заработной платы и усовершенствованием оценки работы.

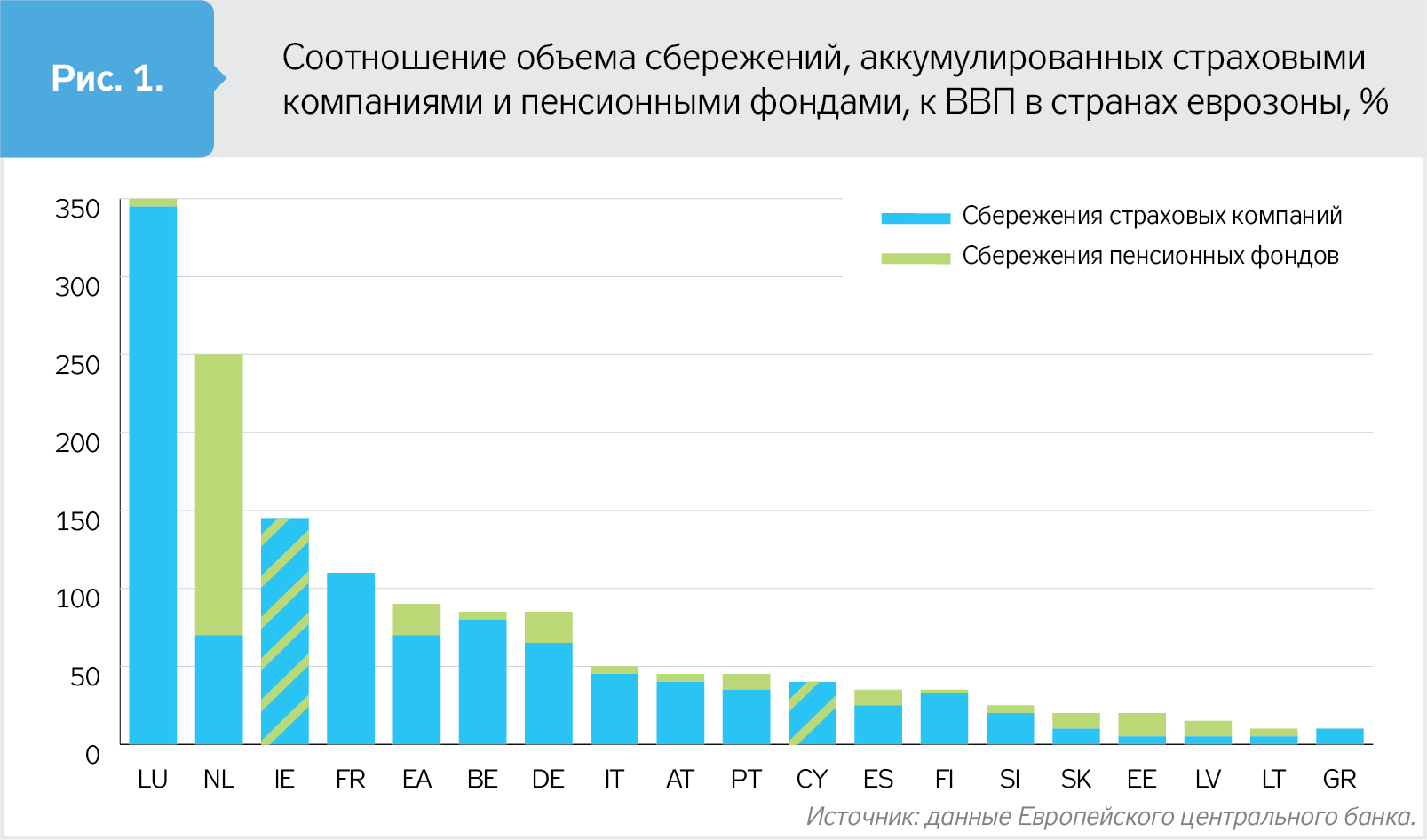

Тесная зависимость объема целевых долгосрочных сбережений (пенсионных сбережений, средств накопительного страхования и т.п.) от уровня доходов населения подтверждается большим массивом межстрановых статистических сравнений. В качестве примера можно привести данные о соотношении объема таких сбережений и ВВП в странах еврозоны, опубликованные Европейским центральным банком в 2017 г. в Отчете о финансовой структуре (рис. 1).

Если в странах с высоким уровнем среднедушевого дохода населения (Люксембурге, Нидерландах, Ирландии, Франции, Бельгии, Германии) такое соотношение достигает от 80 до 350%, то в странах со сравнительно низким среднедушевым доходом (Греции, странах Балтии, Словакии и т.п.) соответствующее соотношение колеблется в диапазоне от 10 до 25%.

Следовательно, процесс накопления пенсионных сбережений и привлечения участников в систему негосударственного пенсионного обеспечения в Украине, органически связанный с повышением благосостояния населения, будет медленным и продолжительным.

Однако успехи системы негосударственного пенсионного обеспечения не следует отождествлять с ее экстенсивным ростом. Более важным критерием оценки системы является ее способность надлежащим образом выполнять возложенную на нее базовую функцию: сохранение и приумножение пенсионных средств участников. Значение базовой функции значительно усиливается в связи с перспективами допуска НПФ к управлению средствами накопительной системы общеобязательного государственного пенсионного страхования (второго уровня пенсионной системы). Исходя из этой позиции, к ключевым индикаторам "успехов" нужно относить показатели доходности НПФ и системы в целом.

Критика участниками рынка содержащихся в отчете выводов о невозможности системы негосударственного пенсионного обеспечения генерировать доходы участникам основывается на утверждениях о некорректности выборки и о неверной интерпретации использованных данных. Например, что период выборки (с 2014-го по 2018-й включительно) характеризовался глубоким экономическим кризисом и наивысшими уровнями инфляции и что система НПФ крайне неоднородна, потому что включает "действующие фонды, временно замороженные фонды, фонды, созданные для сотрудников, и фонды для продажи". Расчеты доходности только открытых НПФ с активами не менее 10 млн грн, охватывающие разные временные периоды, в том числе десятилетний, позволяют несогласным приходить к заключению, что результаты деятельности НПФ в целом "выглядят довольно прилично" (рис. 2).

Методические недостатки такого селективного подхода очевидны: ведь доходность лидеров рынка, с одной стороны, объективно должна быть выше по сравнению с другими НПФ, в частности, за счет эффекта масштаба, а с другой - не может быть основой для выводов об успехах системы в целом. И даже при его применении обращает на себя внимание, что среднегодовая реальная, с учетом инфляции, доходность восьми из одиннадцати крупных НПФ за период с 2009-го по 2018 г. имеет отрицательное значение.

Но как представляется, проблемы негосударственного пенсионного обеспечения заключаются не только и не столько в удручающих официальных показателях доходности системы в целом, на чем фокусируют внимание авторы отчета, и не в показателях доходности отдельных НПФ. Сознательно или неосознанно отодвинуты на задний план или даже не замечены вообще фундаментальные проблемы агентских рисков, прежде всего связанные со злоупотреблениями с пенсионными накоплениями, которые приводят к их обесцениванию и даже полной потере.

Хорошо ли защищены пенсионные накопления?

Чтобы понять, насколько большое значение имеет проблема защиты пенсионных накоплений от агентских рисков (читай - от рисков злоупотреблений), достаточно посмотреть на список крупнейших НПФ по состоянию на конец 2013 г., то есть взять точку отсчета, использованную в отчете (см. табл.).

С тех пор фактически исчезли вместе с пенсионными активами номера третий и десятый из этого списка: "Первый национальный пенсионный фонд" и "ИФД Капитал". Широкую огласку в 2015 г. получила история об "обесценивании" на 900 млн грн пенсионных активов в Корпоративном негосударственном пенсионном фонде Национального банка Украины (что на то время, по оценкам авторов отчета, составляло около 40% совокупных активов системы негосударственного пенсионного обеспечения).

Если же посмотреть на рынок в целом за весь недолгий период его существования, то можно вспомнить истории ОНПФ "Конкорд", ОНПФ "Пенсионный фонд рабочих морского транспорта", КНПФ "Стирол", ОНПФ Украинского союза промышленников и предпринимателей и т.п. Большей части пенсионных активов вследствие мошенничества лишился Корпоративный НПФ Торгово-промышленной палаты Украины. И это далеко не полный перечень резонансных инцидентов на рынке негосударственного пенсионного обеспечения, информация о которых стала известна. Можно предположить, что также имеют место менее заметные злоупотребления, такие как инвестирование в "дружеские" компании или завышение трансакционных вознаграждений, остающиеся вне внимания широких масс. Кстати, такие злоупотребления являются частью проблемы, которую авторы отчета назвали проблемой самих НПФ и из-за которой они становятся "очень дорогими для участников".

Как снизить

агентские риски?

Очевидно, что для снижения агентских рисков необходимо внедрять комплекс дополнительных мер, в частности связанных с надлежащим раскрытием информации о деятельности НПФ, усилением пруденционных регулятивных правил и надзора за их выполнением и т.п. Вместе с тем все эти меры дадут эффект только в том случае, если на предотвращение агентских рисков будут настроены модель организации деятельности по накопительному пенсионному обеспечению и система управления НПФ.

Действующая модель организации деятельности предусматривает, что НПФ действуют в статусе непредпринимательских обществ, то есть обществ, которые не имеют целью получение прибыли для их основателей. Поэтому основатели НПФ согласно законодательству не рассматриваются как бенефициары и не несут ответственности перед участниками таких НПФ, но при этом оказывают решающее влияние на принятие всех важных решений, касающихся деятельности НПФ. Свои реальные интересы основатели реализуют через назначенных ими членов совета пенсионного фонда - органа, создаваемого для обеспечения управления и осуществления контроля над текущей деятельностью НПФ. Хотя согласно закону член совета пенсионного фонда обязан действовать только в интересах участников НПФ, на самом деле он оказывается полностью зависимым от основателя, который выплачивает ему вознаграждение и может в любой момент принять решение о прекращении его полномочий. Совет пенсионного фонда действует не на постоянной основе: формой организации его деятельности являются заседания, созываемые один раз в квартал. При этом текущее управление всеми базовыми процессами осуществляется на условиях аутсорсинга узкоспециализироваными организациями (администраторами, компаниями по управлению активами, хранителями), которые избираются советом пенсионного фонда и действуют от лица НПФ.

Такая модель организации деятельности в принципе не обеспечивает необходимых условий для создания системы управления с определенной ответственностью основателей и членов совета пенсионного фонда, с четким распределением и размежеванием обязанностей, надлежащим обменом информацией между органами управления разного уровня и организациями, действующими от лица НПФ. В результате на рынке негосударственного пенсионного обеспечения порой возникают ситуации, когда в ответ на злоупотребления или другие нарушения со стороны действующих от лица НПФ организаций совет пенсионного фонда сознательно уклоняется от выполнения возложенных на него обязанностей или своевременно не получает и/или не имеет возможности оперативно реагировать на информацию о таких нарушениях.

Кроме того, значительным недостатком системы управления НПФ в контексте защиты пенсионных накоплений является отсутствие в ней компонентов, ответственных за управление рисками и внутренний аудит, предназначением которых являются защита от рисков и осуществление внутреннего контроля соответственно. Обновленной Директивой 2016/2341 ЕС от 14 декабря 2016 г. о деятельности учреждений трудового пенсионного обеспечения и надзоре за ними, которую Украина обязалась имплементировать, функции управления рисками и внутреннего аудита определены как ключевые и обязательные для выполнения. Но действующая модель организации деятельности, при применении которой выполнение всех регулярных процессов передается НПФ на аутсорсинг, может в значительной степени нивелировать ожидаемый эффект от выполнения ключевых функций после имплементации соответствующих требований директивы.

Очевидно, что для создания системы управления НПФ, которая могла бы предотвращать агентские риски, необходимо изменить модель организации деятельности по накопительному пенсионному обеспечению. За положительным опытом и лучшей практикой далеко ходить не надо. Практически во всех странах Центральной и Восточной Европы применяется модель организации деятельности, согласно которой управление пенсионными фондами, являющимися организационной формой объединения пенсионных накоплений участников, осуществляют аффилированные с ними управляющие компании. При этом управляющая компания и пенсионный фонд имеют, как правило, общие органы управления с четко определенными объемами обязанностей и ответственности и рассматриваются как единое учреждение пенсионного обеспечения. Независимо от того, есть или нет у пенсионного фонда статус отдельного юридического лица, такая модель организации деятельности предусматривает, что управляющая компания действует от лица пенсионного фонда, принимает на себя управление пенсионным фондом в полной мере и остается полностью ответственной за соблюдение обязанностей перед участниками пенсионного фонда, даже в том случае, когда некоторые базовые процессы передаются на аутсорсинг.

Применение подобной модели в Украине позволит, во-первых, сформировать систему органов корпоративного управления с четко определенными обязанностями и ответственностью перед участниками НПФ. Во-вторых, внедрить ориентированную на защиту интересов участников современную систему управления НПФ с соответствующим инструментарием внутреннего контроля, функциями риск-менеджмента и внутреннего аудита и возможностями гибкого применения инсорсинга или аутсорсинга согласно потребностям управления.

Войти с помощью Google

Войти с помощью Google