Налоги - это "необходимое зло", без которого не может существовать государство, поэтому де-факто мы всегда стоим перед выбором, в котором лучшая альтернатива является меньшим злом. Но прежде чем сформулировать вопрос и сделать выбор, давайте, как в школе, запишем условия задачи: малая и открытая сырьевая экономика, убыточная и неэффективная, с большим теневым сектором, с предрасположенной к коррупции системой государственного управления в целом и администрирования налогов, в частности. Вопрос: исходя из почти тридцати лет функционирования НДС в нашей экономике, соответствует ли этот основной бюджетообразующий налог по своим характеристикам потребностям описанной выше экономики?

Начнем с простейшего. Как-то за красивыми фразами о реформах и структурных трансформациях экономики мы забыли простую вещь: экономика - это система, направленная на использование ограниченных ресурсов с целью создания продуктов или услуг наиболее эффективным способом. К сожалению, должны констатировать, что наша экономика в этом контексте одна из самых неэффективных в мире. Для сравнительного международного анализа можно взять около десяти показателей и сложных индексов, но вполне достаточно двух. Первый - это энергетическая интенсивность экономики, он рассчитывается как отношение одного доллара созданного ВВП к израсходованной на это электроэнергии. В Украине этот показатель будет минимум вдвое больше, чем у стран ЕС и наших ближайших соседей (более 3 кВт∙ч/долл.).

Второй показатель - коэффициент "затраты-выпуск". В хрестоматийной леонтьевской таблице "затраты-выпуск" представлены распределение всех объектов и баз налогообложения по отраслям экономики, структура экономики через матрицу полных и прямых затрат отрасли. Эта таблица хорошо описывает структуру каждой отдельной экономики, в динамике позволяет проследить изменения этой структуры, а также оценить именно производительность экономики в целом или по отраслям путем расчетов просто коэффициента "затраты-выпуск", показывающего, сколько в денежном измерении создано добавленной стоимости на одну денежную единицу материальных затрат. При этом все международные сравнения корректны, ведь методология формирования таблиц одинакова для всех стран, а стоимостное измерение не имеет значения.

С использованием источников статистической информации (ГКСУ, ГНС, UEROstat и ОЕСDstat) были оценены такие коэффициенты для выборки из 34 стран за 2000-й и 2014 годы. В промежутке между ними есть все годы, но далее оценки приведены для крайних, поскольку в середине временного интервала изменения несущественны. 2014 год последний, потому что таблица сложная для расчетов статистическими ведомствами стран и подается с лагом до года. Так, в РФ она рассчитывается раз в пять лет. Итак, на рис. 1 представлен результат, и мы видим, что коэффициент "затраты-выпуск" в Украине наименьший (его изменения во времени - в пределах статистической погрешности) и равен приблизительно 0,5. Это означает, что для создания 50 копеек добавленной стоимости нужна 1 гривня материальных затрат, которая в таблице "затраты-выпуск" представлена квадрантом "промежуточные затраты".

Образно говоря, большинство передовых государств мира используют экономичный двигатель с КПД, приближающимся к 1, а мы все еще эксплуатируем паровой двигатель. Кстати, этот коэффициент меньше только у Эстонии, на которую мы так привыкли равняться в своих реформаторских замыслах.

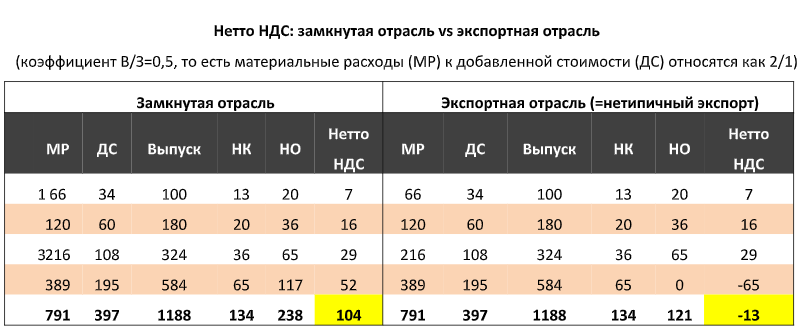

База налогообложения НДС определяется как разница между стоимостью товаров, работ или услуг с учетом всех налогов и сборов и материальными затратами предприятия. Если среднестатистическое предприятие в стране производит продукции на 100 денежных единиц (без НДС) с коэффициентом "В/З" = 1, то нетто НДС в бюджет (налоговые обязательства минус кредит) составляет 10 денежных единиц (100х0,2 – 50х0,2=10). Если коэффициент 0,5 (материальные затраты к добавленной стоимости относятся приблизительно как 66 к 34), то нетто НДС в бюджет - всего 7 денежных единиц (100х0,2 – 66х0,2≈7). То есть производительность экономики прямо влияет на фискальную эффективность НДС. Это без учета поведенческого эффекта налогоплательщиков, а он у нас большой и добавляет еще к потерям бюджета.

Это не все "хорошие" новости. Выше в перечне характеристик отечественной экономики наряду с ее неэффективностью мы упомянули об ее открытости. Каждая вторая единица созданного ВВП экспортируется и приблизительно в такой же пропорции завозится в Украину для промежуточного (формируя налоговый кредит по НДС) и/или конечного потребления. В сумме экспорт и импорт приблизительно равны объему украинского ВВП.

Ранее мы уже потеряли 30% фискальной эффективности НДС для экономики страны, в которой коэффициент "затраты-выпуск" составляет 0,5. Теперь давайте посмотрим, что происходит с нетто НДС (поступления с учетом бюджетного возмещения), если добавленная стоимость создается в отрасли, которая экспортирует свою продукцию. Поскольку к экспорту применяется нулевая ставка НДС, то в приведенной таблице мы видим цифры, описывающие нетто НДС в бюджет для отрасли, замкнутой на внутренний спрос, и для отрасли, создающей продукцию на экспорт.

В Украине количество цепочек от сырья до экспортируемой продукции составляет 3–4 производственных этапа. В таблице итог нетто НДС для бюджета для замкнутой отрасли и экспортной выделен цветом. Цифры говорят сами за себя!

Что в реальности? Перерабатывающая промышленность Украины формировала в 2017–2018 годах в среднем 22% базы налогообложения НДС, 54% этой продукции направляется на экспорт, отрасль получает пропорционально этому более 50% всего бюджетного возмещения. В частности, в 2017 году отрасль получила 56%, в 2018-м - 48, в 2019 году - 51%. С оптовой торговлей у нас вообще нонсенс. Второе место по объемам возмещения НДС из бюджета занимает отрасль G."Оптовая и розничная торговля" - в среднем за последние три года около 30% всего объема при доле экспорта этой отрасли в общем объеме менее 1%! Видимо, это у нас такие передовые "бизнес-модели", о которых немного ниже.

Очевидно, что предприятия, особенно крупные и занимающиеся внешнеэкономической деятельностью, используют этот налог исключительно с целью возмещения средств из государственного бюджета для своих потребностей. Известный эффект НДС фискальной девальвации, возможно, является положительным в отдельных случаях, но в целом разрушителен для экономики, поскольку приводит к технологической деградации и вымыванию средств из государственного бюджета.

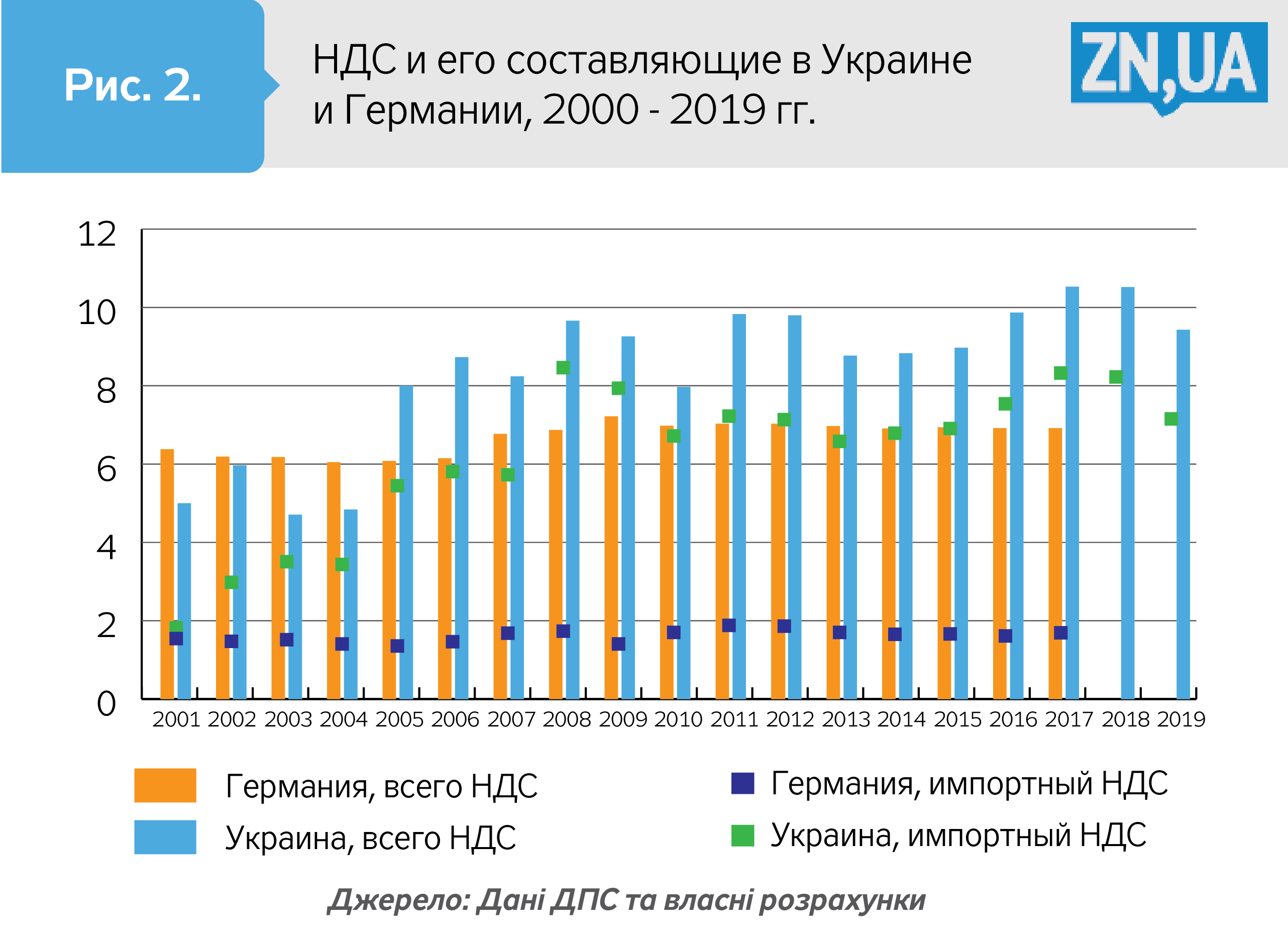

С учетом этого возникает логичный вопрос: откуда же тогда берутся поступления от уплаты НДС в бюджет? А это в среднем за последние годы около 10% ВВП, или более 30% всех поступлений государственного бюджета Украины. Ответ кроется в тех же структурных диспропорциях и непроизводительности, в буквальном смысле, отечественной экономики, о которых здесь идет речь. В частности, за последние десять лет поступления от уплаты НДС на импорт (промежуточное и/или конечное потребление) в среднем в 3–4 раза больше, чем от НДС на товары отечественного производства. При этом именно в случае промежуточного потребления импорта так же, как описано в таблице, по производственной цепочке формируется налоговый кредит, уменьшающий сумму нетто НДС для бюджета для замкнутой отрасли или доводящий до нулевых или отрицательных значений - для отрасли, работающей на экспорт. Значительная часть поступлений формируется за счет не доходной составляющей экономики, а, наоборот, затратной, со всеми неприятными последствиями. Другая небольшая часть доходов от уплаты НДС, около четверти, формируется за счет конечных потребительских расходов населения.

На рис. 2 приведена динамика НДС (%ВВП) с разбивкой по источникам его происхождения (внутренний и импортный) в Украине и Германии. Сравнения очевидны и не нуждаются в дополнительных пояснениях. "Опухоль" НДС из доброкачественной давно превратилась в злокачественную, в экономическом организме вот-вот появятся метастазы! Здесь немедленно требуется радикальное лечение.

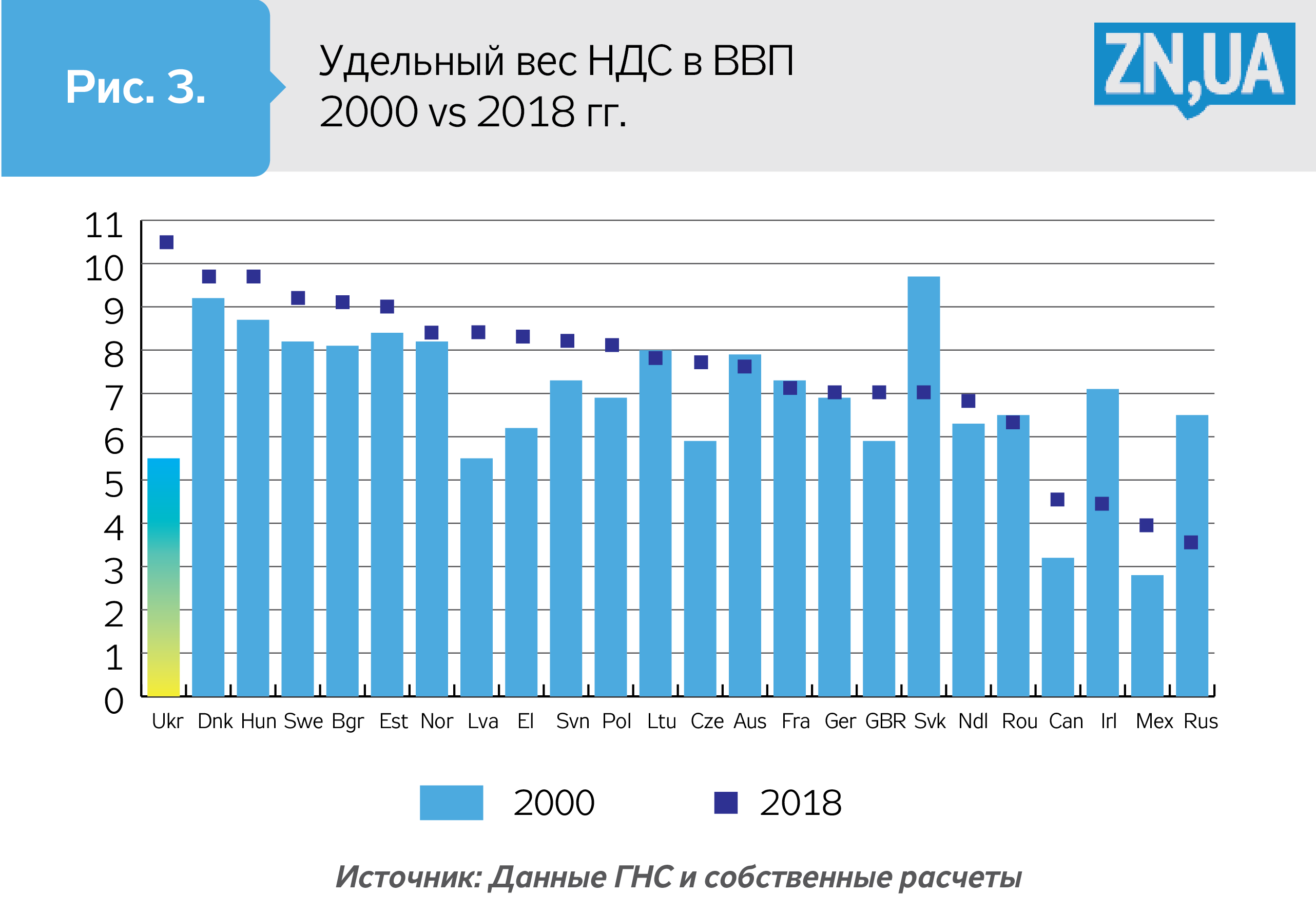

Чтобы сделать полезные выводы для целей формирования государственной налоговой политики, как по мне, следует задаться вопросом, почему ведущая страна ЕС, экономика которой самая мощная, а главное, одна из самых технологически развитых, имеет в долгосрочном периоде устойчивую пропорцию в ВВП как НДС, так и его составляющих? Рисунок 3 подтверждает следующий факт: за 2000–2018 годы прирост доли НДС в ВВП в Украине был наибольшим в исследуемой нами выборке стран.

Описанные тенденции и приведенные данные не напоминают простое стечение обстоятельств или ошибочную корреляцию, но на этом надо заканчивать, поскольку есть важная ремарка и по поводу недостатков администрирования НДС.

Известна истина, что налоги зависят от экономики, а технологии администрирования налога - от механизма или модели налога. История администрирования НДС в Украине - красноречивое этому свидетельство. Чтобы хоть как-то бороться с уклонением от уплаты налогов, государство постоянно придумывало технологии противодействия такой практике, эффективность которых вызывает одни лишь вопросы. Сколько было выдумок и новшеств в процессе борьбы с налоговыми ямами и фиктивными кредитами, апофеозом которого стало создание СЭА НДС. В действительности эта система закрытая, сверхсложная, затратная как для налогоплательщиков, так и для налоговых органов. Это постоянно вызывает нарекания со стороны добросовестных плательщиков, которых точно большинство. Именно закрытость этой системы безотносительно к намерениям непосредственных администраторов создает основу для коррупционных рисков. Но в действительности эта система - не преимущество администрирования, как отмечал уже бывший глава ГНС, а ее основной недостаток. Постоянно работают какие-то рабочие группы, что-то в ней усовершенствуя. И конца и края такому "усовершенствованию" не видно. Мы давно пошли по ошибочному пути усложнений, а надо было в слабой и предрасположенной к коррупции стране создавать институты, которые не будут зависеть ни от хороших, ни от плохих намерений политиков и других субъективных факторов. Мысль не нова и принадлежит К.Попперу, который в свое время задался именно таким вопросом: "Как бы нам так организовать политические институты, чтобы плохие или некомпетентные правители не могли нанести большой вред (нашему обществу. - К.Ш.)?". Этот вопрос релевантный не только для политических, но и для технократических институтов. Наилучшим решением здесь может быть применение такого налога, который будет обеспечивать, что называется, compliance by design. В нашей практике есть примеры такого решения, в частности, НДФЛ на трудовые доходы.

Сознательно не делаю никаких, хотя и очевидных, выводов. Во-первых, элементарно для них не осталось места. Во-вторых, считаю, что это не мое дело. Это дело людей, формирующих государственную налоговую политику в этой стране. Хочу обратить внимание, что это не критика, основывающаяся на оценочных суждениях, а сущностная аналитика, цифры, которые лучше любых слов подтверждают наибольшую вредность и несоответствие НДС нашей экономике и бюджету из-за того, что не только объем налоговой нагрузки, но и сам механизм формирования и передачи по производственным цепочкам налогового бремени этого налога не соответствуют структуре отечественной экономики, уровню ее производительности и условиям функционирования.

Упреждая критику, хочу обратить внимание на слова Макиавелли, который когда-то говорил, что в истории и политике ничто не правильно само по себе, все с учетом обстоятельств. Мы "дореформировали" и "доусовершенствовали" систему администрирования налогов уже до того, что называем "бизнес-моделью" экономический процесс превращения одежды, фруктов и игрушек в пшеницу, масло и кукурузу. Любой написанный человеком закон, доведенный до абсурда, не может быть законом в дальнейшем. Может, пришло время открыть глаза и увидеть очевидное?

Все статьи Константина Швабия читайте здесь.

Войти с помощью Google

Войти с помощью Google