В начале марта дестабилизационные тенденции стали проявляться на фондовых рынках и рынках нефти. При усилении турбулентности на рынках склонность к рискам международных инвесторов закономерно снижалась. В условиях неопределенности и повышения рисков инвестирования в финансовые активы происходил частичный переток международных капиталов в "тихие гавани" - драгоценные металлы и облигации Казначейства США.

По данным Института международных финансов, отток иностранного капитала с формирующихся рынков в период с 21 января до середины марта 2020 года превысил 50 млрд долл. США. Вместе с тем до конца марта не наблюдалось (как можно было бы ожидать) обвального падения котировок ценных бумаг эмитентов с формирующихся рынков. Это объясняется тем, что критично низкая доходность финансовых инструментов на зрелых рынках побуждала инвесторов к поиску более привлекательных инвестиционных альтернатив на других рынках. Доходность суверенных облигаций стран с формирующимися рынками, по данным агентства Cbonds, с 2 до 27 марта повысилась с 3,36 до 4,27%, или на треть. Но доходность суверенных облигаций Украины выросла почти вдвое из-за низкого кредитного рейтинга и быстрой переоценки рисков кредитования страны - с 5,88 до 10,21%.

Самым знаковым событием на рынках сырьевых товаров было стремительное падение цен на нефть, что стало следствием нарушения межгосударственной координации регулирования нефтедобычи. Рыночные котировки нефти Brent с 2 по 30 марта уменьшились с 52,6 до 19,1 долл. за баррель. Вполне логично, что резкое снижение цен на нефть и торможение мировой экономики вызвали цепную реакцию ценовых изменений на других сырьевых рынках.

В начале апреля проявились следующие основные виды внешних шоков и эффектов "заражения", проникающих в экономики с формирующимися рынками, включая Украину:

- падение мировых цен на сырьевые товары;

- охлаждение мировой экономической активности;

- нарастание в мире протекционистских настроений и частичное закрытие рынков для товаров украинского экспорта;

- падение "аппетита к рискам" международных инвесторов и отток иностранного капитала с формирующихся рынков;

- увеличение финансовых спрэдов для формирующихся рынков и критическое повышение стоимости внешнего частного финансирования для украинских корпораций и правительства;

- частичное закрытие рынков труда для украинских трудовых мигрантов и уменьшение объемов денежных переводов в Украину.

В случае Украины очень опасно наложение международных эффектов "заражения" на предварительно сформированные зоны уязвимости национальной экономики. Из теории известно, что любой кризис является результатом сочетания накопленной внутренней уязвимости и влияния шоковых факторов - триггеров кризиса. Не секрет, что в последние годы в экономике Украины сформировались многочисленные зоны уязвимости в финансовом, внешнем, фискальном и реальном секторах экономики, содержащие в себе значительный потенциал для запуска в действие кризисных реакций.

Так, по состоянию на начало 2020 года по большинству индикаторов внешней устойчивости риски кризисного сценария в Украине оценивались как довольно высокие. Такие риски были связаны с:

- низким уровнем международной ликвидности страны (объем международных резервов составил 52,4% краткосрочного внешнего долга и 85,5% композитного критерия МВФ);

- значительными объемами внешних долговых обязательств резидентов Украины (на уровне 79,2% ВВП и 192% экспорта) при сохранении высоких рисков рефинансирования государственного и корпоративного долга;

- высокими потребностями во внешнем финансировании для рефинансирования долговых выплат (краткосрочный внешний долг Украины достиг 48,3 млрд долл.);

- аномальным укреплением реального эффективного обменного курса (РЭОК) гривни: на 19,1% за прошлый год и на 31,8% за три года, что негативно сказалось на национальной конкурентоспособности;

- увеличением годового дефицита торгового баланса до 12,4 млрд долл. при хронической дефицитности текущего счета платежного баланса;

- ускоренным накоплением внешних активов частными субъектами Украины (достигших 6 млрд долл. в 2019 году), что углубляло процессы финансового истощения реального сектора и усиливало неустойчивость платежного баланса.

По результатам проведенного нами анализа внешней устойчивости экономики было установлено, что на конец декабря 2019 года среди 12 индикаторов только три - международные резервы в процентах к денежной массе, чистая международная инвестиционная позиция и сальдо текущего счета в процентах ВВП - сигнализировали о низкой степени уязвимости к влиянию шоковых ситуаций. Умеренный уровень рисков отображали два индикатора - отношение валового внешнего долга к экспорту и международные резервы в месяцах фактического импорта. По семи другим индикаторам степень риска была оценена как очень высокая. Среди таких индикаторов: размер валового внешнего долга относительно ВВП, показатели краткосрочного долга, нагрузки долговых выплат, динамики обменного курса гривни и адекватности международных резервов ("Оценка внешней финансовой уязвимости Украины по состоянию на 01.01.2020 и дестабилизационные тенденции І квартала 2020 года").

В частности, базовые показатели адекватности международных резервов (в процентах к краткосрочному внешнему долгу и в процентах к нормативу МВФ) находились на неудовлетворительном уровне. Отношение резервов к краткосрочному внешнему долгу на конец 2019 года составило 52,4% при предельно допустимом уровне 100% (см. рис. 1). Фактический объем международных резервов Украины также находился на уровне 85,5% композитного критерия МВФ, отставая на 14,5% от нормативного значения.

Несмотря на нисходящую динамику относительных индикаторов внешнедолговой нагрузки Украины в течение 2015–2019 годов, преобладающая часть этих индикаторов (кроме отношения к экспорту товаров и услуг) находилась в красной зоне:

- внешний долг всех секторов экономики по состоянию на начало 2020 года составлял 79,2% ВВП при предельном уровне 60% ВВП;

- краткосрочный внешний долг Украины равнялся 76,2% экспорта при предельно допустимом значении 40%;

- краткосрочный внешний долг Украины достиг уровня 191% международных резервов при предельно допустимых 100%.

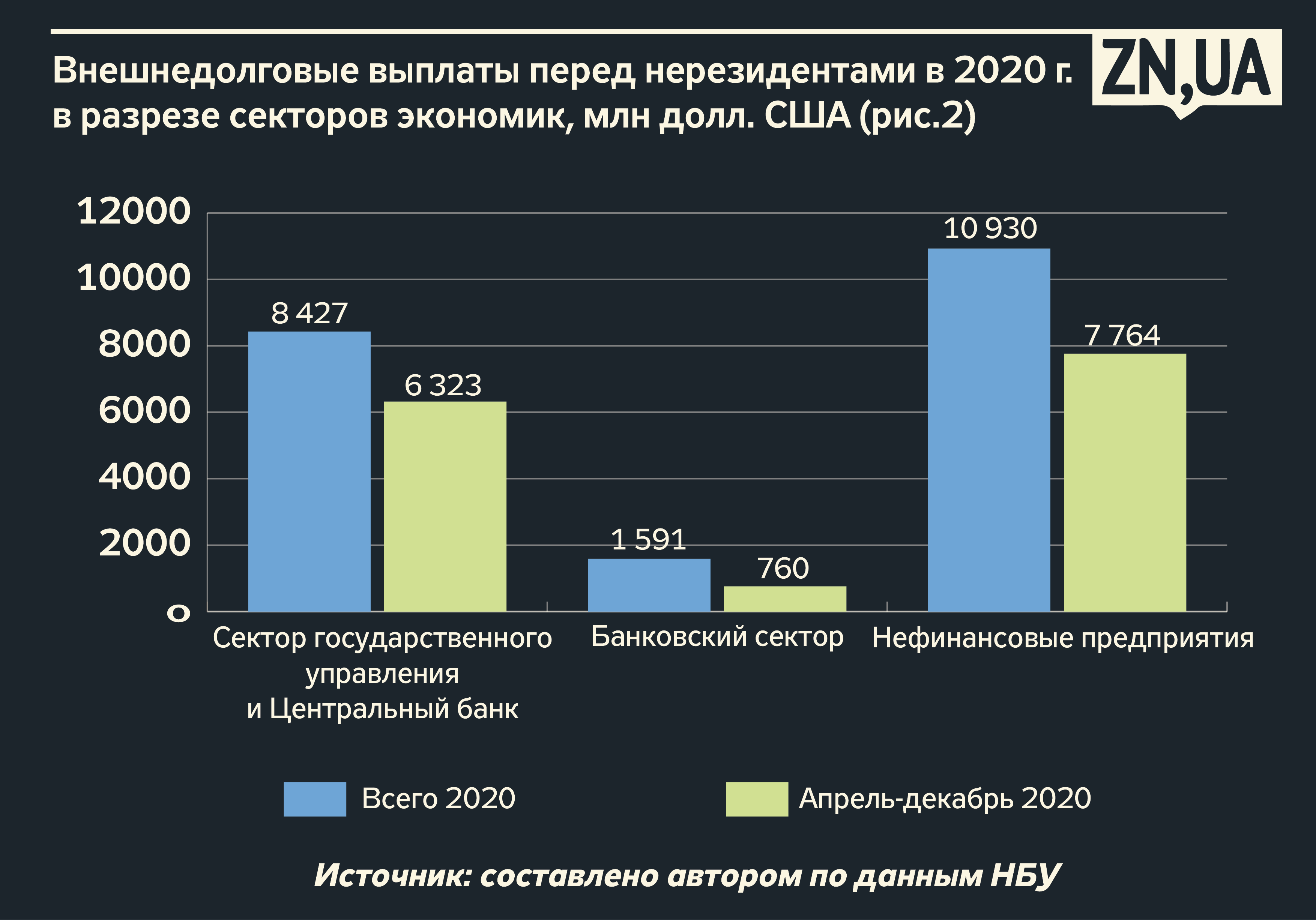

Суммарные платежи правительства и НБУ в счет погашения и обслуживания внешнего государственного долга(с учетом ОВГЗ в собственности нерезидентов) в 2020 году прогнозируются в сумме 8,4 млрд долл., в том числе 6,3 млрд - во втором-четвертом кварталах. Наибольшие выплаты приходятся на сектор нефинансовых предприятий, которые должны выплатить внешним кредиторам 10,9 млрд долл. (см. рис. 2).

При высоких уровнях внешнего долга и объема долговых выплат критически высокой стала уязвимость финансовой системы страны к действию внешних шоков.В марте 2020 года, когда Европа стала эпицентром распространения коронавирусной инфекции, произошла переоценка рисков международными инвесторами и начался масштабный отток капиталов с формирующихся рынков. В таких условиях доступ украинских заемщиков к новому частному финансированию был фактически закрыт, а Украина столкнулась с проблемой нехватки внешнего финансирования и оказалась на пороге валютного и долгового кризисов.

В целом ключевые механизмы возникновения кризисных явлений в Украине, вероятно, будут связаны с реверсом потоков иностранного капитала, сокращением экспортных поступлений, бегством внутреннего капитала, девальвацией обменного курса, нарастанием бюджетных разрывов, а также с уменьшением обязательств и капитала банков.

Проникновение в Украину кризисных факторов глобального характера и распространение дестабилизационных тенденций обусловливают необходимость принятия правительством и Национальным банком срочных антикризисных мер с целевой направленностью на обеспечение равновесия платежного баланса, предупреждение масштабного валютно-финансового кризиса и поддержку экономической деятельности в стране. Среди таких мер следует отметить:

1. Содействие украинскому экспорту и уменьшение дефицита торгового баланса:

- активное применение инструментов экономической дипломатии и восстановление торгово-экономических миссий Украины в странах - важных торговых партнерах Украины;

- увеличение потенциала Экспортно-кредитного агентства (ЭКА) путем пополнения правительством его уставного капитала и обеспечения участия в программе частичной компенсации процентной ставки по экспортным кредитам;

- борьба с контрабандой на таможенной границе Украины, обеспечение взимания всех предусмотренных законодательством налоговых и таможенных платежей с импорта и выравнивание условий конкурентной борьбы на внутреннем рынке;

- снятие блокады украинского экспорта во время карантина - восстановление работы всех пунктов контроля и пропуска через государственную границу Украины, обслуживающих грузовые перевозки предпринимателей.

2. Введение временных мер контроля над движением капитала и управление динамикой обменного курса гривни:

- введение на период кризиса системы регулирования валютного курса гривни с использованием инструментария валютных интервенций и ограничением спекулятивного спроса на иностранную валюту;

- введение временных мер защиты (включая приостановку режима свободного вывода капитала за пределы Украины для резидентов) согласно Закону Украины "О валюте и валютных операциях".

3. Масштабное привлечение внешнего официального финансирования правительством:

- активизация переговорного процесса Украины с ЕС, Всемирным банком и правительствами государств-партнеров для привлечения в бюджет официальных займов и грантов, которые позволят частично покрыть дефицит бюджета и профинансировать выплаты по внешнему долгу;

- инициирование перед правительством США вопроса о предоставлении новой кредитной гарантии Украине под выпуск еврооблигаций объемом 1–2 млрд долл. с целью недопущения дефолта Украины и погашения в мае облигаций на сумму 1 млрд долл., выпущенных под предыдущую гарантию США в 2015 году;

- в дополнение к программе EFF Международного валютного фонда, отработка всех процедурных моментов для получения от МВФ льготного кредита на борьбу с коронавирусом - Rapid Financing Instrument (RFІ) с возможным объемом финансирования до 1,4 млрд долл. По стандартным условиям, кредиты RFІ предоставляются сроком на 3,5–5 лет в размере до 50% квоты страны с уплатой 1,5% годовых по займу.

Войти с помощью Google

Войти с помощью Google