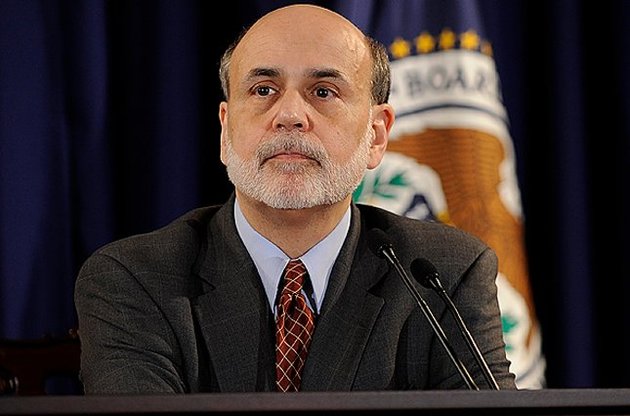

У середу було вирішено основну інтригу світових фінансових ринків останніх місяців: Федеральний резерв США все-таки зважився розпочати процес згортання програми кількісного пом'якшення (QE). Що ж, схоже на те, що главі ФРС США Бернанке, який завершує свою каденцію, не дуже хотілося йти на заслужений відпочинок тихо.

"А напоследок я скажу..."

Заради справедливості слід зазначити, що цей тиждень для все ще головного банкіра США Бена Бернанке в певному сенсі знаменний. Він досить насичений яскравими подіями: у понеділок Бернанке разом із двома екс-главами ФРС Аланом Грінспеном і Полом Вокером святкував 100-річчя з моменту заснування американського центробанку. У п'ятницю президент Барак Обама підтвердив призначення Джанет Йєллен на посаду наступного управляючого ФРС...

А от у проміжку - у середу - Бернанке випав, мабуть, останній шанс довести, що його восьмирічне правління на посту глави грошово-кредитного регулятора найбільшої економіки світу не минуло даремно: довгоочікуване рішення про початок скорочення безпрецедентної програми викупу казначейських активів (на 85 млрд дол. щомісяця) прийнято. Відповідно до постанови, починаючи з січня обсяг програми QE буде скорочено на 10 млрд дол. - до 75 млрд щомісяця. Сам Бернанке зазначив, що подальше скорочення, ймовірно, буде подовжене "такими самими помірними темпами" з урахуванням економічних даних, що надходять.

Спекуляції стосовно того, що на грудневій зустрічі представники Федерального комітету з питань фінансових ринків (FOMC) проголосують за початок згортання програми QE, значно зросли після того, як на початку місяця статистика уряду показала зростання зайнятості в США в листопаді на 203 тис. чоловік, перевищивши середній прогноз експертів (+190 тис.). Таким чином, середньомісячний приріст нових робочих місць за три останні місяці становив 193 тис.

Як відомо, починаючи з середини літа глава ФРС Бернанке неодноразово знижував орієнтир за рівнем безробіття в розмовах про можливий початок скорочення програми скуповування бондів. Попри двотижневий жовтневий локаут частини урядових закладів, ситуація на ринку праці продовжила приємно дивувати.

Проте наявність ознак поліпшення стану ринку праці в США не можна розглядати як панацею. Минулого тижня управляючий ФРБ Сент-Луїсу Джеймс Буллард заявив, що якби рішення про згортання програми QE ґрунтувалося виключно на даних про стан сектора праці, то такий результат засідання FOMC цілком логічний. Та не все так просто.

Наприклад, показники інфляції в США не дають підстав для такого оптимізму. Настільки улюблений Федеральним резервом базовий індикатор інфляції, що виключає ціни на енергоносії та продовольство, виріс у жовтні на 1,1% у річному вираженні, при цьому цільовим орієнтиром регулятора, як і раніше, є 2%. Цей показник не піднімався вище за позначку в 2% з березня 2012 р.

На двох стільцях

Цього разу слабка статистика щодо споживчої інфляції не збентежила американського регулятора, який, мабуть, уже не міг дозволити собі в черговий раз вводити ринки в оману. Адже за підсумками кожного засідання протягом останніх місяців Федеральний резерв тільки те й робив, що виправдовувався, намагаючись пояснити причини своїх промахів. Вирування пристрастей досягло свого апогею, і Бернанке довелося перейти від слів до справи.

Однак зробив він це традиційно у своїй манері. З одного боку, майбутнє скорочення програми QE оголошене (що заспокоїло ринки та знизило ступінь невдоволення марними обіцянками "великого Бена"). А з іншого - масштаби озвученого скорочення (10 млрд дол. на місяць) досить незначні. Швидше, це більше символічний жест: мовляв, бачите, ми ж зробили, як і обіцяли. Що й казати, сидіти на двох стільцях у головного банкіра США виходило й раніше.

Управляючий ФРБ Бостона Ерік Розенгрен не підтримав більшості голосуючих членів FOMC, виступивши проти початку скорочення програми скуповування бондів. На його думку, цей крок передчасний. Попри те, що учасники ринку припускали такий результат голосування на грудневому засіданні, більшість експертів усе-таки вважали більш логічним перехід до посилення монетарної політики не раніше березня 2014-го, коли в розпорядженні регулятора вже будуть фінальні макроекономічні показники за 2013 р.

Слід зазначити, що скорочення обсягів програми QE рівною мірою стосується як казначейських облігацій, так і цінних паперів, забезпечених іпотечними заставними. Із січня ФРС купуватиме щомісяця бонди на суму 40 млрд дол. (порівняно з 45 млрд раніше), а "іпотечні" цінні папери - на 35 млрд дол. (проти 40 млрд раніше).

Більш того, за підсумками засідання ФРС було наголошено, що відсоткові ставки залишаться на рекордному мінімумі тривалий період часу. Принаймні доти, доки рівень безробіття не опуститься нижче за 6,5%. Відповідно до останнього офіційного звіту по зайнятості, у листопаді показник знизився до п'ятирічного мінімуму на рівні 7,0% (з 7,3% місяцем раніше). На сьогодні рівень безробіття нижче за 10% (жовтень 2009 р.), однак вище за 4,4%, зафіксовані у травні 2007-го. Але навіть у разі зниження показника до менш як 6,5% ФРС, найімовірніше, знову займе вичікувальну позицію, щоб переконатися в стабільності економічного прогресу.

Не все так гладко

На прес-конференції Бернанке заявив, що подальші кроки ФРС залежатимуть від макроекономічних показників, які надходитимуть і поліпшення яких може послужити основою планомірного скорочення програми QE на кожному з наступних засідань FOMC. Та якщо темпи відновлення економіки знизять обороти, FOMC доведеться взяти паузу на один-два місяці, і якщо після цього відбудуться помітні поліпшення, то далі процес скорочення обсягів QE може прискоритися.

У самому Федеральному резерві більшість членів FOMC бачать імовірність підвищення відсоткових ставок не раніше 2015 р. Бернанке та його колеги прогнозують базову ставку по федеральних фондах на рівні 0,75% на кінець 2015 р. і на рівні 1,75% - до завершення 2016-го. Нагадаємо, що ФРС утримує ставки майже на нульовому рівні з грудня 2008 р. За словами Бернанке, Джанет Йєллен, яка змінить його на цьому посту, згодна з поточною політикою Федерального резерву, тому фінансові ринки зміну керівництва відчути не повинні. До того ж, зробивши перший крок на шляху до згортання програми QE, повернути назад регулятору вже буде складно.

Тим часом низькі відсоткові ставки ФРС стимулювали американців купувати нове житло та рефінансувати старі заборгованості по іпотеці. Це підтримало ринок нерухомості загалом, який опинився, нагадаємо, в епіцентрі фінансової кризи у 2008 р. Згідно з даними S&P/Case-Shiller, індекс цін на нерухомість у 20 найбільших містах США за останні 12 місяців по вересень виріс на 13,3%. Дані цього тижня показали, що темпи житлового будівництва в листопаді досягли п'ятирічного піку.

Тим часом роздрібні продажі в США показали в листопаді максимальне зростання за останні п'ять місяців - ознака збільшення споживчих витрат напередодні новорічних свят. Промислове виробництво минулого місяця продемонструвало максимальне зростання за останній рік.

Ряд компаній, включаючи Ford Motor Co., поліпшили свій стан завдяки зростанню попиту на нові автомобілі. Цього місяця компанія заявила, що планує додатково найняти на роботу в США близько 5 тис. чоловік, а наступного року представить на американському ринку 16 нових моделей авто. У 2013 р. автомобілебудівник створив 6,5 тис. нових робочих місць.

Однак щодо останнього показника ВВП радості не надто багато. Середнє річне зростання ВВП за 17 кварталів після завершення рецесії в США становить 2,3% у квартальному вираженні. Це нижче від аналогічного показника в 3,0%, який було зафіксовано після закінчення рецесій у 2001-му та 1991-му, а також набагато нижче 5-відсоткового зростання ВВП, яке відбулося після рецесії 1982 р. На своїй прес-конференції в середу Бернанке сказав, що розчарований темпами зростання економіки та не зовсім розуміє, чому відновлення відбувається такими повільними темпами. Отакий ребус виходить.

Фінальний бенефіс

Фінансові ринки відреагували на новину про початок згортання досить жваво: американський долар стрімко виріс проти євро та єни (на 140 і 150 пп відповідно), причому деякі аналітики переглянули свої прогнози щодо долара США на кінець року у бік підвищення та очікують його подальшого зміцнення на початку 2014-го. На фондовому ринку індекси Dow й S&P 500 закрилися на нових рекордних вершинах, показавши максимальне зростання з 10 жовтня (1,8 та 1,7% відповідно).

З таким "розмахом" закінчується ера правління Бена Бернанке, який з 31 січня 2014 р. офіційно йде у відставку. Саме він став організатором найбільш агресивного ослаблення монетарної політики Федерального резерву за всю його столітню історію, намагаючись витягти країну з фінансової кризи та підтримати позитивну динаміку в економіці. За час його правління баланс регулятора роздувся до 3,99 трлн дол. з 869 млрд дол. у серпні 2007 р., а відсоткові ставки залишаються практично на нулі з грудня 2008-го.

Що ж до перспектив світової економіки, то можна сказати, що США стали першими, хто зважився на згортання програми стимулювання зростання. Непоганими макроекономічними показниками на сьогодні також може похвастатися туманний Альбіон, однак тут Банк Англії виявляє свою аристократичну витримку й поки що не зважується на конкретні кроки, оскільки відновлення національної економіки має нестабільний характер. А Старий Світ у даному питанні пасе задніх. Попри те, що ВВП ЄС у другому півріччі вийшов у плюс, безробіття залишається на рекордному максимумі. Однак важливішим є те, що споживча інфляція в регіоні залишається набагато нижчою за цільовий орієнтир у 2% (у листопаді 0,9%). І це одна з основних причин для спекуляцій щодо можливого зниження ключової відсоткової ставки ЄЦБ у недалекому майбутньому.