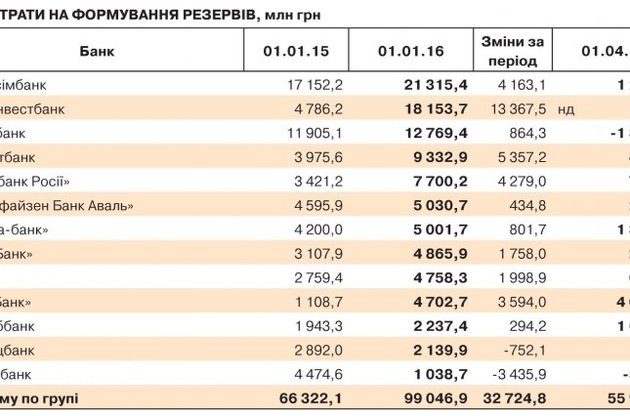

Топ-13 найбільших банків України у минулому році витратили 99,046 млрд грн на формування резервів під активні операції, в результаті чого їх рівень досяг 283 млрд грн, подвоївшись в порівнянні з показником на початок 2015 року. Про це свідчать показники банків першої групи за національними стандартами фінзвітності, опубліковані DT.UA.

За підсумками першого кварталу 2016 року обсяг сформованих резервів під активні операції склав 276 млрд грн (без урахування "Промінвестбанку") і зараз вони покривають у середньому близько третини сумарного кредитного портфеля Топ-банків.

У трьох банків з групи найбільших резерви покривають більше половини обсягів виданих ними позичок (на 01.04.16) – ВТБ (70,7%), "Райффайзенбанку Аваль" (57,9%) та "ОТП Банку" (51,1%). Більше 40% цей показник складає у трьох держбанків (Укрексімбанку (45,2%), "Ощадбанку" (43,9%), Укргазбанку (42,3%), а також Укрсоцбанку (40,5%). Найнижче покриття сформував Приватбанк (14%).

За надісланими на адресу редакції DT.UA з даними НБУ, станом на 01.03.2016 , середнє співвідношення сформованих резервів під кредитну заборгованість до її валовим обсягом для ТОП-20 банків становила 24,8% (у т. ч. для юросіб - 23,7%, фізосіб - 32,6%).

Найбільші суми на формування "подушок безпеки" під знецінення активів за минулий рік витратили 2 держбанку (21,3 млрд - "Ексім", 12,8 млрд - "Ощад"), а також дочка російського "Внешэкономбанка" - "Промінвестбанк" (18,2 млрд).

Як пише оглядач T.UA Юрій Сколотяний у статті "(Не)залікові звіти", достатність сформованих резервів під покриття можливих втрат від активних операцій; поряд з показниками адекватності регулятивного капіталу (Н2 - розраховується з урахуванням пов'язаних ризиків) та поточного операційної прибутку, зараз є більш адекватними критеріями надійності та поточного стану справ у банку, ніж показник "чистого прибутку", які найчастіше виявляються об'єктами маніпуляцій і "підмальовок" в банківській звітності.

Досить показовим є хоча б той факт, що з понад 40 виведених з ринку в 2015-2016 рр. банків-банкрутів половина показувала позитивний результат з чистого прибутку як у 2014-му, так і аж до моменту введення тимчасової адміністрації, - повідомляється в публікації.

Виправити ситуацію з "творчістю" фінустанов в опублікованих ними балансових показниках покликані впроваджувані зараз на вимогу банківського регулятора Міжнародні стандарти фінансової звітності, інформацію у відповідності з якими фінустанови зобов'язані подати до 30 квітня ц. р.