В "Ілюстрованій історії України" Михайла Грушевського (1913 р.) є дуже цікава інформація про соціально-економічний уклад України в XVI–XVII ст.: "Той розвиток панського хазяйства, великий вивіз за границю лісових товарів, худоби, збіжжя, що в другій половині ХVI в. доходить найбільших розмірів своїх, збагатив шляхту, перед тим призвичаєну до життя дуже скромного, навіть убогого. Великі суми, що пішли в шляхетські кишені за хлопську панщину, розвинули нахил до розкоши, блеску, виставності. Не йшли вони на річи господарські, а ні на культурні властиво, тільки на зверхній блеск, перед усім на дорогі убори, далі на п'яне і сите розкішне життя…". Вражає, наскільки влучно Грушевський описав стан тогочасної української еліти (по суті, власників великого і середнього капіталу), яка, до речі, зберегла більшість тогочасних рис протягом усього історичного розвитку України від XVI ст. до нашої сучасності - XХІ ст.

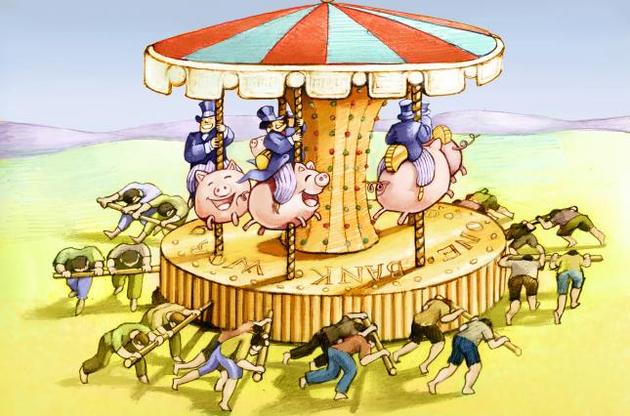

Чому ж за понад 400 років українська державна і підприємницька еліта не змогла сформувати сталі шляхи продуктивного розвитку? На мій погляд, ущербність української еліти, що ніколи не фокусувалася на зовнішніх викликах і збалансовано-прогнозованому й продуктивному розвитку, пов'язана з кулуарністю, закритістю, "сімейністю" і навіть мафіозністю адміністративно-господарської системи. Проявами цієї системи є відсутність або суттєва обмеженість конкуренції, соціальних ліфтів, тиск різних монополій із непрозорими умовами діяльності на суспільство, також обмеженість або відсутність справедливості (неупередженості судів, правоохоронної системи, держустанов) та інфраструктури для особистого і підприємницького розвитку.

У цьому контексті сучасний європейський підхід у законодавчому регулюванні соціально-економічного розвитку, конкуренції та підприємницького середовища, а особливо корпоративного сектору, емітентів і фондового ринку (що регулює ефективність і конкуренцію між підприємцями) для українського законодавства є маяком і прогресивним орієнтиром, але вже третій рік поспіль українське суспільство спостерігає імітацію реформ. Вітчизняне законодавство залишається консервативним і значною мірою зосереджене на обслуговуванні інтересів олігархічного капіталу та провідних професійних учасників ринку, їх регулюванні та адмініструванні.

Принциповою відмінністю від європейського законодавства в сфері фінансових і фондових ринків є також те, що у вітчизняному законодавчому регулюванні діяльності фондових бірж зосереджено і сфокусовано увагу не на споживача, клієнта, інвестора, міноритарного акціонера, а на професійних учасників фондового ринку, що, в свою чергу, не дає можливості й не забезпечує умов для широкого використання інструментів фондового ринку для системного підвищення добробуту населення України і розвитку соціально-відповідального інвестиційного капіталу. По суті, це призвело до відособленості вітчизняних цінних паперів (ЦП) від реалій економіки і потреб людей, до обмеженості та кулуарності їх використання.

У країнах ЄС законодавчі акти і регулювання фінансово-інвестиційної сфери націлені на запуск і ефективну дію механізмів конкуренції серед емітентів, посередників (професійних учасників фондового ринку), інструментів, а також на швидкий і транспарентний доступ до інвестування і заощаджень, що забезпечує і пришвидшує розвиток економіки з мінімізацією ризиків і максимізацією зручного інфраструктурного забезпечення для всіх зацікавлених учасників. В Україні ж, навпаки, зарегульованість, тінізація та олігархізація економіки створили систему законодавчого забезпечення тіньових схем з випуском фіктивних ЦП під неіснуючі активи, їх обіг тощо. В таких умовах на вітчизняному фондовому ринку цінні папери не виконують покладених на них завдань, а допомагають сформувати тіньовий сектор, уникнути оподаткування, що унеможливлює виплату офіційних і прозорих прибутків через систему дивідендних виплат тощо. Невже для цього потрібен фондовий ринок в Україні?

Державні органи в особі Національної комісії з цінних паперів і фондового ринку (НКЦПФР) імітують реформування, витісняючи з ринку ЦП найкращих емітентів України та сприяючи обігу фіктивних паперів. Так, нове положення про "фіктивних емітентів" (прийняте станом на 18 квітня 2017 р.) не вирішить проблеми використання ЦП для маніпулятивних операцій, оскільки запропоновані ознаки фіктивності, крім двох основних (невиявлення емітента за місцезнаходженням і неподання регулярної інформації), є штучними перепонами, які легко можна подолати. Для публічних акціонерних товариств таких ознак 14, і, щоб не бути фіктивним, емітенту треба уникнути відповідності трьом ознакам. Якщо емітент зареєстрований у приміщенні житлового фонду, то можна легко змінити місцезнаходження, адже зараз це не тягне за собою внесення змін до статуту. Достатньо мати одного працівника й призначити йому заробітну плату 3300 грн, а також реалізувати продукцію або надати послуги хоча б на 1 грн. А досягти нормативу 25% "реальних" активів можна через витрати майбутніх періодів та інші оборотні активи, які чомусь поставили в один ряд з основними засобами та грошима. НКЦПФР врахувала лише 5 із 27 пропозицій п'яти юридичних і фізичних осіб. Це в основному поправки, які не впливають на встановлення ознак фіктивності, зокрема замість терміна "забезпечені облігації", якого немає у законі України, вживатиметься термін "забезпечені облігації підприємств". Не запропоновано розміщення емітентів тільки на організованих майданчиках торгівлі та більшої кількості в штаті оплаченого персоналу (на мій погляд, має бути мінімум десять осіб); не зазначено наявності реальних активів на достатньому рівні та регулярної, прибуткової профільної діяльності протягом кількох років; не передбачено стимулюючо-прозорої системи підтримки від маркет-мейкерів.

Таких аналогів регулювання фондового ринку ні в країнах Євросоюзу, ні в інших цивілізованих країнах, що працюють за стандартами IOSCO (міжнародні принципи регулювання фондових бірж, які визнані майже всіма країнами світу), не існує, пруденційного регулювання за зразком країн ЄС немає і не може бути в таких умовах, тому що НКЦПФР - головний адвокат і захисник схемних, фіктивних ЦП і ворог реальних емітентів і міноритарних акціонерів. У зв'язку з цим поки профанація та імітація соціально-економічних і фінансово-інвестиційних реформ в Україні триватиме, позитивних зрушень не відбудеться як у соціально-економічній сфері, так і на фондовому ринку України.

Крім того, значним чинником, що пригнічує розвиток фондового ринку в Україні, є системне порушення прав власності, особливо прав міноритарних акціонерів. Розвиток вітчизняного фондового ринку потребує нормалізації та декриміналізації у сфері прав власності на активи. В країнах, де не забезпечуються елементарні правові відносини, не може бути повноцінного фінансово-інвестиційного середовища, в тому числі й фондового ринку. Міністерство юстиції України та вітчизняна судова й правоохоронна система, на жаль, також не здійснюють ефективних кроків щодо боротьби з рейдерством і з рейдерами в Україні. Найпоширенішими злочинними діями проти великих підприємств (емітентів) в Україні є: підробка документів; зміна адреси юридичної особи, яка в заставі; проведення засідань судів без повідомлення відповідача та не за місцем призначення, винесення неправових рішень судами; знищення записів у загальнонаціональному реєстрі власників; участь нотаріусів у підробленні документів і підписів.

Механізми регулювання прав власності в країнах ЄС, на відміну від українських реалій, є чіткими й однозначними, а їх порушники жорстко і швидко отримують сурове покарання при здійсненні таких правопорушень. Тому в цьому контексті Україні потрібно також прийняти європейський досвід щодо відкритості та прозорості у механізмі надання та переході прав власності,і крім того, у доступності й транспарентності щодо відкритих реєстрів на землю, нерухомість, матеріальні і нематеріальні активи, рухомі і нерухомі цінності тощо.

Останнім важливим чинником, що стимулював би розвиток фондового ринку і систему корпоративного управління в Україні за параметрами законодавчого забезпечення країн ЄС, є також зміна до законодавчого забезпечення у вітчизняній недолугій системі приватизації та регулюванні корпоративного середовища. Існуюча система приватизації Фондом державного майна України (ФДМУ) за останні 20 років націлена на отримання приватизаційних активів дружніми до чинної влади олігархами. Курси на євроінтеграцію чи на інтеграцію до країн Митного союзу не впливає на ці процеси. Підхід стандартний - спочатку знецінити, довести до банкрутства, нав'язуючи емітенту штучно борги; далі переконати суспільство і працівників підприємства, що даного активу потрібно за будь-яку ціну позбутися. Після цього проводять конкурс, до якого допускають тільки "потрібних" учасників цієї схеми, якщо дуже резонансно все відбувається, то купується актив не напряму, а через "нейтральну" офшорну компанію з невідомими власниками, яка потім передає/продає цей актив потрібній олігархічній структурі (наприклад, ПАТ "Укртелеком", перша приватизація ПАТ "Криворіжсталь" тощо).

Станом на друге півріччя 2017 р. це стосується ПАТ "Київенерго", ПАТ "ДТЕК "Західенерго", ПАТ "ДТЕК "Дніпроенерго", ПАТ "ДТЕК "Дніпрообленерго". Адже ці підприємства підлягали приватизації і були продані за вищеописаною схемою в інтересах одного власника і за заниженою вартістю у 2012 р. Але вартість зазначених товариств під час приватизації 2017 р. була в 2–10,3 разу меншою (див. табл.). В українського суспільства є запитання: якщо попередня влада була "злочинною", то ця влада, що відповідає за приватизацію, яка, "мегазлочинна"?

Влада за останні 20 років регулярно змінювалась, але приватизація держпідприємств відбувається й надалі непрозоро, не на конкурентних умовах, без залучення найбільшої кількості учасників, тобто не за європейськими стандартами. При цьому ФДМУ провів оцінку акцій вищевказаних енергетичних підприємств - флагманів нашої енергетики за вкрай невигідними і низькими цінами, що в умовах значного підвищення тарифів для населення та промисловості абсолютно нелогічно. Крім того, приватизація шляхом аукціону проводилася в надкороткі терміни у відпускний час - трохи більше двох тижнів. У такий короткий термін, звичайно, жоден іноземний інвестор не зможе долучитися до приватизації, і, відповідно, ФДМУ не зможе отримати найвищу ринкову ціну за ці активи.

Можна тільки поставити риторичне запитання: як так сталося, що ці підприємства втратили у ціні в багато разів, тобто зменшилась їх вартість? При тому, що за цей час - з 2012-го по 2017 р. - виручка від реалізації продукції цих підприємств збільшилася у рази, тобто фінансові показники поліпшилися. Так, тільки на 25-відсотковий пакет акцій ПАТ "Західенерго" за 2016 р. виробило 13,3 млрд кВт·год. на 16,1 млрд грн; крім того, в рамках RAB-регулювання ПАТ "Київенерго" експерти оцінили в 9,5 млрд грн, тобто різниця з приватизаційними цінами мінімум утричі більша.

Зазначу, що ПАТ "ДТЕК "Дніпроенерго" в 2016 р. отримало чистий прибуток 2,3 млрд грн проти 4 млрд грн чистого збитку 2015-го. Чистий дохід цієї компанії торік зріс у

1,9 разу (на 6,8 млрд грн) порівняно з 2015-м - до 14,1 млрд.

ПАТ "ДТЕК "Дніпрообленерго" в 2016 р. отримало чистий прибуток 471,2 млн грн проти 573,3 млн грн чистого збитку 2015-го. Чистий дохід цієї компанії торік зріс на 25,6% (на 5,7 млрд грн) порівняно з 2015-м - до 28 млрд. У такому випадку питання до менеджерів, керівників цих підприємств: як вони впроваджували корпоративне управління і як керували підприємствами в тому числі з держчасткою, що вони при продажу так значно знецінилися?

Ще більше питань до держчиновників ФДМУ і НКЦПФР щодо реалізації пакетів акцій тільки мажоритарному акціонеру, адже європейські вимоги до публічних акціонерних товариств - це мінімум 15–50% реалізовувати за широкою підпискою міноритарним акціонерам. Для України, для формування її фондового ринку і соціально-відповідального інвестування - це один із найбільш потужних і динамічних механізмів розвитку вітчизняного ринку ЦП, але він штучно не реалізовується на користь "обраних інвесторів". Фінансовий сектор (банки, фінансові компанії, страхові компанії) міг би наповнювати свої статутні фонди реальними, а не фіктивними ЦП, що зробило б його стратегічно стійкішим до криз; працівники і фізичні особи мали б змогу також за широкою підпискою відчути себе інвесторами, співвласниками, диференціювати власні заощадження, але існуючі умови відбирають у них це право на користь 20–30 олігархічних сімей в Україні. В таких умовах, якщо за знаковими, найкращими, великими і високодохідними підприємствами в Україні проходить нечесна приватизація за схемами і домовленостями, то це системна ознака для іноземних інвесторів, що не проводиться справжня євроінтеграція, не існує рівних прав, не формується середній клас в Україні, неможливо повноцінно і з розрахунком відповідного ризику реалізувати інвестиційні програми. Тож прямі іноземні інвестиції в Україну знижуються: 2012 р. - 8,4 млрд дол., 2013 р. - 4,5 млрд, 2014 р. - 2,45 млрд, 2015 р. -

3,0 млрд, 2016 р. - 3,4 млрд,

2017 р. - 1,6 млрд дол. (за півроку). При цьому вітчизняний промислово-інвестиційний і кадровий потенціал не використовується на повну потужність.

Обсяг іноземних капітальних інвестицій в Україну (без урахування тимчасово окупованих АР Крим, міста Севастополя та частини зони антитерористичної операції) в січні-червні поточного року становив лише 2,34 млрд грн, що в 1,9 разу менше, ніж за аналогічний період 2016-го. Крім того, вищезазначене зниження впливає і на обсяги експорту вітчизняної продукції. Так, баланс зовнішньої торгівлі товарами і послугами України в січні-липні 2017 р. зведений з дефіцитом на рівні 3187 млн дол., що на 20,2% більше дефіциту за січень-липень 2016-го (2,652 млрд). Баланс зовнішньої торгівлі товарами і послугами за минулорічними підсумками зведено з дефіцитом на рівні 5,581 млрд дол. Загалом у 2011–2016 рр., тобто за минулі п'ять років, експорт скоротився майже вдвічі - з 68,4 млрд дол. до 36,4 млрд. Такі тривожні макроекономічні тенденції свідчать про невідворотність (або високу ймовірність) настання чергової кризи.

Для вітчизняного середнього і малого бізнесу відсутність чесних приватизаційних конкурсів, стандартів корпоративного управління та дієвого інституту фондового ринку України сигналізує про профанацію реформ, тому він і надалі працюватиме в основному тільки в тіньовому секторі, мінімізуючи власні ризики, також менше інвестуватиме, обережно фокусуючись лише на виживанні в існуючих умовах.

Підсумовуючи, зазначимо, що олігархічно-чиновницьке саботування реформ, яке має потужне лобі у Верховній Раді, сформувало недосконале, примітивне, а іноді викривлене й злочинне для суспільства і економіки законодавче забезпечення приватизаційних процесів, корпоративного управління і регулювання фондового ринку України. Вітчизняні можновладці вправно імітують євроінтеграцію, консервуючи неефективний корпоративний сектор і затягуючи цим українську економіку в чергову кризу. Мета побудови законодавчого забезпечення акціонерних товариств, корпоративного управління і фондового ринку країн ЄС полягає у формуванні рівного доступу до широкого кола інвестиційних інструментів, меншій бюрократизації транскордонної співпраці у фінансовому секторі, створенні більш конкурентних, контрольованих та ефективних фінансових посередників, які надають безпечний доступ до інвестиційних активів, інструментів і заощаджень, що в цілому оптимізує і пришвидшує розвиток економіки ЄС. А якщо мета різна в України та ЄС, то і результат абсолютно відмінний отримуємо.