Мировой финансовый и экономический кризис, рассматривавшийся как гипотетический негативный сценарий в оценках аналитиков и экономистов еще в начале 2020 года, вдруг превратился в реальность. Коронавирус стал тем мощным спусковым крючком, который спровоцировал развитие экономических событий по самому непредсказуемому разрушительному сценарию.

Уже сейчас очевидно, что экономический удар для Украины будет очень чувствительным. Не подлежит даже обсуждению, что каждая сохраненная человеческая жизнь - это сегодня наивысший приоритет для государства в процессе принятия решений по ограничению действия вируса. Но также необходимо предвидеть экономические и финансовые последствия организационных мер для экономики. Как поддержать затихающую экономическую активность? Где взять финансовые ресурсы при сокращении экономической деятельности, уменьшении налоговых поступлений? Как сохранить эффективно действующей финансовую систему Украины?

Рассмотрим именно третий аспект с точки зрения обеспечения бесперебойной работы финансовой системы во время кризиса. Статья 6 закона о НБУ подчеркивает, что "Национальный банк в пределах своих полномочий содействует финансовой стабильности, в том числе стабильности банковской системы".

В условиях развернувшегося кризиса одной из главных задач является обеспечение финансовой стабильности и, в частности, стабильной работы банков, платежной системы страны, которая как система кровообращения живого организма позволяет функционировать экономике в сложных условиях.

Универсального, тем более количественного определения финансовой стабильности не существует. Скорее, более понятно состояние финансовой нестабильности, когда банки перестают выполнять функцию финансового посредника, то есть у них не хватает средств как для требований по возврату депозитов, так и для предоставления новых кредитов, платежная система начинает работать с перебоями, а денежные и валютные рынки лихорадит.

В частности, ЕЦБ определяет состояние финансовой стабильности как такое состояние финансовой системы (включая банки, инфраструктуру и финансовые рынки), когда она может противостоять шокам (то есть абсорбировать их действие без перенесения этого действия на реальный сектор) и избегать накопления финансовых дисбалансов.

В отличие от ценовой стабильности, определяемой целевым значением изменения индекса потребительских цен в несколько процентов в год, или курсовой стабильности как привязки местной валюты к одной из мировых валют или корзине таких валют, у финансовой стабильности нет количественного номинального якоря.

Мировой кризис 2007–2009 годов наглядно продемонстрировал, что ценовая стабильность, которая была основной задачей подавляющего большинства центральных банков, не является залогом финансовой стабильности, а чаще всего, наоборот, может входить в противоречие с достижением ценовой стабильности. Поэтому разработка и поддержание финансовой стабильности стали также приоритетом для центральных банков мира.

Следует отметить, что центральные банки самостоятельно не могут в полной мере обеспечивать финансовую стабильность, поэтому такая задача должна быть общей для центрального банка, правительства и других государственных институтов.

В этом контексте экономику можно разделить на три условных сектора, в которых основные факторы, определяющие стабильность, имеют некоторые реперные точки, совокупность которых может служить обобщенным композитным индикатором перехода от финансовой стабильности к нестабильности (см. рис. 1).

Эти факторы могут отличаться как по своему пороговому значению, так и по скорости влияния на общее состояние финансовой стабильности. Почти все эти факторы взаимосвязаны, то есть могут влиять также друг на друга. Скажем, дефицит текущего счета и/или потеря доверия инвесторов могут провоцировать повышенный спрос на иностранную валюту и бегство депозитов из банковской системы, или расширение дефицита бюджета повлечет за собой наращивание долга, ускорение инфляции, потерю доверия инвесторов и т.п.

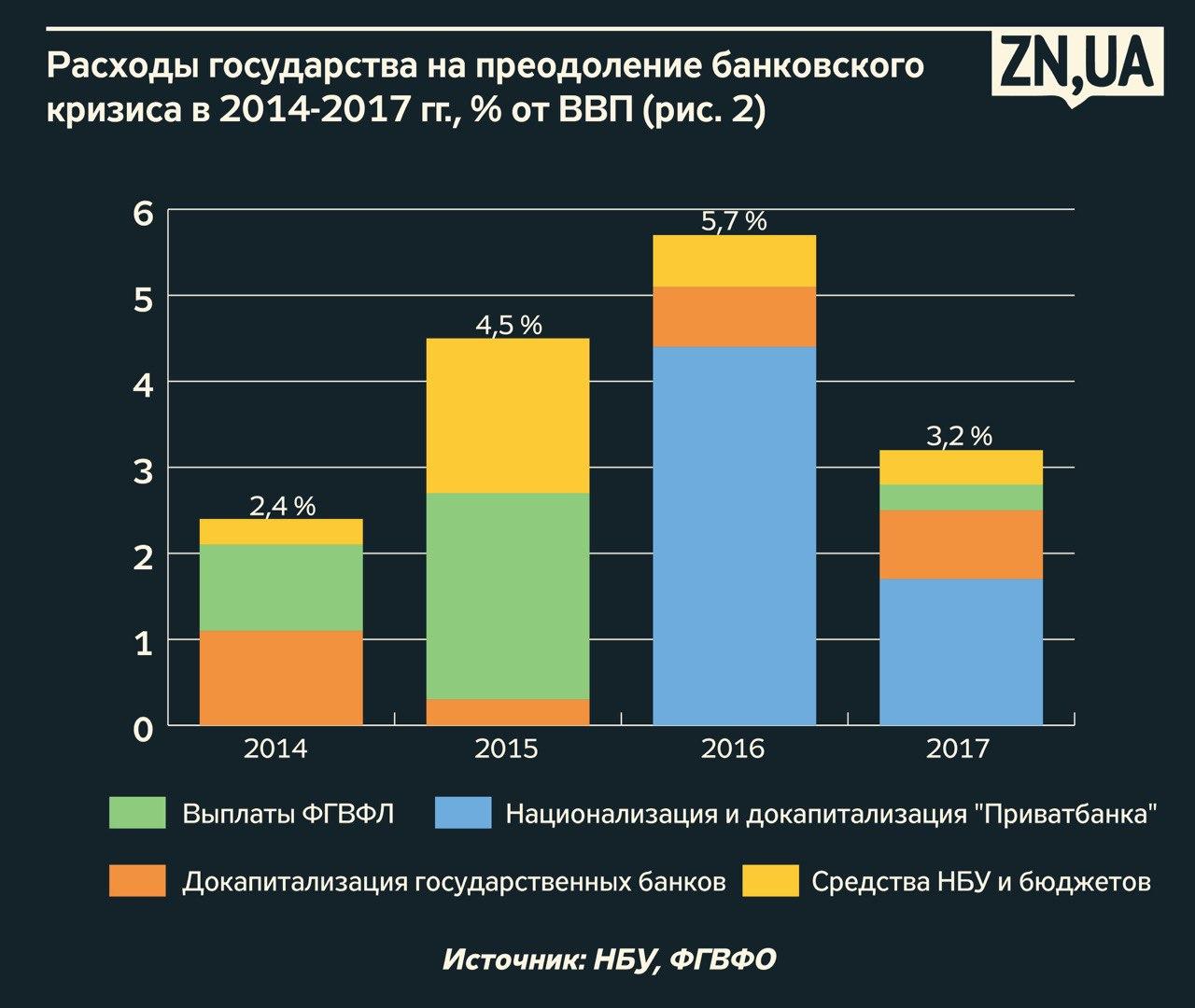

Банковские кризисы обычно очень дорого обходятся государству, бизнесу и вкладчикам. На рис. 2 показаны государственные расходы Украины на преодоление банковского кризиса 2014–2017 годов.

На рис. 3 приведено сравнение государственных потерь по разным странам. Украина в течение последних двух банковских кризисов потеряла более 20% своего ВВП. И это без учета потерь физических лиц и бизнеса на счетах в обанкротившихся финансовых учреждениях, за которые не смогло рассчитаться государство.

Макропруденциальная политика центральных банков направлена на устранение или ограничение системных рисков с помощью набора макропруденциальных инструментов. К ним прибегают с целью предотвратить финансовые кризисы или, в противном случае, смягчить их влияние на банковскую систему и экономику в целом.

Промежуточными целями макропруденциальной политики могут считаться недопущение чрезмерного кредитования как отдельных секторов, так и экономики в целом в некризисных ситуациях, предотвращение накопления дефицита ликвидности, ограничение концентрации рисков, ограничение влияния искаженных стимулов, повышение устойчивости финансовой инфраструктуры.

Макропруденциальная политика должна быть дальновидной, то есть работать на опережение. Одним из ключевых механизмов при проведении такой политики является система стресс-тестирования, позволяющая смоделировать ту или иную ситуацию для финансовой системы под действием различных шоков. В частности, эта система дает возможность оценить стойкость системы в случае действия шока (такого, как, например, девальвация, изменение процентной ставки, отток депозитов из банковской системы и т.п.) и выявить уязвимые места банковской системы. Стресс-тесты позволяют смоделировать все стадии кризиса под действием шока - от его развертывания до начала восстановления финансовой системы. После кризиса 2014–2015 годов Национальный банк регулярно проводит стресс-тестирование как отдельных групп банков, так и банковской системы в целом.

Сейчас в Украине, к сожалению, реализуется, возможно, один из самых неблагоприятных сценариев, когда проблемы в реальном секторе экономики и бюджетной сфере были усилены мировым кризисом, связанным с быстрым распространением COVID-19. И финансовая система в режиме реального времени должна пройти тест на финансовую устойчивость. Многое будет зависеть от согласованных действий Национального банка, правительства и других ветвей власти. В этой ситуации не стоит пренебрегать возможностью сотрудничества с МВФ, другими международными финансовыми институтами и правительствами, которые могут предоставить Украине экономическую и финансовую помощь.

Больше материалов Александра Петрика читайте здесь.

Войти с помощью Google

Войти с помощью Google