Глобальная экономика действительно начинает восстанавливаться. Это еще больше усиливает нездоровое влечение к сравнениям. Если в прошлом году сравнивали глубины спада, то сейчас — скорость, с которой страны наверстывают упущенные возможности. Эта увлекательная игра затронула и инструменты экономической политики. Масштабы стимулов стали объектом жонглирования, превращая цифры в безотцовщину контекста. Впрочем, нуждается в более резком фокусе набор макрофинансовых процессов, имеющих склонность повторяться не столько после кризисов, сколько вследствие изменений в макроэкономической политике, обусловленных желанием как можно быстрее преодолеть кризис.

Что по-настоящему вызывает обеспокоенность, так это смещение акцентов в макроэкономической политике со среднесрочного горизонта на краткосрочный. Традиционные индикаторы занятости все больше играют злую шутку с перспективами финансовой стабильности. На первый взгляд, эта малозаметная проблема выглядит как болезненная идиосинкразия «ортодоксального либерала». Но она является отображением глубокого мировоззренческого конфликта в экономической науке. Действительно ли исключительно критерии скорости восстановления занятости должны быть главными при определении макроэкономических приоритетов в период посткризисного восстановления? Конечно, преодоление безработицы является важным и безусловным императивом. Экономика не может находиться на устойчивой траектории роста с багажом некомпенсированных потерь в занятости хотя бы потому, что в демократиях это угрожает политической нестабильностью, выигрыш от которой в макроэкономическом счетоводстве будет известным. Но рост значения финансового сектора и скорости, с которой современные глобальные финансы генерируют единицы платежеспособности, меняет ситуацию.

Отголосок кризиса дот-комов

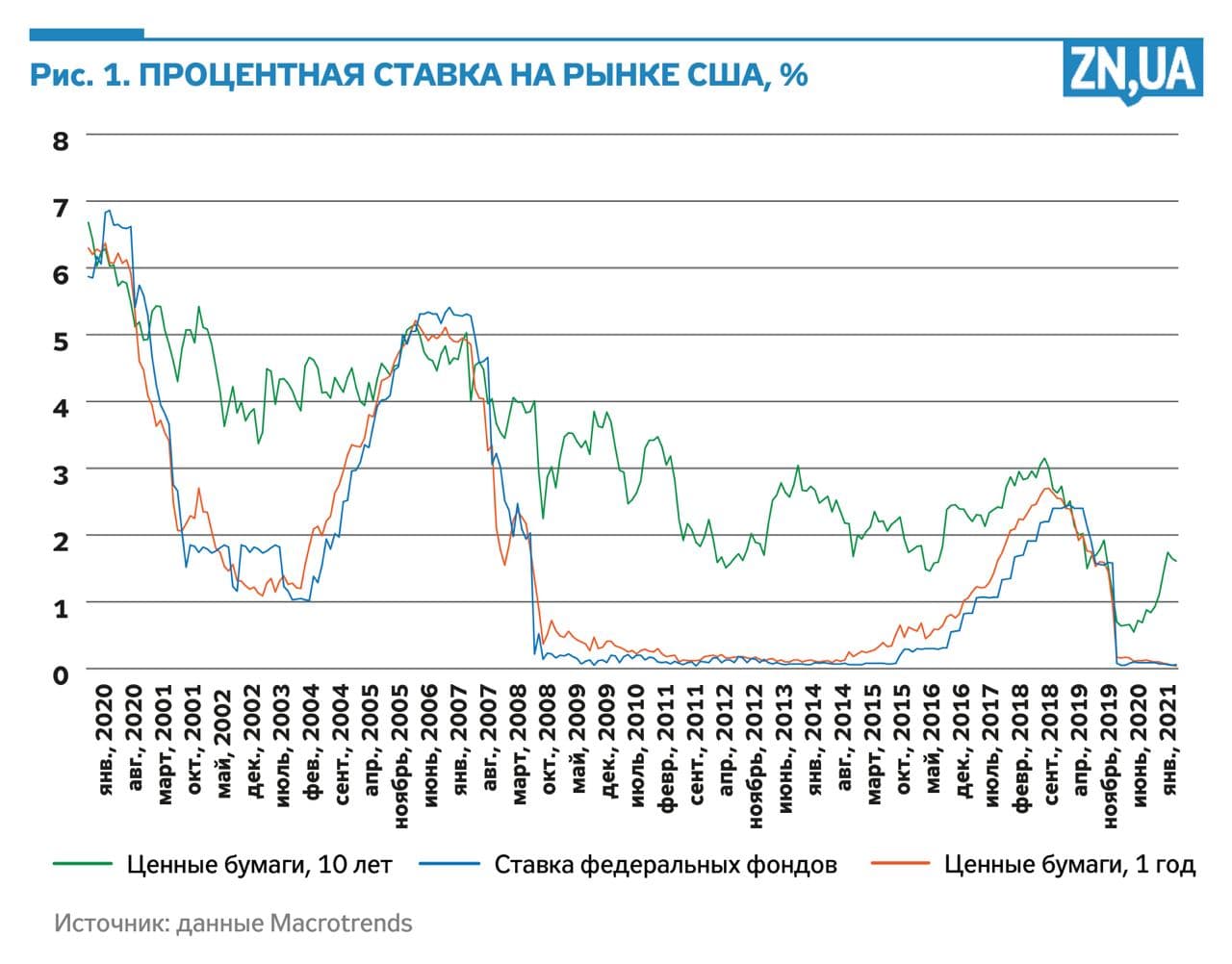

Сейчас мало вспоминают события 2001 года и то, что было потом. «Игра на понижение» сказалась на том, что поп-история глобальной экономики начинается с субстандартного ипотечного бума. Однако именно чрезмерно мягкая монетарная политика ФРС после кризиса дот-комов заложила среднесрочную тенденцию к тому, что в глобальной экономике процентные ставки оказались крайне низкими (см. рис. 1). В совокупности с изменениями в спросе на «безопасные активы» и параллельным усилением «поиска доходности» низкие ставки превратились в движущую силу раскручивания спирали глобальных финансовых дисбалансов, что в результате завершилось кризисом. Перед ним долгосрочные ставки крайне вяло реагировали на повышение краткосрочных. Но сейчас долгосрочные ставки значительно отклонились вверх от краткосрочных. И это при том, что негативный наклон кривой доходности еще в 2018–2019 годах сигнализировал о риске рецессии. То есть риски рецессии быстро трансформировались в риски инфляции.

Именно на основе событий 2001–2008 годов взгляды на монетарную политику поделились на те, которые традиционно в кейнсианском духе концентрируются на скорости восстановления занятости, и те, которые апеллируют к необходимости учитывать более широкий набор макрофинансовых процессов. Почему роль финансового сектора в этом смысле особая? Занятость реагирует значительно медленнее на макроэкономические стимулы. Существуют ощутимые барьеры на пути к возвращению на предыдущую траекторию занятости, поскольку за время кризиса экономика претерпит структурные изменения. Сохранение объемов макроэкономических стимулов без быстрых решений, адресованных структурной адаптации, и приводит к ситуации, когда появляется новая восходящая точка цикла финансовых дисбалансов. Цены активов восстанавливаются значительно быстрее, чем занятость. Как видно из рис. 2, ключевые фондовые индексы достаточно быстро вернулись на докризисный уровень. Но их нынешняя позиция значительно выше, чем та, которая была до ковидного стресса.

Подобная картина наблюдается и в случае с ценами на недвижимость (см. рис. 3). Их восстановление тоже очень чувствительно к ожиданиям по поводу продолжительности мягкой монетарной политики. Очевидно, что масштабы стимулов намного быстрее конвертируются в цены активов, чем занятость, поднимая вопрос о том, как коррекция рынка в будущем скажется на финансовых условиях.

И это не только проблема people's QE. Это фундаментальная проблема того, что реальный и финансовый секторы по-разному реагируют на макроэкономические стимулы. Деловой цикл больше привязан к технологическим инновациям и новым инвестиционным возможностям, результатом чего является повышение производительности труда. А финансовый цикл, в свою очередь, более чувствителен к монетарным условиям и инновациям в управлении рисками и перераспределении ликвидности. Поскольку эти два циклы не совпадают, посткризисное восстановление становится слабым местом макрофинансовой стабильности в дальнейшем.

Глобальный финансовый цикл и волатильность

Глобальная экономика привносит в этот вопрос дополнительную нотку драматизма. А оркеструют ее потоки капитала и сырьевые цены. Они, равно как и рынок активов, восстанавливаются намного быстрее. В сочетании с монетарными стимулами в развитых странах они становятся элементами глобального перераспределения ликвидности, следствием чего является мультипликация глобальной экспансии. Существует высокая вероятность, что скорость восстановления сырьевых цен может соревноваться с временами выхода из полосы глобального финансового кризиса, которым также было присуще поддержание низких процентных ставок (см. рис. 4).

Развитые страны сохраняют макроэкономические стимулы, центробанки игнорируют шок на рынке продовольствия или энергоносителей, ссылаясь на «его временный характер, что не скажется на инфляционных ожиданиях». Вместе с модой на явное и неявное таргетирование средней инфляции шок на сырьевых рынках остается тлеющим фактором глобальной волатильности. Страны с формирующимися рынками абсорбируют приток валюты, увеличивая валютные резервы и в определенной степени укрепляя обменные курсы.

Несмотря на радикальную инаковость природы экономического потрясения, уже на конец 2020 года было очевидно, что финансовый сектор может быстро приближаться к состоянию рискованного разогрева. А уже 2021-й показывает, что ситуация несколько сложнее. Так, экономика восстанавливается довольно быстро, в частности потому, что финансовый сектор не был в эпицентре кризиса. Но восстановление занятости вновь тормозит. И тормозит оно больше, опять же, там, где рынки труда менее гибкие, рынки отягощены более высокими барьерами на вход. Но вместе с тем цены на сырье и недвижимость обновляют десятилетние пики. При этом ускорение инфляции сопровождается разрывами в глобальных цепях поставок, подорожанием морских перевозок и смещением спроса компаний в сторону формирования запасов. Глобальное инфляционное давление уже не является незамеченным, на что начали реагировать рынки инструментов с фиксированным доходом (рис.1 это подтверждает). Стоическая невозмутимость ведущих центробанков опирается на вполне рациональный аргумент о недавних рисках дефляции и борьбе с безработицей. Но такая интерпретация макроэкономической реальности посылает глобальным рынкам сигнал о неопределенности относительно момента, когда монетарная власть начнет сворачивать стимулы, не говоря уж о нормализации политики. Как это ни странно, Китай первым начал реагировать на губительные последствия сырьевого бума, подпитывая глобальную волатильность.

Какими будут для Украины чистые выгоды глобального восстановления?

Почему отечественная экономика вряд ли станет бенефициаром глобального восстановления, даже несмотря на оптимистические индикаторы роста? Рисунки 5 и 6 демонстрируют непривычное сочетание расхождения между сырьевыми ценами и состоянием валютного рынка в Украине. Как правило, сырьевой бум сопровождается притоком капитала. И поскольку оба фактора проциклические, традиционное укрепление курса и накопление резервов должны были быть типичной реакцией на ситуацию на валютном рынке. Даже для отечественной экономики менее выраженные ценовые всплески на сырьевых рынках корреспондировали с большим притоком валюты даже при худшем состоянии текущего счета, что позволяло накапливать резервы и сглаживать колебания обменного курса. Но валютный рынок находится в относительном балансе. Валютные резервы не растут несколько месяцев подряд, а основным фактором их изменения являются операции правительства с внешним долгом.

Относительный баланс валютного рынка явно контрастирует с ситуацией, когда индексы цен производителей уже пересекли 20-процентную отметку. В краткосрочном периоде для бюджета все складывается неплохо. Номинальное сырьевое расширение без укрепления курса увеличивает фискальную базу. При этом уже очевиден выход за пределы инфляционной цели. Так, уровень учетной ставки, несмотря на последние повышения, все еще находится в стимулирующей зоне, что соответствует практикам инфляционных таргетеров, которые балансируют между достижимостью целей и стимулами восстановления экономики. Но что будет, когда риски глобальной инфляции усилятся, доходности на развитых рынках продемонстрируют более устойчивое движение вверх, а коррекция сырьевых цен по-прежнему будет непредсказуемой? Приток капиталов в страны с формирующимися рынками и так тормозит в ответ на повышение доходностей на развитых рынках. Понятно, что с усилением глобальных инфляционных рисков странам со средними и низкими доходами будет труднее конкурировать за единицы глобальной ликвидности. Если принять во внимание расширение импорта в Украине в ответ на восстановление спроса и объемы выплат по внешним долгам, то ситуация указывает на появление определенных рисков проекции глобальной волатильности на отечественную экономику.

Проблема явно не в том, что выход за пределы инфляционной цели происходит на фоне вялого укрепления курса, а глобальный разворот с девальвационным давлением не будут облегчать задачи по поддержанию ценовой стабильности. Вопрос в том, что скромный приток капиталов в экономику Украины и, соответственно, сужение базы для накопления резервов в условиях сырьевого бума являются отображением более глубоких институциональных искажений. Суверенные риски продолжают оставаться высокими, инвестиционная привлекательность страдает от язвенной болезни верховенства права, а политическая неопределенность с конфигурацией олигархического перераспределения провоцирует «внутренних инвесторов» к сохранению «вроде бы неприличных» офшорных устремлений. Проблема доверия к способности двигаться в направлении реформ (уже не проводить дальнейшие реформы, а хотя бы не разрушать достижения предыдущих) также дает о себе знать. То есть экономика Украины не только восстанавливается относительно медленными темпами и без очевидных структурных перемен, но и уязвимость к глобальной волатильности, скорее, усиливается, чем ослабляется. В международном контексте покер с партнерами возможен, но с более высокими (процентными) ставками.