Кризис продолжает убивать топливный рынок. С 2013 г. потребление светлых нефтепродуктов в Украине снизилось на 30,5%. Увы, это не свидетельствует об экономии и заботе о чистоте окружающей среды. Лидером снижения является бензин, продажи которого за последние два года сократились почти вдвое. Продажи дизельного топлива, больше используемого в коммерческом секторе, сократились на четверть. Ценовое давление заставляет потребителей обратить внимание на альтернативу в виде сжиженного газа и биотоплив, популярность которых растет на глазах. В 2016-м ожидается ряд интересных изменений, которые могут существенно изменить расстановку сил как на оптовом, так и на розничном рынках.

Высокая цена топлив из-за падающей гривни и растущих налогов на фоне снижения покупательной способности населения и потери территорий - основные причины огромных темпов снижения потребления. Из более чем 40-процентного снижения до 10% унесли с собой Крым и оккупированная часть Донбасса. Еще столько же бензина "трансформировалось" в сжиженный газ. В эти два года привлекательность "газовой" альтернативы стала еще выше: пропан-бутан временами был дешевле бензина втрое, хотя до 2014 г. цена газа, как правило, была ниже всего вдвое. В чистом виде сокращение потребления бензина в 2014–2015 гг. можно оценить в 20%.

Иная ситуация с дизельным топливом. Его потребителем в основном является корпоративный сектор, для которого нет варианта - ехать или нет. Дилемма такова: останавливать бизнес или продолжать работать? Если верить официальной статистике, то все плохо, падение потребления за два года почти на 25%. Однако данные реальных поставок выглядят более обнадеживающе. Суммарное падение производства и импорта дизельного топлива составляет менее 10%, да и пришлось оно на 2014 г., показывая стабилизацию в 2015-м. Судя по всему, имеет место сбой в госотчетности, который объективно вызван войной в двух крупнейших промышленных регионах страны. Есть все основания считать, что сохранение поставок вызвано возросшими потребностями военных.

Импорт на иголках

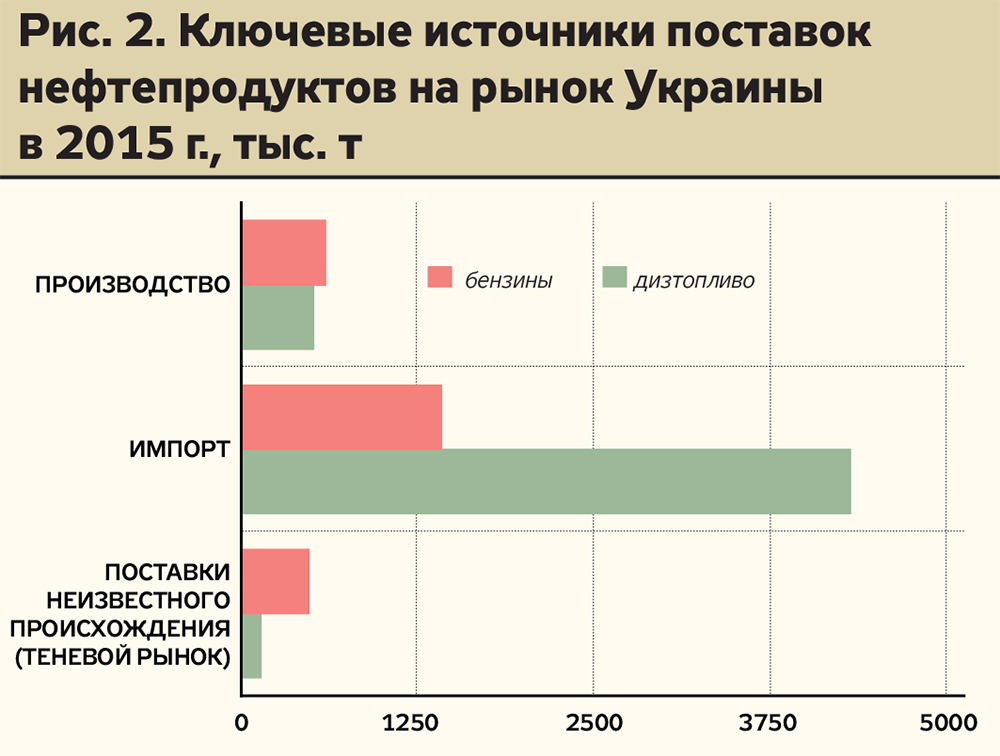

В плане нефтепродуктообеспечения Украина продолжает оставаться импортозависимой страной. Но в отличие от прежних времен, когда страна "сидела" на одной российской нефтяной игле, теперь она "сидит" на множественных "иголочках" - источниках поставок готовых нефтепродуктов. В 2015 г. соотношение импорта и собственного производства составило 30 и 70% для бензина и 10 и 90% - для дизтоплива.

Интересной особенностью рынка бензина продолжает оставаться тот факт, что физические поставки не покрывают официальных объемов потребления. Так, в 2015 г. около 500 тыс. т бензина, или порядка 19% от оценочного потребления, были неизвестного происхождения. О них можно сказать лишь, что это - контрабанда и фальсификат, производимый из "отечественного"

сырья и добавлением различных компонентов в товарные бензины с целью увеличения их объема. Только на акцизном сборе потери бюджета на таком объеме составили не менее 3 млрд грн, сопоставимые потери и от неуплаты НДС.

Что касается легального производства, то оно еще теплится на Кременчугском НПЗ и государственном Шебелинском газоперерабатывающем заводе (ГПЗ). Оба предприятия работают преимущественно на отечественном

сырье и по причине планомерного падения его добычи снижают производство топлива. Оба предприятия пытаются догружать свои мощности сторонними ресурсами, в связи с чем есть скромная надежда на некоторое увеличение доли украинских нефтепродуктов на рынке в 2016 г. В основном она связана с кременчугской "Укртатнафтой", которая со второй половины 2015 г. возобновила поставки казахской нефти по морю, планируя ближе к весне этого года удвоить ежемесячный объем импорта - с 75 тыс. т до 150 тыс. Для завода это будет означать увеличение загрузки примерно вдвое, так как ранее этот НПЗ ограничивался ежемесячными 170 тыс. т украинской нефти, которой становится меньше из-за снижения добычи "Укрнафтой".

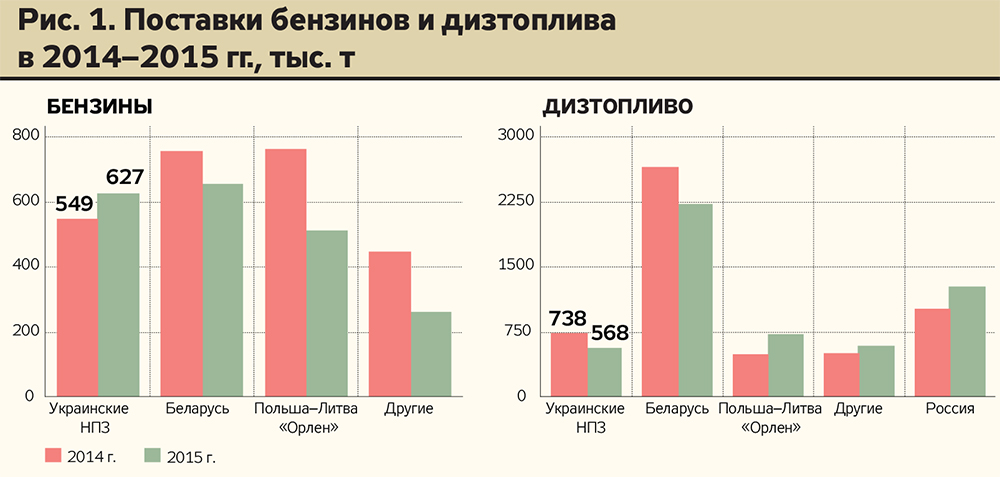

В импорте нефтепродуктов продолжает лидировать Беларусь. Кризис в России недавно заставил белорусов отказаться от поставок своего бензина восточному соседу и сосредоточиться исключительно на Украине и балтийских портах. В 2015 г. продолжилось укрепление позиций компании "БНК-Украина", которая все больше концентрирует на себе распределение белорусских ресурсов, тогда как ранее множественные импортеры работали напрямую.

Дремать сябрам не дают россияне. В первом полугодии 2015 г. они заняли почти 30% рынка ДТ, подвинув главным образом славянского конкурента. Могло быть и больше, но Москва в сентябре фактически ввела запрет на экспорт дизтоплива в Украину, признав его "товаром двойного назначения" (танки и другая военная техника со времен Второй мировой работают на дизеле).

В 2016 г. ситуация может измениться вновь. На рынке ожидают возобновления работы нефтепродуктопровода из России, по которому в лучшие времена снабжалось до 25% рынка, или около

1,5 млн т дизтоплива в год. Безусловно, это будет болезненный и двойной удар по позициям белорусов: помимо снижения объемов поставок, придется отказаться от немалых наценок, действующих в направлении Украины.

Характерной особенностью 2015-го стало резкое увеличение импорта дизельного топлива через порты. Поставки по морю выросли за год на 70%, до 635 тыс. т. Заметную роль в этом сыграла херсонская перевалка, арестованная в рамках уголовного дела против Сергея Курченко и переданная в управление государственному "Предприятию по обеспечению нефтепродуктами". По данным руководителя этого предприятия Аркадия Бородкина, в 2015 г. комплекс перевалил 163 тыс. т дизельного топлива из Греции, Израиля, России и других стран.

Крупнейшим поставщиком по морю (более 70% поставок) стал швейцарский трейдер Proton Energy, работавший в связке с "ВОГ-Ритейлом", оператором одноименной сети АЗС.

Основная нагрузка на порты пришлась на осень, после введения РФ вышеупомянутого российского эмбарго. В целом осень 2015-го показала логичность устройства украинского рынка: "российский" сюрприз прошел незамеченным благодаря "бронепоезду на запасном пути" в виде поставок морским путем.

Весьма бодро отработал год европейский поставщик нефтепродуктов "Орлен", экспортирующий нефтепродукты с польского и литовского НПЗ. Концерн сохранил объемы на уровне 1,2 млн т, нарастив поставки дизтоплива, но потеряв бензины, а также сместив основную нагрузку на польское предприятие. Позиции "Орлена" являются самыми уязвимыми перед угрозой наращивания внутреннего производства и возобновления российских поставок, однако в 2015 г. концерн показал, что готов побороться за украинский рынок.

В целом рынок нефтепродуктов Украины в 2015-м обеспечивали поставки из десяти стран и более 20 НПЗ.

Что касается потерь, то приходится констатировать прекращение поставок из Румынии, которые ушли вместе со сворачиванием деятельности дочерней компании румынского концерна "Ромпетрол" в Украине.

Ритейл: упало все

Обвал продаж топлива за наличные в 2015 г. составил 25%. В рейтинге проблем данного рынка крах реализации - на первом месте. Намного меньший объем распределяется на прежнее количество станций, каждая из которых имеет прежние затраты на содержание. Это еще сильнее подстегивает конкуренцию, когда в ход идут все методы.

Самый популярный и развитый - незаконный, направленный на снижение себестоимости нефтепродуктов. Речь о фальсификате и торговле мимо кассового аппарата. Первый способ дает снижение себестоимости на размер налогов в цене топлива, а сегодня это до 9 грн/л на бензинах, которые в основном и подвержены подделкам.

Дальше - больше. И бензин, и дизельное топливо, и сжиженный газ, оказывается, можно продавать без чека, что в последнее время приобретает особую популярность. При этом если вам и дали чек на заправке, это еще не значит, что данный кассовый аппарат зарегистрирован в ГФС. Часто выясняется, что чек напечатан на обычном принтере, "замаскированном" под кассовый аппарат.

Торговля мимо кассы стала набирать обороты после введения в 2015 г. налога с розничного оборота подакцизных товаров. (В прошлом году он составлял 5% от розничной цены, а в 2016 г. установлена фиксированная ставка в размере 0,042 евро/л.) Таким образом, продажа топлива без чека или с фиктивным чеком увеличивает заработок более чем на 1 грн/л.

Очевидность последнего обстоятельства заставляет аккуратно подходить к интерпретации данных о снижении розничных продаж. Например, уж больно подозрительным выглядит снижение продаж через заправки Киева на 34% в 2015 г., тогда как менее платежеспособные области, такие, как Сумская, Черновицкая или Закарпатская, потеряли всего 14–17%. Провал в работе столичных фискалов легко проследить по расплодившимся в Киеве незаконным газовым заправкам, которые (по вашей просьбе) выдадут чек на любую сумму, независимо от объема проданного топлива.

Что касается традиционных методов конкуренции, то это, прежде всего, скидки. Этот аспект уже стал предметом рассмотрения как в Минэнергоугольпроме, так и в Антимонопольном комитете. Дисконты по программам лояльности превышают 2 грн/л, при этом скидка в 1 грн/л дается в премиальных сетях буквально со старта.

Что касается конкретных сетей, то продажи снизили все без исключения, но с учетом общего падения рынка динамика занимаемых долей изменилась разнонаправлено. Хотя ритейлеров больше греет не доля, а натуральные объемы продаж, которые снизили темпы падения лишь в декабре 2015-го.

Преобразить структуру розничного рынка может налоговая реформа, принятая в рамках бюджетного процесса на 2016 г. С марта в тестовом режиме, а с апреля - в рабочем вводятся электронные акцизные накладные на нефтепродукты. Система станет аналогом внедренной в прошлом году практики электронного администрирования НДС, которая дала увеличение сборов НДС более чем на 30%. Если данный механизм принесет ожидаемый эффект в виде крайне затруднительной торговли контрабандой и фальсификатом, то ситуация на рынке заметно оздоровится. Это почувствует и госбюджет (увеличатся акцизные поступления), и потребитель, которому приобрести "бодягу" станет намного сложнее. Изменится и конкурентная среда, в которой основные бои за потребителя переместятся в область маркетинга, а это может сильно переформатировать рельеф рынка.

Но остается проблема реализации нефтепродуктов мимо кассового аппарата, с которой фискалы подчеркнуто не желают бороться. "Стучите, в смысле, пишите жалобы", - говорят они. Но не поясняют, как отличить настоящий чек из кассового аппарата от распечатки принтера.